据香橙会研究院统计,从2016年至2020年,工信部发布的《新能源汽车推广应用推荐车型目录》中,涉及燃料电池的共45批,571款产品。其中,燃料电池客车394款,燃料电池专用车165款,燃料电池乘用车6款,燃料电池底盘6款。申报产品类型以客车为主,比例为69%,其次是专用车,比例为29%。

图1 2016年-20120公布燃料电池产品分布情况

1

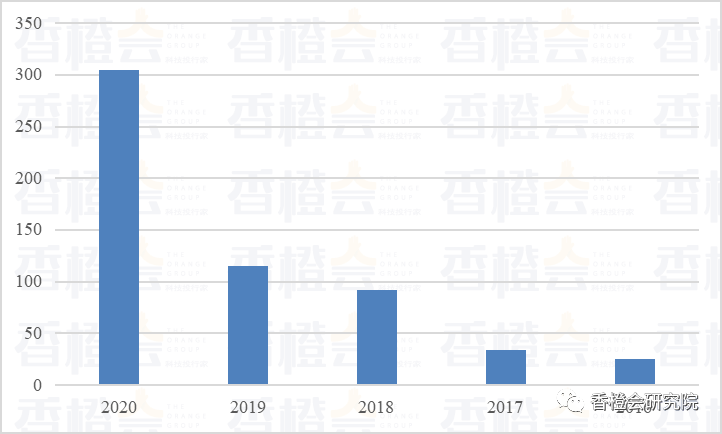

2016-2020年燃料电池公告数量复合增长率为186.89%

从2016年至2020年,剔除燃料电池底盘类产品,公布的燃料电池车型共计565款,复合增长率为186.89%。2020年全年数量达到305款,较2019年增长165.22%。

图2 2016-2020年燃料电池汽车公告数量情况

2020年不同于以往年末“翘尾”,受4月23日五部委《关于完善新能源汽车推广应用财政补贴政策的通知》“以奖代补”政策的影响,5月和6月公告车型数量激增,6月发布的公告车型数量接近2018年全年。9月21日,财政部发布《关于开展燃料电池汽车示范应用的通知》,为配合示范城市群申报工作,公车车型数量在11月份有所增长,12月份又回归至9月、10月份的水平。

图3 2016-2020年按月统计燃料电池汽车公告数量

2

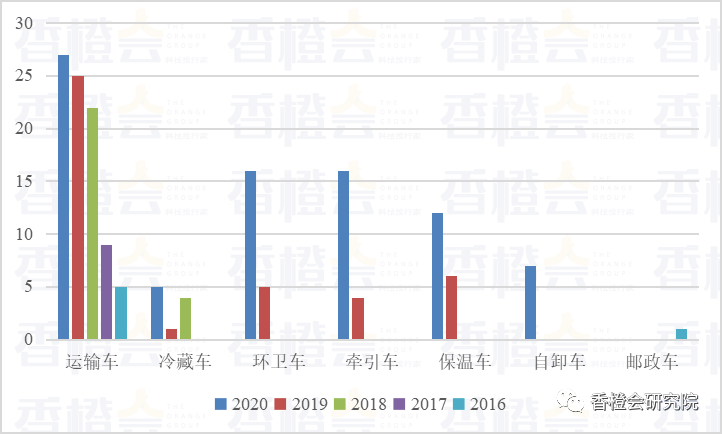

专用车呈现多元化趋势,运输车一枝独秀

根据公告车型产品名称,专用车可分为运输车、冷藏车、保温车、环卫车、牵引车、自卸车、邮政车等7类。2016年只有运输车和邮政车2类车型,到2019年增至5类,分别是运输车、冷藏车、环卫车、牵引车、保温车,2020年新增自卸车,全年共6类,氢燃料电池汽车应用场景进一步拓宽。

其中,运输车数量最多,达到88款;环卫车和牵引车不相上下,分别是21款和20款;保温车以18款排在第4位;冷藏车位居第5,为10款;其余均是个位数。目前有批量应用的主要是运输车,少量应用的有保温车、环卫车、牵引车,今年新增的自卸车预计在示范城市群期间会有一定规模的推广应用。

图4 2016-2020年专用车类型情况

3

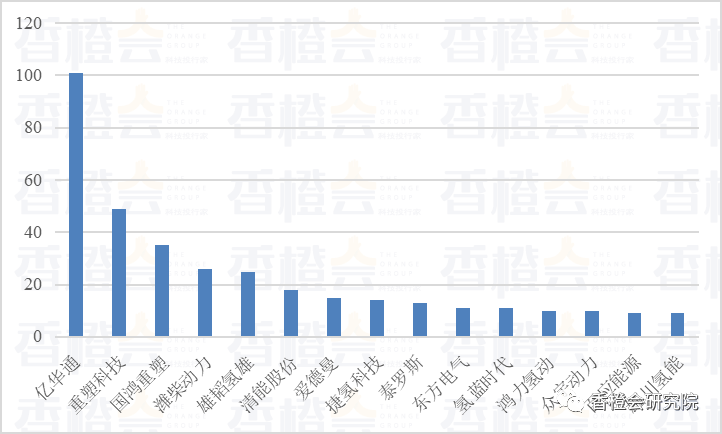

亿华通占比19.80%,大功率方向已成趋势

由于部分公告车型中没有公布配套的燃料电池系统额定功率,因此本节分析仅分析明确燃料电池系统额定功率的510款公告产品。此510款公告产品涉及包括亿华通、重塑科技、国鸿重塑、潍柴动力、雄韬股份、清能股份、爱德曼、捷氢科技、新源动力、上燃动力、泰罗斯、东方电气、氢蓝时代、氢途科技、风氢扬、众宇动力、雄川氢能、海卓动力、弗尔赛、新研氢能等在内的64家燃料电池系统供应商。

其中,亿华通以101个高居榜首,占比达到19.80%,紧随其后的是重塑科技、国鸿重塑,分别为49个、35个,第四、第五依次为潍柴动力(26个)、雄韬氢雄(25个),潍柴动力逆袭跻身前五。

值得注意的是,鸿力氢动、海卓动力、海亿氢能、洺源科技、氢驰科技、泰极动力、豫氢动力、中博源、风氢扬、国电投氢能、华熵氢能、深圳氢雄、厦门华明山科技、厦门耐克森能源、英博路普能源、浙江润丰等16个燃料电池系统供应商为2020年首次进入公告目录,由此可见市场关注度在不断提升。

图5 TOP15燃料电池系统厂商公告车型情况

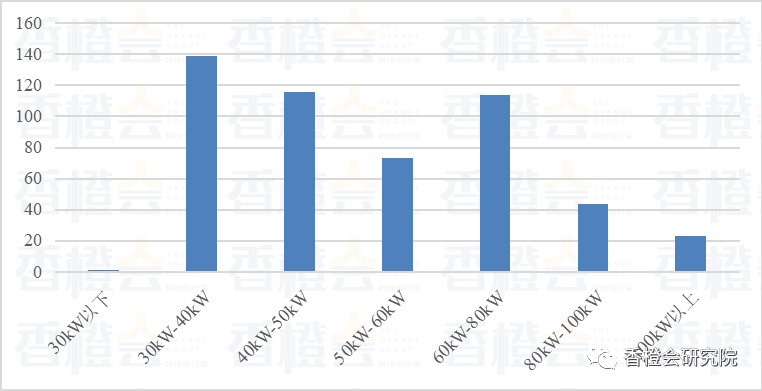

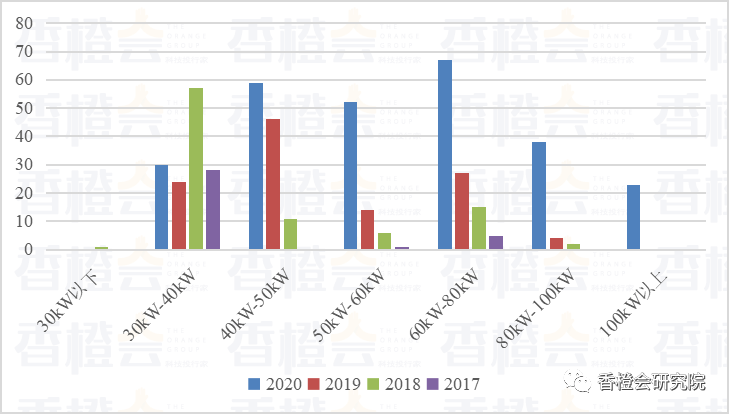

从燃料电池系统系统额定功率来看,系统额定功率在30kW-40kW区间最多,共有139款产品,40kW-50kW和60kW-80kW之间的数量相仿,分别为116款、114款,此三个区间合计369款,占比为72.35%。大功率80kW以上的有67款,在总体中占比为13.14%。100kW以上的23款系2020年新增,燃料电池往大功率发展的趋势渐显。

图6 燃料电池系统额定功率分布情况

进一步从年度角度分析,大功率方向发展趋势愈发明显。2017年额定功率主要分布在30kW-40kW之间,与当时国补条件“燃料电池额定功率不低于30kW”相适应。2018年额定功率在30kW-40kW的产品仍然是最多的,但开始出现大功率产品,50kW以上达到23款,其中有2款80kW以上的。2019年额定功率40kW-50kW的有46款,占2019年全年的40%,60kW以上有31款,其中超过80kW的有4款,2019年较2018年额定功率整体都有一定幅度的提升。

2020年大功率趋势更加明显。额定功率在60kW-80kW的车型排在第一位,共有67款;80kW以上有61款,其中100kW以上的有23款,在大功率中占比达到37.70%。需要指出的是,38款大功率产品是在9月财政部发布燃料电池汽车示范应用通知之后上的公告目录,这与补贴调整思路,提高燃料电池的补贴标准有关。

图7 燃料电池系统额定功率按年分布情况

财政部在《关于开展燃料电池汽车示范应用的通知》明确提出,“重点推动燃料电池汽车在中远途、中重型商用车领域的产业化应用”,而氢燃料电池汽车产业的一些参与者在财政部发文之前就已经开始在长途重载领域进行探索,正式文件的发布也强化了这一方向,大功率已然成为趋势。2021年即将进入燃料电池汽车示范应用阶段,预计燃料电池技术将在牵引车、环卫车、自卸车等上得到一定规模的推广。

香橙会研究院点评:2020年,在国补大棒指引下,我国氢燃料电池汽车行业做了一次全面升级转型:大功率重载车型成为主角,市场玩家增多,头部企业在公告车型数量上保持领先。

2020年,亿华通继续以大比例公告车型数量领跑市场 ,公司的市场策略依然是发布最多公告车辆,与尽可能广的主机厂进行多场景、多车型合作。

下半年,国鸿重塑、清能股份、重塑科技等系统厂商纷纷与车厂合作推出自卸车款型,且都在年内获得批量订单释放。

相较重卡牵引车(目前49T的重卡一般配置120KW的系统),自卸车所需系统功率略低。但是按照国补积分计算原则,一辆80kW、31吨以上载重量的氢燃料电池汽车,在示范期首年可以获得3.705积分,即37.05万元国补,亦即4631元/kW补贴。

在以国补评分标准计算所有其他市场主流档位车型后发现,80kW、31吨以上载重的燃料电池汽车,是单千瓦功率所能获得国补最高的一个车型。

而这个功率和载重档位下,自卸车是最符合实际应用场景的一个车型。所以在吃透国补评分标准后,行业乐于开发自卸车及其应用场景有其道理。在示范期内,氢燃料电池自卸车预计将有较大市场空间。

2020年,亿华通继续以大比例公告车型数量领跑市场 ,公司的市场策略依然是发布最多公告车辆,与尽可能广的主机厂进行多场景、多车型合作。

责任编辑:xj

-

电动汽车

+关注

关注

156文章

12210浏览量

232726 -

新能源

+关注

关注

26文章

5641浏览量

108102 -

燃料电池

+关注

关注

26文章

968浏览量

95457

发布评论请先 登录

相关推荐

海瑞思助力氢燃料电池检测效率提升

燃料电池测试负载如何进行负载测试?

燃料电池与氢气的关系 燃料电池与电动汽车的比较

燃料电池的主要材料 燃料电池的效率和性能

燃料电池的应用领域 燃料电池车的优缺点

燃料电池工作原理 燃料电池与传统电池的区别

SAE 2024汽车动力总成多元化技术论坛成功举行

燃料电池测试负载的工作原理是什么?

Intelligent Energy(IE)英泰力能 推出全新氢燃料电池,为乘用车开启零排放的未来

UVLED面光源的未来发展:多元化、定制化成主流趋势

什么是燃料电池?燃料电池和动力电池区别

燃料电池系统的优势及应用分析

燃料电池汽车分析:亿华通占比19.80% 专用车呈现多元化趋势

燃料电池汽车分析:亿华通占比19.80% 专用车呈现多元化趋势

评论