前些日子火遍网络的历史剧《大秦赋》落下帷幕,与结局统一六国、睥睨天下的嬴政不同,有着同样的野心的阿里巴巴却好似演成了10年前的腾讯,被各方诸侯千夫所指。

截至2020年12月28日中午收盘,阿里巴巴跌7.01%,两天失去8000亿港元;阿里巴巴12月28日在港交所公告,阿里巴巴集团控股有限公司的董事会已授权增加本公司的股份回购计划,由60亿美元增加至100亿美元,企图以此稳定股价,但此举动并未消除市场担忧,2020年12月24日暴跌13.34%手于222美元,交易量1.42亿手,成交额312.7亿美元,市值蒸发近亿万元人民币,创2014年上市以来最高纪录。

金融管理部门向蚂蚁集团提出整改要求:一是回归支付本源,提升交易透明度,严禁不正当竞争。二是依法持牌、合法合规经营个人征信业务,保护个人数据隐私。三是依法设立金融控股公司,严格落实监管要求,确保资本充足、关联交易合规。四是完善公司治理,按审慎监管要求严格整改违规信贷、保险、理财等金融活动。五是依法合规开展证券基金业务,强化证券类机构治理,合规开展资产证券化业务。

10年前腾讯准备进入PC端安全领域,360如临大敌,周鸿祎两次屈身游说遭婉拒,3Q大战随即爆发:2010年9月27日,360发布新开发的隐私保护器,专门搜集QQ软件是否侵犯用户隐私;10月29日,360公布扣扣保镖,对QQ部分附加功能进行第三方阉割;11月3日,腾讯宣布QQ与安全卫士只能"二选一";11月20日,工信部发表《关于批评北景奇虎科技有限公司和深圳腾讯计算机系统有限公司的通报》,责令两家公司在5个工作日内向社会公开道歉;而这场持续到2014年的诉讼最终以奇虎败诉终结。

结局且不论,在这场"3Q大战"中,奇虎掌门周鸿祎身先士卒,在舆论上牢牢占据主动,颇有一番"天下苦秦久矣"的气势,而那时的腾讯与如今的阿里同样四面楚歌。

依托流量优势和客户体量,肆意扩张商业版图

2010年还没有"流量折现"这个词,当时称之为"横向捆绑",比如360可以依托安全卫士推广本家浏览器,而腾讯QQ,则由最开始的纯聊天软件一度扩展出了数十个功能模块,不仅大量占据内存资源,更使得运行速度越来越慢。腾讯更创造了一个特有名词"微创新",将自己抄袭他人并稍作改动再推出市场的行为进行粉饰。

而凭借国内独一无二的即时聊天软件优势,凡是被其盯上的领域都会掀起血雨腥风,比如游戏平台领域的联众,2013年时拥有2亿注册用户、月活跃用户1500万,最高同时在线人数60万、年收入超亿元,而仅在腾讯推出QQ游戏平台的当年便含恨败北;2004年最先在国内提供在线试听功能的音乐巨头,随着QQ音乐2005年入局,占有率逐年锐减,2014年随着母公司中国音乐集团CMC与腾讯的业务合并,正式成为昔日竞争对手的小弟。

然而随着大战的结束,马化腾得到了"升华",提出客户端不再重要、产业上游的价值将重新崛起的理论,进一步引导出了"微信"等划时代产品;同时修复与诸多从业者的关系,开创开放式格局,从"唯我独尊"变成"合作共存",比如将腾讯从2006年起建立的电商产业(C2C领域的拍拍网、B2C领域的"QQ商城",及由国内大型B2C企业合作组成的"QQ网购")并给京东,且持股比例18.1%成为京东的第一大股东,让京东补齐腾讯在电商领域的缺口。

回看马云,这位本就极具话题性的"功守道"大师,似乎仍痴迷于构建自己的帝国,深信"零和博弈"并玩得不亦乐乎。

1、 向内挤压实体商户。

淘宝的强大挤压力表现在三个方面:

1、 B2C的价格优势对实体零售商产生价格冲击。房租、水电、人工、装潢等前期投入将被算入商品价格;B2C模式则直接由公司对接顾客,不仅省去中间商差价,更减少了零售商房租等二次费用。同时,因为电商平台的价格透明度及人们追逐低价的心里,实体商户举步维艰。

2、 B2B模式下对出口销售企业的客户窃取。阿里巴巴国际站最初的定位是为中国中小企业的网上出口贸易而搭建的电商平台,但随着入住商户和交易量的增加,阿里很容易从大数据得知当前的爆款产品及主要目标客户,进而发展成阿里直接以低价向目标买家邀约,再将订单转给国内厂商。失去价格优势的生产企业无力拓展业务,最终只能沦为平台的"代工厂"。

3、 个体商户、小型企业过于依赖直播带货。如今不少大型企业起步之初都曾依赖地缘经济,比如药业龙头扬子药业早先曾是县级制药工厂。电商平台冲破地区限制、物流发展加速跨地区商品流动,使得不少个体商户、小型企业产品甚至无法在当地打开销路,因此只能将目光投向网络直播带货平台,而这进一步加大阿里对电商的掌控,形成闭循环。

2、 京东为何引发阿里如此警惕?

从入住商户来看,京东主营B2C,即企业对用户的模式,这与"天猫直营店"产生冲突。迫使商户"二选一",如同实体经济中的"独家代理",企图进一步提升自家电商平台的影响力与独特性,妄想依靠自身用户的体量与粘黏性对其他平台施压。

从财务数据上看,我们列举一下两家截至2020年9月30日的财务数据:

①阿里巴巴集团公布的2021财年第二季度(截至2020年9月30日)业绩中,集团收入1550.59亿元(约228亿美元),同比增长30%。净利润265.24亿元,比上年同期下滑63%。不按美国通用会计准则计算,净利润为470.88亿元,与上年同期相比增长44%。其中,中国商业零售业务的收入954.70亿元,同比增长26%;云计算收入同比增长60%,达到148.99亿元;数字媒体和娱乐部门收入80.66亿元,同比增长8%。本地消费者服务收入88.39亿元,同比增长29%。

②京东发布截至9月30日的2020年第三季度财报中,净营收为1742亿元人民币(约合257亿美元),同比增长29.2%。归属于普通股股东的净利润为76亿元,而上年同期为6亿元。基于非美国通用会计准则,归属于普通股股东的净利润为56亿元,与上年同期的净利润31亿元相比增长80.1%。京东第三季度京东零售收入1633亿元,同比增长26.91%。三季度新业务收入109.67亿元,同比增长86.39%。

这里有两个关键点,首先美国通用会计准则与中国不同,最大的区别在于美国通用会计准则把与公司经营没有直接关系的股权激励支出、衍生负债的公允价值损失,以及投资和股权投资的公允价值变动等计入利润,因此同一企业在不同会计准则下会出现截然不同的财会数据,中国准则下下盈利的企业,放在美国通用准则下也许就会亏损。

其次,净营业收入是指在所有收入中减去非经常性收入等非营业收入的剩余。

单看收入数据及增长率,京东的确有让阿里忌惮的潜力。

3、 蚂蚁金融杠杆过高,抢夺银行业务

1. 金融杠杆过高。马云曾豪言壮语"300亿撬动20000亿",相当于一个1:66的超大杠杆,远远不符合银监"不得低于4%杠杆率"的要求。

2. 风险转嫁,蚂蚁金服成为旱涝保收的中间商。个人通过蚂蚁金服借款,后者转手从银行借款或者打包成债券出售,将坏账风险和实际付款方转成银行,自己则固定收取手续、管理费及利息。

3. 蚂蚁金融的目标客户为小贷融资,即使在成熟的银行体系内,小贷融资都有一定风险,更何况嘲弄"巴塞尔协议"为老年人俱乐部的马云,风险管控力度只会更加薄弱。

4、 银行在金融体系中的地位无可取代。监管部门对银行有着细致而完善的管理指标,诸如充足率、杠杆率、不良资产率、拨备覆盖率等是对经济金融稳定的有力保障;同时,"量入而出"也是中国保持高速发展的基础,超前消费、盲目透支只会加速泡沫经济,2008年的次贷危机就是前车之鉴。

5、 立足实体经济、避免产业空心化,正确引导消费导向。

近一段时间的京东白条广告事件、蚂蚁金服暂定上市事件绝不是偶然,资本逐利,这些被过度渲染"消费陷阱",将人生意义、社会地位、家庭责任与提前透支信用额度划等号,在饱受疫情危机而萧条的实体经济大形势面前,显得尤为可笑。

责任编辑:xj

-

支付宝

+关注

关注

2文章

459浏览量

24910 -

阿里

+关注

关注

6文章

441浏览量

32879

发布评论请先 登录

相关推荐

阿里云官网电脑版,阿里云电脑版的下载使用教程

探究阿里云代理商的奥秘

阿里云代理有哪些?

京东方HV320WHB-N00一边白屏案例

空载时为何OPA454如此发烫,这个发烫是正常现象吗?

阿里云设备的物模型数据里面始终没有值是为什么?

阿里与京东将发行可转债,拟募集超50亿美元资金

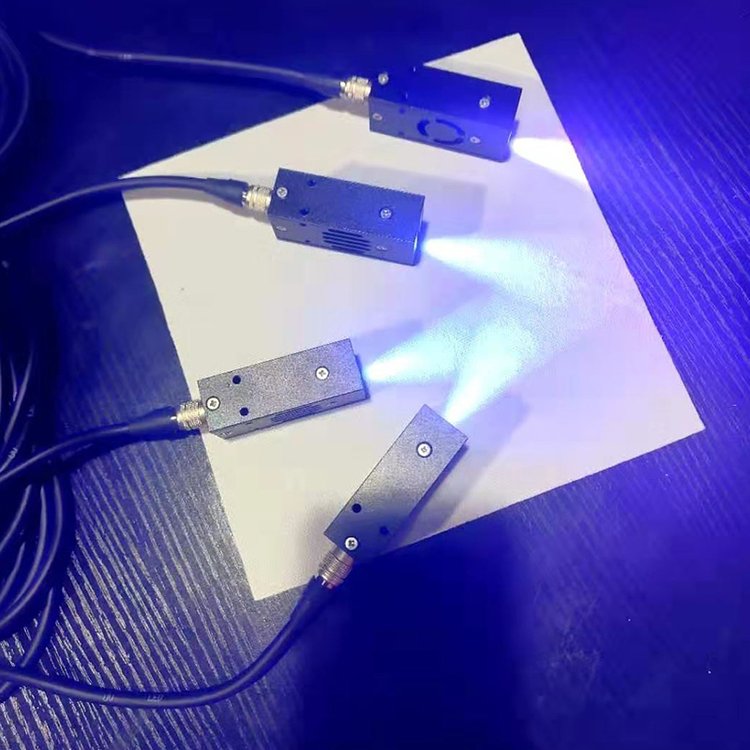

环保又高效:365nm固化灯为何如此受欢迎?

什么是边缘计算?它为何如此重要?

京东方成立光能科技公司

京东为何引发阿里如此警惕

京东为何引发阿里如此警惕

评论