集微网报道,近年来,全球智能手机逐渐从单摄像头向两个或更多摄像头转向。在华为Mate&P系列,三星Galaxy旗舰系列以及VivoPro系列等智能手机多重摄像头推动下,MIM摄像头支架的渗透率也得以快速提升,需求同步增长。

就A股手机概念股中MIM组件生产厂商来看,精研科技2019年的净利润同比增长3.6倍,营收也由2015年的4.54亿增长到2019年的14.73亿,增长幅度超过了3倍。背后的原因主要在于MIM组件在手机中得到了较广泛的应用,其中最为主要的应用场景就是多摄像头MIM支架。

此外,东睦股份子公司富驰高科也在MIM组件市场深耕已久,是华为、苹果供应商。此前其一度冲刺科创板IPO,不过还是被东睦股份以10亿元现金收购75%的股份。

日前, 又一家MIM组件厂商,其客户同样包括苹果和华为的深圳市泛海统联精密制造股份有限公司(简称“泛海统联”)提交了IPO招股书拟科创板上市。随着MIM组件在智能手机、可穿戴设备等市场应用的逐渐起量,泛海统联的净利润实现扭亏为盈,营收也逐年增长。尽管市场前景向好,但对于泛海统联来说,关键原材料供应商集中,主要依靠海外采购的情况,仍为其日后经营埋下隐忧。

“苹果系”客户助力:泛海统联业绩持续增长

资料显示,泛海统联专注于为客户提供金属粉末注射成形(Metal Injection Molding,简称“MIM”)精密金属零部件。具体产品包括电源支撑件、音量支撑件、摄像头支架、穿线套筒、插头等结构件,以及电源接口件、智能手表表壳、智能戒指内壳、无人机遥控器转轴支架、头戴式耳机配件等外观件,产品主要应用于平板电脑、智能触控电容笔等便携式智能终端类传统消费电子领域,以及智能穿戴设备、航拍无人机等新兴消费电子设备领域。

目前,其已成为富士康、捷普科技、吉宝通讯、铠胜集团、领益智造、歌尔股份等行业内知名企业的合格供应商,主要应用终端包括苹果(Apple)、亚马逊(Amazon)、华为(HUAWEI)、大疆(DJI)、博士(BOSE)、安克(Anker)、影石(Insta360)等品牌。

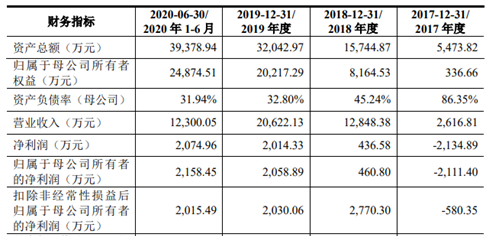

业绩方面,2017年至2020年上半年,泛海统联实现营业收入分别为0.26亿元、1.28亿元、2.06亿元以及1.23亿元;同时,随着整体实力和盈利能力不断增强,其利润也呈持续增长趋势,对应的净利润分别为-0.21亿元、0.04亿元、0.20亿元及0.21亿元。

查阅招股书发现,2017年,其研发费用为0.10亿元,占营业收入的比例达37.09%,由于较高的研发投入 与大额的股份支付,导致其2017年处于亏损阶段。到了2018年,随着销售规模的扩大以及研发投入占营收比重的降低,其净利润扭亏为盈并在近年来保持持续增长。

从产品营收占比结构来看,近几年,泛海统联的主营业务较为稳定,主要营收都来自于MIM产品,占比分别达到了92.58%、94.77%、92.86%和93.70%,模治具营收占比维持在7%左右。

再来看毛利率,近年来,泛海统联的综合毛利率分别为35.95%、47.45%、42.72%和 44.69%,整体维持在相对较高水平,但也存在一定的波动。主要是其MIM、模治具产品均为定制化生产,产品技术附加值较高。

从MIM生产工艺来看,将其与同行对比发现,精研科技生产的MIM精密零部件主要应用智能手机和智能穿戴设备,2017年至2020年上半年,毛利率分别为40.24%、30.20%、37.81%和29.64%;东睦股份的MIM件主要应用于智能手机、汽车零部件等领域,毛利率分别为35.04%、31.63%、32.30%和25.95%,均低于泛海统联。

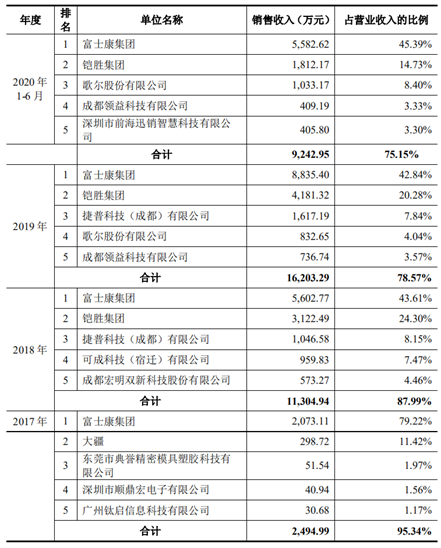

客户方面,近年来,其对前五名客户合计销售额占当期营业收入的比例分别为95.34%、87.99%、78.57%以及75.15%,客户集中度相对较高。其中,富士康集团始终是其最大的客户,2017年其向富士康的销售收入占营业收入的比例高达近80%,其余年份占比也超过40%,并且来源于富士康的营收规模远高于第二、第三大客户。

另外,2017年其前五大客户包括了大疆,并为其当年贡献了11.42%的营收占比,但在后三年中却消失在其前五大客户名单中。

事实上,富士康、捷普科技、歌尔股份、领益智造等均为苹果供应商,也就是说,泛海统联业绩的增长离不开苹果的助力。另外,除苹果外,领益智造还向华为、亚马逊等客户供货。据了解,苹果公司自2010年开始使用MIM零部件,并不断拓展MIM的使用范围,例如电源接口件、卡托、摄像头圈、按键等MIM零部件均应用于手机,而目前MIM零件最主要的应用场景则是摄像头支架。

同时,在全面屏的驱动下,华为、小米、OPPO、vivo均发布了升降式摄像头,也带动了MIM组件在市场的采用率。此外,2018年柔宇科技率先发布全球首款折叠屏手机:FlexPai(柔派),随后,三星、华为、摩托罗拉等也相继发布折叠屏手机。随着折叠屏手机相继上市,业内人士预计,各大厂商的MIM业务将出现显著增长,部分具备大客户资源、产能优势的厂商更有望借市场红利实现高速发展,MIM工艺的应用前景也将日益广阔。而作为MIM供应商,并开启上市征程的泛海统联,其未来业绩的增长也将受益于此。

原材料供应商集中:定制化喂料或成技术短板

近年来,在电子、汽车、五金、机械等多个领域的带动下,全球MIM市场稳健增长。根据MaximizeMarketResearch数据,2016年全球MIM市场规模为24.6亿美元,2018年市场规模增至28.7亿美元,预计2026年将达到52.6亿美元,对应2019-2026年复合年均增长率(CAGR)为7.87%。

从全球区域分布来看,北美和欧洲MIM市场占全球市场的17%,中国MIM市场占全球市场的40%左右,是全球最大的市场。根据立鼎产业研究中心预计,2025年国内MIM市场规模将达到121.9亿元。尽管市场前景向好,但对于泛海统联来说,关键原材料供应商集中,主要依靠海外采购的情况,仍为其日后经营埋下隐忧。

报告期内,泛海统联生产的MIM产品所使用的主要原材料为喂料、包材等,当中喂料的采购占比均在90%以上,采购金额分别为381.51万元、1364万元、2028万元和1571万元。

据了解,均匀喂料的制备是获取高精度粉末注射成形产品的关键,因此,喂料的制备情况对MIM产品的精度起到了决定性作用。现阶段,仅有少数MIM企业具备自主制备喂料的能力,行业内企业的喂料以外部采购为主,定制化喂料制备往往成为其技术发展的短板。

在上游金属粉末市场领域,根据中国钢协粉末冶金分会统计,2019年我国MIM用粉总销量约10,000吨,比2018年增长15-20%。国内品牌的市场占有率进一步提高,约占65%;而国际品牌产品则仍以德国巴斯夫公司的喂料(注射料)为主,约占95%。

招股书显示,泛海统联喂料也主要向巴斯夫采购,向其采购喂料的金额分别为318.73万元、675.47万元、1186.25万元和1067.92万元,占其同期MIM生产用主要原材料采购总额的比例分别为80.62%、47.00%、54.36%以及62.88%,喂料供应商较为集中。

尽管其向巴斯夫所采购的喂料的供应情况较为稳定,但若该供应商遇产能缩减、交付能力下降等情况,将导致其采购渠道、数量以及价格等受到不利影响,进而影响日常生产经营。

综合来看,对于泛海统联而言,随着MIM技术逐步成熟,下游应用领域逐步扩大,除手机外,智能手表等可穿戴设备、航拍无人机等新兴消费电子领域的兴起,也令其未来的业务发展值得期待。同时,除原材料喂料“受制于人”,供应商集中度高的隐忧之外,其还面临与精研科技、富驰高科共同争夺苹果、华为等产业链大客户的情况。

责任编辑:xj

原文标题:【IPO价值观】泛海统联“苹果系”客户占比高,喂料供应商集中或成短板

文章出处:【微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

-

智能手机

+关注

关注

66文章

18495浏览量

180310 -

苹果

+关注

关注

61文章

24414浏览量

198964 -

组件

+关注

关注

1文章

512浏览量

17840

原文标题:【IPO价值观】泛海统联“苹果系”客户占比高,喂料供应商集中或成短板

文章出处:【微信号:gh_eb0fee55925b,微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

联芸科技成功登陆上交所科创板

科创板开市五周年|芯海科技荣获“年度最具创新力科创板上市企业”

喜讯!佰维存储荣获“2024最具价值科创板上市企业”,成长实力再创新高

MIM组件厂商泛海统联拟科创板上市

MIM组件厂商泛海统联拟科创板上市

评论