1.1 中汽协数据月度跟踪

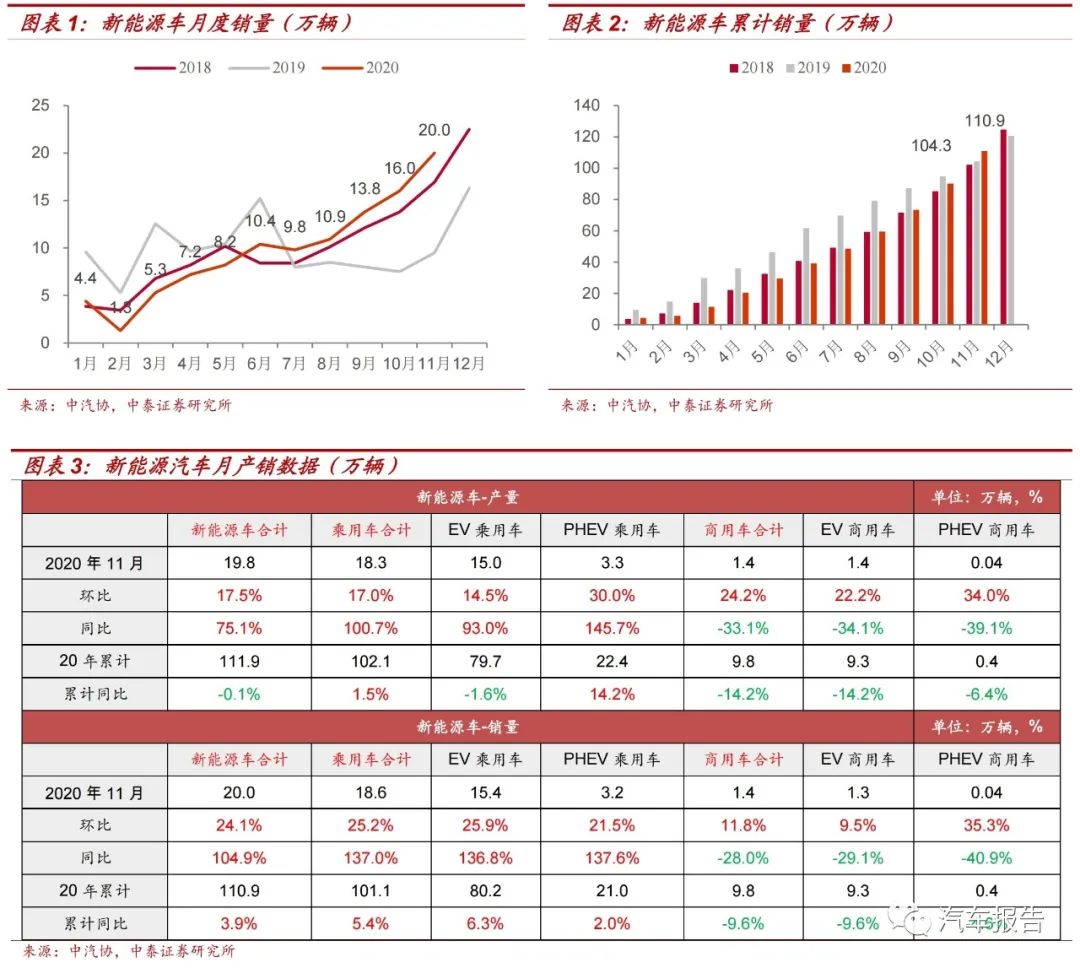

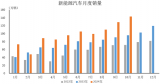

11月新能源车产销量环比全面提升。11月新能源车产销分别为19.8、20.0万辆,同比+75.1%、+104.9%,环比+17.5%、+24.1%。其中新能源乘用车销量为18.6万辆,同比+137.0%,环比+25.2%。BEV、PHEV乘用车销量分别为15.4、3.2万,同比+136.8%、+137.6%,环比+25.9%、+21.5%。新能源乘用车继续保持高增速。

2020年1-11月新能源车累计产销为111.9、110.9万辆,同比-0.1%、+3.9%。其中新能源乘用车累计销量为101.1万辆,同比+5.4%。BEV、PHEV乘用车累计销量分别为80.2、21.0万辆,同比+6.3%、+2.0%。市场需求持续恢复,我们预计12月新能源车市场将保持较好增长态势。

1.2 乘联会数据月度跟踪

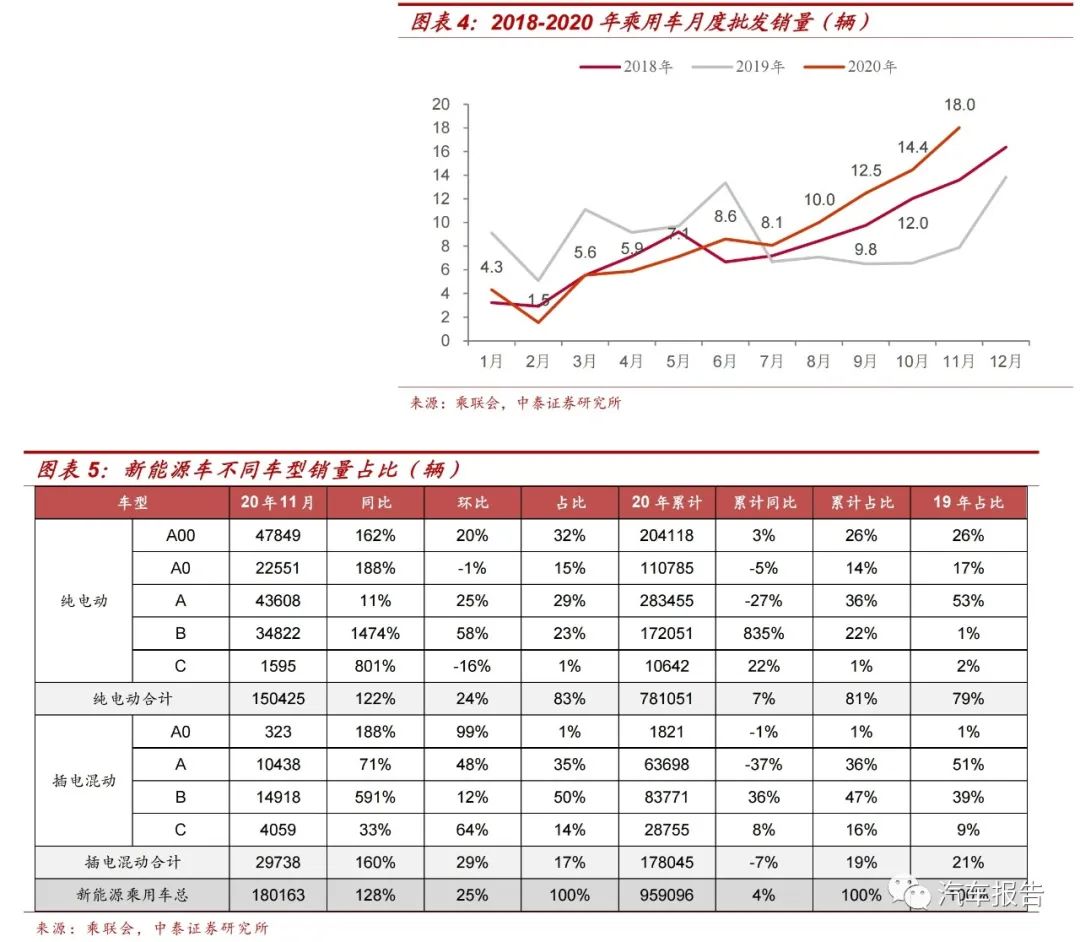

电车需求持续向好,单月销量创历史新高。据乘联会,11月新能源乘用车批发销量18.0万辆,同比+128%,环比+25%。其中插电混动销量3.0万辆,同比+160%,环比+29%。纯电动的批发销量15.0万辆,同比+122%,环比+24%。1-11月新能源乘用车累计销量95.9万辆,同比+4%。其中插电混动累计销量17.8万辆,同比-7%,纯电动累计销量78.1万辆,同比+7%。

车型结构持续改善,高端豪华车销量增长。11月销量大幅增长,除了年末的双积分增量压力之外,比亚迪汉、小鹏P7、宝马iX3等优质电动推动了新的高端需求增长动力。11月B级纯电动乘用车销量34822辆,同比+1474%,,环比+58%,占比23%。

从区域市场的销量看,主力车企的区域需求差异较大。特斯拉Model3在一、二线城市销量合计占87%。理想ONE在一、二线城市销量合计占83%。蔚来ES6合计占82%,小鹏P7合计占90%。以上海为代表的一线城市在限行政策催化下,购买新能源车的需求持续走高,叠加优质电动车不断上市,我们预计将形成对二、三线城市的示范效应,产销数量有望持续高增长。五菱宏光MINIEV在一、二线城市销量合计占13.5%,在四线、县乡的销量合计占比67%。奇瑞eQ1在四线、县乡的销量合计占比65%。而比亚迪、广汽在各类市场的份额相对均衡。

1.3造车新势力月度跟踪

蔚来:11月共交付5291辆,再创单月新高,同比+109%,环比+5%。1-11月累计共交付36721辆,同比+111。分车型看,11月ES62386辆,ES81387辆,EC61518辆。

理想:11月交付4646辆理想ONE,环比提升26%,1-11月累计共交付26498辆。据上险数据,理想ONE连续三个月成为中国新能源SUV销量冠军,并在11月中大型SUV销量排名第四,是前十名中唯一中国品牌。

小鹏:11月共交付4224辆电动车,环比+39%,1-11月累计共21539辆。其中11月P7交付2732辆,环比+30%,自2020年6月开始交付,目前已累计交付共11408辆。11月G3交付1492辆,同比+47%,环比+59%。

2021年国产特斯拉ModelY开始交付,传统车企也将新推出多款电动车,市场担心会对造车新势力造成冲击,每月交付量或无法保持两位数的增长。我们认为在软件定义汽车的趋势下,汽车产业链会向生态链转变,车企、零部件供应商和科技公司之间将重新进行角色分工、利润分配、价值链重构。对产业链的话语权优势减小,车企将依靠软件开发和升级的权利重新掌握主控权。而中国造车新势力自主研发软件层技术,并融合生态链资源,在自动驾驶、智能座舱等提升用户体验的关键环节取得了领先的竞争优势,创造了新的品牌价值。随着销售网络不断扩展,我们预计造成新势力的交付量仍将维持较高的增速。

1.4 欧洲销量月度跟踪

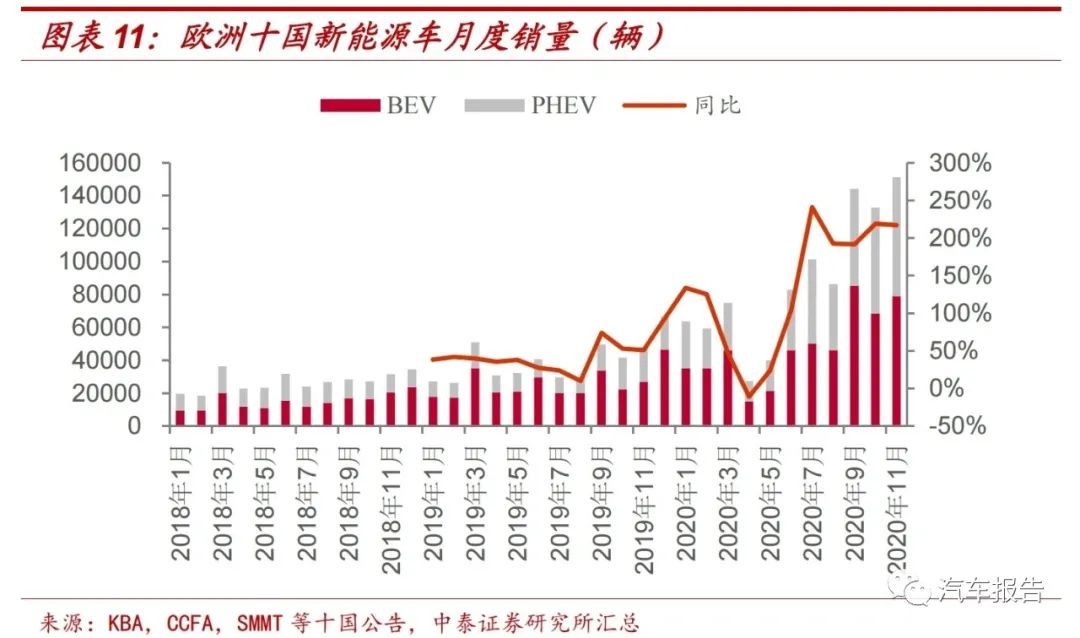

欧洲:从我们跟踪的欧洲十国数据看,11月电动车销量约15.1万辆,同比+217%,环比+14%。1-11月累计销量约96.4辆,同比+137%,电动化渗透率11%左右。其中11月BEV销量7.9万辆,同比+193%,环比+15%,1-11月累计销量共52.8辆,同比+100%。PHEV销量7.2万辆,同比+246%,环比+12%,1-11月共43.6辆,同比+208%。

我们预计11月欧洲电动车整体销量在17-18万辆,环比提升14%左右,1-11月累计销量110万辆左右。11月销量环比提升主要由于欧洲各国及时对疫情的反弹采取有效控制措施,同时在补贴刺激下,我们预计12月份欧洲电动车销量仍将保持较好态势。

部分国家10月销量具体情况如下:

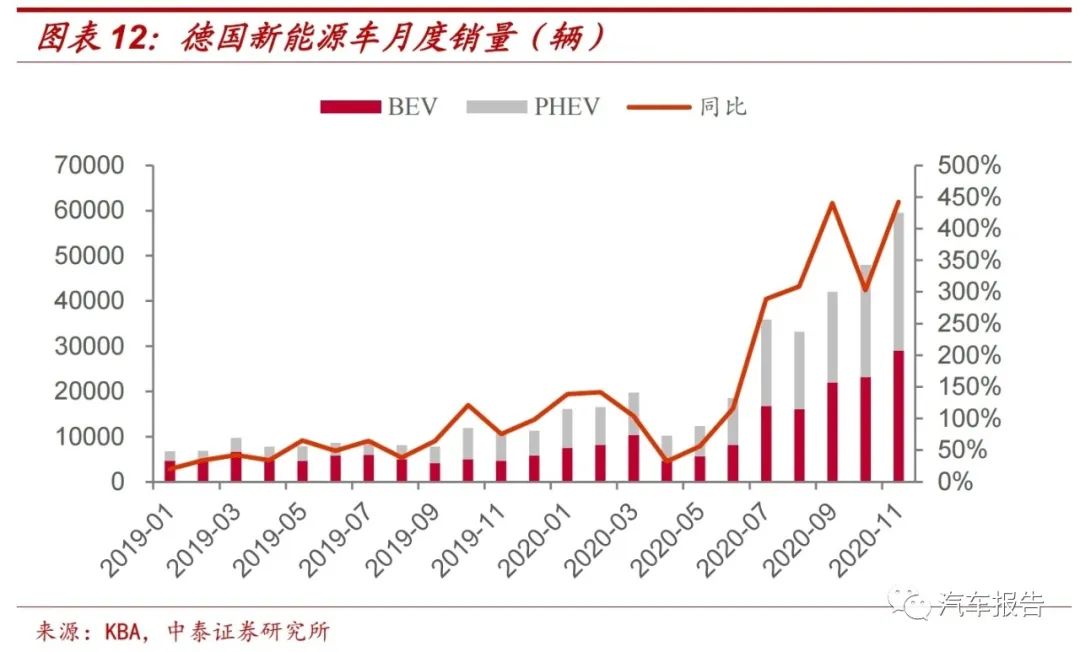

德国:据KBA,11月电动车销量59586辆,环比+24%,同比+442%。1-11月累计312284辆,同比+227%,电动化渗透率12%。其中BEV销量28965辆,环比+25%,同比+523%,累计销量151192辆,同比+171%。PHEV销量30621辆,环比+23%,同比+383%,累计销量161092辆,同比+305%。11月德国政府决定将电动车补贴延续至2025年,其中纯电动最高补贴9000欧元,插电混补贴4500欧元,此外在碳排放压力、特斯拉德国工厂投产、传统车企加速推出优质车型等多重因素推动下,我们预计未来德国电动车市场将维持高增速。

从车型销量看,11月雷诺Zoe销量4287辆,排名第一,1-11月累计销量25027辆。现代KONA销量2471辆,排名第二,累计销量共11013辆。大众ID3销量2439辆,排名第三,累计销量共7349辆。特斯拉Model3在德国销量为1617辆,1-11月累计共11909辆。

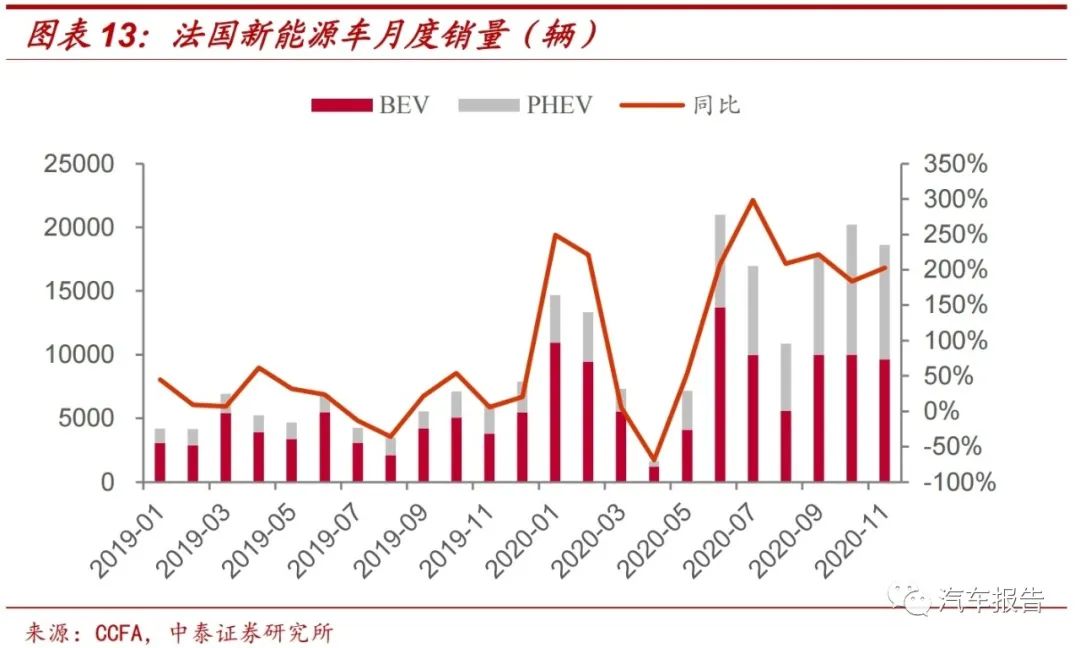

法国:据CCFA,11月电动车销量18614辆,环比-8%,同比+203%。1-11月累计149636辆,同比+155%,电动化渗透率为8%。其中BEV销量9629辆,环比-4%,同比+153%,累计销量90168辆,同比+113%。PHEV销量8985辆,环比-12%,同比+284%,累计销量59468辆,同比+267%。法国新增感染人数自11月中旬持续减少,已降至8月末以来最低水。随着疫情的好转,我们预计12月销量将环比提升。

此外法国目前补贴政策至少延续到2022年底,预计法国电动车销量将长期保持高增速。

从车型销量看,11月电动车销量前三分别为雷诺Zoe2944辆,标致E-2081258辆,大众E-Up520辆。特斯拉Model3销量为501辆,排名第四。

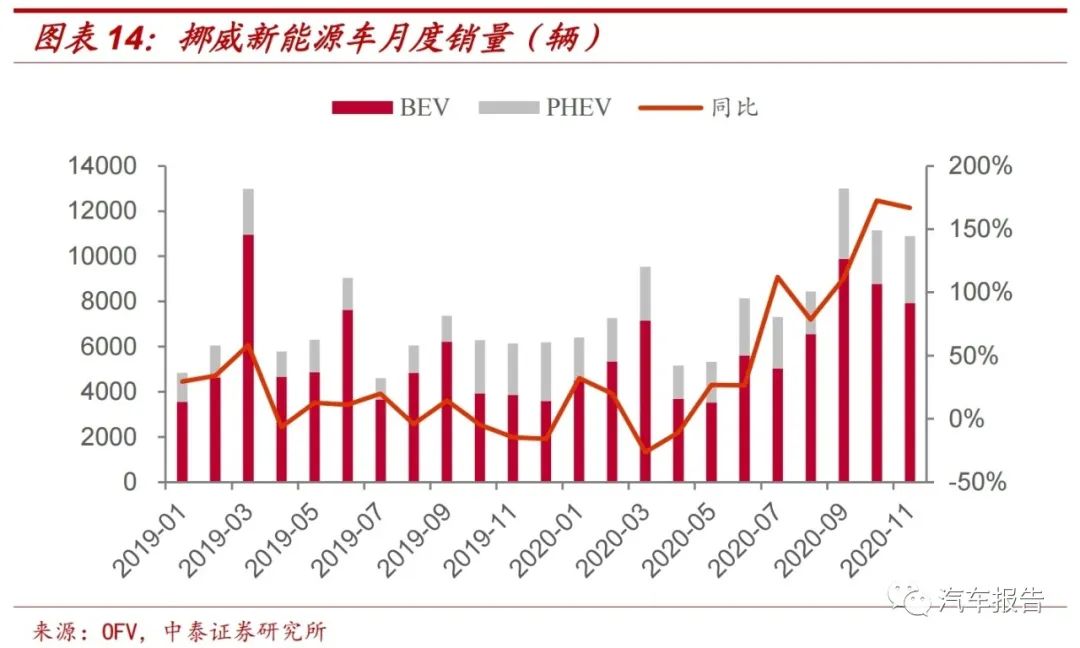

挪威:11月电动车销量10900辆,环比-2%,同比+78%。1-11月累计92637辆,同比+23%,电动化渗透率为72%。其中BEV销量7917辆,环比-10%,同比+105%,累计销量67925辆,同比+16%。PHEV销量2983辆,环比+26%,同比+31%,累计销量24712辆,同比+48%。

从车型销量看,单月销量前三依次为:大众ID3986辆,MGZS644辆,奥迪e-Tron569辆,同比+9.8%。累计销量前三依次为:奥迪e-Tron8773辆,同比+72%,大众ID35451辆,大众e-Golf4997辆,同比-47%。特斯拉Model3销量为267辆,同比-41%,累计销量共3538辆,同比-76%。

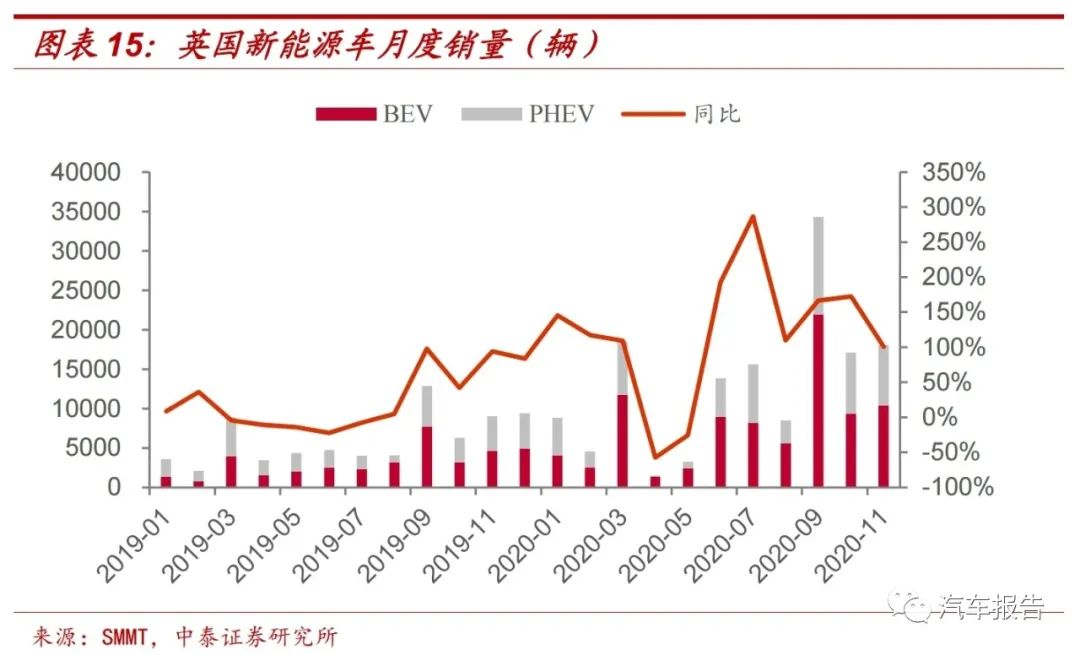

英国:11月电动车销量18062辆,同比+100%,环比+6%,1-11月累计销量共144062辆,同比+127%,电动化渗透率为10%。其中BEV11月销量10345辆,同比+122%,环比+11%,1-11月共86291辆,同比+162%。PHEV销量7717辆,同比+77%,环比-1%,1-11月共57771辆,同比+90%。

1.5 特斯拉欧洲及船运跟踪

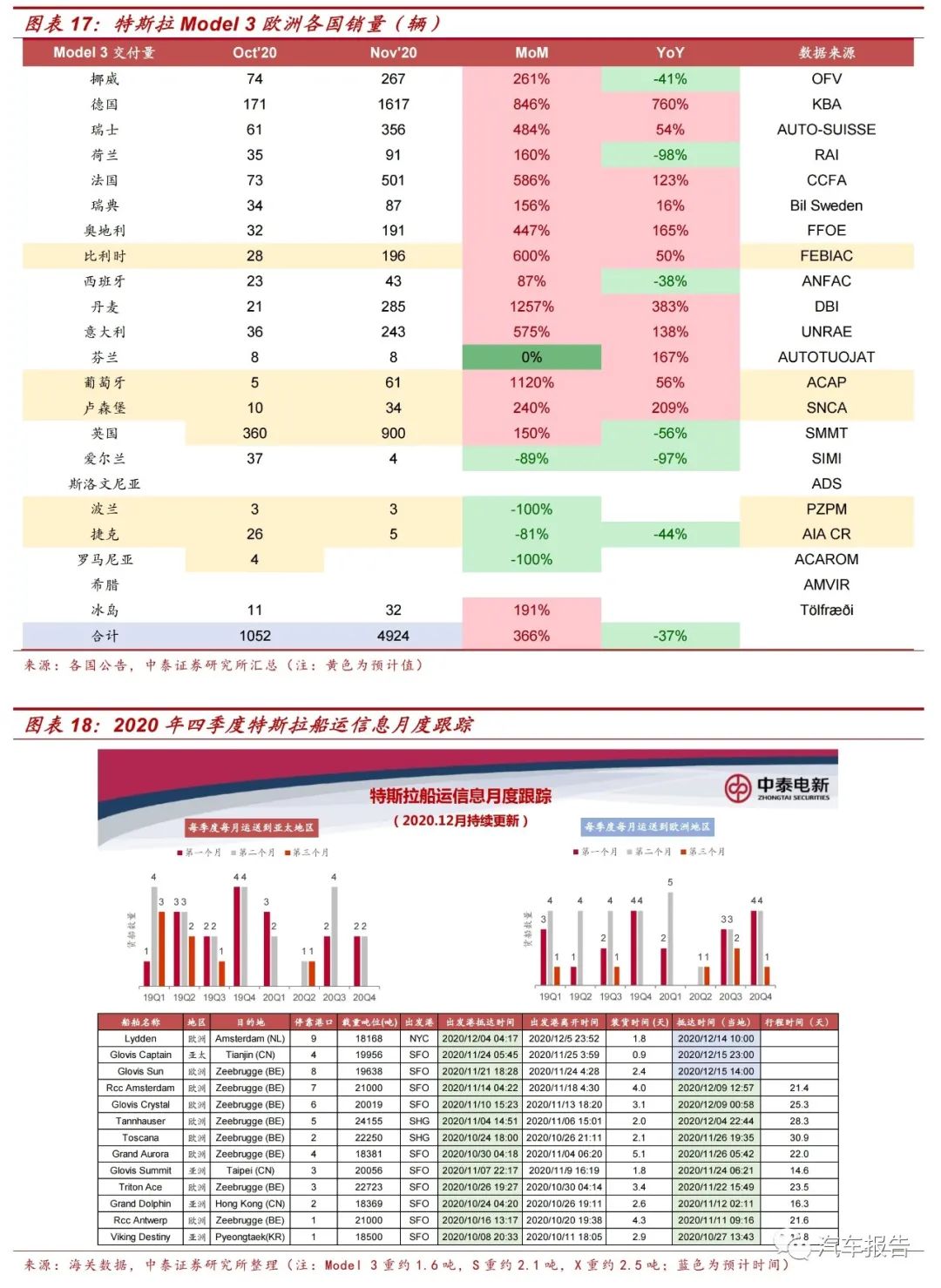

11月特斯拉在欧洲销量环比提升明显。11月特斯拉在欧洲销量约5687辆,较10月1424辆环比提升明显。其中11月Model3销量约4924辆,环比提升368%。从我们跟踪的船运数据看,主要由于从旧金山ShippingPier80及上海港口发出的货船陆续抵达欧洲并开始交付。2020年4季度累计发往欧洲的货船已达9艘,比19年同期多增加1艘,我们预计12月特斯拉在欧洲的销量将维持高增长。

投资建议

国内:据中游价格、排产以及下游订单情况,预计12月电动车销量数据将继续高增,或可能超预期。2020年是国内电动车的拐点,两端市场被完全激活。2021年中国双积分政策及供给端优质车型加速,未来行业产销仍然维持高增速,我们预计国内2021年销量将超200万。

欧洲:2021年1月1日起新碳排放法规正式实施,叠加高额补贴、传统车企转型、优质车型加速推出等多重推动力下,我们预计21年欧洲电动车市场销量150万辆以上,维持高速增长态势。

特斯拉:2021年Model3、S将迎来重大更新(续航、加速、热管理等),性价比持续提升。上海工厂及德国工厂将按计划生产并交付新车型ModelY。该车型瞄准了最畅销、市场空间最大的SUV市场。该车型基于Model3平台,其中75%零部件相通用,每单位产能相对资本支出低于M3接近40%,能更快速大批量生产。高吸引力车型以及性价比持续提升将确保特斯拉需求持续旺盛,我们预计供不应求状态将长期存在。

全球电动化在欧洲碳排放政策叠加超强补贴、中国双积分政策及供给端优质车型加速,未来行业产销仍然维持高增速。随着各环节头部效应越来越明显,供应链同质化将会逐步展现。建议长期重点关注竞争格局好、产业话语权强的环节,大贝塔中找强阿尔法机会。持续看好:

(1)锂电池及其供应链:围绕全球锂电池龙头及其供应链:1)锂电池:宁德时代、比亚迪、亿纬锂能;科达利、鹏辉能源、石大胜华;2)锂电材料:恩捷股份、璞泰来、贝特瑞、当升科技、新宙邦、天赐材料、石大胜华、中科电气、德方纳米;3)设备:先导智能、赢合科技等;(2)汽车零部件:优选赛道,推荐:三花智控、宏发股份、克来机电、中鼎股份、拓普集团、卧龙电驱等;

风险提示

新能源汽车补贴政策不及预期:新能源汽车补贴政策有提前退坡的可能性,补贴退坡的幅度存在不确定性,或者降低补贴幅度超出预期的风险

新能源汽车销量不及预期:新能源汽车销售受到宏观经济环节、行业支持政策、消费者购买意愿等的影响,存在不确定性。

电池产能过剩引起扩产放缓的风险:电池产业链部分环节存在产能过剩引起竞争加剧,扩产规划放缓的风险。

原文标题:【行业资讯】11月新能源车市总结分析

文章出处:【微信公众号:深圳市汽车电子行业协会】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

锂电池

+关注

关注

260文章

8134浏览量

170642 -

新能源汽车

+关注

关注

141文章

10571浏览量

99701 -

电动车

+关注

关注

73文章

3015浏览量

114270

原文标题:【行业资讯】11月新能源车市总结分析

文章出处:【微信号:qidianxiehui,微信公众号:深圳市汽车电子行业协会】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

新能源汽车产销量再创新高,智能座舱成竞争焦点

1月至9月份汽车产销量均超2000万辆 新能源汽车占比近40%

新能源汽车行业前景广阔,黄山谷捷等产业链企业迎发展良机

上汽通用汽车7月新能源车零售销量7,901辆,环比增长27%

新能源汽车行业正以强劲的增长势头重塑市场格局

中国新能源汽车产销再创新高,本土车规MCU国产化率目标25%

新能源车产销正稳步增长

新能源车产销正稳步增长

评论