自动驾驶六大趋势: 趋势一:政策、技术驱动下,ADAS 渗透率快速提升; 趋势二:传统分布式电子电气架构向集中式转变; 趋势三:软硬件解耦降低研发成本,构建汽车软件生态; 趋势四:OTA升级将完成自动驾驶最佳实践,构建汽车软件生态; 趋势五:传统车企重心向软件转移,多向合作求优势互补+规模效应;

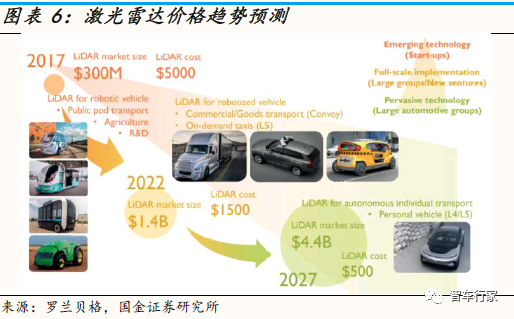

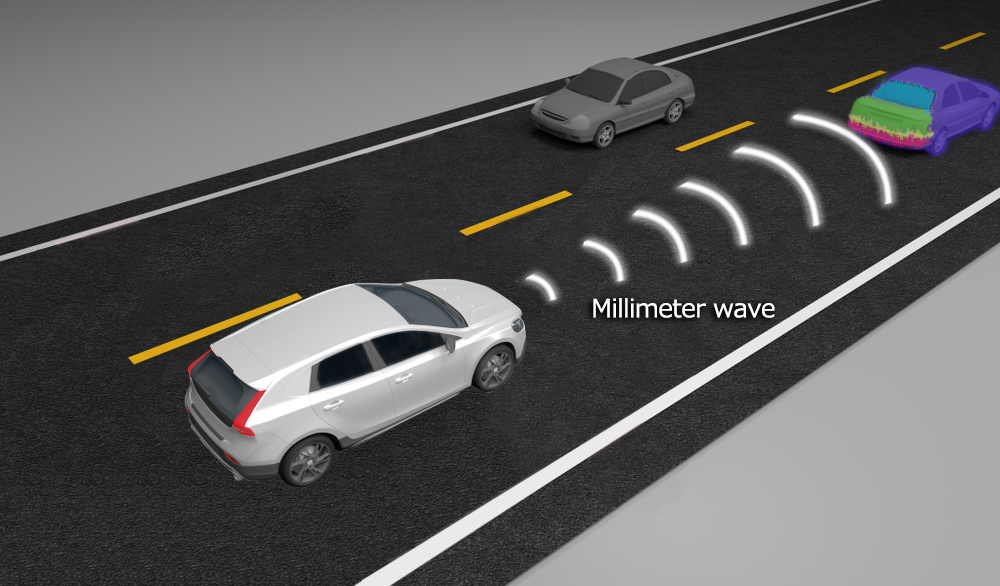

趋势六:格局生态化,三大路径初见端倪趋势一:政策、技术驱动下,ADAS 渗透率快速提升 感知层、判断层核心部件成本快速下降,预计十年后整车成本降幅可达50%。多传感器融合成趋势,激光雷达、毫米波雷达及摄像头之间的互补能保证信息获取充分,随技术进步成本快速下降。其中,激光雷达市场竞争日益白热化,提供平价产品、加速商业化应用已成为发展趋势; Velodyne HDL-64E 售价高达 80000 美元,而 2020CES 中 Robosense、博世、镭神智能、 Innovusion 等企业发布的新产品价格不断下探,Velodyne 旗下 Velabit 大规模生产后价格仅为 100 美元左右。 芯片及计算平台等判断层标准化硬件的成本由于规模效应快速下降。根据 Yole Development,目前一辆自动驾驶汽车的成本在 19 万美元,到 2032 这一成本将降至 9.5 万美元。

ADAS 正由高端向中低端市场渗透,预计 2030 年自动驾驶渗透率将达 90%。2018 年国内 ADAS 市场中新能源汽车占比近 70%,而传统燃油车仅占 30%左右,ADAS 功能在新能源汽车上的搭载率远高于传统燃油车,正由高端向中低端市场渗透。根据最新发布的《智能网联汽车技术路线图 2.0》。 我国到2025 年 Level 2、Level 3 级别自动驾驶新车销量占比将达 50%,2030 年占比将达 70%、Level 4 级别车型占比将达 20%。据 Markets and Markets,ADAS 市场预计 2020 年到 2030 年复合增长率为 11.9%,将从 270 亿美元增至 831 亿美元。

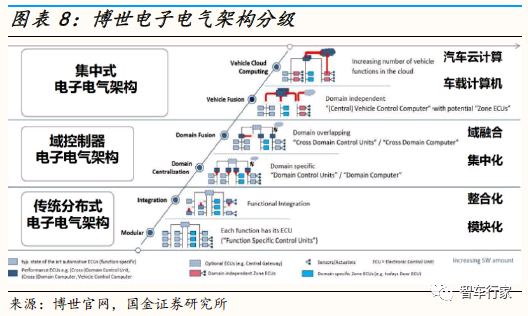

趋势二:传统分布式电子电气架构向集中式转变 传统分布式电子电气架构造成大量算力浪费,亟需向跨域集中式转变。汽车电子电气架构(Electronic and Electrical Architecture,EEA)最初由德尔福公司提出,用于定义汽车 5 个子系统下多个电控单元(ECU)间的连接方式与网络拓扑结构。 其中,传统分布式电子电气架构主要用于 Level 0 - 2 级别车型,采用分布式的控制单元,资源协同性较低,属于硬件定义汽车阶段; 域控制器电子电气架构主要用于 Level 3 及以上级别车型,通过整合域控制器实现分散车辆硬件间的信息互通和资源共享,软件可升级、硬件和传感器可更换拓展,属于过渡形态; 集中式电子电气架构则用于车载电脑级别车型,集成化趋势将消减大部分 ECU,传感器与执行器受中央计算单元支配,到达软件定义汽车阶段。 在自动驾驶赛道,感知层众多传感器带来的大量数据亟需高算力芯片、可复用框架及可统一 OTA 支持,集中式电子电气架构转型需求强烈。据麦肯锡《汽车软件与电子 2030》,电子电气架构市场预计 2020 年到 2030 年复合增长率为 7%,将从 2180 亿美元增至 4190 亿美元。

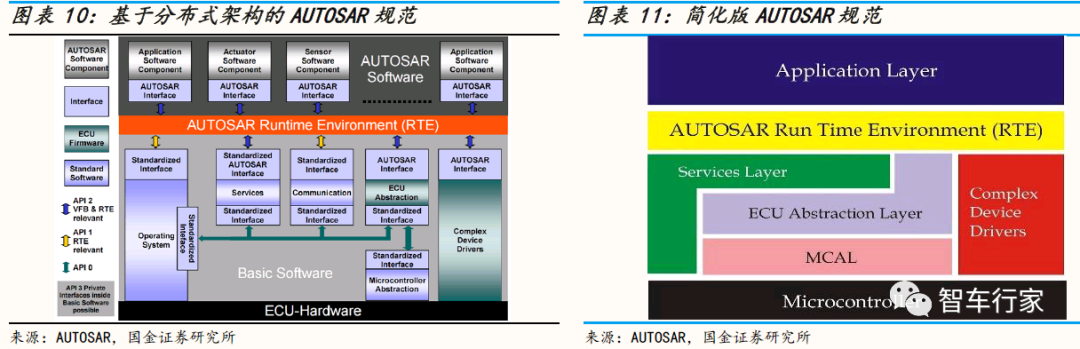

趋势三:软硬件解耦降低研发成本,构建汽车软件生态 过高的研发成本促进软硬件解耦。传统汽车采用分布式电子电气架构,底层复杂,控制器的软硬件高度耦合,每当更换硬件时,都需要对 ECU 的软件进行大规模修改及大量测试认证。整车开发周期过长,车型改款或迭代升级的研发成本过高。 软硬件在开发周期、技术领域上的差别也给研发带来较大阻力。其中,软、硬件开发周期分别为 2-3 年、5-7 年,技术上分别偏向互联网、制造业。解耦后,软硬件并行开发可加快新车型上市速度,降低集成、测试工作量;手工代码量、测试验证负担减小,开发错误减少,显著缩减研发成本。

作为软件定义汽车的硬件基础,跨域集中式电子电气架构可促进软硬件解耦,支持自动驾驶软件持续更新升级,扩展商业想象空间。软件可跨平台复用,标准化的数据交换格式便于交流、合作与更新。 车企可通过联盟建立经过认证的软件应用商店,构建软件生态。整车常规保养中软件维护的概念被弱化,OTA 升级成趋势,车主无需奔赴 4S 店即可从商店提取应用适配到目标车辆上,快速提升单车价值感和客户体验。

现有三种软硬件解耦的模式,分别是基于分布式架构的 AUTOSAR 规范、基于集中式架构的特斯拉 CCM 中央计算模块与完全独立于底层硬件开发软件的安波福 SVA 架构。 1)基于集中式架构的特斯拉 CCM 中央计算模块 特斯拉构建了一整套完整的软件系统,用 CCM 中央计算模块将 4G 模块、 ADAS 域控制器和智能座舱的计算单元整合在一块“中央计算平台”上,打破原有硬件配置局限——这比 AUTOSAR 的做法更进一步。 2)完全独立于底层硬件开发软件的安波福 SVA 架构 为了满足自动驾驶和电气化对整车电子电气架构高安全性、高算力的要求,安波福提出了由动力数据中心、统一供电和数据主干网及中央计算集群三个部分构成的 SVA 架构,具有软硬件分离、输入/输出端与中央计算分离、计算中心充当服务器的特点,可通过 OTA 更新升级。

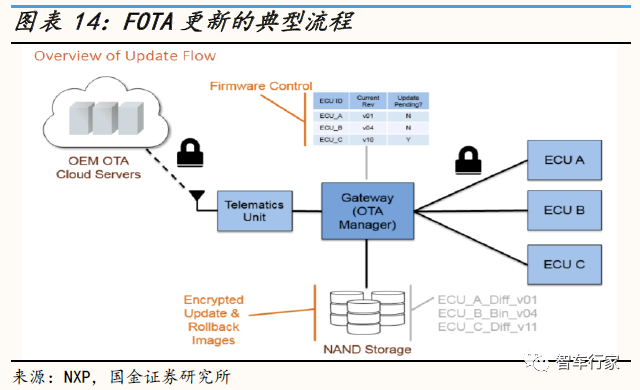

趋势四:OTA升级将完成自动驾驶最佳实践,构建汽车软件生态 加速自动驾驶级别迭代,OTA 升级极大改善用户体验。OTA (Over the Air) 是指通过网络连接实现终端内存储数据的更新,进而改善终端的功能和服务的技术。 汽车 OTA 主要分为 FOTA(Firmware-over-the-air,固件在线升级)和 SOTA(Software-over-the-air,软件在线升级)两类,分别指完整的系统性更新与迭代更新的升级。 通过 OTA 升级不仅可以减少召回成本、便捷修复软件缺陷,还能缩短上市周期、提高用户粘性、促进双向交流。据 Megan,OTA 升级市场预计 2019 年到 2027 年复合增长率为 17.94%,将从 22.5 亿美元增至 84.2 亿美元。

特斯拉作为 OTA 全面领先者,利用其集中式电子电气架构的优势,在汽车上预先搭载超期性 Level 5 级别硬件,通过推出自动驾驶升级软件来解锁新功能。 2012 年 9 月,Model S 进行了第一次整车 OTA 升级,此后以固定频率保持更新,开创了 OTA 升级的先河。特斯拉率先将软件升级送到车辆内的车载通讯单元、更新车机类软件,直接将软件增补程序传送至有关ECU,通过 OTA 的方式改善车辆的底盘、信息娱乐、电池续航、ADAS 乃至自动驾驶等多项功能。 同时独创软件付费模式,推出 6.4 万元的 FSD 选装软件包、2000 美元的“ Acceleration Boost” 动力性能加速升级包等。其后,丰田、大众、福特、沃尔沃等整车厂及理想、小鹏、蔚来等造车新势力广泛布局 OTA 技术。

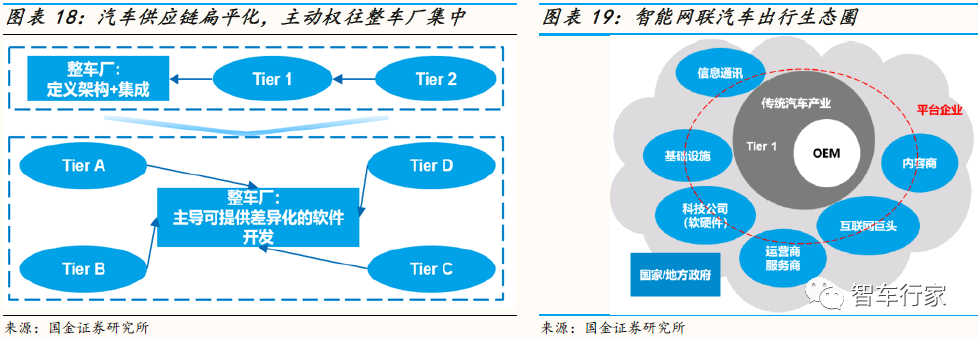

趋势五:传统车企重心向软件转移,多向合作求优势互补+规模效应 传统车企资源向软件倾斜,通过多种方式构建自有软件团队。技术发展、政策出台推动汽车智能网联进程,车规芯片算力和功耗决定智能汽车性能,电子电气架构从分布式向集中式转变,域控制器成为核心能力;汽车供应链扁平化,整车厂/ Tier 1/ Tier 2 的线性关系转变成整车厂/ Tier N 的网状关系,主导权从供应商向车企归集。 与硬件决定汽车时代不同,整车厂的工作不再局限于集成多个部件供应商提供的多个分散 ECU,而是对管理、研发核心软件的能力提出了更高的要求,产业价值向软件研发、后市场两头集中。据麦肯锡,在“新四化“趋势的影响下,到 2030 年,预计有 1000 亿欧元将沿着价值链进行再分配。 因此,传统车企重心向软件转移,沃尔沃、丰田、上汽等选择设立软件相关子公司,宝马、广汽等同软件背景企业合资合作,大众、雷诺日产等在内部设立软件相关新部门。

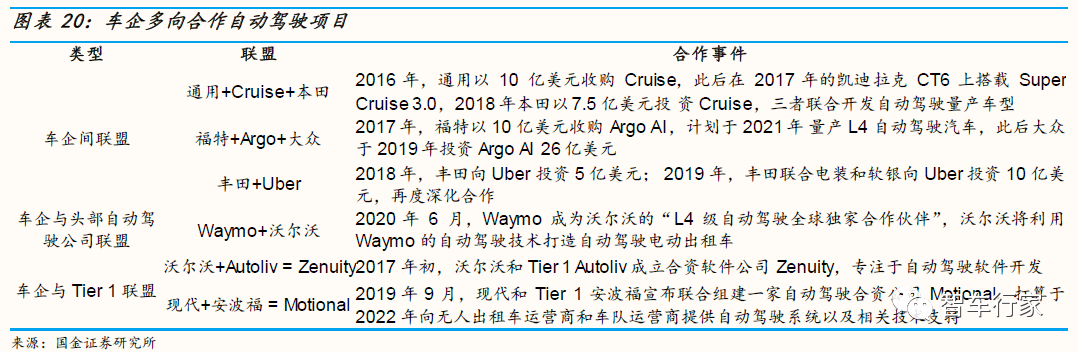

自动驾驶赛道所需技术过深过长,传统车企多向合作以求优势互补+规模效应。在技术研发上加大资源投入同时寻求对外合作,联盟化有助于传统车企发挥整车生产优势,加快推进自动驾驶汽车的量产。 目前主要有三种联盟类型,包括车企间联盟、车企与头部自动驾驶公司联盟及车企与 Tier 1 合资联盟等。

趋势六:格局生态化,三大路径初见端倪 自动驾驶为已处于稳态的汽车行业提供新入口,竞争、变革将以生态为单位。以 Waymo 为代表的单车智能全线自研+完全无人驾驶、以百度为代表的车路协同+合作平台化、以特斯拉为代表的 Level up + 影子模式三大路径初见端倪,今后自动驾驶的竞争将是生态间的竞争。 1)以 Waymo 为代表的单车智能全线自研+完全无人驾驶 欧美缺乏有效的主导方角色推进车路协同中的路侧基础设施建设,因此以Waymo 为代表的自动驾驶龙头主要专注于研发单车智能技术。 而 Waymo 坚持全方位自主研发,掌握了包括高精地图、硬件设备和软件系统在内的所有核心技术,并采用虚实结合的路测方针一定程度上克服了直接从 Level 4 级别做起的路况数据缺乏问题。 根据 DMV 自动驾驶接管报告数据,Waymo连续多次在路测里程、接管次数、路测车辆等关键指标上取得傲人的成绩。

我们认为,Waymo 全线自研的做法为今后多角色发展奠定了基础。宣布对外出售激光雷达、第五代自动驾驶软硬套件已表达了成为车企乙方的可能性,组建自有运营团队以坚持推进自动驾驶、卡车货运等业务也向产业明示了主导新一代共享出行的意愿。 首轮对外融资后,我们预测 Waymo 将利用现有技术及资金优势快速多线推进主打业务,抢先在美国多个已路测的地区铺开服务、获取消费者信任,并同时推动监管层立法。 形成规模后,有望与母公司旗下的谷歌、YouTube等兄弟公司的广告、媒体、娱乐业务形成巨大协同,打造具有强烈Alphabet 风格的“生活第三空间”。具体的业务分析拆解及预测详见第四部分。

2)以百度为代表的合作平台化+车路协同 与 Waymo 不同,早期百度就明晰了车企乙方的自我定位。由于硬件能力的缺失,百度创建了 Apollo 平台,提供地图定位、软件算法及云计算等软件服务,希望通过开源的标准降低自动驾驶门槛,吸引负责硬件、集成及整车生产的硬件供应商,为整车厂联合提供服务。 2017 年 7 月,德赛西威、禾赛科技、联创电子、地平线、大陆、博世等供应商及奇瑞、一汽、长安、长城、蔚来等 15 家车企成为首批合作伙伴。 在“做汽车界的安卓系统”的口号下,百度 Apollo 平台通过开放软件平台、硬件参考平台多个细分平台创建完整自动驾驶生态,以公开协议有效地提高了产业效率,扩展了整车厂选择的可能性,真正做到了集中众力、“每个环节均由最专业的人才负责”。 百度 Apollo 还与长江产业基金会合力组建 100 亿元规模的基金,已投资中科慧眼、智行者等产业链相关标的,将持续关注并入股自动驾驶的开发者生态、数据生态、硬件生态和场景生态。2019 年 12 月,百度 Apollo 平台在全球共拥有超过 36000 名开发者,开源了 56 万行代码,合作伙伴达到了 178 家。

百度 Apollo 计划的目的地不仅是自动驾驶,而是智慧城市;未来的自动驾驶技术中,车路协同与单车智能缺一不可,国内的融合发展已赢在起跑线上。依托强有力的国家新基建,百度 Apollo 选择“聪明的车” “智慧的路”双管齐下,重点发力车路协同。 2018 年底,百度开放了车路协同开源代码,整体打包边缘智能和云端能力等服务,为 Apollo 平台开发者提供基础设施的能力底座,通过易调用的接口支撑多种应用场景。据百度内部统计,车路协同能解决 54%单车智能在路测中遇到的问题,减少 62%单车智能产生的接管数,降低 30%的单车成本。 百度 Apollo 借助与政府的信任积累,已率先在长沙铺开了部分路测建设,试图打造“自动驾驶第一城”。2020 年 3 月,百度 Apollo 连续中标重庆、合肥、阳泉等多地区的新基建项目,将参与建设包括路测系统建设、监管平台等在内的车路协同测试示范区。4 月,百度正式对外发布全球首个全栈式智能交通解决方案“ACE 交通引擎”,目前已在北京、长沙、沧州等近20 个城市落地。 基于车路协同+合作平台化理念,百度在 2019 年百度 AI 开发者大会上宣布将在 2024 年实现自动驾驶出租规模化部署,提供任意点对点出行服务。

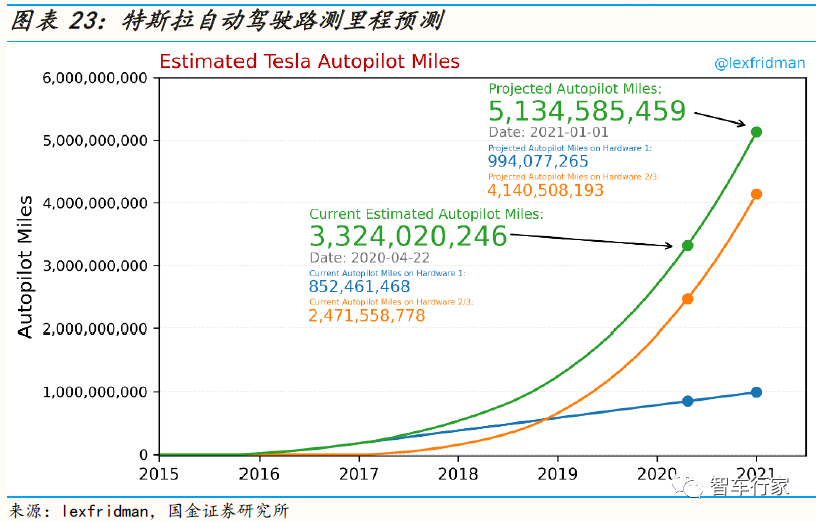

2020 年 10 月,百度授权无人驾驶汽车 Apollo GO 正式在北京开放测试,有望成为国内自动驾驶出租市场最大的玩家。 3)以特斯拉为代表的 Level up + 影子模式 作为新晋明星整车厂,特斯拉选择逐级 Level up 的方式推进自动驾驶进程,在“实现无人驾驶理想”的同时通过影子模式积累用户数据,以 OTA 软件升级的方式率先将自动驾驶技术变现;除造车新势力外,大众等传统整车厂也纷纷效仿。 2014 年 10 月,特斯拉首次推出 Autopilot 升级包,并于2019 年 4 月发布“影子模式”,利用已卖出车辆上的自动驾驶软件持续记录传感器探测的数据,在适当时间选择性回传用于机器学习、改进原来的自动驾驶算法。 与此同时,FSD 芯片问世,特斯拉进入 Autopilot 3.0 时代,自动驾驶软件的 OTA 升级价格也水涨船高,由 2014 年的 2500 美元升至 10000 美元。2020 年 3 月,特斯拉升级影子模式,申请了自动驾驶机器学习专利,宣称硬件已达到 Level 5 水平。

我们认为,未来特斯拉不仅是整车厂,也可能成为出行运营商。特斯拉CEO 马斯克曾表示,未来特斯拉应作为升值品看待,车主可自愿将车辆加入特斯拉共享出行网络以提供自动驾驶出租服务,将创造数倍于目前售价的价值,同时车辆的制造成本并不会同比例上升;而特斯拉也会推出配套打车应用程序,并且收取 25%-30%的费用,可能成为 Waymo 在自动驾驶出租市场最大的竞争者。

原文标题:【行业资讯】自动驾驶六大趋势解读

文章出处:【微信公众号:深圳市汽车电子行业协会】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

电动汽车

+关注

关注

156文章

12067浏览量

231088 -

特斯拉

+关注

关注

66文章

6311浏览量

126541 -

自动驾驶

+关注

关注

784文章

13784浏览量

166373

原文标题:【行业资讯】自动驾驶六大趋势解读

文章出处:【微信号:qidianxiehui,微信公众号:深圳市汽车电子行业协会】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

浅谈自动驾驶技术的现状及发展趋势

FPGA在自动驾驶领域有哪些优势?

FPGA在自动驾驶领域有哪些应用?

自动驾驶识别技术有哪些

自动驾驶汽车传感器有哪些

迎来“CASE”时代的汽车趋势和技术课题(3) ~自动驾驶和识别引擎~

自动驾驶六大趋势有哪些?

自动驾驶六大趋势有哪些?

评论