随着智能手机、平板电脑、笔记本电脑、智能穿戴设备为代表的消费类电子市场发展迅速,产品需求旺盛。在行业快速发展的需求带动下,消费类电子产品的出货量快速提升,其中功能性器件的市场规模也在持续扩大。

目前,消费类电子功能性器件的主要企业包括飞荣达、领益智造、博硕科技、达瑞电子、恒铭达、智动力、安洁科技等,当中不乏苹果供应商。其中领益智造是国内精密功能件和结构件龙头企业,博硕科技和达瑞电子也于前段时间IPO顺利过会。

近日,功能性器件厂商深圳市鸿富瀚科技股份有限公司(简称“鸿富瀚”)也启动了IPO,拟创业板上市。从招股书来看,尽管在苹果代工厂富士康的助力下,鸿富瀚近年来的业绩实现了快速增长,但其应收账款余额占营收比例一度增至近80%,资产负债率也大幅超过行业均值,令其短期偿债能力面临不小的压力。

业绩快速增长,但客户高度集中且不稳定

天眼查显示,鸿富瀚主要从事消费电子功能性器件和自动化设备的设计及研产销,其中消费电子功能性器件产品广泛应用于智能手机、平板电脑、笔记本电脑、智能穿戴、家用智能设备等消费电子产品及其组件。

据披露,鸿富瀚直接客户主要为消费电子产业链中的制造服务商、组件生产商,包括富士康集团、鹏鼎控股、欧菲光、村田公司、安费诺集团、京东方、立讯集团、正崴集团等,功能性器件产品最终应用于苹果、微软、亚马逊、华为、小米等知名消费电子终端品牌商,目前其已成为苹果、亚马逊认证的合格供应商。

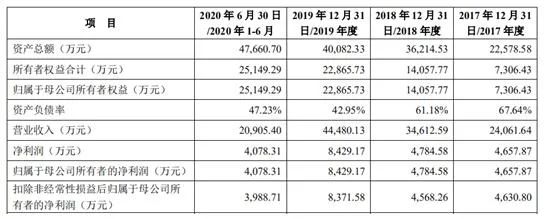

业绩方面,2017年至2020年上半年,受益于消费电子行业更新换代加速,鸿富瀚的营收和净利润均实现快速增长,营收分别为2.41亿元、3.46亿元、4.45亿元和2.09亿元,2018年和2019年营业收入增长率分别为43.85%和28.51%;相应净利润分别为0.47亿元、0.48亿元、0.84亿元和0.41亿元,2018年及2019年的增长率达2.72%和76.20%。

在此期间,其主营业务收入来自于消费电子功能性器件、自动化设备两类产品,其中来自于消费电子功能性器件的收入占比保持在70%以上。

毫无疑问,鸿富瀚的经营业绩持续向好,不仅得益于消费电子行业迭代升级、对产品的需求增加,也离不开大客户对其的有力支撑,而这也就导致其存在客户集中度较高的情况。

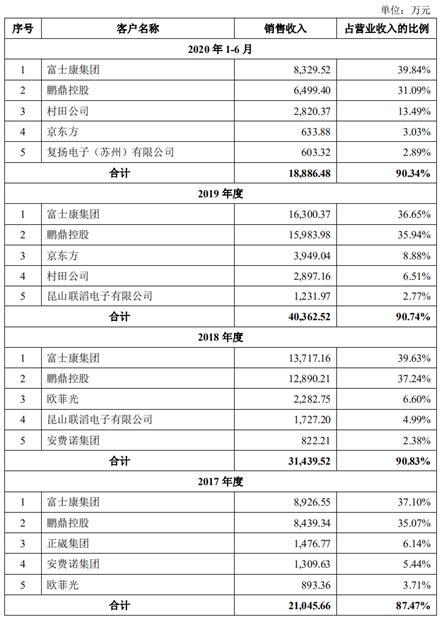

报告期内,鸿富瀚前五大客户销售收入合计分别为2.10亿元、3.14亿元、4.03亿元及1.89亿元,占当期营业收入的比例分别为87.47%、90.83%、90.74%及90.34%。其中对富士康集团的销售收入占营业收入的比重分别为37.10%、39.63%、36.65%及39.84%;对鹏鼎控股销售收入占营业收入的比重分别为35.07%、37.24%、35.94%及31.09%,整体集中度较高。

通过对比竞争对手披露的前五大客户营收构成可看出,处于消费电子功能性器件行业的客户集中度普遍较高。例如,近年来恒铭达和智动力的前五大客户销售占比均超过70%,博硕科技的销售占比最高更超过了99%。

而造成客户集中度高的原因,主要是终端品牌商及其上游生产制造环节的制造服务商、组件生产商的集中度不断提高所致。鸿富瀚及其同行的主要应用品牌涉及到华米OV、苹果、联想、微软等,上述厂商占据了手机及电脑行业较高的市占率。

除了客户集中度较高之外,鸿富瀚还面临客户不稳定的问题。

据披露,鸿富瀚前两大客户富士康和鹏鼎控股的营收占比较为稳定,但第三到第五大客户却变动较大,甚至没有一家连续合作超过两年的企业。这一方面表明鸿富瀚除前两大客户外,其余客户较难形成固定群体,缺乏客户粘性;另一方面其也不得不持续开拓新客户。

为降低大客户集中度过高的情况,鸿富瀚也作出了相应举措。期间,其开发了村田公司、京东方等新的集团客户,也拓展了原有集团客户的下属单位,如富士康集团下属的业成科技、鹏鼎控股下属的展扬自动化(东莞)有限公司。因OLED屏幕技术、5G通信技术的普及,其还开发了OLED屏幕配套FPC功能性器件、5G配套散热铜管等新型产品,与小米、努比亚等知名终端品牌商建立了业务合作。

可以显见,背靠富士康这颗苹果产业链上的“大树”,在苹果业务快速发展和下游行业市场的拉动下,鸿富瀚的业绩实现了稳定且持续的增长。但也不可避免的陷入对大客户的依赖中,尤其是对终端品牌苹果的依赖居高不下。此外,除了前五大客户集中度过高之外,招股书也反映了鸿富瀚在财务方面存在应收账款增长过快,及资产负债率远超同行的情况,也令其短期偿债能力面临较大压力。

应收账款激增,偿债能力远低同行

在营收不断增长的同时,其应收账款也在逐年上涨。2017年至2020年上半年,其应收账款账面余额分别为 1.55亿元、1.82亿元、1.63亿元和1.62亿元,占各期营业收入的比例分别为64.34%、52.54%、36.59%和77.69%。

2018年末,其应收账款余额较上年末同比增长17.46%,今年上半年更几乎达到去年全年的数值,这也令其应收账款占营收的比例由36.59%激增至77.69%。

对此,鸿富瀚解释,主要是2018年收入规模大幅增加,故应收账款相应增加。然而今年上半年,其营收为2.09亿元,应收账款账面余额就高达1.62亿元。由于其一般给予客户3-4个月的信用期,因此,其2019年的应收账款截至今年上半年前也应大部分回款,不会滞留到下年年中。这也就是说,其今年上半年的收入近八成都来自应收账款,其现金流及资金周转都将面临较大风险。

在应收账款激增的情况下,与同行相比,其偿债能力也不尽如人意,主要反映在其流动比率和速动比率低于行业均值,资产负债率又高于行业水平。

近年来,其流动比率分别为1.26倍、1.23倍、1.60倍和1.17倍,同行均值分别为2.62倍、2.44倍、3.40倍和4.01倍;其速动比率分别为1.04倍、1.00倍、1.40倍和0.91倍,行业均值为2.26倍、2.14倍、3.06倍和3.63倍。从流动比率和速动比率来看,鸿富瀚均低于同行。

一般来说,企业流动比率应不低于2倍,过低则影响短期负债偿还能力。从上文数据来看,鸿富瀚有流动资产超过半数在短期内不能变现,且流动负债未能全部偿还的风险。此外,其速动比率约为1,表明资可抵债但较为吃力。

同时,其资产负债率(合并)分别为67.64%、61.18%、42.95%和47.23%,而同行均值仅为34.93%、35.45%、34.45%和32.27%,远低于鸿富瀚。据其表示,主要是同行上市公司具备股权和债券多渠道融资能力,而其主要依靠自身盈余积累支持业务扩张,故偿债能力低于同行上市公司。

整体来说,由于其应收账款余额于今年上半年快速增长并处于高位,且流动比率和速动比率均低于同行均值,加之资产负债率又高于行业水平,令其自身现金流及资金周转面临风险的同时,短期偿债能力也远低于行业,这对业绩高度依赖大客户的鸿富瀚来说,未来经营无疑也增加了更多不确定性。

原文标题:【IPO价值观】背靠富士康,鸿富瀚应收账款激增且偿债能力堪忧

文章出处:【微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

智能手机

+关注

关注

66文章

18487浏览量

180172 -

苹果

+关注

关注

61文章

24401浏览量

198662

原文标题:【IPO价值观】背靠富士康,鸿富瀚应收账款激增且偿债能力堪忧

文章出处:【微信号:gh_eb0fee55925b,微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

背靠富士康,鸿富瀚应收账款激增且偿债能力堪忧

背靠富士康,鸿富瀚应收账款激增且偿债能力堪忧

评论