集微网报道,5G通信技术开启了万物互联时代,推动上游通信基站和射频系统的技术革新,同时也带来庞大的市场增量。据Technology Business Research预测,2019年至2025年,5G基站建设为滤波器带来的全球市场空间约600亿元,中国市场空间约300亿元。

在5G基站的需求下,我国滤波器厂商也迎来业绩的新增长点,在A股滤波器企业中,主要包括武汉凡谷、春兴精工、波发特、灿勤科技、艾福电子等。当中,华为的基站滤波器核心供应商灿勤科技也成为首批受益者,近三年净利润暴增了11倍,并获得华为旗下哈勃投资的青睐。

如今,灿勤科技科创板IPO已成功过会,而同为滤波器厂商的深圳国人科技股份有限公司(简称“国人科技”)创业板IPO自去年7月获受理后,至今却仍停留在问询阶段。查阅招股书发现,近年来,国人科技的营收实现了稳步增长,但净利润和毛利率却有较大波动。背后的原因主要是其对大客户的依赖度较高,前五大客户营收占比高达90%以上,并且爱立信、中兴通讯和诺基亚三大客户的合计营收占比就超过了85%。

受单一客户影响,国人科技毛利率波动较大

据了解,国人科技致力于基站射频系统产品的研产销,产品涵盖射频拉远单元(RRU)、金属腔体滤波器和双工器、小型化金属滤波器、陶瓷介质滤波器、5G大规模天线阵列和天线滤波器一体化单元(AFU)等,并已向客户批量供应 5G 基站射频系统产品。

目前,其与爱立信、中兴通讯和诺基亚等全球领先的通信主设备商客户建立了深度合作,拓展了三星等新兴通信主设备商客户,并积极开发专网和国外电信运营商基站射频领域相关的业务机会。

尽管拥有优质的客户体系,但国人科技近年来的业绩表现却不算理想。

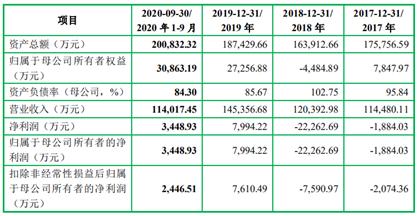

从业绩来看,2017年至2020年前三季度,国人科技的营收增势良好,分别为11.45亿元、12.04亿元、14.54亿元和11.40亿元,但净利润却存较大波动,分别为-1884.03万元、-2.23亿元、7994.22万元和3448.93万元,连续两年持续呈亏损状态。

分产品来看,其收入主要来源于滤波器模块和RRU及系统解决方案,合计收入占比分别为97.88%、99.24%、97.87%和90.75%。毫无疑问,其营收之所以实现快速增长,主要受益于5G基站建设数量的快速上升,而基站射频系统产品又是基站的核心组成部分。

近年来,其成为爱立信和中兴通讯最大的基站射频系统产品供应商,在诺基亚的全球市场份额亦处于前列。报告期内,对爱立信的销售收入大幅增加,对中兴通讯和诺基亚的销售收入则保持了较高水平。在上述通信主设备商的加持以及产品需求持续提升的情形下,其销售收入自然实现稳步增长。

尽管国人科技的营收在稳步增长,但净利润和毛利率却波动频繁。其净利润先是持续两年亏损,由负1884.03万元进一步亏损至负2.23亿元,同比减少1082%。其后又实现大幅增长,由亏损2.23亿元增长至7994.22万元,同比增长135%。在2020年前三季度,其净利润却仅达上年的一半,增长前景不容乐观。

据其表示,主要是股改基准日未分配,以及早期因RRU研发投入较大,且该产品未获得预期市场规模,加之2017年至2018年运营商4G资本性投入下降,基站射频系统行业普遍出现亏损所致。

值得注意的是,大客户不仅推动其营收的快速增长,也在一定程度上影响其毛利率的走势。

从毛利率来看,2017年至2020年前三季度,其综合毛利率分别为12.36%、8.64%、18.25%和17.66%,波动幅度较大。主要是由于通信主设备商市场较为集中,单一客户业务变动对其毛利率影响较大。

2018年,国人科技部分客户受到美国商务部激活拒绝令的影响,令主要经营活动暂停数月,导致当期对该部分客户的产量下降,同时该客户的产品售价下降,进而使国人科技综合毛利率出现较大降幅;2019年,由于爱立信和中兴通讯的5G产品产销量大幅增长、收入增加,而该类产品毛利率较高,从而大幅拉动其综合毛利率的增长。因此,其业绩大幅波动的背后,对大客户过度依赖的情形也造成一定程度的影响。

三大客户合计销售占比超90%

从行业市场格局来看,在全球范围内,华为、爱立信、诺基亚和中兴通讯等四大通信主设备商垄断了移动通信基站的绝大部分市场份额,从而形成了高度集中的市场格局。而国人科技产品主要服务于通信行业,除华为外,当中三大厂商均为国人科技的客户,这也导致其客户的高度集中。

2017年至2020年前三季度,尽管其前五大客户结构较为稳定,但销售收入合计占比分别为96.99%、98.80%、97.80%和92.63%,均高达90%以上。当中,其对爱立信、中兴通讯和诺基亚等三家通信主设备商的销售占比合计更是持续高企,分别为95.51%、98.06%、89.77%和88.35%。

具体来看,其与爱立信合作不断加深,销售收入也逐年上升,销售占比分别为32.11%、45.38%、43.25%和34.80%;对中兴通讯的销售占比则为45.86%、37.45%、36.58%和42.41%;对诺基亚的销售占比分别为17.55%、15.23%、9.94%和11.14%,呈下降趋势,主要系供应商价格竞争愈发激烈,国人科技放弃了诺基亚部分价格竞争激烈的项目,故导致份额有所下降。

此外,除上述三大客户,其还向大唐移动通信设备有限公司销售滤波器模块,向斯堪的亚电子(上海)有限公司销售数字光通信模块,向海能达通信股份有限公司、深圳市诺萨特科技有限公司等专网领域客户,以及埃塞电信等国外电信运营商销售RRU及其系统解决方案。不过,上述客户的营收占比非常小,几乎可以忽略不计。

由于其客户较为集中,因此个别客户的经营波动也会对其经营业绩产生较大影响。而据业内人士透露,该客户就是中兴通讯。

前文提到,2018年,其部分客户被美国商务部工业与安全局激活拒绝令,导致该客户二季度对其采购额大幅下降,由一季度的1.12亿元骤降至2191万元,降幅超过80%,并导致其全年销售收入由2017年的5.25亿元降为4.51亿元,降幅达14.11%。

不仅如此,该客户当年采购的波动也对国人科技的生产计划和毛利率造成影响。由于国人科技二季度产量不足,造成单位人工成本和制造费用增加,影响了生产成本;同时,其对该客户销售的产品也承受较大降价压力,进而导致毛利率由7.68%降至4.92%。

另外,与竞争对手武汉凡谷、大富科技、世嘉科技与灿勤科技对比,上述厂商前五大客户的销售收入占营收的比重多数都超过70%。也就是说,客户集中度较高也是以通信主设备商为主要客户的企业普遍存在的现象。其中,世嘉科技的主要客户为中兴通讯,武汉凡谷、大富科技和灿勤科技的主要客户为华为、爱立信等。

不过,行业客户集中度较高的情况并不能成为其一味依赖主要客户、对新客户开拓不足的理由。诚然,在稳固合作的基础上,背靠大客户可以实现相对丰厚且较为稳定的收入,但若大客户的经营状况出现变化,或者对其采购订单削弱,将直接影响企业当年的销售情况。未来,国人科技不光要制定强有效的大客户临时减少订单的应急方案,来弥补当期的产能压力,寻找新的业绩增长点也迫在眉睫。

责任编辑:xj

-

通信

+关注

关注

18文章

6086浏览量

136556 -

中兴通讯

+关注

关注

7文章

2014浏览量

55433 -

5G

+关注

关注

1356文章

48519浏览量

566529

发布评论请先 登录

相关推荐

OPPO跻身2025年全球5G标准必要专利百强第八

5G商用五年成效显著:直接带动经济总产出约5.6万亿元

总投资330亿元,北京将建12寸晶圆厂

喜讯!华秋电子宣布完成新一轮3.1亿元融资

2030年全球自动驾驶传感器市场或超1700亿元,超80%汽车采用

2019年至2025年,5G基站建设为滤波器带来的全球市场空间约600亿元

2019年至2025年,5G基站建设为滤波器带来的全球市场空间约600亿元

评论