在国家大力支持半导体产业发展的大背景下,中国半导体存储器基地于2016年开工建设。半导体行业迅速发展推动中国存储芯片应用场景不断拓宽。当前中国存储芯片在各领域的应用处于起步发展阶段,可成熟应用各相关存储芯片产品的企业数量稀少,全球DRAM、NOR Flash、NAND Flash市场被韩国、日本、美国企业所占据。

行业起步较晚,技术基础薄弱

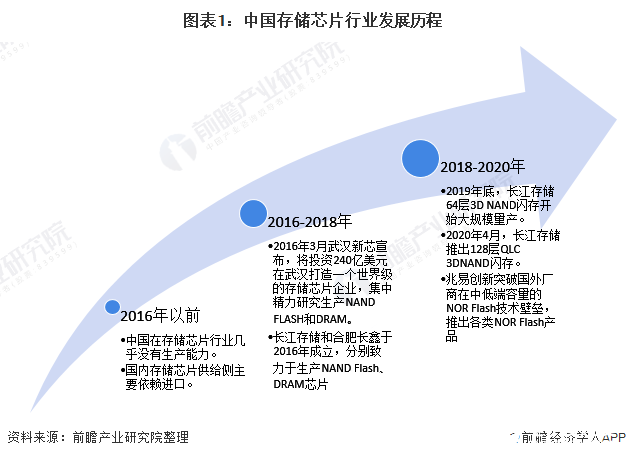

中国存储芯片发展较晚,2016年以前行业几乎没有生产能力,存储芯片极度依赖于进口。面对国外企业在存储芯片行业所拥有的垄断优势,近年来中国开始在存储芯片行业投入巨资,目前中国主要有长江存储、合肥长鑫、福建晋华等存储芯片企业介入这个行业,经过数年的发展,它们开始逐渐取得一些成绩。

目前中国大陆地区的企业在相关领域内的市场份额仍然较低,通过国家政府层面的大规模投资有机会快速切入相关领域,也是芯片国产化之路迈出的可靠而重要的一步。

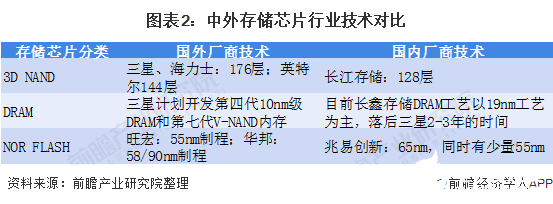

存储芯片行业属于技术密集型产业,中国存储芯片行业起步晚,缺乏技术经验累积。虽然中国本土长江存储、合肥长鑫和福州晋华三大存储芯片企业已逐步完善NAND和DRAM产业布局,但各家存储芯片产品仍处于投产初期,尚未实现产品的规模量产。与国外存储芯片制造商相比,中国存储芯片技术基础薄弱,此为制约行业发展的主要因素。

以3D NAND存储器为例,三星、海力士通过不断研发创新,改善数据存储单元结构增加单位存储容量,均已研发和生产出176层3DNAND。长江存储2020年推出128层QLC 3D NAND闪存,可见,与国外领先的3D NAND企业相比,中国长江存储技术与国外企业仍存在差距,中国3D NAND技术基础较为薄弱。

市场波动上升,NAND Flash和DRAM为主要产品

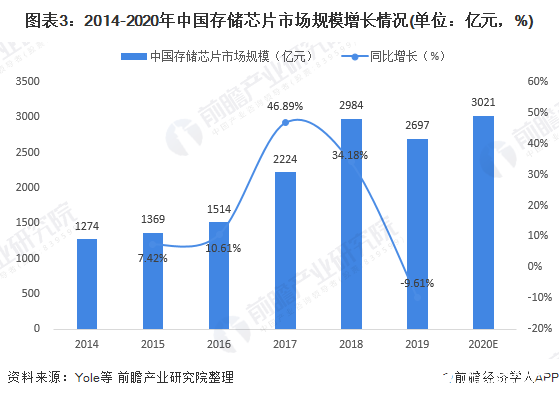

在“互联网+”的背景下,智能手机功能逐渐多样化,覆盖众多应用领域,促使市场对智能手机的存储空间要求不断提高以满足消费者对移动互联网的使用体验。2016年后,中国智能手机等消费电子应用市场迅速扩张促进了存储芯片市场需求快速释放。

2014-2019年,中国存储芯片市场规模由1274亿元增长至2697亿元,年均复合增长率达到16.18%,预计2020年市场规模将突破3000亿元。

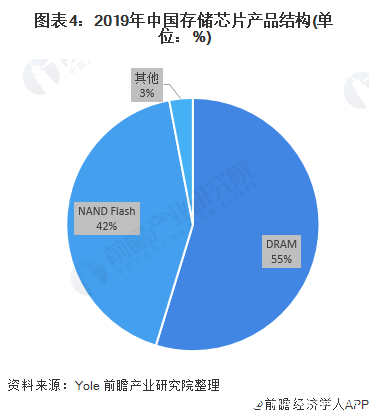

目前存储芯片市场以NAND Flash和DRAM为主。2019年,中国NAND Flash产品销售额占总市场规模比重约为42%,占全球NAND Flash市场销售额37%;2019年中国DRAM产品销售额占总市场规模比重约为55%,占全球DRAM市场34%。

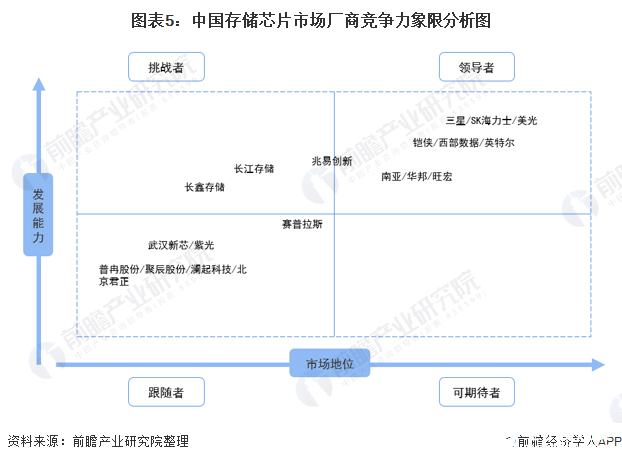

市场由国外企业垄断,国内厂商奋力追赶

存储芯片是一个高度垄断的市场,三星、SK海力士、美光,合计占据全球DRAM市场95%左右的份额,NAND Flash经过几十年的发展,已经形成了由三星、铠侠、西部数据、美光、SK海力士、英特尔六大原厂组成的稳定市场格局。

从中国存储芯片行业竞争格局来看,市场主要由国外存储芯片巨头领导,细分领域也落后于国外及台湾厂商(如NOR Flash的旺宏/华邦等),但近年来国内厂商奋力追赶,已在部分领域实现突破,逐步缩小与国外原厂的差距。

其中,兆易创新位列NOR Flash市场前三,聚辰股份在EEPROM芯片领域市占率全球第三,长江存储128层3DNAND存储芯片,直接跳过96层,加速赶超国外厂商先进技术。值得注意的是,兆易创新集团旗下还包含长鑫存储(CXMT),意味着兆易创新集团同时握有中国NOR Flash与DRAM的自主研发能力,扮演中国半导体发展的重要角色。

责任编辑:gt

-

芯片

+关注

关注

458文章

51425浏览量

428744 -

NAND

+关注

关注

16文章

1700浏览量

136666 -

存储

+关注

关注

13文章

4382浏览量

86299

发布评论请先 登录

相关推荐

2025年中国激光行业五大趋势预测

3D打印技术,推动手板打样从概念到成品的高效转化

2035年Chiplet市场规模将超4110亿美元

全球半导体市场回暖:预计2024年市场规模将达6000亿美元

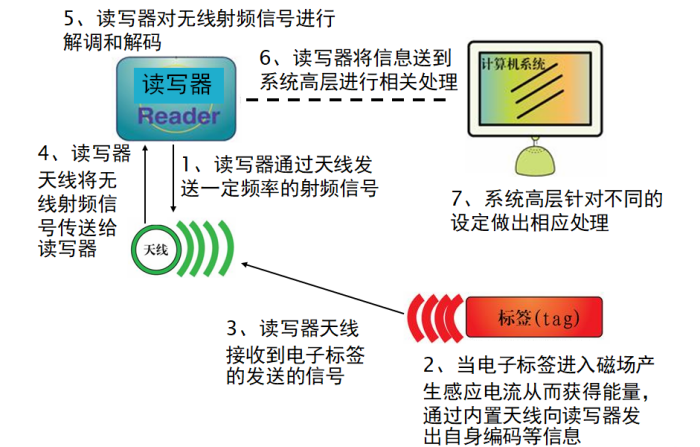

RFID电子标签预计在2030年全球市场规模将达到75.1亿美元

浅析2024-2030中国RFID市场规模及未来发展趋势

「前瞻」2024年中国康复机器人市场规模及行业发展前景分析

仁懋MOSFET:为房车储能系统注入强劲动力

人形机器人领域六维力传感器市场规模将达138.40亿元

预计2020年中国存储芯片市场规模将突破3000亿元

预计2020年中国存储芯片市场规模将突破3000亿元

评论