“如果没有这些(外部制裁)影响,今年本应可以保持去年一样的快速成长态势。但我们一定会在危机中遇新机,继续全力自救,以服务全球客户为我们的目标。”2月5日,中芯国际联合CEO赵海军在业绩会上说道。

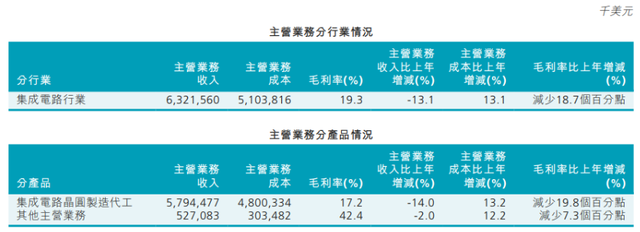

2月4日晚,中芯国际发布了2020年度第四季度业绩快报,期间中芯国际营业收入为9.8亿美元,同比增长16.9%;归属于公司的应占利润约为2.57亿美元,同比增长189.7%;毛利率为18.0%,同比2019年的23.8%,有所下滑。

整体来看,中芯国际在2020年在多个财务指标上创下业绩新高,但是由于美国实体清单的管制,中芯国际仍面临着不确定性和挑战,比如,去年第四季度毛利率就出现了下降。赵海军对此解释道:“下降有两个原因,第一个是由于国际生态的变动,在先进制程上大客户的更换,先进制程的loading一下子就下降了。但是由于产能在增长的过程,折旧是增加的,而生产的硅片晶圆是下降的,一下子造成这里的负担增加,在成熟制程部分毛利率没有变化,整体计算的毛利率就下降了。”

很显然,这里的大客户指向华为。从财报具体信息也能侧面反映这一变化,第四季度中,中芯国际成熟工艺营收占比有所提高,先进工艺占比有所下降,其中55/65纳米工艺营收占比从第三季度的25.8%提升到34.0%,14/28纳米则从14.6%下降至5.0%。

这也预示了接下来中芯国际的产能部署趋势,2021年中芯国际计划的资本开支为43亿美元,大部分将用于成熟工艺的扩产,来增加盈利能力。

另一方面,面对管制,赵海军介绍道,中芯国际在和供应商共同推进许可证的申请,同时也和客户一直在努力沟通,“客户一定会有一些担心,但是现在全世界产业链都很紧张,客户也没有选择说立刻马上换供应商,所以客户现在和我们一起在布局下一步扩产。我们也理解,如果客户非常担心,会做一些备选方案,我们也有很坦诚的沟通,但是目前为止,我们没有发现客户下定决心要离开中芯国际。”

截至2月5日收盘,A股中芯国际下跌4.77%,股价为52.06元;港股中芯国际下跌10.26%,股价为24.5港元。

如何保障供应链安全?

在说明会上,大家很关注的一点是许可证的推进和供应链安全问题。

赵海军谈道:“我们和美国供应商一直以来合作得很好,很多也是我们的第一选择供应商。但现在这些第一选择,根据法律的定义是,US origin(源自美国部分)都要申请许可证,大家理解非常清楚,所以我们毫不耽搁地就去申请,跑流程,供应商和我们一起在努力的做。

那么什么时候(许可证)能批下来?对我们的生产有没有影响?我们给客户的承诺是rolling forcast(滚动预测),对保存期很短的(材料),我们一直要做到三个月内不会有中断,对配件是保证六个月之内没有中断。我们有工作小组,公司也有统筹,和供应商开会,做各种各样的方案来保证。”

眼下美国政府在做交替,赵海军表示,中芯国际在很努力地和供应商、律师、美国政府进行交流,新的政府刚上任,还在交流之中。

在法律的框架下,全球的厂商必须遵守规则,未来的走向也需要动态地持续性地观察。

由于一些设备要到下半年才到达,中芯国际预测,2021年全年收入目标为中到高个位数成长,上半年收入目标约21亿美元;全年毛利率目标为10%到20%的中部。

对此,不少业内人士认为是否过于保守,因为今年半导体市场需求巨大,赵海军则坦言道:“现在已经是2月,供应商也一直在和我们提供申请进行的情况,交货时间等信息,我们用了最可能的交货时间,来推测今年的营收增长,现在2月设备没到,比如到齐了要6月,那出片下线就要8月,出货时间会自然推迟。

现在是1、2月份看全年的情况,对下半年等的预测,是基于目前认为最可能发生的,并不是说最佳状态下是怎么样的。这是我们很坦诚、相对比较务实的预测。”

在他看来,2020年对集成电路行业可谓是冰火两重天,一方面疫情引发了宅经济,强化了万物互联的需求,芯片用量远超预期,各国半导体企业都面临了难逢的市场机遇;但另一方面,因地缘政治因素产业链上下游动荡,全球半导体业务面临中断,整个行业的创新和发展又受到了影响。

而2020年也是中芯成立20周年,“我们一直依法合规经营,20年来在自主技术开发、市场拓展、产能建设、人才培养的积累,本该抓住今年难得的市场机会,取得高速成长,然而因为外部因素的影响,我们被迫去调整客户结构和产能结构,这些结构的调整过程,造成了额外的耗费。”赵海军说道。

在这样的困难下,中芯国际取得增长实属不易。面向未来,赵海军展望道:“更长远来看,国际半导体生态近几年发生巨大变化,几十年来支撑电子产业蓬勃发展的摩尔定律渐渐接近物理极限,随着后智能手机时代的要求,市场对芯片要求呈现多元化,在供应链重组的机遇面前,我们会尝试创新,探索更加适合中芯国际的可持续之路。”

成熟制程稳步扩产,先进制程谨慎扩产

在可持续道路上,中芯国际的产能扩张计划如何?

赵海军介绍道,成熟制程方面,过去几年中芯国际在电源管理、超低功耗、射频、图像传感、指纹识别 、特殊存储器等产品平台上,特别是.15/.18微米,55/65纳米、45/40纳米达到行业领先,.13 微米铜制程和.15/.18微米铝制程、8英寸和12英寸产品平台工厂互转,提升盈利能力,MCU、高压驱动芯片产量也在增长。

目前全球晶圆代工产能依然进展 ,需求增长,但是产能扩张速度跟不上需求,“去年全年,28纳米及以上节点,天津厂区增加了3万片8英寸产能,北京增加了2万片12英寸产能,依然未能满足客户需求。”赵海军谈道。

被美国列入实体清单后,2021年中芯国际经营存在不确定因素。但是赵海军强调:“第一点,会继续满载运行,预计一季度营收会回到10亿美元以上,第二点是继续扩产,12英寸增加1万片,8英寸增加不少于4万5千片,但由于设备采购的等待时间越来越长,大部分设备都是在下半年才能到位,所以对今年的营收贡献不大,全年营收成长预计在中到高个位数。我们希望公司28纳米及以上产能,在未来的几年能够稳步增长,在扩大产能的同时,保持一定的盈利水平。”

先进制程方面,他表示,经过三年积累,FinFET取得不错的成绩,N+1进入风险量产,但是在外部因素影响下,去年四季度起,FinFET产能利用率不足,爬坡需要时间,收入奉献尚未达到预期,折旧又对公司盈利造成负担。

“在2021年,我们对先进制程的想法是,第一保证生产的连续性,将继续和供应商推进出口准证的申请,第二谨慎扩充产能,去年年底我们已经完成1万5千片安装产能的目标,但是离经规模尚远,如需进一步扩产,还需要走出出口许可证的申请流程,第三,我们会考虑加强第一代第二代FinFET多元平台开发的部件,并拓展平台的可靠性和竞争力。”赵海军谈道。

同时,赵海军还提到:“别的公司成长的很快,它没有遇到中芯这样审查的过程,去年大家的采购单发的比较多,去年发的都已经变成了我们的产能。中芯现在除了FinFET刚装好产能之外,所有的成熟的工厂都是超满载的状况。”

目前,国内外对成熟工艺的需求暴涨,8英寸晶圆紧缺,如今中芯国际也在面对新环境求变,随着中芯国际进一步扩产,产品和产能结构将进一步发生变化。

回应涨价和汽车芯片短缺

由于半导体产能持续紧缺,一方面晶圆代工也出现涨价情况,乃至有报道称,包括台积电、联电、世界、力积电这四大晶圆代工厂商的产能都将作为竞拍品,“竞标”通过线上方式进行,客户端可以通过高价预定这些代工厂的产能预定权。另一方面,汽车芯片产能尤其紧缺,乃至导致一些工厂停工,对于这两个备受热议的话题,中芯国际又是如何应对和调配?

谈及涨价,赵海军表示:“我们尊重契约,原来已经签订的合作,就会按照契约执行。但是中芯国际也在进行产品变化,产能增长,市场的行情已经变了,给我们很大的溢价空间,我们客户也完全理解这一点,涨价这件事是和客户商量的,以双赢的办法来做的。”

其次,对于汽车芯片的短缺,他说道:“去年我们已经预测到,因为疫情原因,欧洲很多工厂只有一半开工,甚至一半都不到,就会要求代工多做一些,对中芯来说影响不是特别大,因为纯汽车的产品占比很少,即使增加也不影响整体产能。”

但是中芯国际的民用(consumer)产品的产能还是会有压力,“以往客户经过严格筛选,比如30%用于汽车里,无论是特殊存储器还是MCU,既有民用又有汽车产品,现在压力就很大,这些客户都要求大量增加产能。比如100个选20,现在要求200个选40个,产能压力非常大,现在几乎每天和客户一个视频会议,到底能够怎么样增加产能,调整产品。”赵海军解释道。

同时,他还提到了另一个因素,因为友商也增加了汽车产品,削减了一些普通客户的订单,这些普通客户也会找到中芯国际来增加订单。

“所以今年我们资本投资43亿美元,这不是个小数字,我们想快速把优势的产能节点建起来,但是由于国际原因,(设备)只能晚些时间到,因此,资本支出中,除了今年这部分,还包括会在明年上半年实现的产能。”赵海军进一步说明了产能和支出的关系。

至于如何分配产能,赵海军表示,基本的规则是对战略伙伴、长期伙伴,要优先保证他们的需求,对临时出现的需求、短期的需求,尽肯能和客户商量,不要一下子进行,“现在我们每天每星期都在讨论,因为客户在提出新要求。我们也在看,过去多少年来相互建立的信任度、战略契合度、未来合作客户投入的研发能力,客户新产品在中芯的布局情况等等,根据这些因素来商量结果。当然我们在全力扩展,争取满足客户所有的需求,但现在不能满足的时候,大家做交流。”

责任编辑:tzh

-

芯片

+关注

关注

456文章

50919浏览量

424534 -

半导体

+关注

关注

334文章

27479浏览量

219626 -

中芯国际

+关注

关注

27文章

1418浏览量

65400 -

晶圆

+关注

关注

52文章

4927浏览量

128085

发布评论请先 登录

相关推荐

中芯国际的产能扩张计划如何?

中芯国际的产能扩张计划如何?

评论