电子发烧友网报道(文/章鹰、黄山明) 2月18日,半导体企业国人科技终止IPO,而2月10日,上交所发布公告称,决定终止对深圳市柔宇科技股份有限公司的科创板IPO审核。从去年12月31日到今年2月19日,电子发烧友在整理半导体企业IPO的资料中发现,先后有6家企业在IPO的最后关头“折戟”而归,他们包括独角兽公司柔宇科技、国人科技、龙迅半导体、锐芯微电子、北京中科晶上科技、EDA软件第一股北京芯愿景,引起业内的广泛关注。

去年,半导体行业风云变化,在新冠疫情的冲击下,全球集成电路发展先抑后扬,中国半导体产业依然保持了高速成长,受益于国内快速复工复产和新基建的推进,产业全年的增长率保持了两位数以上,中国半导体企业在存储器、EDA、FPGA等部分关键领域取得实质性进展。特别要指出的是,科创板在去年也迎来“集成电路”之年,根据电子发烧友的不完全统计,2020年以中芯国际、华润微、寒武纪、芯朋微等领衔的17家半导体公司陆续登陆科创板,截至目前,科创板市值前十名企业中,半导体企业占据了5席。中国本土市场空间巨大,众多新兴应用领域快速发展,为半导体产业提供了创新发展的新契机和市场增长的核心动力。

图:2020年-2021年半导体上市公司和IPO终止企业汇总

半导体企业IPO看似蜜糖,有时也是毒药,关键就是拟上市企业资质是否达标。行业专家指出,半导体企业IPO审核阶段有两大关键点:上市前股东的持股比例重组,股权关系是否明晰;在辅导阶段,公司和中介机构要完成招股说明书、审计报告、法律意见书,其中尽职调查、合法合规经营、财务规范和业务数据是否符合逻辑,最为考验企业的生存力。今年2月份以来,中国证监会对拟IPO企业加大调查力度,未能如愿实现科创版IPO企业陡然增多,电子发烧友编辑部为大家详细分析6家半导体企业IPO受阻的真实原因。

柔宇科技终止IPO 融资12轮产品难受市场认可

2月10日,上海证券交易所官网正式披露,终止对深圳市柔宇科技股份有限公司(简称柔宇科技)首次公开发行股票并在科创板上市审核。此前柔宇科技欲募资144亿元,在已上市的科创板个股中,仅次于中芯国际。

作为一家自主研发的柔性集成电路技术,提供以全柔性显示屏和全柔性传感器等柔性电子为核心的一整套柔性产品和解决方案的公司,柔宇科技IPO被终止,可以认为是情理之外,意料之中。

迄今为止,柔宇科技已经融资12论,在2019年F轮融资过后,估值更是达到了60亿美元。但公司盈利情况堪忧,从其招股书中可以看到,2017至2020年1-6月,柔宇科技归属于母公司普通股股东的净利润分别为-3.59亿元、-8.02亿元、-10.73亿元和-9.61亿元,三年半累计亏损31.95亿元。

当然,目前许多投资者已经可以接受公司在前期不盈利的现状,但问题在于柔宇科技不仅持续亏损,产品也无法被市场所接受。同样是招股书中的数据,2018年-2019年间,按照产量和同期设计产能进行测算,其柔性显示屏的产能利用率分别为15%、31%。但在2020年的上半年,产能利用率大幅下滑至5%。

与此同时,柔宇还发布了柔派折叠屏手机,但从市场反馈来看,柔派手机并没有在国内掀起多大的浪花,仅从招股书中发现其消费系列产品的营收占比逐年升高,但B端业务却持续下滑。就好比宁德时代自己研发的电池,没有被比亚迪、特斯拉等厂商使用,但自己很不服气,亲自去下场造车,结果发现自己造出来的车并没有消费者买单。

一个好的技术,和一个有价值的技术是不同的,柔宇科技需要思考如何去创造能够被市场接纳的创新技术,现如今,柔宇科技的技术显然还无法令投资者信服。

国人科技撤回IPO 现场检查显威慑

2月18日,据深交所官方报道,深交所决定终止深圳国人科技股份有限公司(简称国人科技)首次公开发行股票并在创业板上市审核。原拟募资10亿元,其中有5亿元用于新一代移动通信射频器件生产基地项目,2亿元用于研发中心项目,3亿元作为补充流动资金。

国人科技以基站射频系统的研发和整体设计能力为核心驱动力,紧跟通信技术的升级迭代,提供基站射频系统产品及解决方案。

巧合的是,与柔宇科技同样在2月8日,国人科技向深交所提交了撤回创业板上市的申请。如果算上凤凰画材、格林生物、柔宇科技等,这段时间已经有10家企业终止审核,主要原因在于中证协现场检查的威慑。

1月29日,《首发企业现场检查规定》正式发布实施。其中指出,检查对象确定后,审核或注册部门应当在三个工作日内书面通知检查对象和中介机构,检查对象自收到书面通知后十个工作日内撤回首发申请的,原则上不再对该企业实施现场检查。这也是为何此段时间众多企业纷纷撤回IPO申请。

回到国人科技,主要有两大问题,一个是资产负载率偏高,2017年至2020年前三季度,国人科技母公司资产负债率分别为95.84%、102.75%、85.67%和84.30%,远高于同行的30%左右;另一个是资金周转能力堪忧,2017年至2020年前三季度,其应收账款余额分别为4.83亿元、6.57亿元、5.75亿元和7.78亿元,占各期营业收入的比重分别为42.15%、54.61%、39.54%和68.20%。

并且国人科技客户较为集中,部分客户被美国商务部工业与安全局激活拒绝令,造成其当期销售收入降幅较大。资产负债率高企、应收账款较高的资产周转能力堪忧,都让国人科技IPO充满了风险,此次撤回国人科技可能也是基于这些风险的考量。

北京芯愿景终止IPO 拖欠客户发票涉嫌过度盈余管理+关联交易未披露

2020年12月31日,上海证券交易所科创板上市审核中心发布关于终止对北京芯愿景软件技术股份有限公司首次公开发行股票并在科创板上市审核的决定。2020年5月19日,集成电路EDA软件公司“芯愿景”科创板IPO申请获得上交所受理,募资约5亿,发行市值预估在20亿左右,并有望成为“EDA软件第一股“。

芯愿景成立于2002年,目前其主营业务是依托自主开发的电子设计自动化(EDA)软件,开展集成电路分析服务和设计服务。该公司的招股书显示,芯愿景原拟在上交所科创板募集资金4.65亿元,其中1.20亿元用于“新一代集成电路智能分析平台研发项目”、9372.83万元用于“面向物联网芯片的IP核和设计平台开发及产业化项目”、7148.52万元用于“面向高端数字芯片的设计服务平台研发项目”、8004.09万元用于“研发中心升级强化项目”、1亿元用于“补充流动资金”。

根据坊间分析,芯愿景的财务数据是达标的。2017年至2019年,芯愿景营收分别为7370.52万元、1.14亿元和1.6亿元;归母净利润分别为2694.65万元、4168.53万元和7557.64万元,三年营收供给3.5亿,净利润达到1.4亿,主要客户是中国电子科技、中国航天科技集团和纳思达科技;研发投入占营收比例分别为8.47%、10.25%和8.29%。但是这家公司最终终止IPO,是因为该公司拖欠的557万发票还未完全归还,核心技术存在争议,此外,芯愿景在退出参股公司投资后仍参与股东大会的行为,或涉嫌信披违规等问题。

龙迅半导体终止IPO申请 具体原因不明

1月27日晚间,上交所官网显示,龙迅股份IPO处于终止状态。上交所表示,因龙迅股份撤回发行上市申请或者保荐人撤销保荐,根据相关规定,决定终止其发行上市审核。短短三个月,龙讯半导体(合肥)股份有限公司IPO止步。据悉,2020年10月26日,龙迅股份招股书获得受理,之后在11月23日进入已问询状态。

根据官网显示,龙迅股份成立于2006年,是一家专业从事集成电路设计的高新技术企业,主营业务为高清视频信号处理和高速信号传输芯片及相关IP的研发、设计和销售。该公司专注于高速数据传输、视频处理、高清显示驱动等系列芯片及IP的研发设计,高清多媒体信号传输及处理解决方案可广泛应用于个人电脑、消费电子及其周边设备,包括笔记本电脑、高清电视、智能手机、车载设备、智能监控等领域。

2021年1月26日,龙迅股份和保荐人华安证券股份有限公司向上交所提交了《龙迅半导体(合肥)股份有限公司关于撤回首次公开发行股票并在科创板上市申请文件的申请》和《华安证券股份有限公司关于撤回龙迅半导体(合肥)股份有限公司首次公开发行股票并在科创板上市申请文件的申请》,申请撤回申请文件。根据《上海证券交易所科创板股票发行上市审核规则》第六十七条的有关规定,上交所决定终止对龙迅股份首次公开发行股票并在科创板上市的审核。

客户集中度过高经营风险大 锐芯微终止IPO审核

1月25日, 据上交所公告,因发行人撤回发行上市申请或者保荐人撤销保荐,上交所决定终止对锐芯微电子股份有限公司首次公开发行股票并在科创板上市的审核。

据招股书披露,锐芯微成立于2008年,主要业务包括高端图像芯片定制业务和高灵敏度摄像机芯的研发、设计、销售业务。本次科创板IPO拟融资13.47亿元,用于高端图像传感器芯片和机芯的研发及产业化项目以及发展和科技储备资金。

目前CMOS图像传感器是主流的技术路线,在图像传感器市场中占比接近90%,锐芯微选择走了一条新的技术路径。锐芯微以MCCD技术为核心,研发了高灵敏度摄像机芯,实现了产业化。但ECCD工艺开发难度很高,目前公开资料比较少。在ECCD技术研发方面,锐芯微已经有相关科学成像产品AS07和AS08完成样片交付并经终端客户验收,其称,根据终端客户反馈,AS07在系统功耗、灵敏度、读出噪声、动态范围等指标方面都优于需要替代的国外进口传感器产品。

前有CMOS传感器龙头格科微成功IPO,为何格锐芯微折戟而归?我们发现,锐芯微客户集中度较高,2017-2019年度,公司向前五大客户销售金额分别占同期营收的71.55%、93.33%和84.57%。此外,其中多位大客户与持有公司5.00%以上股份的股东受同一实际控制人控制,也就是说,其大客户为公司关联方,这对公司业绩形成一定隐性风险。

2017年-2019年,锐芯微营收分别为5219.77万元、1.46亿元和2.53亿元,2017年和2018年净利分别亏损1516.24万元和2.79亿元,2019年扭亏为盈,实现净利5211.74万元。

锐芯微坦言,如果公司未来与该等客户的合作发生不利变化且公司无法有效开拓其他客户或现有客户需求受国家相关行业政策变化影响大幅下降,则较高的客户集中度将对公司的经营产生不利影响。

半数利润来自补贴 中科晶上终止IPO

1月22日,上交所决定终止对北京中科晶上科技股份有限公司(简称中科晶上)首次公开发行股票并在科创板上市审核。中科晶上此前欲发行不超过1000万股,募资10亿元。主要用于卫星通信终端基带芯片研发、5G终端基带芯片研发、高性能数字信号处理器芯片研发等。

中科晶上主要面向通信与信息系统需求,从事基带处理器芯片设计和协议栈软件开发,基于不同行业应用需求提供芯片模块、终端、整机、技术开发服务和系统解决方案。

从其招股书中来看,2017年至2019年,中科晶上的营业收入分别为4884.37万元、6852.82万元、1.64亿元,年均复合增长率为83.01%;归母净利分别为2121.11万元、1679.35万元和4332.87万元,年均复合增长率为42.92%。2020年上半年,中科晶上的营收和利润分别为9748.88万元和3064.25万元。

其中值得注意的数据是,中科晶上计入当期损益的政府补助分别达到1362.41万元、1131.14万元、2217.58万元和1622.54万元,占当期归母净利润的比例分别达到64.23%、67.36%、51.18%和52.95%,这意味着中科晶上大部分利润都来自于补贴。

有意思的是,此次中科晶上募资重点的卫星通信终端基带芯片领域,占整体营收的比重极其薄弱,从营收来看,2019年基带芯片模块占总营收仅1.37%。尽管中科晶上已经拥有工业级的5G专用DSP核,但主要基于购买通用的DSP IP授权来进行芯片设计,需要多种硬件引擎支持才能进行高通量通信需求,很难基于国际通信标准和基带算法进行优化。

与华力创通、合众思壮、华测导航相比,中科晶上资金规模较小,与高通、华为、联发科等基带芯片巨头相比,中科晶上技术差距明显。想要在技术上迎头赶上,还需要一定的时间。

本文由电子发烧友原创,转载请注明以上来源。如需入群交流,请添加微信elecfans999,投稿爆料采访需求,请发邮箱huangjingjing@elecfans.com。

-

半导体

+关注

关注

334文章

27432浏览量

219282 -

eda

+关注

关注

71文章

2764浏览量

173338

发布评论请先 登录

相关推荐

2023年新上市35家半导体公司!7成上科创板,市值超百亿有十多家

Keil uVision5 stm32跑马灯实验错误

龙图光罩科创板上市,引领半导体掩模版新篇章

兆易创新在珠海新设半导体子公司

昭和电工、KLA等10家日美企业成立半导体封装联盟US-JOINT

掌握半导体核心技术,又一家公司折戟IPO

图像巨头旗下芯企,分拆上市折戟

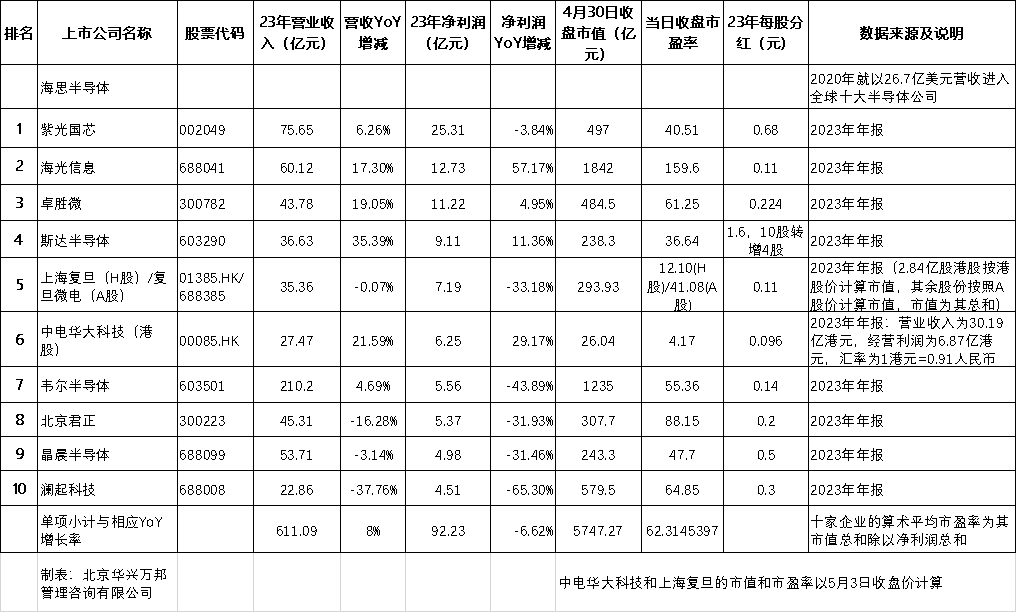

Follow the Money:2023年最赚钱的十家国内芯片设计上市公司及其整体表现

半导体发展的四个时代

消费电子巨头绿联科技全力冲刺IPO

半导体发展的四个时代

超颖电子主板IPO获得问询

2024开年6家半导体企业开启上市辅导,半导体显示面板巨头“卷土重来”

六家半导体公司距离上市只有一步之遥,为何“折戟”而归?

六家半导体公司距离上市只有一步之遥,为何“折戟”而归?

评论