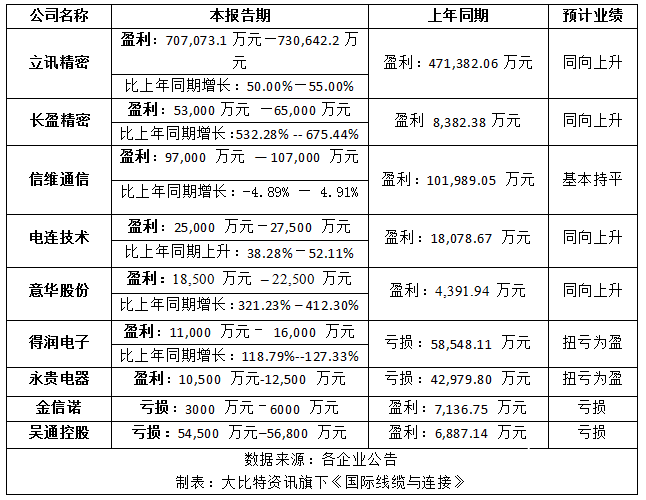

连接器上市公司于近期纷纷发布了2020年的业绩预告。截止至1月31日,14家连接器上市企业中已有9家发布了2020年业绩预告。

近期,连接器上市公司纷纷发布2020年度业绩预告。据不完全统计,截止至1月31日,14家连接器上市公司中已9家连接器上市公司发布了2020年度业绩预告。

以上业绩预告是各连接器公司财务部门初步测算的结果,具体财务数据将在各公司2020年年度报告中予以详细披露。

立讯精密:同向上升

在2020年三季报中,立讯精密预计2020年度净利润为70.71亿元-73.06亿元,同比增长50%-55%。

业绩预告的说明

在核心管理层全面的前瞻规划及全体员工高效的执行力下,公司消费电子、通信及汽车等各项业务进展顺利,预告期内预计将持续实现高速成长。

长盈精密:同向上升

在2020年三季报中,长盈精密预计2020年度实现净利润为5.30亿元~6.50亿元,同比增长532.28%~675.44%。

业绩预告的说明

1、本次业绩预告是公司财务部门初步测算的结果,未经审计机构审计。

2、公司产品结构调整取得成效,穿戴类产品、平板类、笔电有较大增长,对效益产生积极影响。

3、非经常性损益对当期经营业绩的影响约为 8,500 万元~10,500 万元。

信维通信:基本持平

信维通信1月27日晚间公布了2020年业绩预告,预计2020年盈利9.7亿~10.7亿元,同比下降4.89%~4.91%。

业绩变动原因说明

报告期内,公司无线充电、5G 天线等业务快速成长,全年收入规模稳步增长,生产经营保持柔性、平稳、向好的发展势头。

盈利下滑的主要因素:

① 受全球疫情的影响,公司的料、工、费占收入比重有所增加。

② 部分客户的部分新产品上市推迟,同时部分国内客户受到外部环境变化的影响,对公司收入也产生一定的影响。

③ 人民币升值导致汇兑损失加大。

④ 股权激励摊销费用约 1.85 亿元。

虽然受到上述影响,公司仍进一步加大研发投入,2020 年研发投入占收入的比重预计约 9%,公司始终坚持对基础材料和基础技术的持续研究与投入,致力打造一家技术驱动型的企业。

① 在高分子聚合物材料领域,公司已形成“LCP 材料--》LCP 天线--》LCP 模组”一站式解决方案能力,搭建了 LCP 生产线,具备量产能力。公司 LCP 材料的各项品质持续提升,正加大 LCP 业务开拓,2021 年将取得更好的发展。

② 在磁性材料领域,公司纳米晶、3D 铁氧体性能优异,已大量应用于出货给国内外大客户的无线充电产品中,硬磁材料也得到了大客户的认可,2021年将批量出货。未来,公司将继续加大对各种磁性材料的研发投入,进一步提升产品的竞争力。

③ 在 UWB 领域,公司 UWB 天线与模组技术水平行业领先,目前公司正在多个领域和国内外多家一线厂商联合开发 UWB 应用。

电连技术:同向上升

电连技术1月25日公布了2020年业绩预告,预计2020实现净利润2.5亿元-2.75亿元,同比增长38.28%-52.11%

业绩变动原因说明

较 2019 年同期有较大上升的主要原因:

1、随着 5G 手机大规模应用,公司主要产品的手机客户单机使用量呈现了一定程度的增长趋势,营业收入有所增加;

2、以汽车电子行业为代表的非手机行业射频连接及其他元件业务快速增长;

3、产品迭代及新产品的生产工艺渐成熟及自动化效率提升,生产成本得到有效控制,主要产品毛利率有所提升。

报告期内,预计 2020 年 1-12 月非经常性损益对净利润的影响金额为 3,935.50万元,具体以公司在 2020 年度报告中披露的财务数据为准。

意华股份:同向上升

意华股份1月25日发布2020年业绩预告,预计业绩同向上升。报告期内归属于上市公司股东的净利润1.85亿元–2.25亿元,比上年同期增长321.23%–412.30%。

业绩变动原因说明

公司于 2019 年 11 月收购了乐清意华新能源科技有限公司,报告期内,公司营业收入因此次并购出现大幅增长,致使 2020 年度归属于上市公司股东的净利润与上年同期相比出现较大幅度增长。

得润电子:扭亏为盈

得润电子在1月30日发布了2020 年度业绩预告修正公告。前次业绩预告情况:深圳市得润电子股份有限公司(以下简称“公司”)在 2020 年 10 月 28日公告的《2020 年第三季度报告全文》中披露:预计公司 2020 年度归属于上市公司股东的净利润区间为 29,000.00 万元~43,000.00 万元;修正后的业绩预告显示报告期内归属于上市公司股东的净利润1.1亿元– 1.6亿元,比上年同期增长118.79%-127.33%。

业绩修正原因说明

2020 年度的全球新冠疫情对公司现有业务造成较大不利影响,但受益于欧洲新能源汽车的迅速发展及客户订单的释放,公司新能源汽车车载充电机业务放量增长,公司营业收入总体保持稳定。

在疫情及国内汽车市场行业发展放缓等因素影响下,公司汽车电气系统业务盈利水平出现较大下滑;新能源汽车车载充电机业务实现批量交付,但受欧洲疫情影响,使得部分订单延缓交付,同时因进一步加大项目研发及市场拓展投入,盈利情况未及预期;此外,2020 年下半年大宗原材料持续上涨,使得公司营业成本有较大上升,短期内对公司盈利水平造成负面影响,从而影响了公司 2020年整体业绩。

永贵电器:扭亏为盈

永贵电器1月5日晚间发布业绩预告,预计2020年归属于上市公司股东的净利润1.05亿元~1.25亿元,扭亏为盈。

业绩变动原因说明

报告期内,公司业绩实现扭亏为盈,主要原因为:

1、2020 年公司轨道交通与工业板块产品收入上升,其中门系统、贯通道、蓄电池箱等产品收入增长明显。

2、2020 年 5 月,公司完成出售翊腾电子资产交割手续,2020 年 6 月开始翊腾电子不再纳入合并报表范围,同时公司在报告期内加强内部管理,控制各项成本费用,整体费用下降明显。

3、预计 2020 年非经常性损益对归属于上市公司股东的净利润的影响金额约为2,700 万元。

金信诺:由盈转亏

1月31日,金信诺近日发布2020年业绩预告,预计业绩同比由盈转亏。报告期内归属于上市公司股东的净利润亏损3000万元–6000万元,上年同期盈利7,136.75万元,同比由盈转亏。

业绩变动原因说明

公司 2020 年度业绩与上年同期相比,业绩变动主要原因是:

报告期内,受新冠疫情影响和中美贸易战的影响,公司收入减少约 6-7亿元。由于整体销售规模受到影响,公司大部分产品毛利与 2019 年持平。部分产品线通过产品组合的调整和工艺改进,公司整体毛利率上升约2%-3%,也因此,公司扣非后主营业务利润对比 2019 年实现了回升。

在整体利润构成上,由于美元汇率大幅下跌,产生了约 1500-2000 万元的汇兑损失;另一方面,按照审慎原则,公司对风险资产计提了一次性减值损失约 2000-4000 万。此外,2019 年公司出售投资资产获得了 1.3 亿元的投资收益,报告期内同类收益约为 500 万元,全年非经常性损益约 3000-5000万元。

在费用方面,2019-2020 年公司的研发投入占比一直维持在 7%-9%。除去研发费用,公司报告期内的其余费用相比 2019 年均有所降低。同时,公司经营性现金流稳步增长,同比上升约 60%-70%。

公司 2020 年通过出售、整合、兼并及清理等手段,已经将前期投资及投入的多个产品线进行精简,集中资源实现过往在创新研究上的研发投入的变现及规模销售的提升。公司在 PCB 新品、高速、卫星及系统等新产品的销售,均实现了从百万级到千万级的第一步突破,预计 2021 年高毛利新产品销售额将超过 2 亿元。

目前公司第一季度订单比较饱满,为 2021 年开启了良好的序幕。在逆势之下,公司 2020 年在海外市场的北美、欧洲与印度等地区还是实现了较大的规模增长,部分填补了疫情和贸易战等带来的销售额下降的影响。随着新冠疫苗的投入使用,海外客户逐步恢复采购规模,预计海外销售将在 2021年度实现整体的较大规模增长。

吴通控股:由盈转亏

吴通控股1月20日晚间发布业绩预告,预计2020年归属于上市公司股东的净亏损5.45亿元~5.68亿元,由盈转亏。

业绩变动原因说明

2020 年度归属于上市公司股东的净利润与上年同期相比出现亏损,主要原因如下:

(一)计提商誉减值准备

报告期内,根据财政部《企业会计准则》,以及中国证监会发布的《会计监管风险提示第 8 号——商誉减值》文件要求,公司对收购北京国都互联科技有限公司及摩森特(北京)科技有限公司股权所形成的商誉进行了初步减值测试后,拟计提商誉减值准备 58,321.14 万元。其中,拟计提北京国都资产组商誉减值准备 42,556.20 万元,拟计提摩森特子公司北京安信捷科技有限公司资产组商誉减值准备 15,764.94 万元。

本次计提商誉减值准备后,公司历年资产并购时所形成的商誉将全部计提完毕。公司商誉减值准备实际计提金额,需根据评估机构的评估报告及会计师事务所审计数据确定。

剔除商誉减值因素影响,2020 年公司实现归属于上市公司股东的净利润预计为 1,500~3,800 万元。

(二)经营业绩下滑

报告期内,受运营商短信通道价格上涨影响,北京国都和安信捷的采购成本显著增加,其向下游客户的价格传导不及预期,导致移动信息业务毛利率大幅下降,相关子公司净利润较上年同期大幅减少。

苏州市吴通智能电子有限公司、上海宽翼通信科技股份有限公司、互众广告(上海)有限公司等子公司经营状况虽有一定改善,报告期内已实现减亏,但仍未实现扭亏为盈的经营目标,对公司整体业绩产生较大负面影响。

报告期内,公司聚焦 5G 基础设施建设、5G 终端及模组、5G 消息业务应用,但 2020 年下半年国内 5G 建设节奏放缓,5G 消息仍未实现规模商用,收入主要依靠传统产品及业务的情况下,公司继续保持 5G 研发投入力度,在一定程度上导致了公司整体业绩下降。

(三)非经常性损益影响

报告期内,非经常性损益对归属于母公司净利润的影响金额约为 1,100 万元。上年同期非经常性损益对净利润的影响金额为 5,708.63 万元。

责任编辑:haq

-

连接器

+关注

关注

98文章

14487浏览量

136440 -

通信

+关注

关注

18文章

6028浏览量

135951

发布评论请先 登录

相关推荐

玻色量子荣登“投资家2024年度最具投资价值企业TOP100榜单”

财报出炉!29家连接器企业半年报深度解读

长江连接器荣获“2023年度电子元器件行业优秀国产品牌企业”

9家连接器企业预告2020年度业绩

9家连接器企业预告2020年度业绩

评论