刚过去这一年,LCD屏厂可是着实没少赚。

疫情之中,居家办公、学习、生活成为了常态,而电视、显示器等产品的需求也随之迎来了一波快速上涨。

由于这些设备使用的大多是传统LCD面板,因此LCD面板的价格也水涨船高,“梦回”2018年初的高点。

中国屏幕厂商在这波LCD价格高涨的大潮中,赚的盆满钵满。另一边,2019年就宣布要退出LCD产业的三星、LG等韩国屏幕巨头,纷纷表示还要再战一年!

站在当下,我们真的能说中国屏厂在LCD屏幕领域再无对手了吗?在LCD屏幕领域,中国的面板厂商是否将核心技术真正掌握在了手里?

从早期欧美日韩企业的各类技术封锁、限制下的“缺芯少屏”,到今天在LCD屏幕领域市场份额过半,中国屏厂又是如何翻身逆袭的?

一、净利暴涨三倍,中国大陆双巨头占LCD半壁江山

翻开各家国内屏厂的2020年全年业绩预告,扑面而来的是满满的“我赚钱了”。

以京东方、TCL华星、深天马、维信诺等主要屏幕厂商为例,其净利润的同比增长情况至少都在60%以上。

其中净利润同比增长最高的达到了227%左右,是去年同期的三倍以上,而京东方的净利润规模超过了50亿人民币。

毫无疑问,这波净利润暴涨的背后,离不开今年LCD屏幕产业的强劲价格表现。而如今的LCD屏幕产业,从最终的面板制造端来说,已经是中国厂商的“天下”了。

在刚刚过去的2020年,中国大陆厂商在大尺寸LCD屏幕领域的市场份额总计已经超过了50%。去年5月,京东方以22.8%的市占率排名全球第一,TCL华星也达到了12.9%,位列全球第三。

大尺寸LCD屏幕主要用于电视和显示器的生产,而这两类产品的出货面积占比之和接近90%,所以大尺寸无疑是LCD面板竞争的最主要战场之一。

毫无疑问,中国大陆“双巨头”的格局已经形成,而这带来了更强的议价能力以及利润水平的增强,这些都是财报预告中漂亮成绩的来源。

目前京东方在大尺寸LCD屏幕领域的毛利率达到了15%以上,而TCL华星超过10%,两者均高于行业平均的8.07%。

当然,中国厂商的份额提升,与韩国巨头企业的LCD产线陆续关停,产能逐渐下降也密不可分。

2020年4月,三星宣布要在2020年底关停在韩国和中国的所有LCD面板产线,同年1月,LG也宣布将在年底关停韩国LCD TV面板产线,仅保留中国广州8.5代线。

2020年第一季度,韩系产能占比大约为23%,到了今年一季度,Omdia预计其占比将来到8%,降幅十分明显。

虽然三星和LG都反悔将延期LCD产线的关停,但该来的只会迟到,并不会缺席。

二、LCD面板核心技术仍是软肋,美日韩德称霸

纵观整个LCD屏幕产业链,大致分为原材料和设备、生产制造和终端产品三个大的分类。

中国屏厂大多处于中游的位置,也就是面板的组装生产。从中国屏厂产线中出来的产品,就基本上已经是一块封装好的屏幕模组了,可以直接发给终端厂商的产品工厂。

表面来看,中国屏幕厂商基本上做的是“来料加工”的工作,这也就带出了我们最明显的一条短板,也就是对上游核心技术的掌控不足。

现在,大部分电视,我们手里的笔记本电脑、PC台式机所外接的显示器、以及各类车载显示器,所使用的屏幕,绝大部分仍然是LCD面板。

这些屏幕看起来只有毫米级别的厚度,但实际上一块LCD屏幕拆开来看,是有非常多的层膜组成的。

由于LCD屏幕是“被动发光”,需要光源,因此LCD屏幕天然就是由液晶面板、背光模组两个大的部分组成。

在面板本身方面,成本占比最高的两部分,是偏光片和彩色滤光片,仅这两部分的成本占比之和就约为50%。这种材料我们听起来并不陌生,但实际生产的技术壁垒,却很高。

目前,偏光片和彩色滤光片几乎是日韩企业的天下,日本电工、住友化学、三立化学,韩国LG、三星,是全球前五的偏光片巨头,占据着绝对的主导地位。

再看彩色滤光片这边,目前主要的屏幕厂商都选择自制,例如LG的自制比例超过90%,三星也有75%以上。

而国内头部LCD厂商,如京东方、天马等,自制比例均不到30%,而剩下的70%,都要向日本凸版印刷、大日本油墨、日本东丽等公司采购。

目前国内屏幕厂商都希望提升彩色滤光片自制国产化的比例,也在扶植供应链企业,例如东旭光电曾在2015年斥资30亿人民币引进了大日本油墨的技术和产线工艺,并且在2018年实现了量产出货。

但是目前国产彩色滤光片多以中低端为主,国内高世代彩色滤光片领域仍然有较大空白需要填补。

当然,既然说到LCD屏幕,就少不了液晶材料,LCD的英文全称为“Liquid Crystal Display”,翻译过来就是液晶屏幕,也就是我们平时说的“液晶屏”。

液晶就是液晶面板的基础材料,目前在混合液晶材料领域,以德国默克、日本JNC、日本DIC为代表的德日企业垄断了全球超过90%的市场份额。而液晶对于面板的性能有着至关重要的作用。

目前国内的液晶材料偏低端,有不少代表性的企业在加大研发力度,例如八亿液晶现在就已经在2017年成为了京东方国内的第一大液晶供应商。另外诚志永华、江苏和成等企业也在该领域进行研究和尝试。

除了LCD面板本身,它上面覆盖的一层玻璃也十分关键,并且成本占比也接近15%,LCD面板要用到的玻璃其实是比较特殊的,它是一种由铝硅酸盐等成分构成的无碱玻璃基板。

看起来这只是一块玻璃,但想要把它生产出来,涉及到工艺、配方、设备等多方面的技术壁垒。

LCD屏幕玻璃领域,美国康宁一家就吃去了50%的市场,可以说是毋庸置疑的行业霸主,日本旭硝子、日本电气硝子位列二三名。美日企业共计占据了LCD玻璃市场近90%的份额。

刚才提到,LCD屏幕需要靠背光模组“打光”,才能够点亮,因此背光模组也是至关重要的一部分,这部分成本大约占据了整个LCD屏幕模组的五分之一。

背光模组本身生产技术并不高,是劳动密集型产业,这也是国内企业所擅长的,但构成背光模组的,是各类光学膜,而目前全球光学膜领域80%的产能都被海外巨头垄断,其中以日本公司占据绝对主导,例如我们熟悉的三菱、东丽等等。

正如芯片生产,我们被光刻机卡了脖子,在高端屏幕生产领域,我们同样在生产设备方面受到限制。

LCD屏幕生产主要涉及工艺、量度、检测修复等设备,而这类设备中比较先进的基本上都是由日本、韩国以及中国台湾企业生产。

一块简单的LCD屏幕,其实上游细分的领域非常多,而每个领域都积累了大量的关键技术,在这些材料、设备领域,中国LCD屏幕供应链的发展仍然处于初期阶段。

虽然国内屏厂在中游的生产制造环扮演的角色越来越重要,在LCD市场份额上面没有对手,但在LCD面板上游核心技术领域,仍然有诸多空白需要填补。

不过通常来讲,越靠近中下游,企业体量越大,在供应链中的话语权越重,其实上游企业虽然掌握着核心技术,但离开了中国屏厂,他们的技术也无法高效的转化为产品。

能够将LCD技术大规模、高效率、高良率、低成本的落地,变成看得见摸得到,能够用在终端产品中的面板模组,这本身就是一种能力。

离开了中国屏幕厂商,美日韩上游材料企业空有一身技艺,也无法将技术转化为产品,这也是为什么中国屏幕厂商在LCD领域的话语权越来越重的原因之一。

他有需求,你有技术,我来帮你们实现。这就是中国屏厂所擅长的。

中国屏厂在LCD市场中“制造中心”的地位,在短时间内不可能有其他国家可以取代。

三、20年追赶,从缺芯少屏到虎口夺食

我们知道,屏幕产业其实也可以被称为显示半导体产业,它的技术含量还是非常高的,在早年间,海外巨头对于这些技术的封锁是非常严格的。

三星、LG等韩国显示面板巨头,一直以来,在屏幕领域的话语权和领导地位都是毋庸置疑的,就比如在高端OLED屏幕领域,三星和LG分别长期稳坐小尺寸和大尺寸第一,并且遥遥领先于国内厂商。

但是在LCD屏幕领域,国内两家头部屏厂却已经吃去了一半以上的份额,并且在净利润方面也对韩国厂商呈现出碾压式优势。国内屏企是如何一步步做到的呢?

虽然现在日韩企业在屏幕产业的声量更大,但最早其实是美国人在1970年左右发明了液晶显示技术,不过由于种种原因美国“半途而废”,日本企业却将液晶显示技术发扬光大,并最终落地量产。

LCD技术的首次产业化是在上世纪90年代,距离今天过去了约30年,1990年日本NEC、IBM和东芝的合资企业DTI、夏普等公司相继开动了各自的第一条大尺寸彩色LCD产线。

也就是从这一时期开始,日本企业就积累了大量LCD面板产业的关键技术,并且行业标准的制定也多由这些企业联合制定。

日本旭硝子和电气硝子的玻璃基板、尼康和佳能的扫描式光刻机和步进式光刻机、日本日东电工的彩膜和偏光片,大日本印刷的先进的印刷设备等等都是在这一时期进行的积累。

90年代中期,在几次LCD面板的衰退时期,以三星、LG为代表的韩国企业开始进行大规模逆周期投资,获得了不少日本LCD技术和相关人才,而中国台湾企业也在90年代末期的LCD衰退期中承接了不少日本LCD产业的转移。

有句俗话说,“谁家不吃顿饺子呢?”但同时,家家也有本难念的经,产业的发展会经历各个周期,承接产业转移、进行逆周期投资收购,都是中国大陆LCD产业初期发展的一些方式。

21世纪初期,中国大陆头部面板企业开始进行技术的引进和积累,2002年上海广电集团和日本NEC合资设立上广电NEC,并建设了中国大陆第一条LCD产线。

次年,京东方收购了韩国现代的液晶显示器业务,通过技术的吸收消化,在国内自主建设了一条第5代LCD产线,并在2005年2月实现投产。

技术发展初期,面临海外巨头的封锁是家常便饭。你没有的时候,他们不给你,你一旦拥有,他们马上开放、降价、打压。在国内LCD技术发展中,这样的套路也是一样的。

国内LCD屏幕产业的一步步发展壮大,需要抓住行业逆周期投资的机会,同时更需要企业自身的拼劲、政策和资金的扶植。

机会来了,要能够抓得住。

随着2009年京东方宣布开始向高世代线扩张,三星、LG、夏普等日韩巨头也开始计划到中国大陆设高世代面板厂。从2011年到2015年,TCL华星、京东方、中电熊猫的多条8.5代产线陆续投产。

2017年12月,京东方的合肥10.5代产线正式投产,这也是全球第一条10.5代产线,更高世代产线意味着较大尺寸切割效率的显著提升。从追赶到反超,中国屏厂开始走在了LCD产业的前列。

未来,从量上的“大”,做到技术上的“强”,是国内屏企仍然要努力的方向。在京东方副总裁原烽看来,LCD行业未来还将有10年左右的黄金期,而整个LCD行业已经进入了整合的阶段。

2020年8月28日,TCL华星宣布斥资76亿收购三星苏州8.5代LCD产线,一个月后,京东方宣布计划收购中电熊猫8.5代和8.6代LCD产线。中国的双巨头格局,愈加凸显。

DSCC预计,随着中国屏厂产能的释放、韩国厂商产线的关停、被收购,到2022年四季度,中国大陆的LCD产能占比将会达到70%,而Omdia也预计今年京东方和TCL华星两者的LCD产能面积份额合计将会达到四成。

四、中国屏厂可以在LCD赛道上高枕无忧了吗?

根据主流数据机构的预测来看,全球LCD产业还将保持一个比较平稳的发展势态,从2020年到2022年,LCD面板出货面积基本会在3.1亿平方米到3.16亿平方米之间。

随着韩国厂商的退出、大陆厂商高世代产线产能的进一步释放,国内屏企在LCD面板领域看起来暂时没有大的挑战。

不过,如前文所说,国内LCD产业链在核心材料、核心生产设备方面仍然需要追赶,还有不少空白需要填补。

并且这些上游领域,技术壁垒高、资金需求量大,同时需要大量人才,这都是急不得的事情,要通过持续投入、企业自己身的决心加上政策的支持来慢慢“啃硬骨头”。

另一方面,一个问题很明显的摆在眼前,为什么韩国三星、LG等巨头纷纷退出传统LCD屏幕竞争呢,真的是“打不过”吗?

其实,这些巨头已经瞄准了许多新赛道,包括高端OLED、QLED、MiniLED、MicroLED等等。

单从出货量来讲,最大的屏幕市场目前还要看移动端,智能手机每年的出货量在13亿左右,而且智能手机几乎是人手一部,而不像电视以家庭为单位购买。

而在智能手机市场中,OLED屏幕取代LCD屏幕已经是大势所趋,OLED出色的显示效果、低功耗以及高响应速度,都是现在高端旗舰手机所必须的特性。

在小尺寸OLED领域,三星一家就吃去了将近四分之三的市场,这种行业地位短时间内仍然难以撼动。

在高端电视市场中,近年来OLED电视也已经逐渐走向大众视野,并且如量子点电视、MiniLED电视都已经陆续实现量产,这些新的显示技术,其显示效果均要远超使用传统LCD屏幕的液晶电视。

目前大尺寸高端OLED几乎被LG牢牢把控,LG通过专利封锁了大尺寸领域显示效果较好的WRGB(白红绿蓝)像素排列方式。其他对手想要实现接近的显示效果,只能换道追赶,这都需要投入大量时间、人力和财力。

如果说吃LCD屏是在吃剩余市场,那么更多的机会则在于这些新兴市场中。三星、LG利用自己在显示技术领域的先发技术优势,早已经在这些新赛道上设置了重重壁垒。

今年,三星将试水生产300万台MiniLED电视,而技术更为复杂的MicroLED电视三星也规划最早在明年就会有落地,另外三星还押宝了量子点技术,通过量子点与LCD和OLED的结合打造自己的独有显示技术。

在前沿屏幕技术领域,韩国企业仍然处于全球领先的地位。对于国内屏厂来说,拿下LCD屏幕市场份额,可能只是屏幕行业的“万里长征第一步”。

结语:LCD巩固优势,但新的屏幕赛道充满挑战

LCD屏幕市场在近两年可能会继续保持稳定发展,而国内屏厂的领先优势还会进一步扩大。液晶电视已经逐渐成为过去时,智能汽车市场的爆发可能会让LCD屏企再找到一些机会。

毫无疑问,随着5G、IoT、AI时代的到来,智能设备还会爆发,对“屏”的需求会只增不减。但以手机、平板、PC、智能穿戴、智能电视为代表的高端消费电子设备,都在向OLED、QLED、MiniLED等屏幕新赛道转移。

三星、LG等老牌韩国巨头,看似步步隐退,实则暗中发力,将钱花在了他们眼中的“刀刃上”。对中国屏企来说,从世界“制造中心”变为“研发中心”,仍然道阻且长。

责任编辑:tzh

-

OLED

+关注

关注

119文章

6170浏览量

223656 -

lcd

+关注

关注

34文章

4402浏览量

166894 -

LG

+关注

关注

2文章

2354浏览量

141853 -

面板

+关注

关注

13文章

1669浏览量

53747 -

智能电视

+关注

关注

9文章

1387浏览量

95468

发布评论请先 登录

相关推荐

tft屏幕属于lcd屏幕的一种吗

解析选购LED大屏幕的关键因素

在当今的医疗行业中,智慧医院建设已成为一种趋势

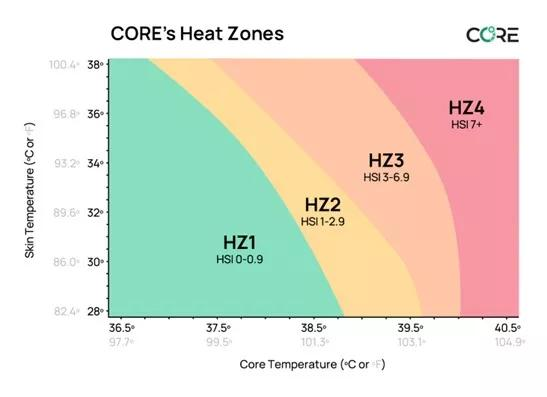

艾迈斯欧司朗与greenteg推出的突破性体温监测技术已成为全球铁人三项的关键技术支持

库克:Vision Pro已成为日常生活中不可或缺的一部分

Altair成为三星SAFE EDA合作伙伴

TC367_5V_TFT LCD屏幕显示不全怎么解决?

中国在人工智能领域崭露头角,全球瞩目

达实智能AIoT智能物联网管控平台打造中国500强企业智慧办公新空间

LCD屏幕领域已成为中国的天下?

LCD屏幕领域已成为中国的天下?

评论