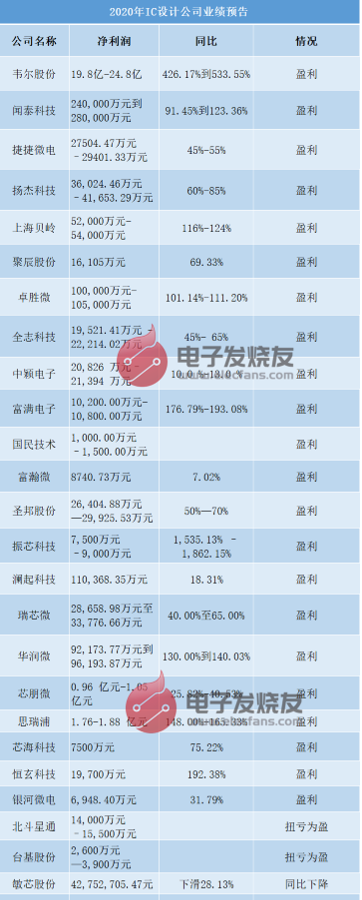

电子发烧友网报道(文/黄晶晶) 近日国内各IC上市公司陆续发布业绩预告,在笔者查阅到的36家公司当中(注:另有一些企业尚未公布业绩信息,故没有纳入。),超6成同比向上保持盈利,也有一部分企业利润下滑,同比下降,甚至处于亏损状态。

这些上市公司本就是业界翘楚,他们的动态一定程度代表着行业走向,那么今年上半年又有哪些市场动作。

为什么盈利,为什么亏损?

韦尔股份预计2020年度实现归属于上市公司股东的净利润与上年同期相比增加19.8亿元至24.8亿元,同比增加426.17%到533.55%。扣除非经常性损益后,公司预计2020年度实现归属于上市公司股东的净利润与上年同期相比增加16.7亿元至21.7亿元,同比增加498.44%到648.05%。

在众多IC设计公司的盈利情况中韦尔股份排名前列。

韦尔股份表示,在市场需求驱动以及不断推出新产品的情况下,公司的盈利能力获得较高的增长。另外非经常性损益增加,主要为对产业链上下游以获取技术、原料或渠道为目的的产业投资获取的收益,通过对产业链上下游的投资,对公司供应链的稳定,对新技术、新产品方向的拓展起到积极作用。

闻泰科技预计2020年年度实现归属于上市公司股东的净利润为24亿元到28亿元,与上年同期相比,同比增加91.45%到123.36%。

其盈利的主要原因,受益于公司通讯业务进行国际化布局优化了客户结构,2020年国内国际一线品牌客户出货实现了强劲增长;受益于对全球消费品和汽车市场的持续渗透,功率半导体业务从 2020年第三季度开始实现强劲增长;加大了在新产品、新客户拓展方面的研发投入,以及功率半导体产品拓展的研发投入,为持续增长夯实了基础。

另外,2019年11月公司已实现对安世集团的控股,安世集团2020 年全年业绩均已纳入合并范围(2019 年度为 11 月、12 月),使2020年的净利润大幅增加。

从业绩预告表中我们看到,华润微、思瑞浦、富满电子、恒玄科技、上海贝岭、卓胜微、振芯科技等均有较大的利润增幅。

值得注意的是,2020年盈利情况表现较好的这些上市企业,多以模拟芯片、功率器件厂商为主。

模拟和功率器件是2020年芯片缺货现象的重灾区,8寸成熟工艺制程的芯片多集中在这些领域。市场涨价缺货,芯片供不应求,最终反映到芯片企业就是业绩爆发。

亏损方面,寒武纪、芯原、四维图新、晓程科技等企业进行了亏损预告。

寒武纪预计2020年年度实现归属于母公司所有者的净利润预计亏损3.5亿元到5.2亿元。与上年同期(法定披露数据)相比,亏损收窄金额为6.6亿元到8.3亿元,较上年同期收窄55.89%到70.31%。

公司2020年年度归属于母公司所有者扣除非经常性损益后的净利润预计亏损5.3亿元到 7.9亿元。与上年同期(法定披露数据)相比,亏损扩大金额为1.5亿元到4.1亿元,较上年同期扩大40.68%到109.70%。

亏损原因,寒武纪公告称,一是,2020年上半年业务拓展受疫情影响,下半年逐渐恢复,实现全年收入规模较上年同期小幅增长。但是,随着公司持续加大云边端产品线及软件开发平台的研发投入,研发费用较去年有较大幅度的增加。此外,公司扩充人员、场地规模也有支出。

二是公司收到的政府补助和闲置资金理财收益较上年同期增加9,564.29万元左右。此外,股份支付金额较上年同期减少93,355.46万元左右。

芯原股份2020年度公司实现营业收入15.06 亿元,同比增长12.40%;本年度归属于母公司所有者的净利润为-2,556.64万元,亏损进一步收窄,收窄幅度为 37.90%;归属于母公司所有者的扣除非经常性损益的净利润为-10,658.51万元,扣非后亏损增加 596.01万元。

亏损进一步收窄,主要原因是报告期内公司营业收入稳步增加12.40%,且高毛利率的半导体IP授权业务收入占比增加使公司综合毛利率提升至44.96%。此外,公司期间费用和研发费用增加,并继续推进战略研发项目。

报告期内,公司非经常性损益合计 8,101.87 万元,较去年同期增加2,156.41 万元,主要由于计入当期损益的政府补助、理财产品产生的投资收益和公允价值变动损益有所增长。

从亏损情况来看,一些企业的亏损幅度有所收窄,营业收入有所增长,毛利有一定提升,自身造血能力增强。同时在政府补助和理财投资收益方面也有收获,一定程度为持续研发提供了支持,缓解了亏损压力。

2021年上半年需求如何?

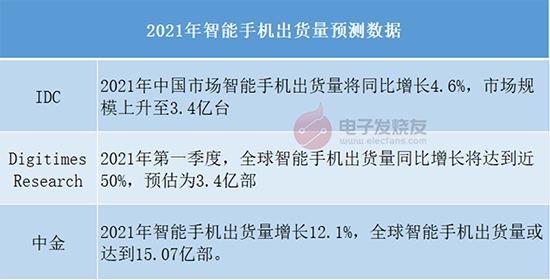

以智能手机需求来看,2021年IDC给出的预计为2021年国内智能手机出货量约3.4亿台。中金预计2021年智能手机出货量增长12.1%,全球智能手机出货量或达到15.07亿部。Digitimes Research预计,2021年第一季度,全球智能手机出货量同比增长将达到近50%,预估为3.4亿部。

也就是与2020年第一季度疫情肆虐的时期相比,2021年第一季度的全球智能手机出货量呈现了报复性反弹。结合近期,手机厂商大喊手机芯片不仅缺,而是极缺。需求大幅度爆发,难免对芯片供应链形成严峻的挑战。

IDC数据显示,2020年全年中国智能手机整体出货量约3.26亿台,同比下降11.2%。

因此,2021年虽有增长但不及2019年出货量。

随着5G在国内市场的继续渗透,IDC预计,截止到2021年,全国有40%的手机用户将切换为5G手机,其中,约70%以上存在于T1-T3城市。

可以说,5G手机换机潮在这两年逐渐从高端机型向中低端机型蔓延,2021年5G换机潮仍将带来芯片需求的高景气度。

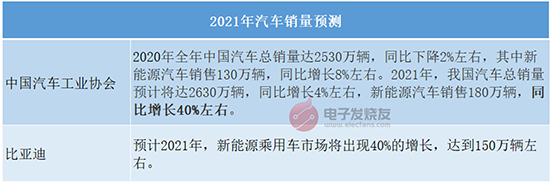

再看汽车市场,根据中国汽车工业协会的数据,2020年全年我国汽车总销量预计将达2530万辆,同比下降2%左右,其中,乘用车预计销售2020万辆,同比下降6%左右;商用车销售510万辆,同比增长18%左右;新能源汽车销售130万辆,同比增长8%左右。

2021年,我国汽车总销量预计将达2630万辆,同比增长4%左右,其中,乘用车销售2170万辆,同比增长7.5%左右;商用车销售460万辆,同比下降10%左右,新能源汽车销售180万辆,同比增长40%左右。

值得注意的是,新能源汽车在2021年预计将实现高增长。无论是各地政策推动、汽车降价、充电桩建设等都在推动新能源汽车的销量。这也实实在在地拉动了半导体芯片需求。

鉴于当前芯片缺货的形势没有得到根本缓解,但是需求又相当旺盛,以上例举的仅是智能手机和汽车两大宗消费品,除此之外,笔记本电脑、服务器、物联网以及智能家电等领域的需求都在这次疫情当中被激发。因此,业界认为,缺芯现象将持续至今年上半年。

上半年芯片厂商预期

据笔者不完全统计,2021年上半年IC设计厂商推新品不断,IDM厂商产能饱满并积极扩产。

例如韦尔股份在手机CIS芯片市场的份额持续增长,在汽车CIS受益汽车智能化,此外还有安防、医疗等领域持续深耕。兆易创新预计自有品牌DRAM将在2021年上半年推出产品,兆易在NOR、NAND、DRAM存储产品做到了全面覆盖。华润微订单饱满,并已开始了增产计划。士兰微最近调涨了产品价格,但在产能方面厦门第二条产线计划提前开工。捷捷微订单已排至今年6月份。远期,闻泰的12寸车规功率产线,也将于明年7月投产。有望助力缓解汽车芯片的紧缺。

1、增长。我们看到IC上市公司的经营情况普遍较好,尽管2020年上半年受到疫情影响,但是下半年增长显著,全年仍获得盈利。至少2021年上半年,这样的增长形势不会改变。

2、缺货。2021年无论是智能手机还是新能源汽车的拉动效应非常明显,半导体用量持续增加,这或许会加剧缺货。与缺货相伴的就是涨价,器件的价格得到提升,行业价值得以体现。

3、扩产。扩产并非短时间能看到效果,并且扩产是谨慎的,毕竟超额下单的水份要被挤掉,匹配的要是真正的需求。令人欣慰的是国内晶圆代工龙头中芯国际在采购设备方面获得了一些进展,例如向ASML购买12亿美元的光刻机(不包含EUV),向美国供应商采购用于成熟工艺的半导体设备等。

追溯到产能受限,据了解,IC芯片的ABF基板材料出现了供应紧张,导致包括台积电在内的多家半导体工厂的产能危机。而2021年ABF依然将供应不足。

4、真需求。不仅是行业预测性数据,芯片厂商基于对5G、物联网、汽车等市场的看好,也都在大力进行产品研发。即便2020年没有疫情的发生,这些推动力也同样能够拉动半导体产业向上,今年将表现得更加显著。

本文由电子发烧友原创,转载请注明以上来源。如需入群交流,请添加微信elecfans999,投稿爆料采访需求,请发邮箱huangjingjing@elecfans.com。

-

IC

+关注

关注

36文章

5957浏览量

175736 -

上市公司

+关注

关注

4文章

25浏览量

7837 -

韦尔股份

+关注

关注

1文章

74浏览量

12261 -

华润微

+关注

关注

0文章

57浏览量

4002

发布评论请先 登录

相关推荐

2023年九大MCU上市公司业绩预告:部分还在亏损,Q4已出现拐点!

美上市公司CEO离职人数创新高

立讯精密获上市公司权威奖项

晶科能源获评2024年上市公司可持续发展最佳实践案例

国科微入选2024年上市公司董事会优秀实践案例

上市公司频发业绩预增财报 赛力斯 瑞芯微 晶合集成 思特威等业绩大增

6家物联网模组公司半年业绩大比拼!移远通信净利润增2倍,有方科技营收飙涨3倍

CIS公司业绩回暖,上半年表现亮眼

森霸传感获2024年度未来制造产业之星上市公司称号

信号链芯片不香了?去年收入集体负增长,2024Q1工业、汽车领域有所恢复

台积电重回全球十大上市公司

逆势而上,第三代半导体碳化硅在2023年大放异彩

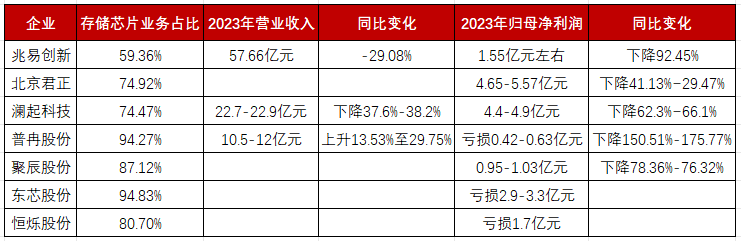

2023年存储芯片公司业绩爆冷,存货周转高达635天,DRAM反转涨价

2020年IC上市公司业绩亮眼,2021年会更好吗?

2020年IC上市公司业绩亮眼,2021年会更好吗?

评论