半导体湿电子化学品,是指主体成分纯度大于99.99%,杂质和微粒浓度符合严格要求的化学试剂,主要由上游酸、碱、醇、酮等为原料,经过预处理、过滤、提纯等工艺生产得到的高纯度半导体化学品材料,按功能途径可大致分为清洗剂、研磨液、光刻胶配套试剂、蚀刻液、显影液、掺杂试剂、电镀液等。

半导体制造用湿电子化学品用量虽小,但生产技术要求最高,产品纯度、杂质含量等要求也是最高。目前半导体湿电子化学品市场主要由欧美及日本顶尖化工企业如巴斯夫、默克、霍尼韦尔、三菱化学、住友化学、京都化工等所占据。

整个晶圆制造过程中,要反复通过十几次清洗、光刻、蚀刻等工艺流程,每次都需要湿电子化学品进行相关的处理。从整个半导体集成电路的制作流程看,湿电子化学品主要用于半导体集成电路前端的晶圆制造以及后端的封装测试环节。晶圆制造是属于技术要求最高的环节,并且随着集成电路的集成度不断提高,要求的线宽不断变小,薄膜不断变薄,相应需要技术水平更高的湿电子化学品才能满足工艺生产需要。

目前国内6吋及以下晶圆加工所用的湿电子化学品的国产化率已经超过80%。8吋晶圆产品加工所用的湿电子化学品国产化率正在不断提升,而12吋晶圆产品所用的湿电子化学品国产化率非常低。

近来来,中国多个8吋或12吋晶圆厂项目落地投产,带动了材料及设备的需求。而近几年,美国对中国企业的出口管控、技术封锁,日本对韩国半导体材料的限制出口等一系列情况,再一次敲响了半导体国产化的钟声。未来或许有更多的资金投入到国内晶圆厂的建设。

根据未来中国半导体晶圆产能进行推算,亚化咨询预计到2025年,中国半导体用湿电子化学品需求量将接近70万吨。

——企业份额与国产化机遇

虽然中国市场空间广阔,但在湿电子化学品的高端产品上,中国企业并不占优。

国际上,湿电子化学品的应用始于20世纪60年代,早于中国十几年,因而最先进的技术被欧美、日本等国家和地区垄断。目前,国际上制备了SEMI G1至SEMI G4不同等级的湿电子化学品标准,领先的企业在G4等级技术上趋于成熟,并在G5等级已有突破。

全球湿电子化学品的第一大市场份额,由欧美传统老牌企业产品占领,其市场份额(以销售额计)约为33%。德国的巴斯夫(Basf)公司、E.Merck公司、美国的亚什兰集团、Arch化学品公司以及霍尼韦尔公司等是其中代表。

第二大市场份额,由日本的十家左右生产企业拥有,约占27%的市场份额。其大型企业包括关东化学公司、三菱化学、京都化工、日本合成橡胶、住友化学、和光纯药工业(Wako)、stella-chemifa公司等。

第三大市场份额,主要由中国台湾企业生产的湿电子化学品所占据,约占全球市场份额的19%。中国台湾与韩国的部分产品已具备与欧美及日本企业竞争的实力。

中国大陆大多数企业湿电子化学品产品等级在SEMI G1至G2,部分企业在单一产品上达到SEMI G3级别,只有极少数企业个别产品达到SEMI G4级别,与世界领先水平还有较大差距。在湿电子化学品的高端产品上,国产化率仅10%左右。内资企业的布局集中于中低端市场。

湿电子化学品领域,江化微、晶瑞股份等少数企业产品技术等级可达到SEMI标准G4、G5级,客户覆盖中芯国际、华润微电子、长电科技等企业,兴发集团、巨化股份等企业也有布局。

国内主要半导体湿电子化学品布局情况:

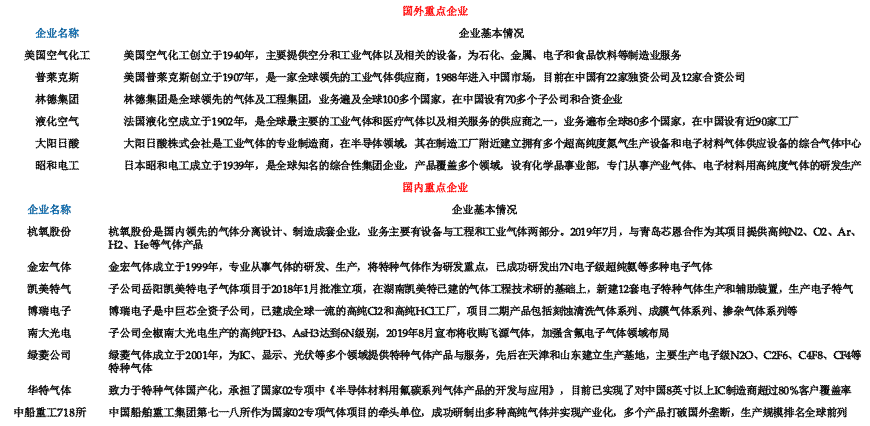

电子气体种类繁多,是半导体制造过程中的重要材料,可以分为大宗气体、外延气体、蚀刻气体、掺杂气体等。由于现在对半导体产品的性能及参数要求极为苛刻,因此对产品制造的环境要求就变得极为严格。由于晶圆制造过程对电子气体的需求很大,又对气体本身的纯度要求很高,因此目前晶圆制造用电子气体的市场主要被掌握着高纯工艺、能大规模量产的欧、美、日巨头公司所占据,如美国空气化工、林德&普莱克斯、法国液化空、日本大阳日酸、昭和电工等。

中国产业发展早期,在技术、工艺、设备等各方面与全球龙头企业存在较大差距。在电子气体领域,空气化工、林德-普莱克斯、液化空气、大阳日酸等国际气体公司占据着中国绝大部分电子气体市场。国内本土气体企业的市场份额不到20%。

而蓬勃发展的芯片制造产业和OLED显示制造业,对电子气体需求量极速攀升,而中国本土的气体生产企业也在快速切入电子气体领域或是扩充电子气体产能。亚化咨询预计,到2025年中国半导体用电子气体市场将达到12亿美元左右

随着中国半导体制造产业迅速发展,在国家政策鼓励,大基金支持和市场需求的驱动下,电子气体将迎来空前发展机遇。

编辑:lyn

-

半导体

+关注

关注

334文章

27367浏览量

218812 -

晶圆制造

+关注

关注

7文章

277浏览量

24083

原文标题:半导体国产化加速!湿电子化学品与特气市场快速增长(附项目表和项目地图)

文章出处:【微信号:CSF211ic,微信公众号:中国半导体论坛】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

半导体材料市场规模不断增长 国产化持续推进

半导体行业加速国产替代,万年芯多种产品受关注

摩尔线程与国内EDA企业合作加速GPU芯片设计

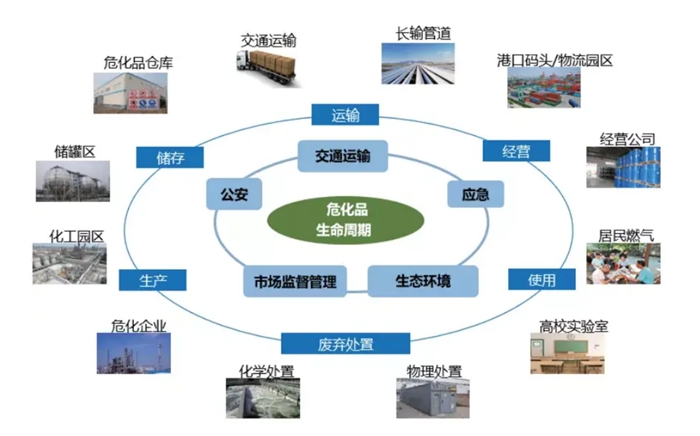

RFID技术赋能危化品安全使用管理

贺利氏电子化学品新建项目奠基

SGS亮相高端电子化学品发展大会,助力绿色低碳发展

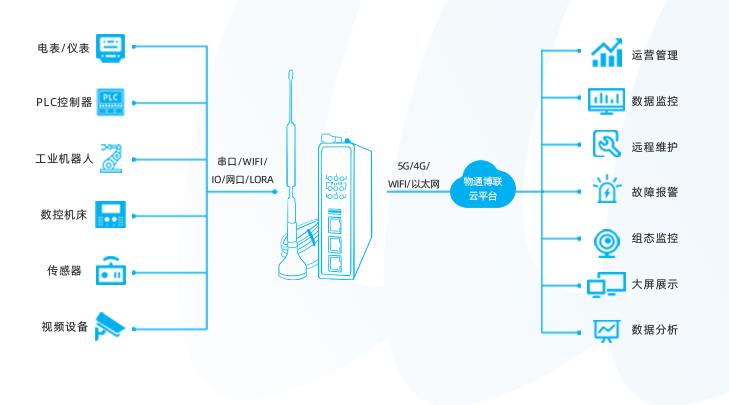

工业物联网网关接入危险化学品安全生产风险监测预警系统

危险化学品安全生产风险监测预警系统物联网解决方案

深圳市萨科微半导体有限公司,技术骨干来自清华大学和韩国延世大学...

光华科技牵头成立电子电路用化学品标准化技术委员会,以高标准助推产业高质量发展

半导体用湿电子化学品需求大增,企业份额与国产化机遇

半导体用湿电子化学品需求大增,企业份额与国产化机遇

评论