集微网消息,今年的3.15晚会上,宝马4S店、MaxMara等部分商家安装人脸识别摄像头抓取包括性别、年龄在内的个人信息问题遭到央视的曝光,人脸识别的数据滥用与信息安全问题再一次受到全社会的关注。

就在高度关注的当下,“AI四小龙”之一的旷视科技开启A股IPO之路。3月12日,旷视科技正式在上交所递交招股书,拟登陆科创板发行约2.53亿股,募资60.18亿元。本次发行后,旷视科技CDR总份数不超过1,689,438,858份,由此推算,旷视科技估值已达400亿元。

此前在2019年8月25日,旷视科技向港交所递交了招股书,在首轮港交所上市委员会举行的听证会上,尽管旷视科技、蚂蚁方面都回复了相关质询,但港交所未批准其IPO申请。当时负责承销的高盛、摩根大通、花旗等美国投行评估后也认为上市有风险。

当前A股IPO审核进一步趋严,此前不久,依图科技申请中止科创板上市流程,而柔宇科技、云知声等多家企业终止科创板上市进程。在亏损不止,前后两份招股书财报数据对不上的情况下,旷视科技的科创板IPO能顺利通过吗?

清华“姚班”的“旷世”科技

据了解,旷视科技是一家聚焦物联网场景的人工智能公司,这家公司以人脸识别、物品识别检测为大众所知,是目前国内人脸识别最大的技术供应商,同时还是目前中国市场上所有支付级刷脸解锁方案的供应商。

在这家AI公司背后,以印奇、唐文斌及杨沐为首的人才团队是关键,是这家公司持续研究创新的根本。目前,印奇担任旷视科技董事会主席和首席执行官,唐文斌担任公司执行董事和首席技术官,杨沐担任公司执行董事和资深副总裁。

三人的共同点是均出身清华“姚班”——清华学堂计算机科学实验班。该实验班由图灵奖得主姚期智院士创办,素有“半国英才聚清华,清华一半英才在姚班”美誉。

2011年10月,有着AI这个“旷世科技”知识背景的三个清华天才一拍即合,共同创立了北京旷视科技有限公司,印奇主攻视觉识别,唐文斌搞定图像搜索,而杨沐则负责系统架构与数据挖掘。

2012年,是人脸识别被高度曝光的一年,彼时,Facebook以1亿美金收购Face.com。而在三个天才通力合作下,旷视科技出道即巅峰,首个人脸识别云平台“Face++”面世即斩获了当年的黑马大赛总冠军。

2017 至 2019 年,公司在国际权威物体检测与识别顶级赛事 COCO 挑战赛上实现了三连冠。截至 2020 年 9 月 30 日,旷视科技参与制订了近 20 项人工智能相关的国家、行业及团体标准,并赢得了 90 余个全国和全行业奖项。

热门赛道、天才团队和AI的高壁垒,让旷视科技收获了多轮融资,从2013年到2019年,旷视科技累计融资金额近90亿元,估值也涨得飞快。

近三年累计亏损上百亿

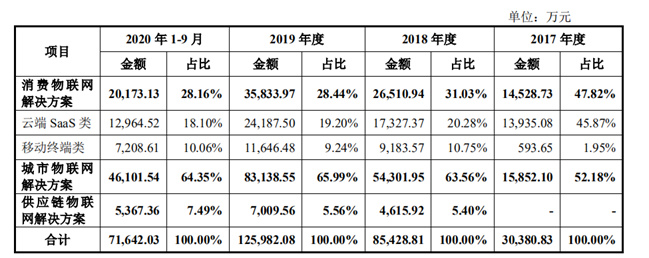

经过几次融资后,旷视科技主营业务收入基本成型,按目前产品应用领域主要分为消费物联网解决方案、城市物联网解决方案和供应链物联网解决方案,其中消费物联网解决方案又分为云端SaaS类和移动终端类两个具体方向。

处于热门赛道上,旷视科技报告期内各项业务快速增长。其中,城市物联网解决方案业务发展增速较快,从2017年度的15,852.10万元增长至2019年度的83,138.55万元,相应收入占比从52.18%提升至65.99%,是旷视科技目前主要的收入来源。

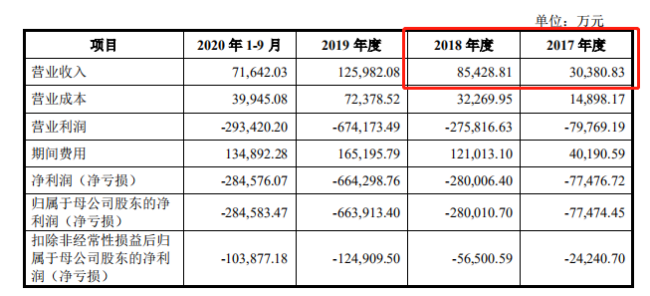

然而,尽管营收实现了快速增长,但净利润持续亏损却成了旷视科技的难题。

从招股书来看,报告期内,旷视科技归属于母公司所有者的净亏损分别为7.75亿元、28亿元、66.4亿元和28.46亿元,从2017年至2020年9月末,旷视科技累计未弥补亏损为1,425,038.70万元。

“主要原因是优先股以公允价值计量导致的账面亏损,以及旷视科技正处于发展期,投入大量资源用于研究创新及市场开拓。”

由于净利润持续亏损,旷视科技称,未来一段时间无法盈利或无法进行利润分配的风险。

旷视科技虽然业绩亏损,但实际上却并不缺钱。截至2020年9月末,旷视科技持有货币资金、交易性金融资产及其他投资类资产合计27.87亿元。因此,该公司的资金应该是很富余的。但在招股书中,该公司拟募资60.18亿元,其中,12.6亿元用于补充流动资金。

“高额募资背后,与公司想做高估值不无关系。”投行相关人士透露。

多项财务数据存差异

经营业绩方面的数据不够靓丽,或许会影响其上市估值;但其财务数据数据对不上则可能是其提供的财务数据有问题,在审核严把关的当下,或将面临IPO终止风险。

在此前的上市材料显示,旷视科技2017年、2018年的营业收入分别为3.132亿元、14.269亿元。但今年提交的招股书显示,其2017年、2018年的收入为3.04亿元,8.54亿元,相比之下,2018年营收减少5.73亿元。

对于前后两份报告上面营收变化,旷视科技在最新招股书中并没有做出合理的解释。

在2019年有媒体曾爆出旷视科技因购买营收数据导致投资方抽离的事件。当时,旷视科技声明是常规性集团内部结构优化,集团层面没有股东退出。

从旷视科技提交的两份招股书来看,营业收入和利润均出现前后不一的情况,此外,现旷视科技在大客户交易上,同样出现财务数据差异的情况。

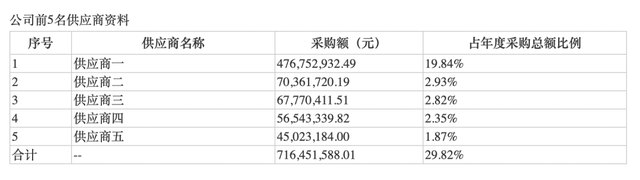

招股书显示,旷视科技2019年向第一大客户北京易华录信息技术股份有限公司销售了8,570.11万元的产品。易华录2019年的年报中,其前五大供应商如下。

从采购额来看,没有与8,570.11万元相一致的数据。与之接近的数据是7036.17万元,倘若是未税价格,加上16%的增值税率后,其含税采购额也只是8161.95万元,与8,570.11万元相差300多万元。

购买营收是否属实,以及是否收入缩水,是否存在与客户交易上的问题等旷视科技并未在招股书做特殊说明。在当下要求严格把控IPO背景下,旷视科技能成功IPO吗?不妨拭目以待。

责任编辑:lq

-

ipo

+关注

关注

1文章

1204浏览量

32580 -

旷视科技

+关注

关注

1文章

153浏览量

11152 -

科创板

+关注

关注

4文章

896浏览量

27575

原文标题:【IPO价值观】旷视科技止不住的亏损,对不上的财务数据何解?

文章出处:【微信号:gh_eb0fee55925b,微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

旷视科技的科创板IPO能顺利通过吗?

旷视科技的科创板IPO能顺利通过吗?

评论