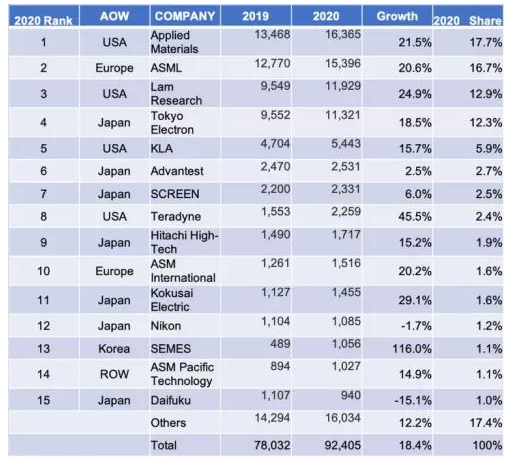

VLSI Research发布了2020年全球半导体设备厂商的销售排名,重点突出了前15名。

从榜单可以看出,排名第一的依然是Applied Materials(AMAT,应用材料),但近年来,ASML对龙头位置发起了一波又一波的冲击,与应用材料之间的营收差距已经微乎其微,给后者造成很大压力。而从未来发展情况来看,ASML超越应用材料的可能性很大,特别是以台积电、三星和英特尔为代表的龙头企业在未来几年将在先进制程芯片制造方面大力投资,给ASML的EUV设备提供了更大的发展空间。英特尔宣布将在7nm CPU的制造中大量使用EUV,还将在亚利桑那州的两个新建晶圆厂中引入EUV曝光设备。

2019年,东京电子(TEL)排在第三位,Lam Research第四。2020年,Lam挤下了TEL,升至第三。

以上这四家公司是年销售额都超过了100亿美元,排在第五名的KLA不到第四名TEL销售额的一半,第六名的Advantest不到第五名KLA的一半。销售额的绝对值会随着排名的下降而大幅降低。

特别值得关注的是,排名第13位的SEMES(三星电子的子公司)的销售额同比增长了116%。此外,在排名前15位的公司中,只有尼康和大福这两家公司的销售额同比出现负增长。其它公司的业绩都非常亮眼,充分体现出了2020年全球半导体设备市场的火爆。

半导体设备市场连创纪录

近期,日本半导体设备协会(SEAJ)和SEMI都发布了2021年2月的半导体设备销售情况。根据这些报告,无论是环比,还是同比,增长势头都很强劲。日本半导体设备的销售额同比增长8.8%,环比增长3.7%,这是连续第二个月增长。北美半导体设备同比增长了32.0%,环比增长3.2%,达到31.35亿美元,连续第二个月创历史新高。

在这种形势下,SEMI认为,今年半导体产能供不应求,逻辑IC及内存同步缺货,带动各大厂积极扩产。晶圆代工厂及DRAM厂今年的投资重点在于扩建EUV产能,包括台积电、英特尔、三星、SK海力士等已向ASML预订了EUV曝光机,其中,台积电及三星下半年加快3nm晶圆代工产能建设,三星及SK海力士正在加紧1a nm DRAM产能的扩充。

英特尔已经加快自有产能的建设,10nm今年进入量产,7nm研发加速进行,预计明年下半年开始生产,2023年扩大投片规模,同样会在7nm制程开始导入EUV技术,对EUV曝光机采购将逐步扩大。

据SEMI调查,今、明两年,大部分晶圆厂投资将集中于晶圆代工和存储部门。在大幅投资推动下,预计今年晶圆代工支出将增长23%,达到320亿美元,预估2022年将持平。今年整体存储芯片支出有个位数增长,达到280亿美元,DRAM将超过NAND Flash。2022年,全球半导体设备市场将在DRAM和3D NAND投资的推动下出现26%的增长。

SEMI预期在2020~2022年内,全球晶圆厂每年将增加约100亿美元的设备支出,最终将于2022年超过800亿美元大关、达到836亿美元规模,创下历史新高。

全产业链都在关注半导体设备

近几个月,半导体行业的热点和主题一直是产能吃紧和涨价,已经非常成熟的IC设计+晶圆代工产业模式,分工明确,效率越来越高,这在客观上也推升了产能吃紧程度。不久前传出消息,IC设计大厂联发科为了巩固电源管理IC产能,自掏腰包16.2亿元新台币采购了一批半导体设备,租给晶圆代工厂力积电抢产能。联发科的产能状况只是整个市场的一个缩影,类似这样的情况大量存在。

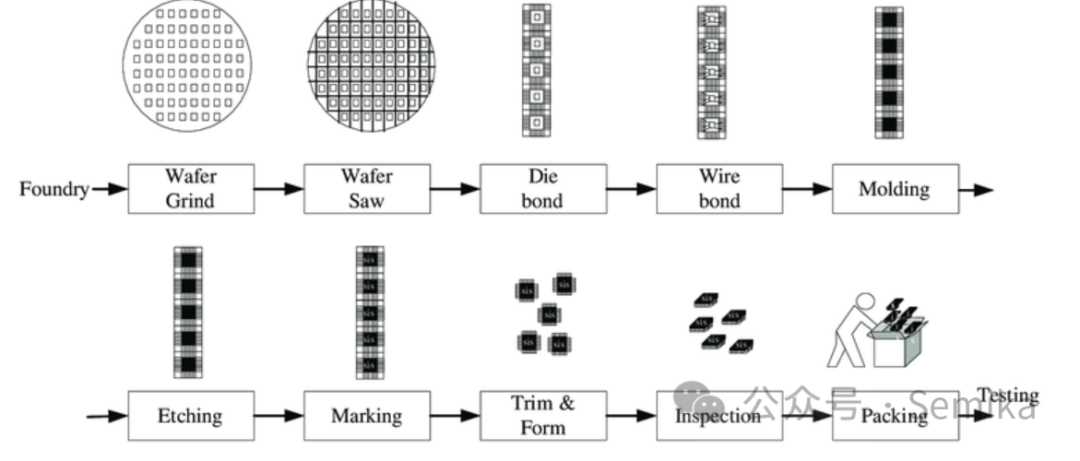

传统上,只有晶圆代工厂、封测厂和IDM才会购买半导体设备用于自家的生产,而IC设计厂是无Fab模式,是不需要半导体设备这类重资产投资的,这也是当初产业由IDM分化为IC设计+晶圆代工模式的主要原因,即分工明确,提升了产业效率。而联发科采购半导体设备,租给对应的晶圆代工厂的操作非常罕见。这也从一个侧面反应出,当下晶圆代工产能吃紧状况已经非常普遍,且程度很深,从而形成了巨量的市场空白。而量变必定引发质变,IC设计厂商权衡后,认为做出少有的购买半导体设备这一举动,投入产出比依然为正,且后续带来的收入非常可观,只有如此,才会做出这样的决定。可见,市场对产能的需求是多么的大而强烈。

最近几个月,联发科曝光率一直很高,这与华为有着很大的关系。由于受到贸易限制,华为原有的美国芯片元器件供应链受阻,特别是手机处理器、电源管理和无线连接芯片,而这些正是联发科的强项,因此,华为向其发出了大量订单,这在很大程度上导致了其产品的供不应求。

另外,还有消息称,联发科有希望拿下苹果订单,最有机会打进的是iPad或是iPhone 产品线,如果属实的话,这将会进一步提升其2021年业绩。或许,这也是该公司不惜花大价钱购买设备租给晶圆代工厂,为其保证产能的一个重要原因吧。总之,如果能同时拥有华为和苹果这两大客户的话,前期多进行投资,是非常值得的。

除了联发科,近期还有多种因产能吃紧而出现的不同寻常事件,如三星晶圆代工业务部针对旗下的8吋晶圆厂进行自动化扩建投资,以提高生产效率。一般情况下,业界12吋晶圆产线为全自动化生产,也就是在无尘室中借助架设在高处的运输系统移动晶圆盒。不过,8吋晶圆盒仍由工作人员用搬运车运送。据韩媒报道,三星已经在部分8吋晶圆厂的产线测试自动化运输设备。这样的自动化升级,需要投入大量的资金,据三星估计,如果要在所有8吋晶圆厂中导入自动化运输设备,可能需要约870万美元的附加投资。

在过去的半个世纪,整个半导体行业一直是从单一的IDM向IC设计+晶圆代工这一分工合作方向发展,但最近几年,特别是从2015年在全球掀起的半导体并购狂潮开始,整个产业似乎在从分散向整合方向演进。这其中,有相同业务模式公司之间的合并,也有不同业务模式公司的合并。与此同时,原本单一业务模式的厂商,也越来越多地在向复合业务模式方向发展。

典型代表就是台积电,该公司本来只做晶圆代工,但随着市场地发展,进入本世纪第二个十年以后,台积电开始导入封装测试业务,因为这样可以进一步提升市场掌控力和话语权,提升产品上市速度。

另外,就是有越来越多的IC设计厂商涉足芯片生产过程,特别是封装测试领域,相比于晶圆代工,IC设计厂商进入封测业务的投入相对少,门槛也会低一些。它们这样做的主要目的同样是提升市场掌控力和话语权,提升产品上市速度。最具代表性的就是CMOS图像传感器(CIS)领域,由于CIS在2019年出现了井喷,严重供不应求,促使一些CIS芯片设计厂商开始投入大量资金建厂、购置封测设备,从原来的fabless业务模式,逐步转型为fab-lite。

以上这些都给半导体设备厂商提供了更为广阔的利润空间,使得整个半导体设备市场的发展像是加了“T”的发动机,动力大增。

中国的商机

在全球半导体设备市场如此火爆的当下,中国大陆具备强大的消费能力,因此,各大半导体设备厂商都在紧盯着这块蛋糕。然而,在供给侧,中国本土的设备厂商在全球市场影响力比较小,很难对国际大厂形成压力。

不过,随着贸易壁垒加剧,以及本土设备厂商的顽强成长,还有政府的大力支持,使得本土设备厂商有了更大的试错和成长空间,近两年的订单量明显提升。最近,有统计显示,多家本土半导体设备企业斩获大单,2020年第四季度,国内设备商中标82台,同比增长100%,订单周期2-3个季度,收入确认在2021年,多项设备国产市场份额大幅提升10%以上。

国内半导体设备企业营收陆续突破7-10亿盈利拐点(统计国内外设备企业,营收7-10亿是盈利拐点区间)。

按这样的势头发展下去,2021年中国半导体设备国产化率有望继续提升。有望在竞争激烈的国际半导体设备市场占有一席之地。

责任编辑:lq6

-

半导体

+关注

关注

334文章

27179浏览量

217707 -

三星电子

+关注

关注

34文章

15859浏览量

180967 -

应用材料

+关注

关注

1文章

53浏览量

11511

发布评论请先 登录

相关推荐

国产替代加速,半导体芯片股票连续涨停震撼市场!

铠欣半导体获新投资,系半导体外延设备核心零部件研发商

半导体制造设备对机床的苛刻要求与未来展望

半导体设备市场的发展动力大增

半导体设备市场的发展动力大增

评论