摘要

GGII认为,2021年三元材料仍为市场主要方向,中镍材料占主流,但三元材料行业仍难形成强龙头,市场竞争依然激烈。出口型企业市场集中度进一步提升,高镍材料市场占比提升,国内三元市场仍呈多头发展趋势。

尽管出货量持续增长,但三元材料企业依旧承压明显。

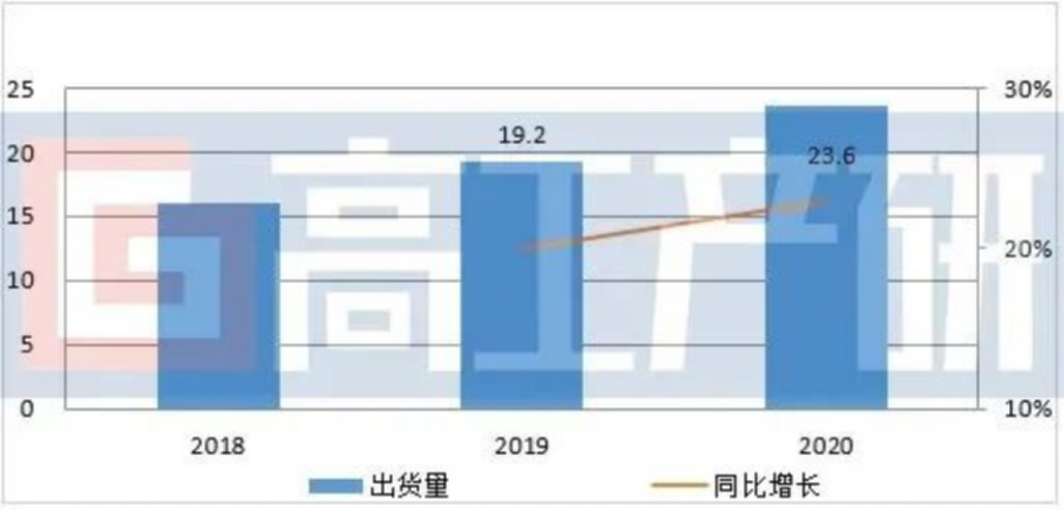

高工产研锂电研究所(GGII)调研数据显示,2020年中国正极材料市场出货量达51万吨,同比增长27%。三元材料出货量23.6万吨,占比46%,同比增长23%。

2018-2020年中国三元正极材料出货量(万吨)

数据来源:高工产研锂电研究所(GGII),2020年12月

中国三元材料2020年出货量增长主要系国内以及国外市场需求提升双重带动。其中,下半年国内动力电池出货量环比上升超过160%,带动三元材料市场环比增长超70%;国外新能源汽车销量超150万辆带动松下、LG、SKI等企业电池出货提升;拉动2020年国内三元材料外销超过4万吨。

此外,包括电动工具、3C数码等其它细分市场需求大幅增长也带动国内高镍材料出货提升。

受下游市场需求带动,包括容百科技(688005)、杉杉股份(600884)、厦门钨业(600549)、当升科技(300073)等企业的三元材料出货量都出现明显增长。

具体来看,容百科技2020年实现营收37.88亿元,净利润2.13亿元,同期增长144.1%。主要是高镍材料销量大幅增长。

杉杉股份2020 年正极材料实现营收38.5亿元,同比增长4.8%,净利润2.02亿元;(钴酸锂+三元)全年销售量30048吨,同比增长38.4%;

当升科技2020年锂电池材料实现营收30.13亿元,同比增长38.5%;(三元+钴酸锂)全年销量实现24006吨,同比增长58%;

厦门钨业子公司厦钨新能2020 年实现营业收入79.9亿元,同比增加14.5%,净利润2.52亿元;正极材料(钴酸锂+三元)全年销售量49349吨;

整体来看,上述企业的三元材料销售量和营收都实现大幅增长,但产品盈利能力改善情况却并不明显。

例如,当升科技三元材料产品毛利率为18.1%,同比微增0.76%;厦钨新能三元材料毛利率为12%,同比下滑6%。

2020年三元材料企业“增收不增利”背后是三元材料价格整体呈下滑趋势,导致单吨毛利同比下滑。

主要原因有:1、市场进一步降低了钴材料的使用量,使得三元材料成本下降;2、市场竞争加剧导致三元材料价格上涨压力较大;3、三元材料领域尚未形成强龙头,在产业链中行业话语权相对较弱,企业为获得持续订单采取让价策略导致价格下滑。

值得注意的是,尽管三元材料企业承压明显,但2020年中国三元材料企业的整体市场竞争格局也发生了一些变化,主要有以下特点:

一是,三元5系市场占比有所下滑,高镍8系占比攀升。

从三元材料产品型号结构来看,2020年三元材料市场仍以5系及以下型号为主,但5系及以下材料占比同比下降9%;NCM811材料市场占比同比提升9%,带动三元材料企业8系产品出货量增长。

容百科技表示,2020年下半年新能源汽车市场需求回暖,公司NCM811产品销量大幅增加,促进公司年度业绩较快恢复;当升科技表示,公司长寿命NCM811材料已经批量供货国际高端动力电池客户,月出口规模达百吨以上。

二是,海外需求激增,带动中国三元材料出口明显增长。

国外新能源汽车销量超150万辆带动松下、LG、SKI等企业电池出货提升;拉动2020年中国三元材料外销超过4万吨。

杉杉股份表示,公司高镍单晶三元动力材料和NCMA材料已通过主要动力电池客户的测试,预计会成为未来公司正极材料业务的主要增量;当升科技表示,2020 年公司前五大客户大部分是海外客户,国际客户出货量占比接近70%,三元材料海外销售达10035吨,实现营收11.9亿元。

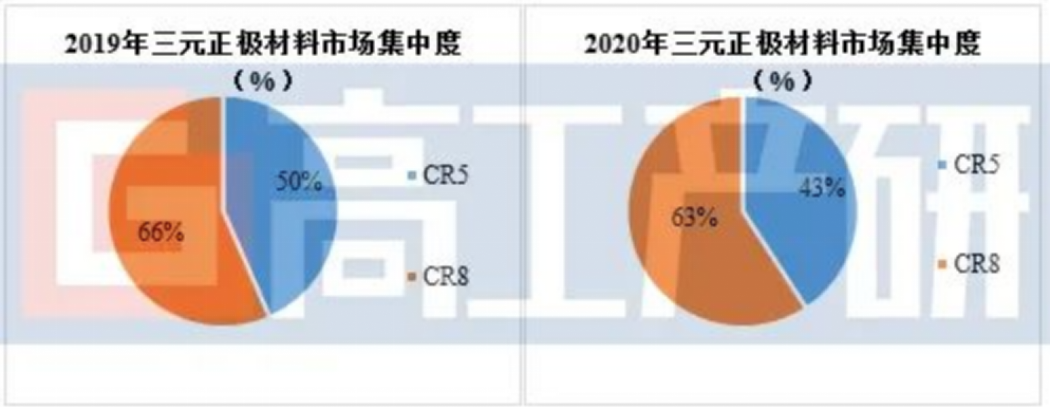

三是,细分市场带动二三线企业出货增长,头部企业市场集中度出现下滑。

数据来源:高工产研锂电研究所(GGII),2020年12月

从市场竞争格局角度来看,国内三元正极材料市场尚未形成绝对优势的龙头企业,市场集中度相对低。2020年中国三元正极材料TOP5企业市场占比同比下滑7%,TOP8企业市场占比同比下滑3%。

主要原因是,2020年疫情导致国内三元正极市场出现分化,部分缺乏大客户绑定的企业出货量下降;细分市场出货量同比增幅较大,带动后面梯队正极材料企业出货量提升;海外电池企业出货提升带动中国三元材料出口增长。

上述原因导致国内三元材料市场出货分散性增加,进而导致市场集中度有所下滑。

四是,头部企业积极扩产,加大上游原料端布局。

新能源汽车市场持续增长以及国内外动力电池新一轮扩产潮对三元材料产生强劲需求。为进一步提升市场竞争力和降低成本,头部三元材料企业积极扩产,且新增产能以高镍为主,甚至谋划海外建厂,为其客户提供就近配套服务。

当前,包括杉杉股份、容百科技、当升科技、厦钨新能、长远锂科、贵州振华等出货量靠前的企业都在积极扩充其三元材料产能。

在扩充产能规模的同时,三元材料企业也在积极布局上游原料端,通过原料自产和对外采购相结合等方式保障原料供应稳定和降低采购成本,进一步提升竞争力。

整体来看,GGII认为,2021年三元材料仍为市场主要方向,中镍材料占主流,但三元材料行业仍难形成强龙头,市场竞争依然激烈。出口型企业市场集中度进一步提升,高镍材料市场占比提升,国内三元市场仍呈多头发展趋势。

价格方面,受上游原材料价格上涨的影响,预计正极材料行业整体价格将上涨。三元材料产品盈利能力有望回升,市场低毛利,价格倒挂的现象或将得到改善。

2021年一季度报显示,当升科技Q1净利润同比增长260.7%-350.8%;容百科技Q1净利润同比增长256.8%-375.7%。

责任编辑:lq

-

动力电池

+关注

关注

113文章

4549浏览量

77901 -

正极材料

+关注

关注

4文章

325浏览量

18590 -

三元材料

+关注

关注

10文章

121浏览量

15374

原文标题:中国三元材料市场格局“演变”

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

2020年中国正极材料市场出货量达51万吨,同比增长27%

2020年中国正极材料市场出货量达51万吨,同比增长27%

评论