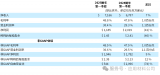

到了一个季度末尾,需要对当前第一季度动力电池实际的情况做一个细致的对比。首先还是引用一下中国汽车动力电池产业创新联盟发布的数据,3月产量、销量和装机量分别为11.3G、8.9G和9.0G,累积Q1 产量、销量和装机量分别为32.8G、23.9G和23.2G。我们根据这个数据来逐步进行探讨。

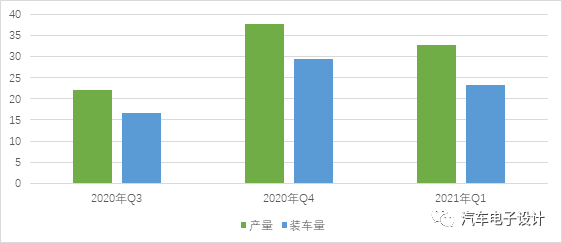

图1 动力电池产量和装车量的情况

1)产量和装车量

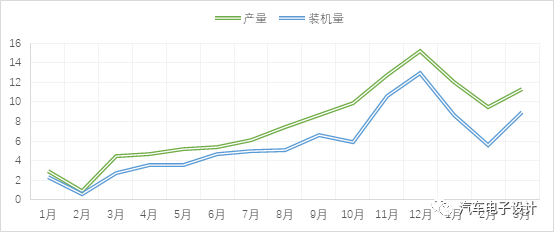

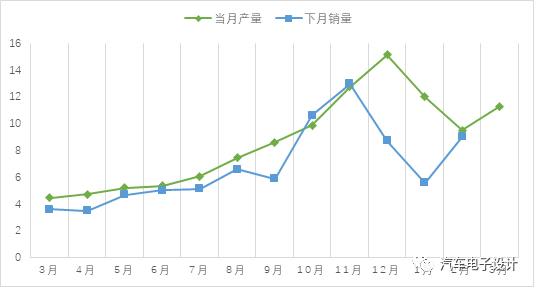

如上面图一所示的,动力电池的产量和装车量每个季度都是差了5GWh以上,3个季度累积下来已经有23.4GWh。实际上,我们拉长一个周期,从去年2月份开始,这个差值稳定的保持在2-8个GWh。这里有几种解释:电池生产周期(这个解释我平移了一个月,这个在图3的效果可以看到12月-1月的生产节奏没办法匹配)、电池紧缺库存(电池模组和电池系统的占用仓库是很大的,这里是不是为了下一个季度冲量做准备,真的不好说)。当然也有可能一部分的电池拿来做维护或者替换去了,总体来看,这个前兆要么能反应接下来的Q2和Q3的需求还会持续拉高,当然这里有几种假设:

A)当前Q1的动力电池的产量处于高位,Q1装车没跟上,当前芯片等材料涨价,使得后续电池上量并不那么容易

B)如果整车企业后续排产计划如意,那就应该按照Q1的装机量来推算这对应的23.4GWh潜在的对应缺口,会让Q2的电动汽车更上一个台阶

图2 动力电池产量和装机量的差异

图3 平移之后对2020年是可以解释的,可能Q1产的电池会用到后面的季度去

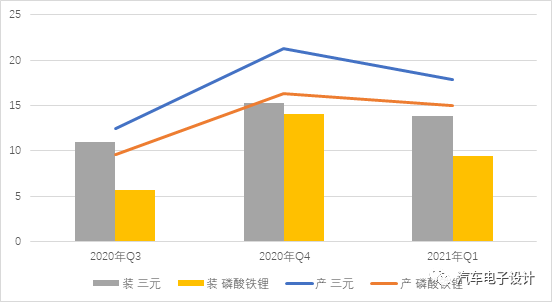

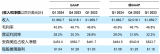

2)铁锂和三元的季度性对比

产量:3月三元电池产量5.8GWh,占总产量51.6%,同比增长79.6%,环比增长13.7%;磷酸铁锂电池产量5.4GWh,占总产量48.3%。1-3月三元电池产量累计17.8GWh(54.3%);

装车量:3月三元电池共计装车5.1GWh,磷酸铁锂电池共计装车3.9GWh。1-3月三元电池装车量累计13.8GWh(占59.5%)磷酸铁锂电池装车量累计9.4GWh(占40.4%)

目前铁锂和三元的差异其实在缩小,特别是在乘用车里面,越来越多的车型开始上铁锂。从电芯能量密度190Wh/kg的瓶颈突破以后,我们看到铁锂的变化主要是在乘用车快速渗透。Q1的三元和铁锂的差异,主要是第一季度大巴的需求减少。

图4 2020年Q3-2021年Q1的铁锂三元的差异(产量和装机量)

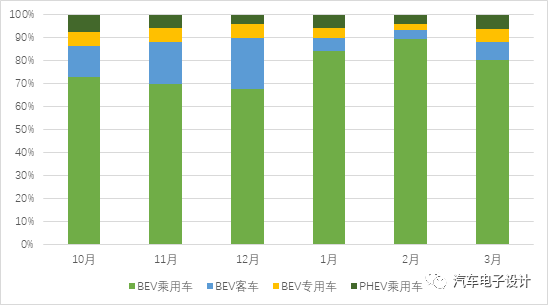

这个季度客车在整体的占比被压缩到了5%-8%,所以整体的LFP需求量就要少一块,随着乘用车的LFP需求上升,LFP的总体占比很快能超过三元了。

图5 过去6个月各个不同细分用量的占比

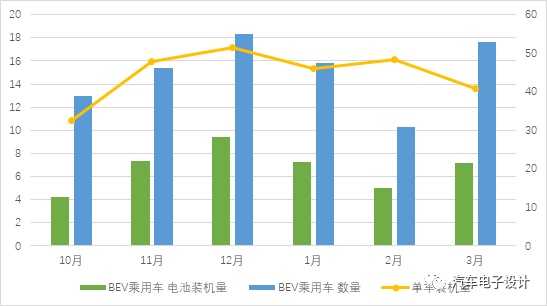

3)乘用车平均装机量

平均装机量的问题比较严重,随着A00的占比增高,纯电动乘用车BEV在3月份单车装机量成功拉低到了40kWh,比峰值的12月份等于单车少了11kWh。12月的数据是18.3万台BEV对应9.42GWh,到了3月17.6万台BEV有7.17GWh,差了2.3个GWh左右,这个数据可不小啊。如果我们推算之前的算法,200万乘用车,其中PHEV占15%,30万;170万纯电,如果按照40kWh来装,整体的需求规模也只有70个GWh。作为参考,去年BEV99.1万,对应43GWh。因为短期内预期PHEV和其他细分领域的增量不明显,如果按照这个算法,增加的27GWh,确实并不多。

图6 BEV乘用车的平均带电量

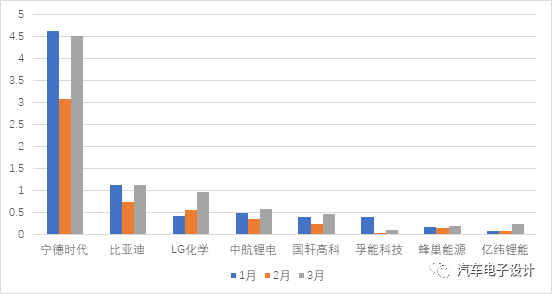

4)供应商的情况

现在动力电池的供给,是单边演化的,随着扩产速度的差异,二线上量能跟上的和跟不上的差异巨大。电动汽车在头部和底部分化,要么选择低成本的持续打法,要么往外走去尝试海外市场,这个是必须的策略。

图7 2021年主要的电池供应商的的情况

小结:随着油耗负积分的问题凸显出来,A00的车在抵消这方面还是有战略价值的,一方面给整体的新能源汽车增量方面更快速,当然对于电池需求的拉动并不明显。这一轮三元被LFP替换然后进行降价扩大应用范围的实践也很明显。

原文标题:2021年第一季度动力电池分析

文章出处:【微信公众号:汽车电子设计】欢迎添加关注!文章转载请注明出处。

责任编辑:haq

-

芯片

+关注

关注

458文章

51526浏览量

429492 -

电池

+关注

关注

84文章

10757浏览量

132124

原文标题:2021年第一季度动力电池分析

文章出处:【微信号:QCDZSJ,微信公众号:汽车电子设计】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

鸿海精密增强第一季度营收展望

泰科电子2025财年第一季度营收创历史新高

富士胶片集团发布2024财年第一季度财务报告

富士通发布2024财年第一季度财报

德国:2024年第一季度约60%的电力生产来源于可再生能源

2024年第一季度全球GenAI手机销量飙升

软通动力召开2023年度及2024年第一季度业绩说明会

2024年第一季度全球半导体销售额总计1,377亿美元,同比增长15.2%

第一季度动力电池实际情况的对比

第一季度动力电池实际情况的对比

评论