中国大陆已经是全球半导体市场当中最为重要的一部分,之所以这样说,首先是因为这里的半导体市场消费能力惊人,产业规模巨大,其次,是因为该市场处于成长期,发展潜力大,几乎没有谁会放弃这么优质的聚宝盆。与此同时,中国大陆市场芯片“集散地”的角色似乎也愈加突出:无论是在本地生产的芯片,或是在该市场以外地区生产的芯片,以及用芯片元器件加工、组装成的电子设备,有在本土消费的,还有大量用于出口的。这些都使大量的芯片在中国大陆生产、加工,出口、进口,每年都会形成一种复杂的芯片生产和贸易生态。

全球市场拓展下的一致性

在全球半导体业不断发展、壮大和扩张的情况下,中国大陆芯片市场也会从中受益,相应的芯片设计企业、晶圆厂都在扩展壮大。在这样一个过程中,中国大陆市场与全球半导体市场的相关度越来越高,在很多宏观层面具有高度的一致性。

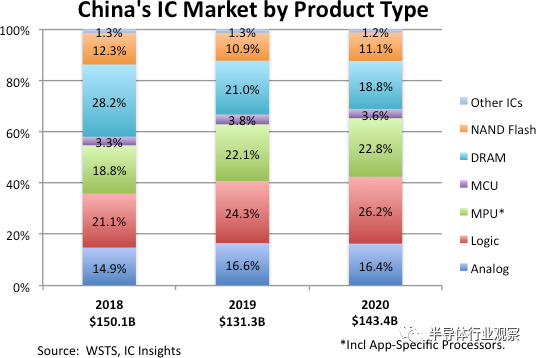

举例来说,据IC Insights统计,按产品类型划分的中国IC市场,如下图所示,按市占率计算,排在前四位的芯片类型是逻辑器件(去年占中国IC市场的26%,375亿美元),MPU(22.8%,327亿美元),DRAM(18.8%),以及NAND闪存(11.1%)。

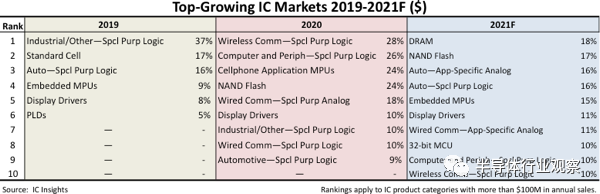

而来自IC Insights的另一份统计数据,给出了世界半导体贸易统计(WSTS)组织定义的33种IC产品类别中每一种的市场增长率。其中,特别突出了2021年增长最快的前十大IC细分品类,具体如下图所示。

从图中可以看到,预计DRAM和NAND闪存将成为2021年增长最快的两类产品,销售额分别增长18%和17%。

预计两个汽车专用IC产品类别,即汽车专用模拟和汽车专用逻辑芯片将在2021年成为增长最快的细分市场之一。

另外,随着智能手机的增长放缓,高通,三星和联发科技等许多片上系统MPU供应商已将更多的注意力转向了集成了安全功能和机器学习AI加速以及图形功能的64位嵌入式处理器。这些使得MPU在2021年会有很好的发展前景。

从以上的两份统计数据可以看出,无论是2020年的中国市场,还是2021年的全球市场,市占率排名前四位的四大类产品,都是存储器(DRAM和NAND闪存)、逻辑器件、MPU和模拟芯片。从这一点可以看出,中国和全球芯片市场的需求、格局和发展前景高度一致。

从中可以看出,排名靠前的几类芯片产品都是直接或间接地与市场规模最大的手机相关的,如存储器、MPU(在手机中,就是基带和AP芯片),以及模拟芯片(如射频芯片和电源管理芯片)。只有打入巨大的手机市场,才能在市占率上占上风。

还有一些芯片,即使不是直接用于手机,也是与手机有密切的关系,如高性能计算领域的数据中心(要用到大量高性能的服务器处理器和存储器),很多数据中心都是为互联网企业提供硬件支持和服务的,而互联网企业的用户终端以手机为主。还有手机蜂窝网络基站(要用到大量的MPU、逻辑芯片、存储器,以及模拟芯片)。

不仅排名靠前的芯片品类一致,靠后的也很相似,典型代表就是MCU。可以看到,在中国市场,MCU市占率相对较低,排在第六。而在预测的2021年全球市场,前十中,MCU排在第八,情况也很类似。

情况也很明显,MCU几乎与手机及其相关设备无关,无论是手机,还是以上提到的高性能计算及基站,很少用到MCU。而MCU的主战场是汽车、家电和物联网。虽说汽车和家电要用到大量的MCU,但相对于MPU、模拟芯片等,MCU的单价要低很多。以高端的手机基带为例,苹果最新的iPhone 12采用的是高通的产品,价格高达80美元,甚至超过了70美元的OLED屏幕(多数情况下,手机各个零部件当中,屏幕是最贵的)。而高端的32位MCU,即使是在当下全球芯片严重缺货,价格大幅上涨的情况下,高性能的MCU单价也不超过5美元,这其中的差距可见一斑。这也从一个侧面说明了在全球销售价格市占率方面,MCU明显落后于前四大类芯片的原因所在。

MCU另一个重要应用场景便是物联网。传统意义上,物联网的边缘侧部署着大量传感器,用于收集现实世界的各种信号,而此时MCU是传感器的最佳搭配,用于控制。而最近几年,物联网的概念炒得火热,但其具体落地情况似乎不像宣传的那么具有广泛性。MCU的销售市占率似乎也在一定程度上说明我们距离万物互联的时代还有较长一段时间。

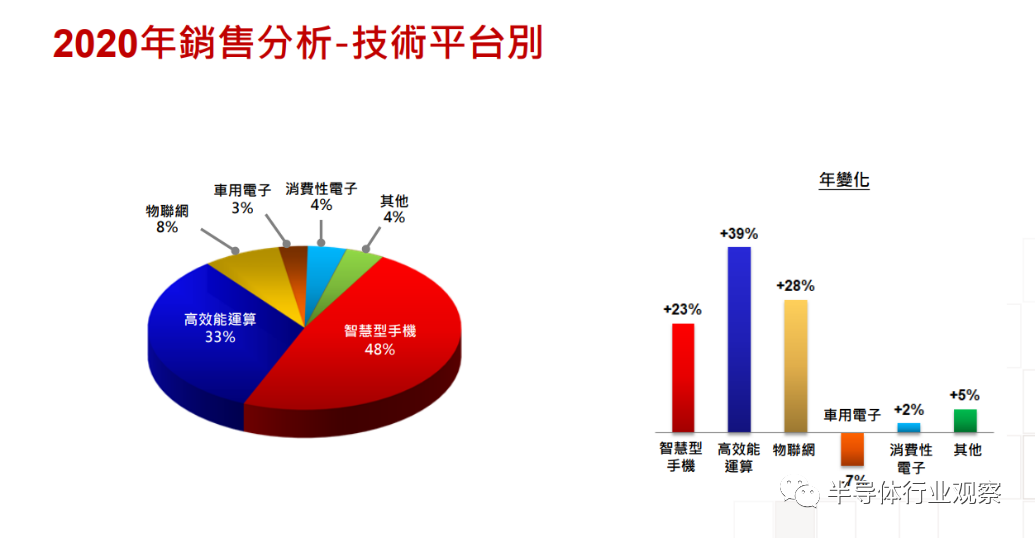

下面从芯片制造侧面看一下上述情况,就以台积电为例,因为该公司是全球晶圆代工龙头,具有很高的市占率,其相关数据具有代表性和说服力。

上图所示为台积电2020全年按应用划分的营收比例,可以看出,手机和高性能计算是占比最大的两部分,这与前文所述是一致的,因为各种存储器、MPU、逻辑芯片和模拟芯片,大多数就在应用在这两个领域。从图中还可以看出,台积电来自消费类应用的营收占比很小,这与前文提到的主要采用MCU的家电领域情况非常相似。而汽车收入占比很小,则与2020年疫情影响有很大关系,致使今年全球汽车芯片制造都在为去年还账。

全球市场“挤压”下的挑战

中国半导体业的发展得益于全球市场的增长,与此同时,中国大陆市场似乎也在被全球市场“挤压”,具体表现如美国的半导体贸易限制、中国大陆市场的芯片“集散地”现状,以及本土企业产能提升与国际大厂入驻、扩产之间的矛盾等。

中美半导体贸易不在此赘述,下面看一下上述的后两种情况。

据IC Insights统计,2020年,中国集成电路市场规模增至1434亿美元,较2019年的1313亿美元增长9%。在这1434亿美元的集成电路市场中,有60%(860亿美元)被集成到出口的电子系统设备中,40%的IC(574亿美元)被用于本国消费的电子系统设备中。

IC Insights认为,自2005年以来,中国一直是IC的最大消费国,但中国现在不一定是IC的主要生产国,将来也不一定。2020年在中国销售的1434亿美元IC中,在中国生产的IC仅占15.9%,约227亿美元。其中,总部位于中国的公司的总产值仅为83亿美元,仅占该国去年IC市场总量的5.9%。在中国大陆拥有晶圆厂的非中国大陆公司(例如,台积电,SK海力士,三星,联电等)仍占中国IC产量的大部分。

在这种情况下,IC Insights认为,尽管自2005年以来中国一直是最大的IC消费国,但这并不一定意味着中国内部IC产量将大幅度增加。2020年中国的IC产量占其1434亿美元IC市场的15.9%,但IC Insights预测,到2025年,这一份额将比2020年增加3.5个百分点,达到19.4%。(平均每年增长0.7个百分点)。

果真如IC Insights预测的话,到2025年,中国的IC制造业将增加到432亿美元,那么中国的IC产量仍仅占预测的2025年全球IC市场总额5779亿美元的7.5%。IC Insights认为,即使在某些中国生产商的IC销售量大幅增加之后,但到2025,中国的IC生产量可能仅占全球IC市场的10%。这将远远低于中国之前制定的,到2025年,芯片国产化率达到70%的目标。

之所以有这种担忧,一个很重要的原因是国际大厂凭借其技术、规模和资金优势,不断在中国大陆扩产,从而对本土芯片制造企业形成了“挤压”态势。

之所以被挤压,还有一个原因,那就是缺乏本土的非存储器技术。中国非常缺乏大宗的模拟,混合信号,服务器MPU,专用逻辑IC制造商。而这些芯片占据着中国IC市场份额的50%以上。IC Insights认为,中国大陆公司要在非存储芯片领域获得竞争力,需要数十年的时间。

半导体设备是晴雨表

要想提升中国大陆本土芯片制造企业的产能和市占率,需要踏踏实实地建设具备量产能力的晶圆厂,而这在过去几年是比较欠缺的。而对于芯片制造业来说,采购半导体设备是实现产能落地的一个重要指标。从半导体设备的购买情况,可以在很大程度上反应出,晶圆厂产能的实际状况。

中国大陆海关公布的数据显示,2020年1-11月,中国大陆半导体设备行业整体进口金额达到16857.6百万美元,其中前道半导体制造设备和封装辅助设备进口量持续大幅增长。

前道半导体制造设备的进口金额达到12730.5百万美元,同比增长38.4%,占行业整体进口额的75%;硅片制造设备的进口金额达到781.2百万美元,同比下降17.8%,占行业整体进口额的5%;封装辅助设备的进口金额达到3345.9百万美元,同比增长9.4%,占行业整体进口额的20%。

从这一组数据可以看出,用于芯片制造的设备进口量大幅提升,当然,购买设备的晶圆厂当中,既有跨国大厂,也有本土企业,但具体比例不太清楚。总体来看,中国大陆地区的晶圆厂建设轰轰烈烈。

与晶圆厂设备持续高涨相比,硅片制造设备进口出现了明显下降,之所以如此,一方面是因为在半导体行业,越是处在产业链上游,格局越稳固,后来者越难打破,而硅片是半导体材料,相应的全球5强地位很稳固,极难撼动。

另外,过去几年,中国大陆本土的几家新兴硅片企业踌躇满志,快速建厂,引进了不少设备,在喧嚣之后,逐步归于平静,也正在走上正轨。与市场规模巨大的芯片制造设备相比,硅片制造设备的规模要小不少,对于本土企业,到了一步一个脚印的稳健发展阶段,不需要在短时间内大规模扩产了。

芯片制造与半导体设备紧密相关。中国本土的芯片制造业得益于全球市场的发展,同时也会受到相应的“挤压”。半导体设备市场同样如此,在全球半导体市场不断拓展的情况下,本土半导体设备也存在着受益和被“挤压”的关系,而在当下的国际环境下,这种关系又会在一定程度上影响本土芯片制造业的规模拓展和市占率提升。

责任编辑:lq

-

芯片

+关注

关注

454文章

50689浏览量

423024 -

MPU

+关注

关注

0文章

356浏览量

48773 -

逻辑器件

+关注

关注

0文章

88浏览量

20098

原文标题:全球市场拓展和“挤压”下,中国本土芯片业还好吗?

文章出处:【微信号:半导体科技评论,微信公众号:半导体科技评论】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

一致性测试系统的技术原理和也应用场景

电感值和直流电阻的一致性如何提高?

罗德与施瓦茨引领3GPP关键任务通信服务设备一致性

新品发布 | 同星智能正式推出CAN总线一致性测试系统

为什么主机厂愈来愈重视CAN一致性测试?

锂电池组装及维修的关键:电芯一致性的重要性

QSFP一致性测试的专业测试设备

企业数据备份体系化方法论的七大原则:深入理解数据备份的关键原则:应用一致性与崩溃一致性的区别

深入理解数据备份的关键原则:应用一致性与崩溃一致性的区别

全球市场拓展下的一致性,半导体设备是晴雨表

全球市场拓展下的一致性,半导体设备是晴雨表

评论