摘要

GGII分析认为,随着中国锂电企业在国际电动工具市场的加快渗透,预计到2025年,中国电动工具出货量将达15GWh,年复合增长率超过22%。

曾经一度被日韩巨头把持的电动工具锂电池,如今正成为中国企业的“新领地”。

近日,亿纬锂能公告显示,将用于“高性能锂离子动力电池产业化项目”的募集资金变更至全资子公司荆门创能实施的“高性能锂离子圆柱电池产业化项目”。

此举意在进一步取得电动工具市场的优质客户认可,拓展与国际知名电动工具巨头的业务合作机会,并通过规模化生产降低产品成本,进一步提升圆柱三元锂离子电池细分市场份额。

事实上,这并不是亿纬锂能第一次对该项目实施变更募资投入。2020年11月,亿纬锂能就已将用于“荆门以为创能储能动力锂离子电池项目”募集资金中的3亿元,用于电动工具用圆柱电池产线组建。

除了亿纬锂能之外,包括海四达、蔚蓝锂芯、鹏辉能源、长虹新能源等也在扩产电动工具用圆柱电池。

产能扩张背后隐现的是,中国锂电企业正在全球电动工具锂电池配套领域攻城略地。

GGII数据显示,2020年国内电动工具用锂电池出货5.6GWh,同比增长124%。出货主要集中在亿纬锂能、天鹏电源、海四达等几家圆柱锂电池企业。

124%的高增长背后,一方面是疫情之下以欧美为主要市场的电动工具需求旺盛,带动全球电动工具厂商订单饱满。另一方面,则是三星SDI、LG化学、松下等日韩企业在该领域的战略退出,给予了多年积累的国内锂电企业“补位”机会。

GGII的判断是,未来五年,国内电动工具用锂电池市场将维持22%左右年复合增长率。

根据高工锂电走访调研,2020年Q2开始,国内电动工具电池企业快速恢复并进入满产状态,随后的Q3、Q4,产能不足成为这些企业最大的“困扰”。

市场提振背后,驱动因素主要包括:

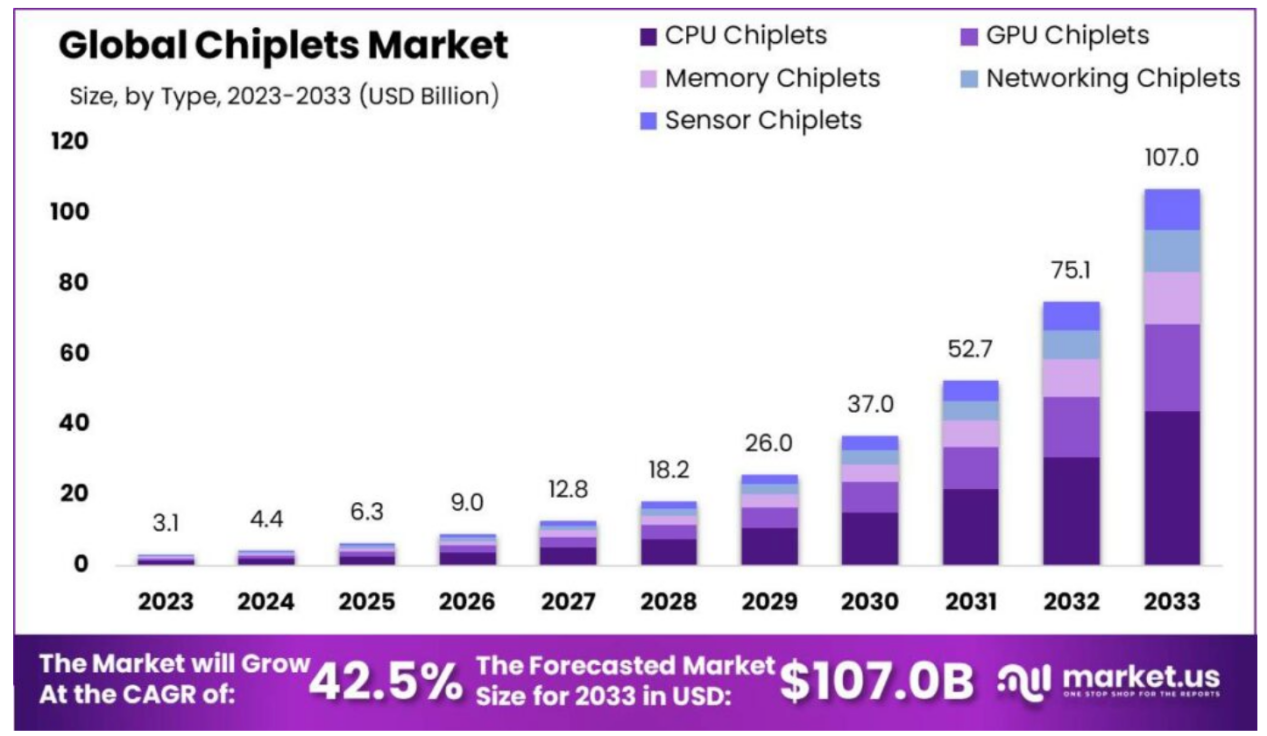

一是从电动工具市场需求广阔,带动锂电池需求规模超500亿。

数据预测,全球电动工具市场规模到2025年市场规模将达到417亿美元。其中无绳电动工具渗透率已超过50%。锂电池成本占比20%-30%,以此估算,至2025年,全球锂电池市场规模至少将达到300亿-500亿元人民币。

二是从全球电动工具市场格局和产业链布局来看,市场集中在国际头部企业,而生产和制造环节集中在中国。

目前,全球电动工具行业已形成较为稳定和集中的竞争格局,TTI、SB&D、Bosch、Makita、HIKOKI等国际企业占据了70%以上市场份额。

这其中,包括TTI、 SB&D、Bosch等多家国际电动工具企业,都已经将产业链重点转向中国,本土生产制造加上本土化的采购策略,直接促进国内电动工具锂电池产业加快行业转型与布局。

三是电动工具电池配套上,日韩企业大规模退出,中国企业凭借在性能、规模、成本等综合优势加持下,开始扮演“主角”。

电动工具对于锂电池的需求集中在高倍率性和高一致性,其主要采用高端圆柱电池。长期以来,该市场被日韩巨头牢牢保持。在2019年,三星SDI的市占率接近50%,而国内企业整体只占据不到30%的份额。

但2020年以来,日韩企业明显将重心转移至动力电池领域,在电动工具电池领域选择战略性放弃,与此同时,国产头部圆柱电池在产品技术、工艺管控、自动化制造等方面均有大幅度的提升,与日韩企业差距大幅缩小,甚至在部分性能上实现赶超,这使其成为国际电动工具巨头的合作对象。

| 电动工具电池供应商 | 国际电动工具主要客户 | 国内电动工具主要客户 |

| 天鹏电源 | 博世、TTI、百得 | 大艺、东成、泉峰、格力博 |

| 亿纬锂能 | TTI、博世、麦太保、伊莱克斯 | 东成、格力博 |

| 海四达 | TTI、博世 | 宝时得、泉峰、东成、科沃斯 |

2021年以来,为应对持续的供不应求局面,包括亿纬锂能、天鹏电源等企业先后宣布扩产。行业一致共识是,国产电动工具电池的大幅增长,并非疫情下的短期行为,而会是接下来的常态和大势。

GGII分析认为,随着中国锂电企业在国际电动工具市场的加快渗透,预计到2025年,中国电动工具出货量将达15GWh,年复合增长率超过22%。

编辑:jq

-

圆柱电池

+关注

关注

0文章

181浏览量

9862 -

TTI

+关注

关注

4文章

31浏览量

25821 -

锂电

+关注

关注

4文章

441浏览量

16031

原文标题:【镭煜科技•头条】围猎电动工具电池

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

预计到2025年中国电动工具出货量将达15GWh,年复合增长率超过22%

预计到2025年中国电动工具出货量将达15GWh,年复合增长率超过22%

评论