2021年上半年有10家拟上市公司在IPO过程中,折戟被否,被否数量已经超过2020年全年,被否的10家IPO企业,包括福建汇川物联网公司、江苏鸿基节能技术优先公司、武汉珈创生物技术有限等。涉及的问题主要包括:持续经营能力、募投项目募集资金的必要性、大客户依赖性(客户群体单一)、股权关系混乱、信息披露一致性、应收账款相关问题等。

此外,云从科技的此次IPO相当于‘有条件’通过,即云从科技并不能马上向证监会递交其注册申请,其还需要向上交所继续提交补充材料并获得认可后,才有资格进行下一步流程。其上交所7月20日晚间发布的相关审核结果显示,云从科技需要进一步落实的事实主要包括两大部分,而其中监管层对于其因销售过程存在的诸多缺陷是否构成内控缺失的质疑则是影响其能否顺利进入下一步IPO注册流程的关键。

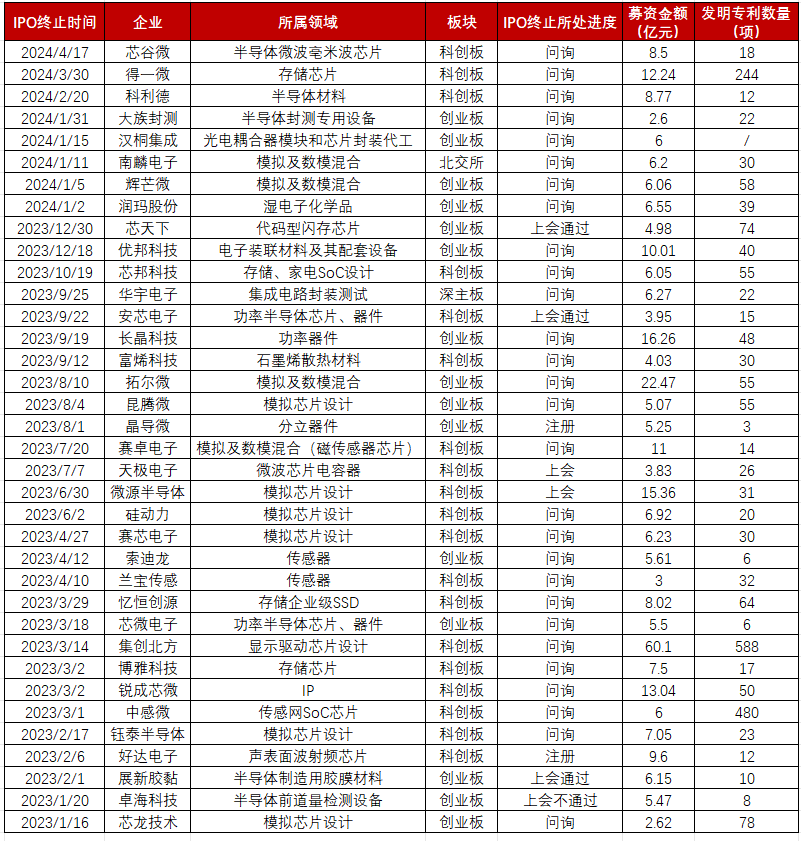

2021年上半年半导体IPO公司一览

电子发烧友根据公开资料制图

自从2019年6月科创板开设以来到2020年创业板注册制运行以来,国内半导体厂商不断闯关A股IPO,根据半导体企业申报的IPO数据,截至2021年7月13日,共有96家半导体企业准备走向资本市场,仅今年上半年已经有38家递交了招股书,并获得受理,还有14家企业成功过会,29家正在上市过程中,主营业务包括从EDA及IP、材料设备、设计、制造到封测全产业链。

“今年以来,一些拟IPO的半导体企业被否的情况不断出现,正是证监会对被审企业的资质要求更加严格,去年科创板刚刚试点,过会上市的企业定位六大行业,聚焦突破核心技术,但是难免出现良莠不齐的企业。”金杜律师事务所合伙人胡光建对记者表示,“今年证监会推出了《科创属性评价指引(试行)》,核心是“部分科创企业存在缺乏核心技术,市场认可度不高等问题,证监会对半导体企业的质询中多次问到‘现在持续亏损,未来发展是否可以持续’;‘国产替代到底有多大的空间?市场是否会有天花板?未来如何发展自身的核心技术等硬核问题。”

今年,半导体企业IPO上市热情高涨,企业究竟是选择科创板还是创业板?闯关当中到底面临哪些挑战和机遇?半导体融资潮给行业带来了哪些利弊?半导体融资对于芯片短缺有哪些帮助?记者采访了广东半导体协会常务副理事长吕建新、蓝海优利(深圳)科技发展有限公司董事长王大伟和金杜律师事务所合伙人胡光建先生,他们都带来非常精彩的观点和专业洞察。

科创板VS创业板,半导体企业如何选择?

从笔者整理的半导体上市企业来看,1-4月份成功过会的公司不多,到了5月到6月,随着审核制度放宽,大批半导体企业在科创板或者创业板申请IPO。我们看到有接近31家选择科创板,天岳先进、中微半导体、唯捷创芯、安路科技等大多数公司选择了科创板,也有六家选择创业板,包括江波龙、比亚迪半导体、兆驰光元、麦斯克、东田微、华大九天。

科创板的定位是面向世界科技前沿和国家重大需求,使命是服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业;创业板的目标定位则更广泛,服务于成长型创新创业企业,定位于支持传统产业与新技术、新产业、新业态和新模式融合。

图:广东省半导体协会常务副会长吕建新

广东省半导体协会常务副会长吕建新的观察是,从首发上市的制度层面上比较,科创板和创业板都在做注册制试点,发行审核规则没有实质性的差异,除财务指标外,科创板多了一条:强调市场空间大技术优势强,已获得投资者认可(市值大于40亿元)。

吕建新指出,大量的半导体公司选择科创板上市,审批者对半导体行业和细分领域的了解和熟悉程度都更高一些,一定程度上可能有利于半导体拟上市企业更顺利地通过审核。科创板的使命是突破国家关键技术,企业不仅有硬核技术,还需要有市场认可度。创业板推出比较早,市场型的创新企业都可以考虑,模式创新、渠道创新都可以,没有特别强调科技属性。

“随着越来越多的半导体企业选择创业板作为首发上市的板块,两个板块必然都具备服务好半导体拟上市企业的能力。科创板的投资者多属于资本型的,创业板的投资者则多是散户,流动性会好于科创板。”吕建新说。

“科创板现在半导体企业多是来自长三角,上海张江科技园也聚集了中芯国际、华虹半导体等一批半导体企业,深圳一直是汇聚电子产业中游模组和下游应用领域龙头企业的地区,以比亚迪、江波龙为代表的半导体企业选择在创业板上市,更贴近产业链下游,更易形成产业互动,选择深圳创业板上市能获得更理想的发行订价结果,也符合他们的诉求。”

图:蓝海优利(深圳)科技发展有限公司董事长王大伟

“选择上科创板的候选企业,主要强调科创属性,比如近3年研发占比15%以上,或近3年研发投入累计6000万。科创板对于企业的财务指标要求没有创业板高。期望科创板上市的企业,必须要在核心发明专利和知识产权领域有过硬的‘成色’。深圳市微纳制造产业促进会会长、 蓝海优利(深圳)科技发展有限公司董事长王大伟对记者表示。

目前在辅导企业上市的尽调中,知识产权尽调是一个重要组成部分,目前在这个尽调部分主要是财务人员在推进,主要的科技专利含量是否足够,目前还缺乏专业机构的鉴定,在接受上市公司过会质询的时候,就会出现卡壳的问题。截至到2021年6月28日,科创板上市企业已突破300家,约有50%的企业因为知识产权问题止步不前,很多企业在面对竞争对手的连环阻击时慌乱应对,无法形成快速有效反击。

王大伟建议,对于闯关科创板的半导体初创企业,从国际同业竞争分析中获得技术竞争情报,洞察未来的技术投入机会点,看清竞争对手关键专利对企业成长带来利弊和深度分析,帮助企业清醒认知自身专利的成色,也是企业决策能够具备足够实力闯关的前提。

“对于技术本身立足当下还是未来的,如果需要经历5~10年的验证期,处于产业研究的先期,市场化程度不够,这个技术做成产品的疑问还很大,那也不是适合来闯关科创板的。科创板聚焦突破核心关键技术,在上市估值上,国内半导体企业可以对标国际同类半导体企业的估值。”王大伟谈到拟上市科创板企业的技术先进性和估值参照。

图:金杜律师事务所合伙人 胡光建

金杜律师事务所合伙人胡光建认为,科创板解决的是硬科技企业早期融资的问题,聚焦六大行业,融资中支持具备核心技术,暂时还没有盈利能力的企业上市,有核心技术但是没有产业化的企业实现快速融资,加大直接融资的比例。科创板经过一年多的试点运行,半导体企业和医疗科技企业科创板上市企业比较多。

他分析指出,科创板4+5的科创属性评价指标,优先支持符合国家科技创新战略、拥有关键核心技术等先进技术,科技创新能力突出、科技成果转化能力突出、行业地位突出或市场认可度高等的科技创新企业发行上市。同时限制金融科技、模式创新企业科创板上市。禁止房地产和主要从事金融、投资类业务的企业在科创板发行上市。 半导体企业IPO上市审查,目前关注的两个点:一是企业是否能够实现持续盈利;二是要考察企业客户能不能持续的问题,单纯依赖某一个客户或几个客户,给企业生存和未来发展带来风险。

“现在科创板、创业板上市的科技公司都有泡沫,但最终市场会检验他们,市场的力量本身就会对半导体上市企业进行调节,股价和市值是挂钩的。现在既有价值2000亿市值的中芯国际,也有10-20亿市值的小公司,大浪淘沙,技术驱动型公司才能真正实现持续发展。具有核心技术、产品迭代能力和稳健客户资源的优质企业会更多得到投资者的青睐。”

半导体公司融资潮爆发,对于国产替代和产业升级带来三大促进

据悉,目前在A股上市的半导体公司超过138家,覆盖整个半导体各个细分领域,其中,材料、封测、IC设计上市公司数量排名第三。从估值角度来看,目前IC设计领域市盈率估值最高,中位数已经达到117倍;封测估值最低,但市盈率中位数也有50倍。从交易活跃度来看,半导体公司的整体换手率明显高于A股的其他品类。预测未来1-2年将有更多各细分领域的龙头企业通过各种方式走向资本市场。

吕建新表示,半导体国产替代已经是一个大势所趋,强大的中下游生产能力和消费需求促进了大批的集成电路设计企业成长。我们发现下半年拟上市的半导体企业大量是IC设计公司,景气度高,符合上市资格。他特别指出,目前与海外龙头公司对比,国产芯片企业在制程工艺、核心技术、核心原材料、设备等方面有较大差距,国产替代率还严重不足,据统计在5%-10%左右,而关键核心技术攻关新型举国体制奠定集成电路国产替代制度保障,工程师红利夯实集成电路国产替代人才支撑。

“半导体企业估值高,上市后就有能力去并购,闻泰科技并购安世半导体、韦尔股份并购豪威科技就是典型案例,相对即使是美国、日韩等上市公司都具有明显的估值溢价,国产半导体企业可以以较低成本稀释股权获取资金加大投入或并购国外先进的半导体公司,加快发展进程。”吕建新分析。

在吕建新看来,企业除了IPO融资以外,充分发挥政策和国家战略优势,各地政府及产业园的投资,是周期长、市场收益慢的材料型、设备及制造型企业融资的最有力保障,另外与各种院校、科研院所及转型的上市公司联合研发技术及产品,是解决核心技术突破融资的重要手段。

王大伟指出,地缘政治的影响,中国加速了国产替代的进程,这对于芯片企业、封测企业、设备厂商都是一个利好。华为哈勃投资的半导体企业,将自身的预研团队和投资团队融合起来,开发导向性强,对整个国内半导体产业链都是正面带动。鼓励大型科技企业带动中小型企业共同创新,这在海外是一种成熟模式。在国产替代的窗口期,科创板给予科技企业的融资机会也在加速有核心技术的半导体企业快速捕捉市场机会。

在过去一年的半导体大项目中,投资方更多是投资机构等民间资本,为什么会有这样的变化?胡光建认为,正是“国产替代”和大的市场机会出现,导致各个领域过去很难做的芯片,现在可以推动了,很大概率可以成功,吸引众多资金进场。与20年前相比半导体产业已截然不同,整个半导体版图已经从轻模式扩展到设计IDM、材料、设备甚至量子计算等领域,并且还在不断演进中,投资覆盖IC设计、EDA、设备、材料、IP、第三代半导体领域。

“国产替代还是第一步,芯片企业IPO成功过会后,把研发资金用好,真正推动产业升级才是国家建立科创板的目标。公司的价值最终体现在技术先进性和产品的市场化程度。”胡光建分析说。

据云岫资本统计,过去一年,市场上有534个半导体公司获得融资,总融资金额达1536亿;其中融资额超过5亿的大项目数量是46个,数量上仅占8.6%,但总融资金额达992亿,占据总融资金额的64.6%,龙头效应明显。

半导体具备周期长、投入大,风险高的特点,需要的是产业链、金融链、生态链的全面融合,资本整合是其中重要手段。针对近期半导体企业产生一些大规模的并购案例,杜建光表示,这些并购呈现的强强联合的态势,不是大鱼吃小鱼,这和半导体的产业属性相关,强强联合带来的特点就是交易规模大。

芯片缺货+需求旺盛,半导体融资可以解决哪些问题?

从今年年初,芯片缺货已经从手机端向PC、汽车芯片传递,AMD首席执行官苏姿丰在接受《巴伦周刊》采访时表示,她认为今年底之前,CPU、显卡等芯片供应紧张的问题都会存在。小米集团合伙人卢伟冰指出,5G芯片的缺货今年内不可能缓解,大概率明年还会出现缺货状况。富士康科技集团(中国总部)全球采购总处经理鲍三华对媒体表示:“目前除了RF PA的价格曲线相对平稳之外,包括模拟IC、功率IC、逻辑IC、分立器件、以及传感器、存储器供货不足,导致价格都出现了不同程度的上涨,其中尤以模拟IC中的MCU、Power Stage、以及ASIC/ASSP的Audio、MOSFET和PC Dram最为紧缺。

“今年半导体的缺货与疫情影响及产业周期都有深刻的关系。总的来说是有限的产能偏向于用在需求更重要、利润更高的高端芯片,挤压了普通中低端芯片的生产空间。这也给国内一些中低端芯片的生产制造带来了旺盛的需求,市场的巨大力量使资本从偏向于投资高端制程的观点有所改变,有利于更多普通制造企业的融资发展。”吕建新分析说。

28纳米被定为行业的界定线,中国大众消费品在中低端的制造需求巨大,这方面制造企业的投资发展是有利于国计民生的大事。吕建新预测,整个产业缺货的状态大概还能持续一年至一年半左右,而扩产周期的反周期操作对投资的强度提出了很高的挑战。

与全球半导体行业走向相反的是,中国半导体行业正在经历相对无需的大规模野蛮生长。据天眼查数据,2020年注册在案的芯片企业59793家,将近2014年的5倍。胡光建指出,由于国内半导体行业处于泡沫期,资金充足,融资相对容易。在政府的支持下,半导体行业正处于一个创业的大好时机,现在让大家担忧的是,半导体产业一方面部分企业估值过高,另一方面还存在严重“偏科”现象,从半导体细分行业看,IC设计目前为市场主要关注,而材料、设备、EDA软件等真正卡脖子领域的投资力度相对欠缺,需要更多产业资本及国家大基金的关注。

吕建新则建议,国家资本借鉴韩国扶持三星这样的反周期操作,抓住时机,持续的将我国中低端制造的短板补足,同时发挥国家战略的力量攻克高端制造的高峰。同时也要做好总量控制,避免过度投资,造成未来几年的产能过剩。只有在制造端形成完整的高中低端布局,才能带动整个设计、封装、材料、设备产业链在未来的长期发展中做到自主可控。

本文为原创文章,作者章鹰,微信号zy1052625525,转载请注明以上来源。如需入群交流,请添加微信elecfans999,投稿发邮件到huangjingjing@elecfans.com.

-

ipo

+关注

关注

1文章

1222浏览量

32858 -

云从科技

+关注

关注

1文章

73浏览量

9815 -

科创板

+关注

关注

4文章

900浏览量

27731

发布评论请先 登录

相关推荐

上海寰创入选2024年度“大零号湾”优质科创企业和企业家榜单

IPO撤单潮!10月至今5家半导体企业终止上市,涉及射频、AI等企业

西安奕材冲刺科创板:未盈利企业首获受理

科创板开市五周年|芯海科技荣获“年度最具创新力科创板上市企业”

喜讯!佰维存储荣获“2024最具价值科创板上市企业”,成长实力再创新高

昭和电工、KLA等10家日美企业成立半导体封装联盟US-JOINT

10家企业IPO被否!AI企业惊险过会!半导体企业闯关科创板或创业板到底如何避雷?

10家企业IPO被否!AI企业惊险过会!半导体企业闯关科创板或创业板到底如何避雷?

评论