此外,2021年第3季毛利为4.67亿美元,相较于2021年第二季增长15.5%,相较于2020年第3季增长78.6%。2021年第3季毛利率为33.1%,相比2021年第二季为30.1%,2020年第3季为24.2%。

公司联席CEO赵海军在中芯国际第三季度业绩交流会上表示,今年由于准证审批时间、供应商交货、疫情等影响物流等因素,设备到厂时间有所延后。三季度末公司整体折合8英寸产能扩充至59.4万片,较上季度末增加3.2万片,四季度还将有1万片新产能释放。整体来看今年公司扩产进度如期达成,公司也将力保明年的扩产增长如期推进。除已有的工厂12寸、8英寸继续扩产外,上海临港等新项目已陆续公告,深圳新项目有望在明年下半年进入量产。中芯国际第三季度财报显示,28nm制程收入占比总收入达到18.2%,40/45nm收入占比达到13.9%,55/65nm收入占比达到28.5%。

根据科技研究公司Gartner Inc表示,预计全球芯片制造商今年将向资本支出投入约1460亿美元,比上一年增长约三分之一,比新冠疫情大流行前的2019年高出50%。但是Gartner估计,每6美元只有不到1美元专门用于目前面临最长积压的所谓传统芯片。成熟制程芯片需求依然旺盛,用于汽车、家用电器和小工具的普遍芯片供应持续紧张。

中芯国际管理层也对2021年第四季度营收进行了预测:

四季度公司将继续保持成长势头,销售收入预计环比增长11%到13%,毛利率预计在33%到35%之间。基于前三个季度的业绩和四季度指引,公司全年销售收入增长目标进一步上调到39%左右,毛利率目标维持在30%左右。

中芯国际管理层评论说:“中芯国际被美国列入‘实体清单’以来,公司的生产经营面临巨大挑战。从年初开始,我们聚焦保障生产连续性和持续产能扩充两大重点,重新梳理供应链,想方设法,优化采购流程、加快供应商验证、提高生产规划和工程管理。目前生产连续性已经基本稳定,成熟工艺扩产有序推进,整体扩产进度如期达成;先进工艺业务亦稳步提升。从二季度开始,针对产能紧张问题,我们进一步明确产能分配策略,为支持广大客户需求,有序调配产能、优化排产,从整机厂的角度看实际终端需求,尽公司最大努力,解决客户芯片短缺问题。

展望明年,我们认为市场整体景气度依然向好,公司产能不能满足我们的客户需求的情况预计将持续至明年全年。在今年快速成长的基础上,明年公司收入成长预计将不低于行业平均水平。

本文资料来自中芯国际财报和Garnter数据。编辑整理发布。

-

芯片

+关注

关注

457文章

51345浏览量

428254 -

中芯国际

+关注

关注

27文章

1425浏览量

65558 -

电源管理

+关注

关注

115文章

6196浏览量

145020 -

28nm

+关注

关注

0文章

172浏览量

94871

发布评论请先 登录

相关推荐

中芯国际2024年业绩亮眼,全年收入破80亿美元

高通和Arm最新财报出炉 营收均有双位数同比增长

Meta 2024年四季度财报亮点:营收同比增长21%

嘉楠科技2024年Q3财报:收入同比增长高达120.9%

中芯国际2024年Q3财报亮眼,净利润同比增长56.4%

AI芯片驱动台积电Q3财报亮眼!3nm和5nm营收飙涨,毛利率高达57.8%

中芯国际Q2财报亮点纷呈,业绩增长强劲

阿里宣布派发约40亿美元股息 财报显示AI相关收入实现三位数同比增长

美光科技Q2业绩超预期 营收同比增长58%

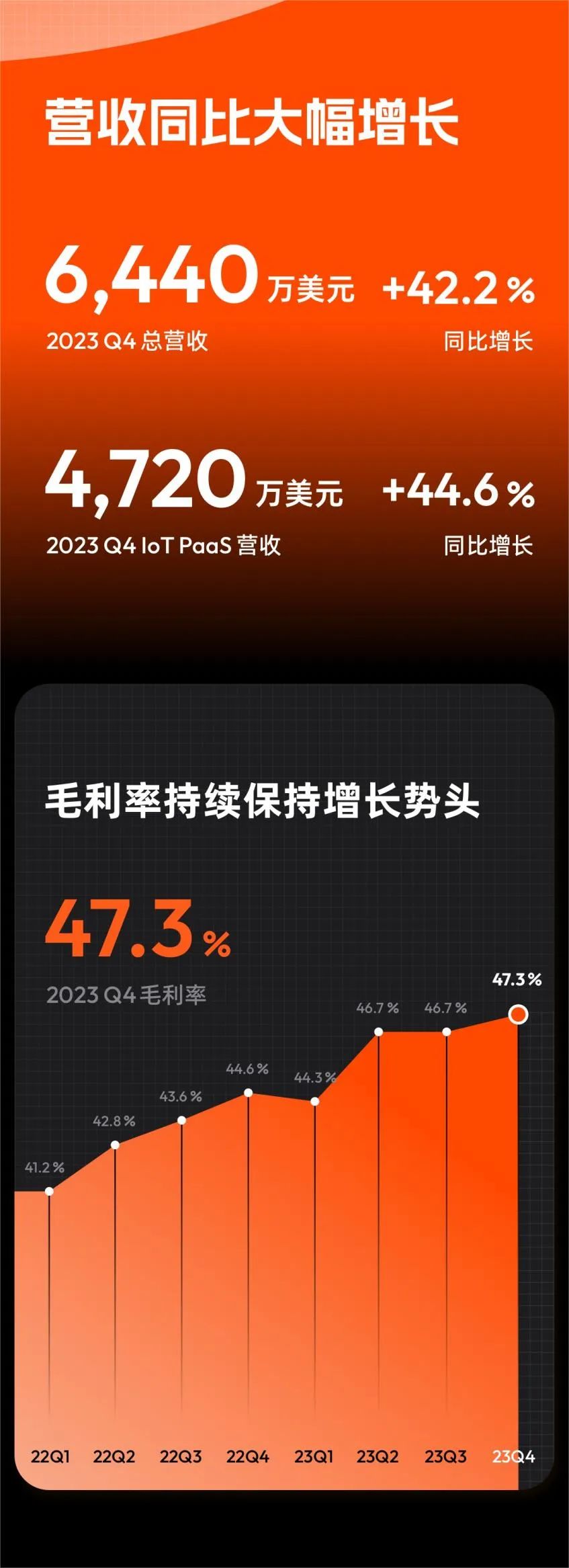

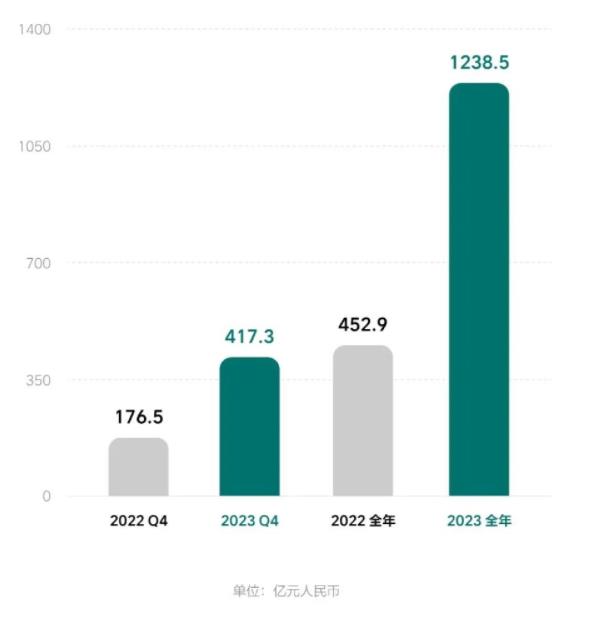

涂鸦智能2023年Q4财报 收入同比增长约42.2% 净利润提升至1,260万美元

中芯国际发布Q3财报:营收同比增长30.7% 全年收入增长上调至30%

中芯国际发布Q3财报:营收同比增长30.7% 全年收入增长上调至30%

评论