【哔哥哔特导读】随着新能源汽车市场的持续景气,以IGBT、SiC为代表的功率半导体将充分受益。

近年来,新能源汽车市场持续景气,功率半导体呈现光明前景。乘联会最新数据显示,今年1-10月,全国乘用车同比增量124万辆中,新能源汽车增量157万辆,占总增量126%,对1-10月同比增速贡献了10个百分点。新能源汽车与传统燃油车走势形成强烈差异化的特征,实现对燃油车市场的替代效应,并拉动车市加速向新能源化转型的步伐。

为确保能够如期实现2030年前碳达峰目标,《行动方案》在重点任务中明确列出“碳达峰十大行动”。到2030年,当年新增新能源、清洁能源动力的交通工具比例将达到40%左右。在2030年实现40%左右的新能源车渗透率目标是很好的平衡措施,可以实现传统车技术升级与新能源车发展的均衡发展。

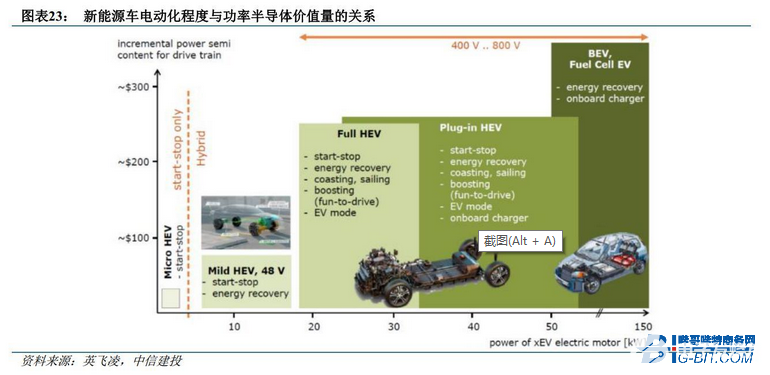

根据Strategy Analytics的统计数据,2019年传统内燃汽车中的半导体成本合计金额为338美元, 其中功率半导体价值量为71美元,占比约21%;而纯电动汽车中的半导体成本合计金额为704美元,其中功率半导体价值量高达387美元,占比显著提升至55%,相比传统内燃汽车,其单车价值量提升了近5.5倍。

“碳中和碳达峰”背景下,新能源汽车在未来几年内确定性的快速增长,能够推动上游功率半导体产业高速发展。

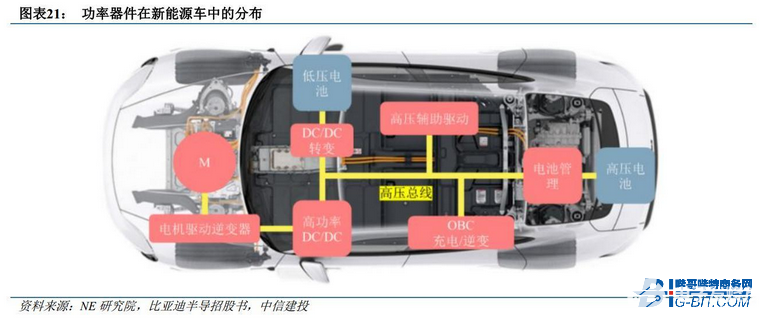

IGBT、SiC是新能源汽车关键零部件逆变器的核心元件。随着新能源汽车的持续发展,IGBT、SiC为代表的功率半导体市场空间进一步打开。

IGBT模块作为新能源汽车电机控制器的核心元件,被称为汽车动力系统的“CPU”。根据Omdia预测,2024年中国新能源汽车IGBT模块的市场规模将达到8.8亿美元。未来,随着新能源汽车渗透率的提升,IGBT模块的市场需求将持续放量。

另外,相比于Si基器件,SiC功率半导体具备轻量化、高效率、耐高温等特性,而且可以有效降低新能源汽车系统成本。伴随新能源汽车和充电桩市场快速放量,SiC充分受益。

目前,国内功率半导体厂商经营模式以IDM为主,设计+代工为辅。行业竞争格局较为集中,英飞凌、安森美、意法半导体等欧美大厂处于主导地位,国内厂商以二、三极管、中低压MOSFET、晶闸管等低端产品为主,中高端产品供应不足、国产化率低。但随着国内产能建设与落地、产品结构升级以及新冠疫情导致缺货涨价,希望国内功率半导体厂商把握海外厂商产能紧缺的机遇,加快国产替代进程与高端突破,提升自给率。

本文为哔哥哔特资讯原创文章,如需转载请在文前注明来源

编辑:fqj

-

半导体

+关注

关注

334文章

27190浏览量

217739 -

充电桩

+关注

关注

147文章

2226浏览量

84864

发布评论请先 登录

相关推荐

全球新能源汽车市场快速增长,2024年前八月销量占比达16.1%

新能源汽车市场持续繁荣,骆驼iEV低压辅助电池助力行业技术升级

小米汽车加速生产,新能源汽车市场驱动电子元器件新机遇

紧跟市场发展前列 中德开拓新能源汽车金属粉芯市场

欧美新能源汽车市场增长迅猛,迪龙车载充电机产品出口营收大幅上涨!

【换道赛车:新能源汽车的中国道路 | 阅读体验】1.汽车产业大变局

2026年前,新能源汽车市场占有率将持续攀升

紧跟市场发展前列 中德开拓新能源汽车金属粉芯市场

如何提供更高效的电动汽车?电动汽车市场将趋于平稳还是继续上涨?

IC分销商洞悉汽车市场商机与供应链多元发展

意法半导体碳化硅助力理想汽车加速进军高压纯电动车市场

随着新能源汽车市场的持续景气,功率半导体充分受益

随着新能源汽车市场的持续景气,功率半导体充分受益

评论