电子发烧友网报道(文/黄山明)近日,调研机构IC Insights推出了最新一版的《The McClean Report》,新增内容包括对半导体销售、资本支出的一些年终预测以及对头部半导体企业的排名。最新报告中也显示了按照销售增长率排名的前25家半导体供应商的排名,其中AMD高居榜首,而索尼与英特尔的销售额反而在今年有所下降。

从IC Insights分享的报告来看,预计今年半导体市场总体将增长23%,主要由于新冠病毒在全球范围蔓延的影响,导致许多用户改变了生活习惯,以及在2021年经济反弹所致,让半导体器件的总出货量增长了20%。

火热的半导体市场

不仅是出货量在增长,随着全球供应链的失衡,让半导体器件尤其是关键芯片都一货难求,导致半导体的平均售价也在不断提升,据统计总的半导体平均销售价格(ASP)增长了3%。

按照IC Insights分享的报告来看,AMD、联发科、英伟达、高通分别位列前四,销售增长率依次为65%、63%、54%、51%,值得注意的是,中芯国际位列第五,销售额增长率达到39%。

头部半导体厂商销售额的大幅增长,主要得益于人工智能、机器学习、5G基础设施的完善,为半导体行业销售的增长注入了强劲动力。

而排名前五的厂商,前四都是Fabless模式,仅有中芯国际为Foundry模式。AMD作为今年增长率的榜首,主要得益于其在数据中心服务器领域中快速发展,AMD已经成为该领域的领先供应商。不仅是AMD,英伟达也在这一领域中不断发力,为此也助推其增长率排在第三位。

此外,受疫情影响,让居家经济开始爆发,因此消费类个人电脑与相关游戏机等产品销量也在不断增长,受此利好也在帮助AMD、英伟达等厂商营收的屡创新高。

更重要的一点是,到了今年下半年,随着元宇宙概念的大火,AR/VR以及虚拟世界技术正在重新走到人们的台前。不论是AMD还是英伟达,在图形处理器领域都是全球领先的企业,可以认为未来随着元宇宙的继续爆发,也将带动AMD与英伟达市值的进一步上涨。

令人惊讶的是,联发科在今年的销售额增长率预测中可以达到60%,甚至要高于高通的51%。一方面在于联发科已经可以进入到许多大品牌智能手机厂商的中高端系列产品当中,同时也在电视、平板电脑、路由器等许多消费电子产品中占据了一定份额。

另一方面在于联发科在先进制程上已经开始追赶上了高通,可以为客户提供基于4nm技术的5G芯片,同时联发科还在今年加大了网通IC的产量,满足该市场上的强劲需求,这也在一定程度上抵消了2021年下半年以来移动SoC需求下降的影响。

作为排名前五唯一一家中国大陆企业,以及唯一一家Foundry模式的企业,中芯国际同样受益于今年疫情所导致供应链失衡的影响,让许多厂商开始向晶圆厂订购大量产能。与大陆其他代工厂以成熟制程为主的厂商不同,中芯国际算是中国大陆唯一在追赶先进制程的厂商。

近期有不少行业内高管预测,市场中未来缺芯的状态可能比想象中的要更为严重,产能紧张可能持续到5年以上,如果这一预测为真,那么对于中芯国际而言,还将会有一段长时间的高速增长期。

令人费解的下跌

除了看到榜单中许多企业销售额的高速增长,有10家半导体厂商今年的收入将增加30%以上,有23家企业预计将实现两位数的增长。但是在普遍欢腾的市场中,尤其在全球半导体销售额预计增长23%的大牛市中,全球第二的半导体供应商英特尔在半导体行业的收入反而会下降1%,全球排名第18的索尼预计营收也将下滑3%。

英特尔与索尼为何会在半导体整体如此景气的年份,营收反而下滑。让我们一个个来进行分析。

先说英特尔,2021年英特尔的一个最大的问题便是集成电路供应的持续紧张,这就导致英特尔很难满足合作伙伴对于相关产品的需求,尤其在笔记本电脑领域。

受到居家经济的影响,2021年全球笔记本出货量大涨,据市场调研机构Strategy Analytics的报告显示,2021年Q1全球笔记本电脑出货量达到6820万台,同比增长81%。而到了Q2,尽管有所回落,但笔记本电脑的出货量仍然同比增长15%,达到6670万台。

到了Q3,虽然有部分企业表示,市场中的消费电子订单数量有所下滑,让一些企业从高增长状态中逐渐回归到了常态,但从数据来看,虽然仍然面临着元器件短缺与供应的限制,但全球笔记本电脑出货量同比增长8%,出货量达6680万台。

需要注意的是,笔记本电脑市场的高速增长背后是不断攀升的订单需求,但英特尔由于集成电路供应的紧张,无法为制造商们提供足够的CPU来帮助他们完成产品的出货,导致英特尔CPU订单减少,这也意味着笔记本电脑市场的大涨并未给英特尔带来太多利润。

结合这种行情,似乎能够理解为何英特尔在今年不断投资建设晶圆代工厂,比如英特尔新成立的IFS(英特尔的代工服务)部门已经在今年第三季度量产了第一批晶圆并获得了一定收入。

英特尔在IFS部门上投下重注,此前便已经有新闻报道,英特尔预计将在欧盟投资950亿美元建设新的半导体生产基地,并且升级爱尔兰都柏林莱克斯利普的现有晶圆厂。

按照计划,第一阶段英特尔会投资大概200亿美元建造两座晶圆厂,然后再分阶段建造六座晶圆厂,其厂区最终会有八座晶圆厂,成为价值近1000亿美元的半导体制造基地,建立一个垂直整合的半导体供应链。

索尼的销售额下滑背后逻辑与英特尔类似,主要由于索尼的PS5游戏机出货量在2021年并没有达到预期,主因是东南亚受到新冠疫情的影响导致芯片短缺,无法满足海量订单的需求,导致游戏机出货量减少,而出货量的降低又会导致游戏机处理器芯片的订单减少。

一个好消息是,在2021年第四季度,索尼方面已经透露目前正在与台积电进行谈判,将邀请台积电在日本建厂,以满足日本厂商的生产需求。

小结

整体来看,大多数半导体企业在今年景气旺盛的市场下获利颇丰,不仅营收大涨,同时元器件平均价格也在同步上升。但同时也能看到一些企业营收反而有所下降,如英特尔、索尼等,主要是由于需求量大,但供给不足所致。

从IC Insights分享的报告来看,预计今年半导体市场总体将增长23%,主要由于新冠病毒在全球范围蔓延的影响,导致许多用户改变了生活习惯,以及在2021年经济反弹所致,让半导体器件的总出货量增长了20%。

火热的半导体市场

不仅是出货量在增长,随着全球供应链的失衡,让半导体器件尤其是关键芯片都一货难求,导致半导体的平均售价也在不断提升,据统计总的半导体平均销售价格(ASP)增长了3%。

按照IC Insights分享的报告来看,AMD、联发科、英伟达、高通分别位列前四,销售增长率依次为65%、63%、54%、51%,值得注意的是,中芯国际位列第五,销售额增长率达到39%。

头部半导体厂商销售额的大幅增长,主要得益于人工智能、机器学习、5G基础设施的完善,为半导体行业销售的增长注入了强劲动力。

而排名前五的厂商,前四都是Fabless模式,仅有中芯国际为Foundry模式。AMD作为今年增长率的榜首,主要得益于其在数据中心服务器领域中快速发展,AMD已经成为该领域的领先供应商。不仅是AMD,英伟达也在这一领域中不断发力,为此也助推其增长率排在第三位。

此外,受疫情影响,让居家经济开始爆发,因此消费类个人电脑与相关游戏机等产品销量也在不断增长,受此利好也在帮助AMD、英伟达等厂商营收的屡创新高。

更重要的一点是,到了今年下半年,随着元宇宙概念的大火,AR/VR以及虚拟世界技术正在重新走到人们的台前。不论是AMD还是英伟达,在图形处理器领域都是全球领先的企业,可以认为未来随着元宇宙的继续爆发,也将带动AMD与英伟达市值的进一步上涨。

令人惊讶的是,联发科在今年的销售额增长率预测中可以达到60%,甚至要高于高通的51%。一方面在于联发科已经可以进入到许多大品牌智能手机厂商的中高端系列产品当中,同时也在电视、平板电脑、路由器等许多消费电子产品中占据了一定份额。

另一方面在于联发科在先进制程上已经开始追赶上了高通,可以为客户提供基于4nm技术的5G芯片,同时联发科还在今年加大了网通IC的产量,满足该市场上的强劲需求,这也在一定程度上抵消了2021年下半年以来移动SoC需求下降的影响。

作为排名前五唯一一家中国大陆企业,以及唯一一家Foundry模式的企业,中芯国际同样受益于今年疫情所导致供应链失衡的影响,让许多厂商开始向晶圆厂订购大量产能。与大陆其他代工厂以成熟制程为主的厂商不同,中芯国际算是中国大陆唯一在追赶先进制程的厂商。

近期有不少行业内高管预测,市场中未来缺芯的状态可能比想象中的要更为严重,产能紧张可能持续到5年以上,如果这一预测为真,那么对于中芯国际而言,还将会有一段长时间的高速增长期。

令人费解的下跌

除了看到榜单中许多企业销售额的高速增长,有10家半导体厂商今年的收入将增加30%以上,有23家企业预计将实现两位数的增长。但是在普遍欢腾的市场中,尤其在全球半导体销售额预计增长23%的大牛市中,全球第二的半导体供应商英特尔在半导体行业的收入反而会下降1%,全球排名第18的索尼预计营收也将下滑3%。

英特尔与索尼为何会在半导体整体如此景气的年份,营收反而下滑。让我们一个个来进行分析。

先说英特尔,2021年英特尔的一个最大的问题便是集成电路供应的持续紧张,这就导致英特尔很难满足合作伙伴对于相关产品的需求,尤其在笔记本电脑领域。

受到居家经济的影响,2021年全球笔记本出货量大涨,据市场调研机构Strategy Analytics的报告显示,2021年Q1全球笔记本电脑出货量达到6820万台,同比增长81%。而到了Q2,尽管有所回落,但笔记本电脑的出货量仍然同比增长15%,达到6670万台。

到了Q3,虽然有部分企业表示,市场中的消费电子订单数量有所下滑,让一些企业从高增长状态中逐渐回归到了常态,但从数据来看,虽然仍然面临着元器件短缺与供应的限制,但全球笔记本电脑出货量同比增长8%,出货量达6680万台。

需要注意的是,笔记本电脑市场的高速增长背后是不断攀升的订单需求,但英特尔由于集成电路供应的紧张,无法为制造商们提供足够的CPU来帮助他们完成产品的出货,导致英特尔CPU订单减少,这也意味着笔记本电脑市场的大涨并未给英特尔带来太多利润。

结合这种行情,似乎能够理解为何英特尔在今年不断投资建设晶圆代工厂,比如英特尔新成立的IFS(英特尔的代工服务)部门已经在今年第三季度量产了第一批晶圆并获得了一定收入。

英特尔在IFS部门上投下重注,此前便已经有新闻报道,英特尔预计将在欧盟投资950亿美元建设新的半导体生产基地,并且升级爱尔兰都柏林莱克斯利普的现有晶圆厂。

按照计划,第一阶段英特尔会投资大概200亿美元建造两座晶圆厂,然后再分阶段建造六座晶圆厂,其厂区最终会有八座晶圆厂,成为价值近1000亿美元的半导体制造基地,建立一个垂直整合的半导体供应链。

索尼的销售额下滑背后逻辑与英特尔类似,主要由于索尼的PS5游戏机出货量在2021年并没有达到预期,主因是东南亚受到新冠疫情的影响导致芯片短缺,无法满足海量订单的需求,导致游戏机出货量减少,而出货量的降低又会导致游戏机处理器芯片的订单减少。

一个好消息是,在2021年第四季度,索尼方面已经透露目前正在与台积电进行谈判,将邀请台积电在日本建厂,以满足日本厂商的生产需求。

小结

整体来看,大多数半导体企业在今年景气旺盛的市场下获利颇丰,不仅营收大涨,同时元器件平均价格也在同步上升。但同时也能看到一些企业营收反而有所下降,如英特尔、索尼等,主要是由于需求量大,但供给不足所致。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

amd

+关注

关注

25文章

5470浏览量

134250 -

英特尔

+关注

关注

61文章

9978浏览量

171902 -

索尼

+关注

关注

18文章

3201浏览量

104905 -

英伟达

+关注

关注

22文章

3782浏览量

91230

发布评论请先 登录

相关推荐

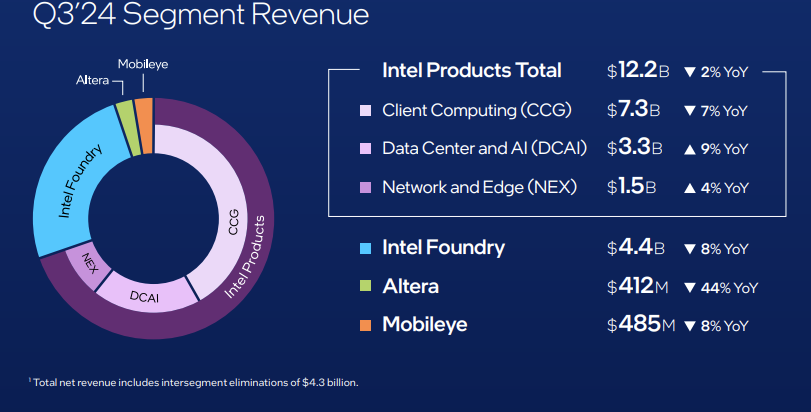

英特尔的危机与自救:或出售Altera股权,抢进AI 主战场

亏损一同被关注的是“英特尔即将出售Altera 部分股权”的消息,第三季度Altera FPGA业务同比下滑 44%,这也被认为是英特尔丢掉“包袱”的一场自救。 AI 市场面临AM

英特尔研发投入超英伟达与AMD总和

Tech Fund最新数据揭示了半导体行业在研发上的投入差异。据显示,英伟达在研发上的投入约为AMD的两倍,然而,与英特尔相比,这两家公司的

英特尔错失索尼PS6芯片大单,AMD胜出

在索尼即将推出的PlayStation 6(PS6)芯片设计与制造竞标中,英特尔遗憾落败于AMD,错失了一项价值高达300亿美元的重大合同。据知情人士透露,这场激烈的竞争最终定格在英特尔

谷歌数据中心处理器市占率跃升,超越AMD仅次于英伟达和英特尔

值得注意的是,谷歌并未像英伟达、英特尔和AMD等传统处理器厂商那样对外销售芯片,而是主要应用TPU系列处理器于自身业务及云服务中。

全球十大IC设计巨头营收增长12%,英伟达引领产业繁荣

5月10日,集邦咨询发布产业报告指出,预计2023年全球前十大IC设计业者营收总和约为1676亿美元,同比上升12%。值得注意的是,英伟达以105%的

英伟达、AMD、英特尔GPU产品及优势汇总

主导地位,其销售额预计将达到400亿美元,远超过竞争对手AMD和英特尔。那么这三家公司都有哪些GPU产品,各自的产品有何优势呢? 英伟达

英特尔预期二季度营收将低于预期中值

受此影响,英特尔股价5月8日下跌2.22%,收盘价为30美元,盘后交易继续下滑0.23%。此前,该公司曾预计第二季度营收将在125亿美元至135亿美元之间。今年以来,

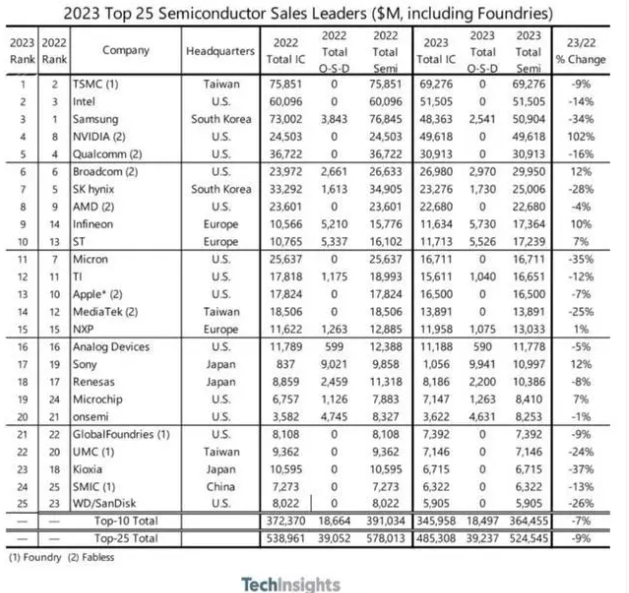

2023年全球半导体供应商排名:英伟达超越三星,英特尔和台积电稳居前三

总体而言,Top25 半导体供应商销售额同比下滑,仅英伟达、博通、英飞凌、意法半导体、恩智浦、索尼

微软正在与英伟达、AMD和英特尔合作以改进PC游戏画质技术

微软公布了一项新的Windows API,旨在为游戏开发者提供一种无缝的方式,让他们能够集成英伟达、AMD和英特尔的超分辨率AI Up sc

全球半导体市场收入下滑,英特尔重回第一

多家半导体供应企业也因此遭受重创。前25强制造商中仅有9家在2023年实现营收增长,另有10家降幅超过两位数。此外,包括英特尔在内的TOP2

半导体企业营收预测公布,AMD、英伟达大涨,英特尔、索尼下滑

半导体企业营收预测公布,AMD、英伟达大涨,英特尔、索尼下滑

评论