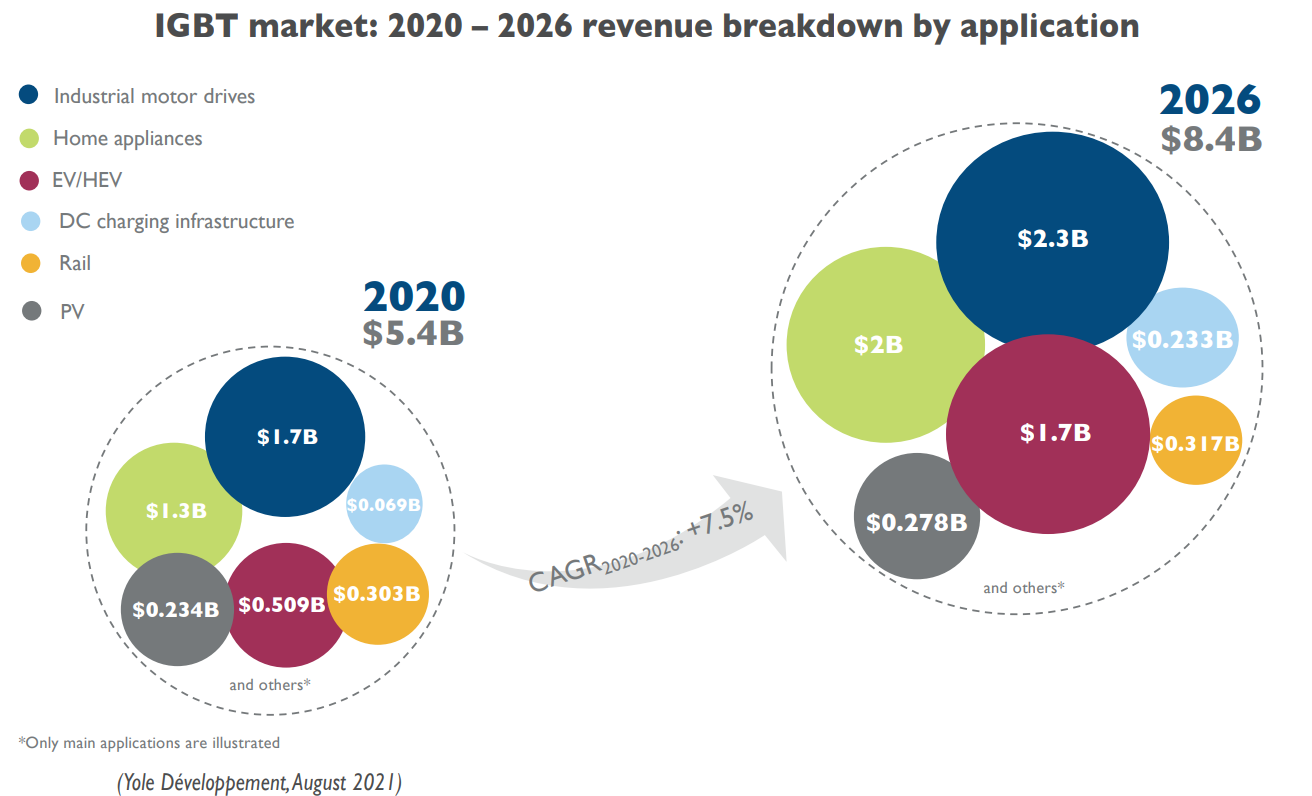

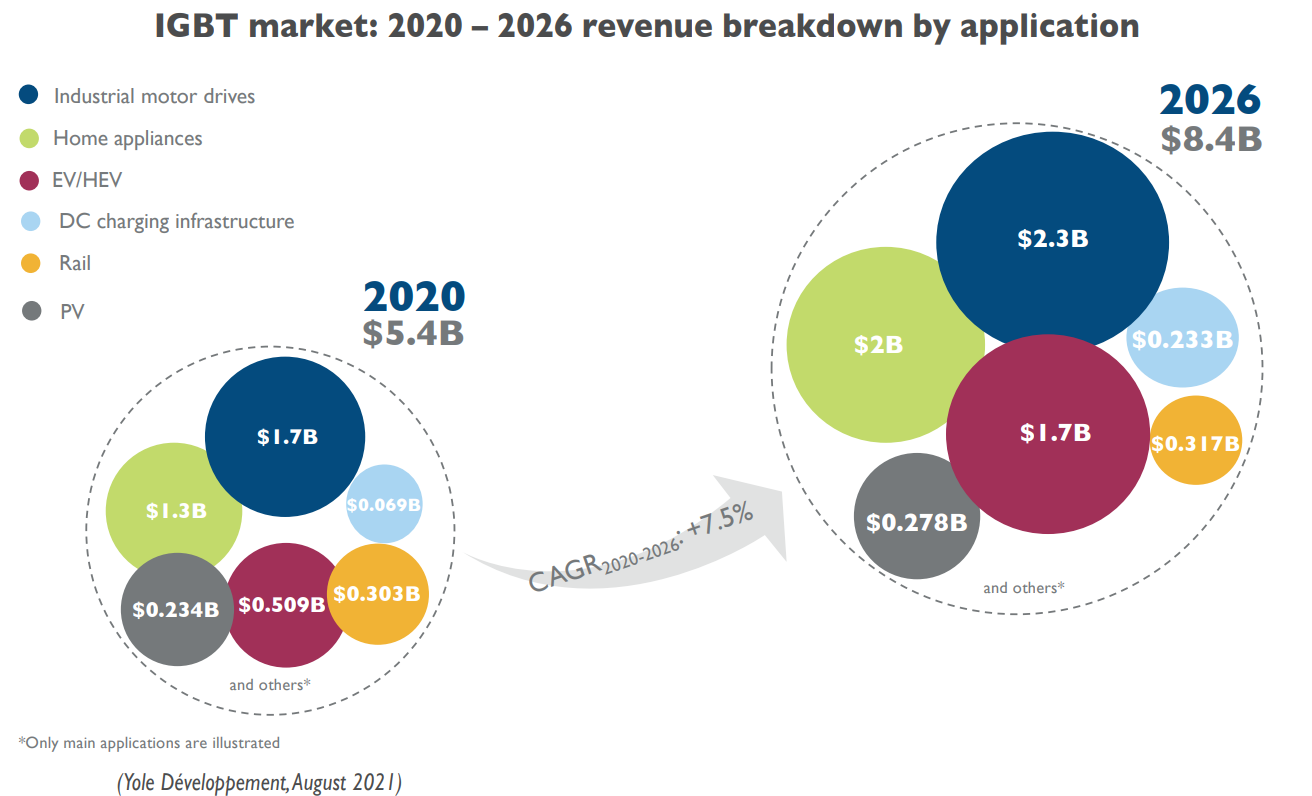

(文/程文智)据Yole统计,2020年时,IGBT的市场规模为54亿美元,随着主要电动交通的IGBT用量快速增长,供应链正在调整其战略并进行大规模投资。在纯电动汽车和混合动力汽车的大力推动下,未来几年的年复合增长率应可以达到7.5%,预计到2026年,IGBT的市场规模可达84亿美元。

新能源汽车打开IGBT新增量

分立IGBT和IGBT功率模块可用于工业电机驱动、风力涡轮机、光伏逆变器、火车、UPS、电动汽车充电基础设施、家用电器,以及EV/HEV(纯电动汽车/混合动力汽车)等应用。在2020年,消耗IGBT量最大的是工业应用和家用电器,紧随其后的是EV/HEV,市场规模约为5.0亿美元,而且Yole预计该细分市场,2020年至2026年的年复合增长率将达23%。这是因为多个国家都推出了双碳目标,政策刺激下,电动汽车将会逐渐取代燃油汽车,电动汽车的市场占有率将会快速提升。

IGBT是新能源汽车的核心器件,在新能源汽车中,IGBT主要用于电机驱动、车载充电器(OBC)、车载空调驱动等环节。其中,电机和电机控制器是新能源汽车的核心零部件,直接决定汽车的行驶性能。在电机驱动中,IGBT 主要存在于逆变器模块。逆变器的功能主要是将直流转变为交流从而提供给驱动电动机。根据北斗航天汽车数据,电机和电机控制器分别占整车成本的4%和9%左右。而在电机控制器内部,IGBT 模块约占其成本的37%。因此,IGBT模块在整车成本中占5%左右。若加上车载空调控制系统中IGBT,则成本占比更高。此外,高功率电动汽车对于IGBT的要求也会越来越高,这将间接提升整个新能源汽车中IGBT 的成本。也就是说,IGBT是除电池之外,电动汽车当中成本第二高的元器件。

IGBT整体产能和供需情况

行业内人士普遍预测今年国内的电动汽车销量会达到500万辆,乐观的更有人上看到600万辆。这是因为2021年国内电动汽车的增长态势非常好,不论是老牌车企,还是造车新势力都大大超出了预期,年销量突破了300万辆,渗透率超过了10%,大大超过了人们在年初的预测值。

就算按照500万辆来测算,今年对IGBT的需求也是相当大的,但是去年IGBT并没有满足市场的需求,一些主要车厂的IGBT需求只有70%~80%得到了满足,存在很大的缺口。不久前,大众汽车公布了其电动汽车计划,希望在2022年将电动汽车的销量扩大一倍,计划2023年在中国扩大电动汽车产量至90万辆。而大众汽车2021年ID系列电动汽车总销量是70625辆。也就是说大众汽车将要抢走较大的IGBT份额,像英飞凌、安森美这样的厂商可能会优先保供大众。

这就表明今年IGBT市场的供应情况仍然会很紧张,有行业内人士预测要2023年年中才能恢复正常供应。给出这个判断的依据是:

一是疫情未来的走势仍有很大的不确定性。如果一个产量很大的半导体厂商工厂内部员工出现多人感染,就有可能被迫停产,要是停产两到三周后,对产能的影响将会非常大,而且很明显。

二是虽然现在有一些IGBT厂商,包括国内的厂商都在扩产,但半导体新增工厂的周期至少在18个月以上,现在的投产计划并不能在2022年或者很快体现出来。

三是新能源汽车的销量每年依然保持非常大幅度的增长。

在扩产方面,虽然过去两年有些厂商宣布了扩产计划,但到现在工厂完全建好的并不多,对目前的供应情况其实并没有多大的改善。这主要是因为半导体工厂的投资周期和投资金额都非常大,大部分的企业对于投新工厂的建设还是偏保守的。

据了解,英飞凌的扩展产能最大,去年9月份,其位于奥地利菲拉赫的12寸工厂正式投入使用,只是上量可能还需要一些时间。国内的比亚迪、斯达半导体、华润微、士兰微、中车时代等厂商也都在扩产中。

当然,虽然大家都在增产,但是方向各有不同,因为SiC开始在汽车上使用,市场上很多车厂会选择SiC作为主打车型,运用在一些高端品牌上,也就是说未来可能会有越来越多的汽车厂商采用SiC,而不是IGBT。因此,国际主流的IGBT大厂有点主动收缩,也就是不太愿意投入大多的资源在IGBT产品上了。

就像英飞凌一直在增加产能,但是主要目的是应对大众的产能需求,因为中国的订单需求并不会很明确的给他。像英飞凌已经开始把IGBT转到12寸的晶圆线上了,老的6寸和8寸用于SiC产品了,所以说会很快去争抢SiC的市场份额。

有人指出,国际厂商会着重去开创的市场是异形IGBT(比如塑封IGBT系统),国内厂商以HPD封装为主,其他异形封装动手慢了一些,还需要几年时间。所以增产都会有,但是在SiC上的增产会远远大于在IGBT上的力度。

国产IGBT厂商能挑起大梁吗?

现在汽车行业的IGBT供应商,国际上主要有英飞凌、ST、安森美等;国内主要有比亚迪、斯达半导体、华润微、中车时代和士兰微等。其中英飞凌和安森美两家加起来的市场份额超过了40%以上。目前国内汽车的核心部件上,主要还是以国外大品牌的IGBT产品为主。

不过如今芯片大缺货的时候,国内汽车厂商也都愿意给国产IGBT厂商机会,据说是只要送样过去,一般车厂都愿意给机会测试;有的车厂甚至主动找原厂寻求合作。

目前国内厂商的IGBT产品与国际一流厂商的产品相比也确实存在一些差距。但中国竞品的能力,迭代速度、质量管控积极性都比国际大厂更积极。这几年的发展速度都很快,比如中车时代电气最早给中车有配套一些工艺器件,而中车旗下有一个事业部是做商用大巴的,因此,时代电气的IGBT功率器件和模块在商用大巴车上有了大量的应用。经过这几年的快速追赶,现在时代电气已经做到了第六代精细沟槽栅IGBT了,其技术和品质提升非常多。

这个时间段,国产IGBT厂商想要切入汽车领域的话,是一个绝佳的机会,因为现在是一个非常好的按照客户意愿去接触、评估、测试,甚至一定量的去使用其IGBT产品的时间段。但国内这几家的产能都还没有上来,要想拿到更大的市场份额,甚至是挑大梁可能还不够。

据业内人士透露,比亚迪半导体现阶段产能有限,可能仅能满足自身的需求,相对来说斯达半导体和中车时代的进展可能更快一些。比如中车时代在株洲和东风的两条产线加起来年产能有50万片,在加上它与广汽还会再建一条年产能50万片的产线,如果产能真正释放出来,那是非常客观的。

有业内人士指出,现在的情形并没有按照设想的走,今年上半年IGBT产品短缺的问题并不会由国内厂商来弥补。中车时代的车规级产品在量产过程中不及预期。包括斯达半导体也一样,其车规级IGBT产品在之前的迭代品中发现了问题,现在已经改善了,但改善后的产品能否满足市场的需求,还有待验证。

士兰微是比较晚展示其车规级IGBT产品的,他们已经给一些车厂送样了,据反馈测试结果还不错,要是它量产的产品能与样片达到一样的效果的话,其前景还是很不错的。

综合来看,今年国产车规级IGBT产品可能还是一个生产爬坡的过程,如何将良率做上去可能是他们今年需要解决的问题。真正上量可能需要等到2023年了。

新能源汽车打开IGBT新增量

分立IGBT和IGBT功率模块可用于工业电机驱动、风力涡轮机、光伏逆变器、火车、UPS、电动汽车充电基础设施、家用电器,以及EV/HEV(纯电动汽车/混合动力汽车)等应用。在2020年,消耗IGBT量最大的是工业应用和家用电器,紧随其后的是EV/HEV,市场规模约为5.0亿美元,而且Yole预计该细分市场,2020年至2026年的年复合增长率将达23%。这是因为多个国家都推出了双碳目标,政策刺激下,电动汽车将会逐渐取代燃油汽车,电动汽车的市场占有率将会快速提升。

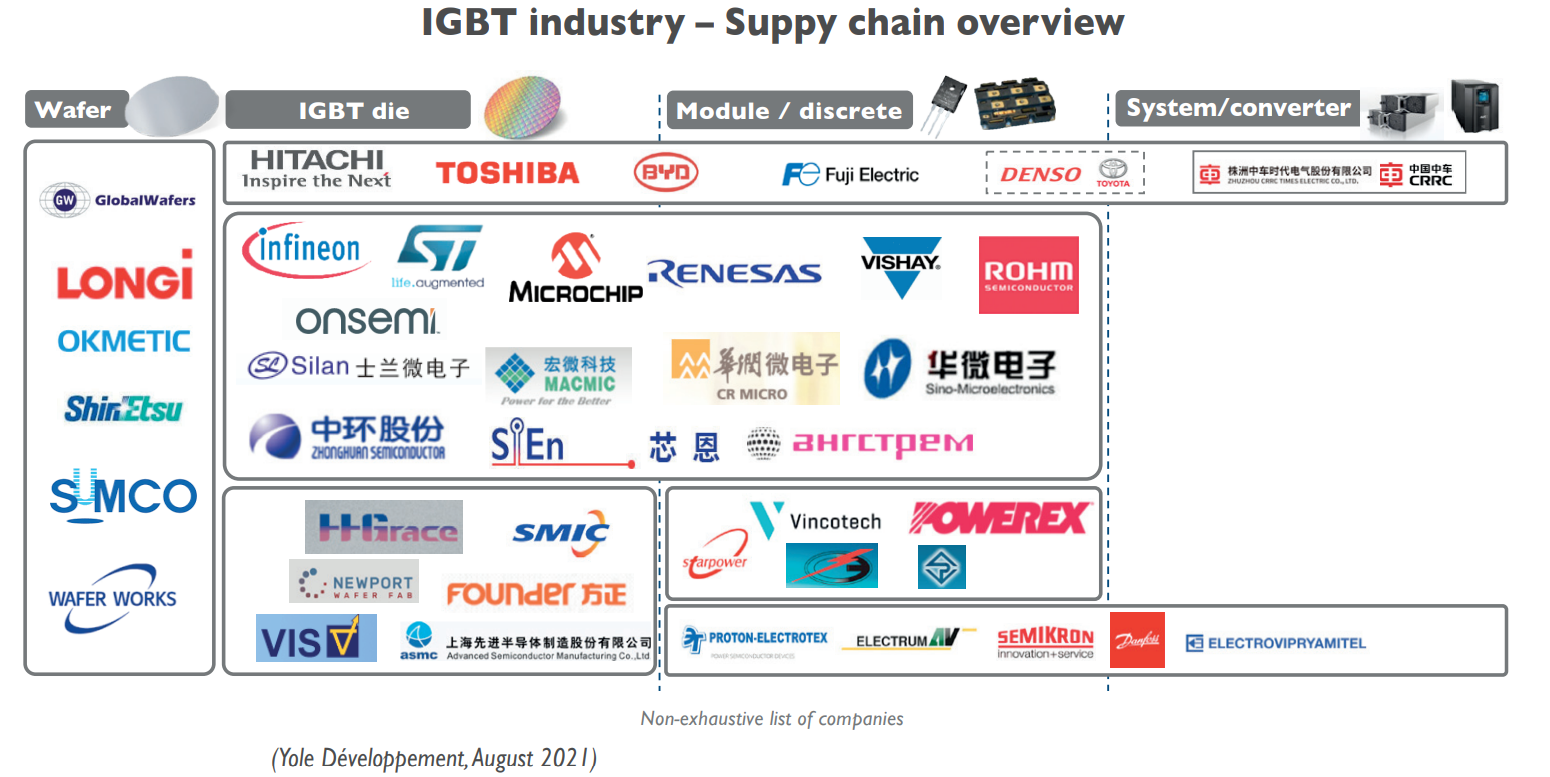

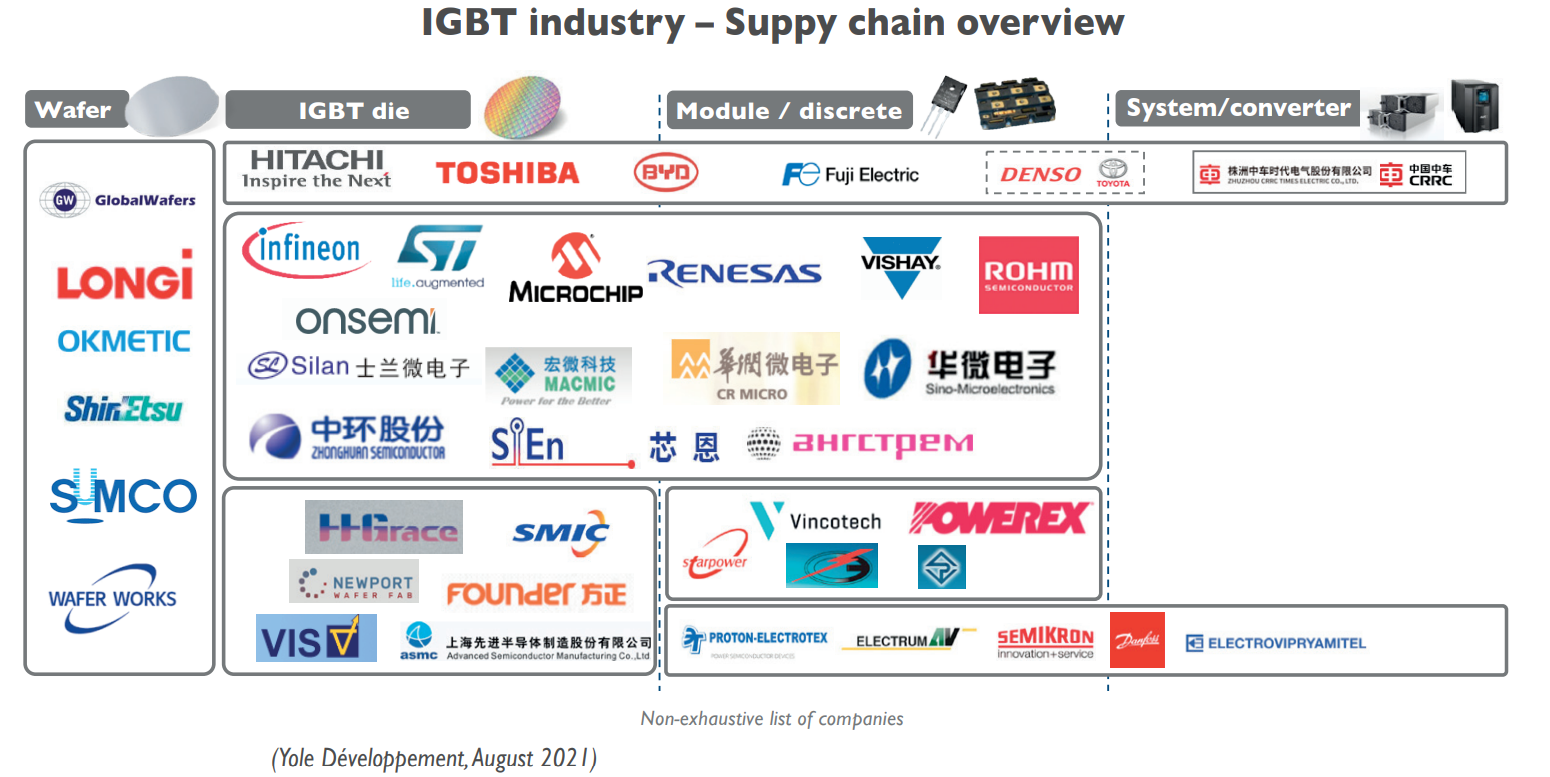

图:IGBT供应链企业概览(来源:Yole)

IGBT是新能源汽车的核心器件,在新能源汽车中,IGBT主要用于电机驱动、车载充电器(OBC)、车载空调驱动等环节。其中,电机和电机控制器是新能源汽车的核心零部件,直接决定汽车的行驶性能。在电机驱动中,IGBT 主要存在于逆变器模块。逆变器的功能主要是将直流转变为交流从而提供给驱动电动机。根据北斗航天汽车数据,电机和电机控制器分别占整车成本的4%和9%左右。而在电机控制器内部,IGBT 模块约占其成本的37%。因此,IGBT模块在整车成本中占5%左右。若加上车载空调控制系统中IGBT,则成本占比更高。此外,高功率电动汽车对于IGBT的要求也会越来越高,这将间接提升整个新能源汽车中IGBT 的成本。也就是说,IGBT是除电池之外,电动汽车当中成本第二高的元器件。

IGBT整体产能和供需情况

行业内人士普遍预测今年国内的电动汽车销量会达到500万辆,乐观的更有人上看到600万辆。这是因为2021年国内电动汽车的增长态势非常好,不论是老牌车企,还是造车新势力都大大超出了预期,年销量突破了300万辆,渗透率超过了10%,大大超过了人们在年初的预测值。

就算按照500万辆来测算,今年对IGBT的需求也是相当大的,但是去年IGBT并没有满足市场的需求,一些主要车厂的IGBT需求只有70%~80%得到了满足,存在很大的缺口。不久前,大众汽车公布了其电动汽车计划,希望在2022年将电动汽车的销量扩大一倍,计划2023年在中国扩大电动汽车产量至90万辆。而大众汽车2021年ID系列电动汽车总销量是70625辆。也就是说大众汽车将要抢走较大的IGBT份额,像英飞凌、安森美这样的厂商可能会优先保供大众。

这就表明今年IGBT市场的供应情况仍然会很紧张,有行业内人士预测要2023年年中才能恢复正常供应。给出这个判断的依据是:

一是疫情未来的走势仍有很大的不确定性。如果一个产量很大的半导体厂商工厂内部员工出现多人感染,就有可能被迫停产,要是停产两到三周后,对产能的影响将会非常大,而且很明显。

二是虽然现在有一些IGBT厂商,包括国内的厂商都在扩产,但半导体新增工厂的周期至少在18个月以上,现在的投产计划并不能在2022年或者很快体现出来。

三是新能源汽车的销量每年依然保持非常大幅度的增长。

在扩产方面,虽然过去两年有些厂商宣布了扩产计划,但到现在工厂完全建好的并不多,对目前的供应情况其实并没有多大的改善。这主要是因为半导体工厂的投资周期和投资金额都非常大,大部分的企业对于投新工厂的建设还是偏保守的。

据了解,英飞凌的扩展产能最大,去年9月份,其位于奥地利菲拉赫的12寸工厂正式投入使用,只是上量可能还需要一些时间。国内的比亚迪、斯达半导体、华润微、士兰微、中车时代等厂商也都在扩产中。

当然,虽然大家都在增产,但是方向各有不同,因为SiC开始在汽车上使用,市场上很多车厂会选择SiC作为主打车型,运用在一些高端品牌上,也就是说未来可能会有越来越多的汽车厂商采用SiC,而不是IGBT。因此,国际主流的IGBT大厂有点主动收缩,也就是不太愿意投入大多的资源在IGBT产品上了。

就像英飞凌一直在增加产能,但是主要目的是应对大众的产能需求,因为中国的订单需求并不会很明确的给他。像英飞凌已经开始把IGBT转到12寸的晶圆线上了,老的6寸和8寸用于SiC产品了,所以说会很快去争抢SiC的市场份额。

有人指出,国际厂商会着重去开创的市场是异形IGBT(比如塑封IGBT系统),国内厂商以HPD封装为主,其他异形封装动手慢了一些,还需要几年时间。所以增产都会有,但是在SiC上的增产会远远大于在IGBT上的力度。

国产IGBT厂商能挑起大梁吗?

现在汽车行业的IGBT供应商,国际上主要有英飞凌、ST、安森美等;国内主要有比亚迪、斯达半导体、华润微、中车时代和士兰微等。其中英飞凌和安森美两家加起来的市场份额超过了40%以上。目前国内汽车的核心部件上,主要还是以国外大品牌的IGBT产品为主。

不过如今芯片大缺货的时候,国内汽车厂商也都愿意给国产IGBT厂商机会,据说是只要送样过去,一般车厂都愿意给机会测试;有的车厂甚至主动找原厂寻求合作。

目前国内厂商的IGBT产品与国际一流厂商的产品相比也确实存在一些差距。但中国竞品的能力,迭代速度、质量管控积极性都比国际大厂更积极。这几年的发展速度都很快,比如中车时代电气最早给中车有配套一些工艺器件,而中车旗下有一个事业部是做商用大巴的,因此,时代电气的IGBT功率器件和模块在商用大巴车上有了大量的应用。经过这几年的快速追赶,现在时代电气已经做到了第六代精细沟槽栅IGBT了,其技术和品质提升非常多。

这个时间段,国产IGBT厂商想要切入汽车领域的话,是一个绝佳的机会,因为现在是一个非常好的按照客户意愿去接触、评估、测试,甚至一定量的去使用其IGBT产品的时间段。但国内这几家的产能都还没有上来,要想拿到更大的市场份额,甚至是挑大梁可能还不够。

据业内人士透露,比亚迪半导体现阶段产能有限,可能仅能满足自身的需求,相对来说斯达半导体和中车时代的进展可能更快一些。比如中车时代在株洲和东风的两条产线加起来年产能有50万片,在加上它与广汽还会再建一条年产能50万片的产线,如果产能真正释放出来,那是非常客观的。

有业内人士指出,现在的情形并没有按照设想的走,今年上半年IGBT产品短缺的问题并不会由国内厂商来弥补。中车时代的车规级产品在量产过程中不及预期。包括斯达半导体也一样,其车规级IGBT产品在之前的迭代品中发现了问题,现在已经改善了,但改善后的产品能否满足市场的需求,还有待验证。

士兰微是比较晚展示其车规级IGBT产品的,他们已经给一些车厂送样了,据反馈测试结果还不错,要是它量产的产品能与样片达到一样的效果的话,其前景还是很不错的。

综合来看,今年国产车规级IGBT产品可能还是一个生产爬坡的过程,如何将良率做上去可能是他们今年需要解决的问题。真正上量可能需要等到2023年了。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

IGBT

+关注

关注

1267文章

3796浏览量

249112

发布评论请先 登录

相关推荐

车规级的定义与标准

随着国内汽车零部件制造水平不断提升以及新能源汽车的发展,汽车零部件行业也得到了快速发展。2021年我国汽车零部件制造企业收入规模为40668亿元,同比增长12%,2022年约为41953亿元,

深入剖析车规级IGBT模组的成本要素

车规级IGBT(Insulated Gate Bipolar Transistor,绝缘栅双极型晶体管)模组作为新能源汽车中的核心功率半导体器件,其成本结构涉及多个方面。本文将从材料成

车规级IGBT模组:成本背后的复杂系统解析

车规级IGBT(Insulated Gate Bipolar Transistor,绝缘栅双极型晶体管)模组作为新能源汽车中的核心功率半导体器件,其成本结构涉及多个方面。本文将从材料成

贝茵凯车规级产品亮相,助力汽车行业新潮

贝茵凯本次展出的是第七代750V275A车规级硅基IGBT芯片——B75V28A99ST7,额定电压达750V,额定电流275A,适用于生产550A-950A的

细分市场突破:国内首颗车规级LCD显示屏PMIC芯片

PMIC领域,本土厂商产品存在空白,主要是由于汽车领域的车规认证门槛较高,汽车供应链的导入周期过长等因素。但最近,有一家国产芯片公司推出了国内首款车

奕斯伟计算:国内首颗车规级LCD显示屏PMIC芯片量产

数智时代,在汽车产业电动化、智能化、网联化趋势推动下,车载显示正朝着多屏、大尺寸、高清方向蓬勃发展,带动车规级显示屏电源管理芯片(PMIC)需求不断上涨。然而,受制于技术壁垒高、

车规级IGBT延续高景气度,国内品牌2023年前难挑大梁

车规级IGBT延续高景气度,国内品牌2023年前难挑大梁

评论