(文/程文智)3月21日,国家发改委和能源局联合印发了《“十四五”新型储能发展实施方案》,明确了除抽水储能以外的其他所有储能技术和形式(即新型储能),到2025年,由商业化初期步入规模化发展阶段,具备大规模商业化应用条件。其中,2025年电化学储能技术性能进一步提升,系统成本降低30%以上。到2030年,要实现新型储能的全面市场化发展,与电力系统深度融合,满足构建新型电力系统需求,全面支撑能源领域碳达峰目标。

同时,该方案还提出了要加大关键技术装备研发力度,突破全过程安全技术:储能电池智能传感技术,储能电池热失控阻隔技术,电池本质安全控制技术,基于大数据的故障诊断和预警技术,清洁高效灭火技术等。

新型储能市场空间广阔

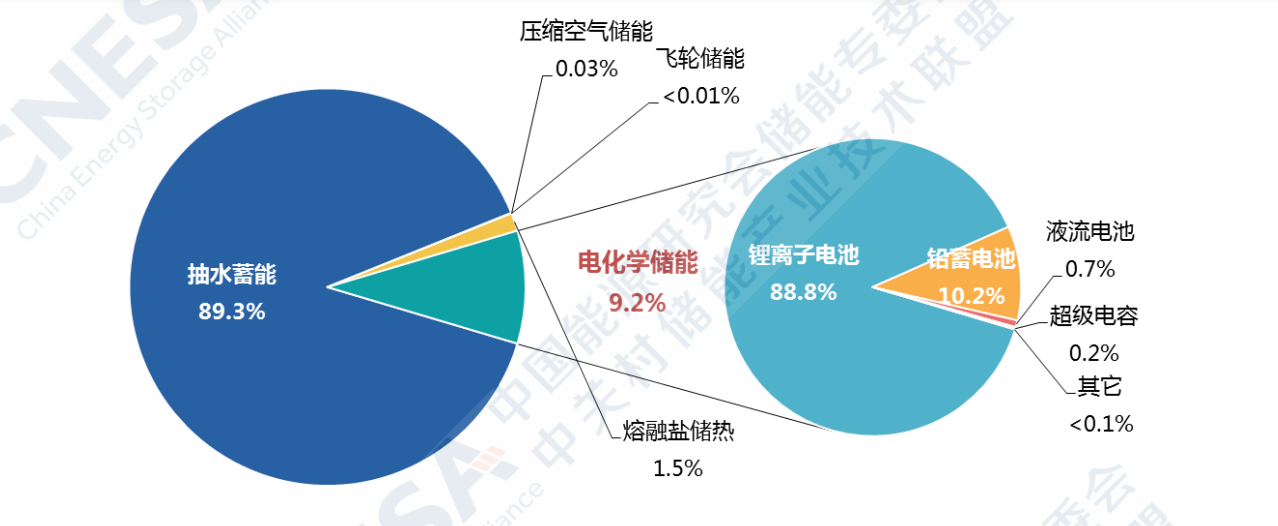

根据CNESA的不完全统计,截止到2021年底,中国已经投运的储能项目累计装机容量(包括物理储能、电化学储能,以及熔融盐储热)达到45.74GW,同比增长29%。2021年,电力储能装机继续保持高速增长,同比增长220%,新增投运规模达10.14GW,其中,抽水蓄能规模最大,为8.05GW;电化学储能紧随其后,投运规模达到1.87GW/3.49GWh,规划在建规模超过20GW;压缩空气储能新增投运规模大幅提升,达到170MW,是其2020年底累计规模的15倍,源侧新能源配置储能以及独立储能成为新增装机的主要动能。

图:中国储能市场累计装机规模(2000~2020年)(数据来源:CNESA)

目前的新型储能中以电化学储能为主,而电化学储能中又主要以锂离子电池为主。另据一些公开的媒体报道数据,2021年全球锂电池相关的电化学储能需求在35GWh左右,其中,国内大概为5GWh,海外为30GWh,总量中约有5GWh为户用等便携式储能。从地区分布来看,美国的占比最高占43%,中国占14%。

除了发改委发布的“十四五”储能规划,各地政府也发布了多项刺激政策,储能正迎来大规模发展时代。2021年,新增规划、在建、投运百兆瓦级项目的数量再次刷新历年记录,达到65个,超过2020年同期的8倍,规模达14.2GW,是2021年新增储能项目总规模的57%。

在新型储能技术中,锂离子电池的装机最多。在锂离子电池中,三元高镍化是大势所趋,2021年份额已提升至40%,且2H22海外车企纯电动化平台推出,高镍占比提速。磷酸锰铁锂为磷酸铁锂升级方向,具备铁锂优势同时,可提升能量密度20%,但也有比较明显的缺点,比如导电性差、工艺难,壁垒高。在新电池技术路线方面,钠电池稳步推进,短期为补充,半固态固态为长期方向。钠离子电池成熟后较锂电池成本优势凸显,将应用于储能等领域,为锂电补充,且在碳酸锂价格高企情况下,钠离子电池推进加速,宁德时代预计2023年大规模生产。半固态、固态电池为下一代锂电技术方向,目前仍处于实验室阶段,预计2030年后技术有望成熟。

储能的产业链环节及主要参与者

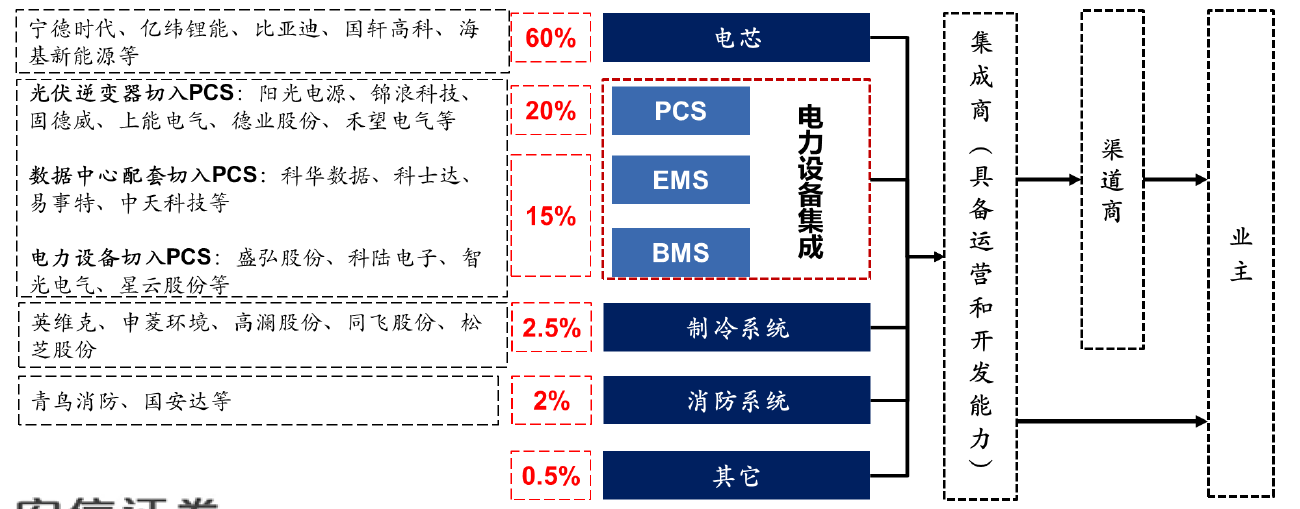

储能涉及的产业链环节主要有电芯、电力设备集成(包括PCS、EMS、BMS)、制冷系统、消防系统,以及屏柜和电缆等多个环节。其中,储能的成本主要在电芯,占了60%的成本,主要的市场参与者有宁德时代、比亚迪、亿纬锂能、国轩高科、力神、中航锂电、瑞普、鹏辉,以及海基新能源等。

图:储能行业参与者及成本构成(来源:安信证券)

电力设备集成(Pack)占储能成本的35%左右。其中Pack又分为了两部分,分别是储能变流器(PCS)、能量管理系统(EMS),及电池管理系统(BMS)。

此前,PCS的主要供应商为盛弘股份、索英电气等厂商,现在一些做光伏逆变器的厂商也进入了PCS行业,因为光伏逆变器和储能PCS的架构非常类似,光伏逆变器厂商切入会比较容易,比如阳光电源、锦浪科技、固德威、上能电气、德业股份、禾望电气等。

一些从事数据中心配套的厂商也切入了PCS,比如科华数据、科士达、易事特,及中天科技等。

也有从电力设备切入PCS行业的,比如科陆电子、智光电气,及星云股份等。

就目前来看,做电力设备集成的厂商主要分为三类:一是电芯类厂家,比如宁德时代和比亚迪,不过宁德时代现在开始慢慢放弃做集成了,只提供电芯,而比亚迪一直都在做集成;二是光伏逆变器厂家,它们以PCS为核心竞争力,向下买电芯、温控、消防,做成一整套的系统;三是完全做设备集成的,没有做电芯、PCS的能力,这类厂商国际上比较多,比如特斯拉、Powin Energy、Fluence等。

对于这三类厂商的未来发展情况,预计未来电芯类厂家可能会聚焦做电芯,原因有以下几点:

一是电芯的毛利率较高,但设备集成毛利率较低;二是整个设备集成中,只有电芯是电化学行业,其他都不是电芯子行业,电芯厂商需要跨界做;三是责任划分问题,现在不论电池做到什么程度,都会面临安全隐患问题,如果整个设备都是它们提供的,那责任人就是它们自己,但如果只负责电芯,其他部分是别人做的,出了事故则可以躲在继承厂家后面。

预计光伏逆变器厂家可能会在集成行业崛起,特别是以前逆变器行业做得好的企业,去做PCS会手到擒来,基本没什么问题,而且客户都是同源的。

而纯设备集成厂商可能未来面临的竞争压力会越来越大,往后发展规模会越来越小。

另外一个比较关键的环节是制冷系统,而制冷系统中最核心的就是温控,因为过高或过低的温度环境将导致电芯失控、BMS失效、PCS保护失效、直流拉弧、火灾防护失效等问题,直接引发储能安全隐患,因此,储能系统必须配置足够强度和灵活性的温控系统来保障电站安全稳定运行。

目前储能行业的制冷系统如果是单体集装箱型,一般采用风冷就足够了,但如果是集装箱群就需要使用液冷。也就是说,中小型储能项目以风冷为主。当然,这也与储能项目的所在地有关,比如亚非拉地区的储能项目就主要用风冷,因为沙漠地区水费贵、易蒸发,而且液冷的制冷效果也不一定好。

市场参与者在风冷方面主要有英维克,液冷方面主要有高澜股份和同飞股份。但其实储能温控技术的堡垒并不高,能做IDC温控的基本都能做储能温控,主要的壁垒是项目经验、项目定制化能力、产品能应对户外极端环境等方面。只是目前由于市场空间还不大,由于项目的非标特性,需要企业对技术和人员投入较大,IDC温控的头部企业对进入储能温控行业的动力不大。

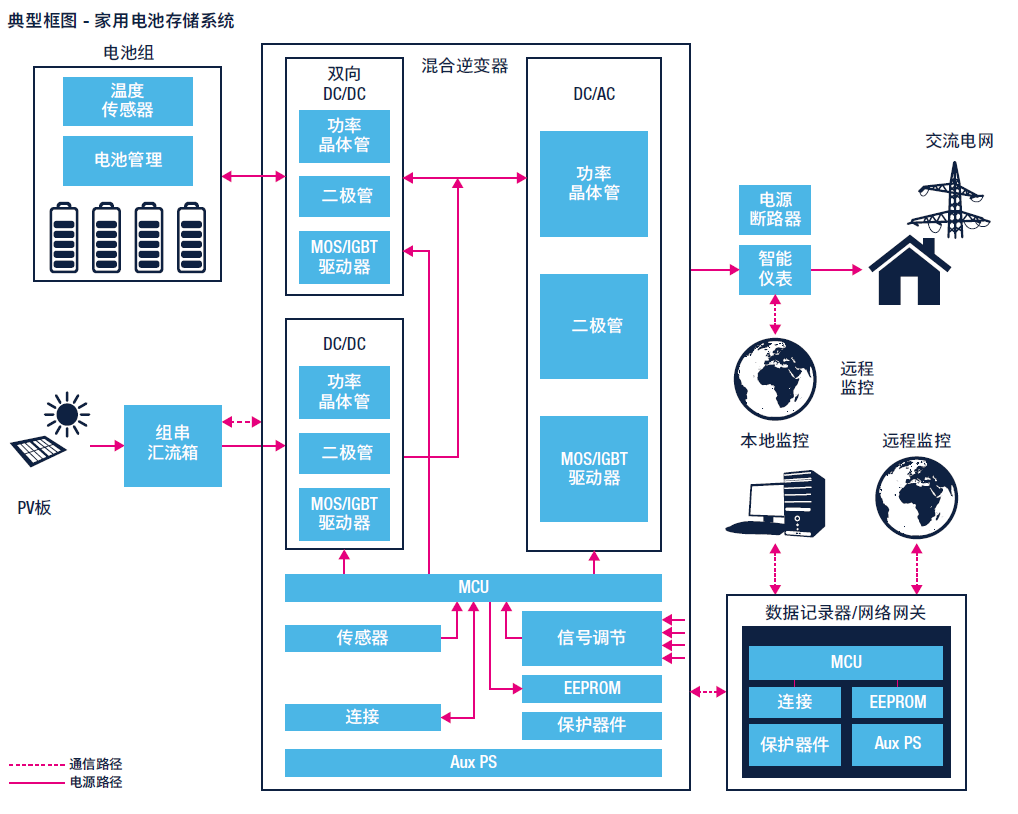

图:家用电池储能系统典型框图(来源:ST)

因为功率转换器是电池储能系统的核心,它与电网、电池、甚至可能是太阳能电池板存在相互作用,因此需要保证它能够高效率和高可靠性地长期运行。不论是功率转换器,还是电池管理系统,或者是能量管理系统,都需要用到各种各样的功率器件和芯片,比如功率晶体管、二极管、MOSFET、IGBT、MCU、温度传感器、DCDC转换器、DCAC转换器、接口器件、保护器件、电源模块、功率模块、电能计量IC等等。当然,如果想效率更高,还可以使用SiC功率器件,或者是GaN功率器件等。

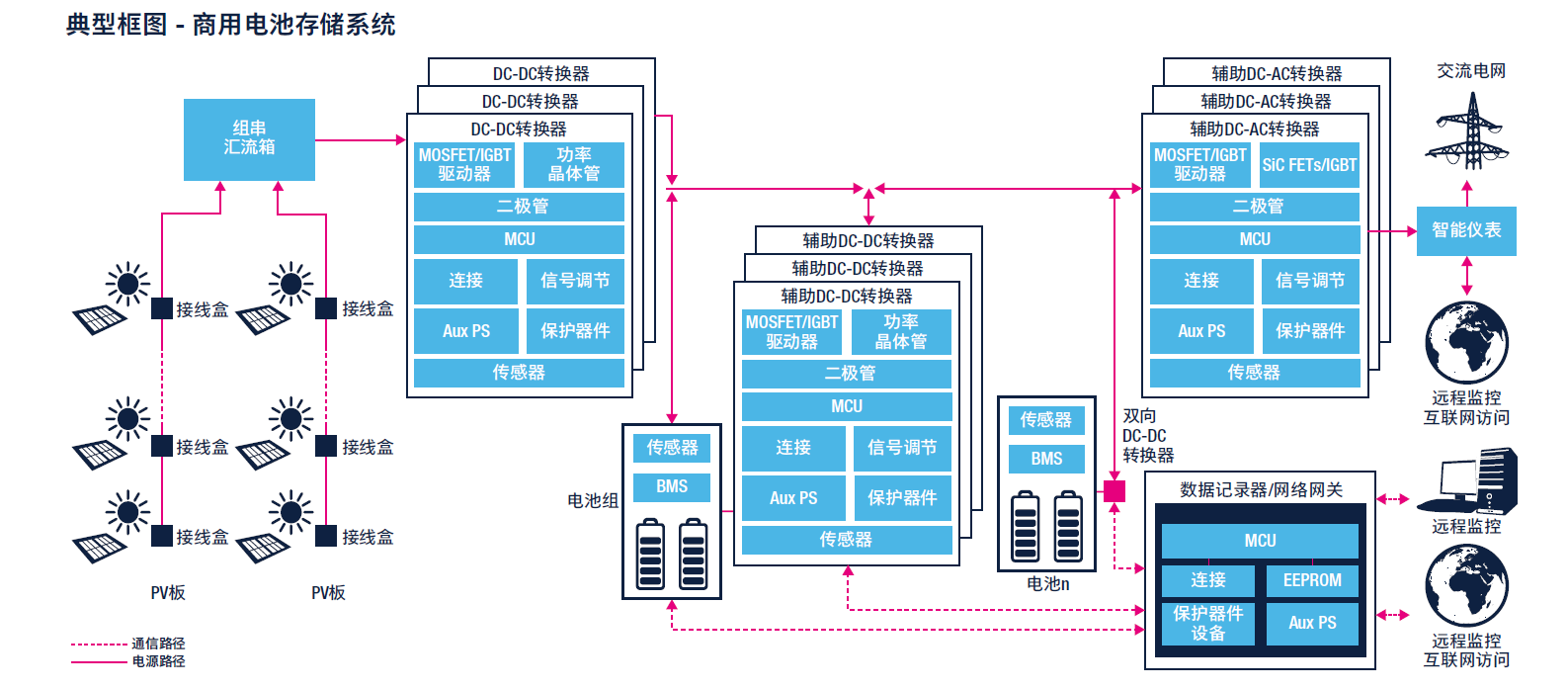

图:商用电池存储系统典型框图(来源:ST)

在芯片层面参与的厂商有很多,比如ST、TI、英飞凌等等,现在国内的厂商发展速度也不错,比如华润微、斯达、时代和华微等都在加速渗透。特别是在如今海外半导体厂商供应比较紧张的情况,它们的机会很大。

结语

总的来说,2021年前的储能行业主要在海外,但现在开始国内随着政策的落地,开始逐步打开增长潜力,未来几年估计会有更多政策落地,储能在国内也将会迎来一个快速的增长。

-

锂电池

+关注

关注

260文章

8205浏览量

172341 -

逆变器

+关注

关注

288文章

4773浏览量

208150 -

bms

+关注

关注

107文章

1027浏览量

66543 -

电芯

+关注

关注

14文章

738浏览量

25993

发布评论请先 登录

相关推荐

“十四五”新型储能发展空间广阔,有哪些产业链环节和市场参与者?

“十四五”新型储能发展空间广阔,有哪些产业链环节和市场参与者?

评论