电子设备厂商深圳新益昌科技股份有限公司发布了2021年年度报告,报告显示,2021年新益昌营业收入为11.97亿元,同比增长69.9%,归属于上市公司股东的净利润为2.32亿元,同比增长115.78%,总资产为24.33亿元,具体内容如下。

近三年主要会计数据和财务指标

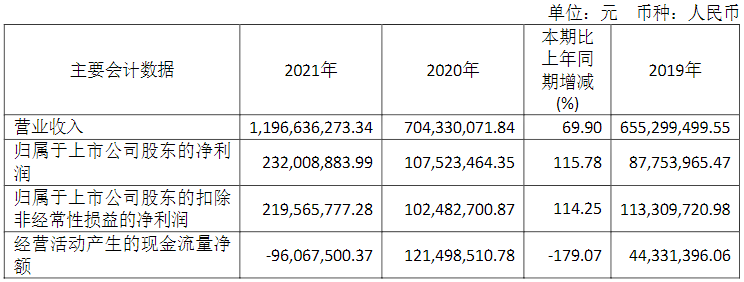

(一)主要会计数据

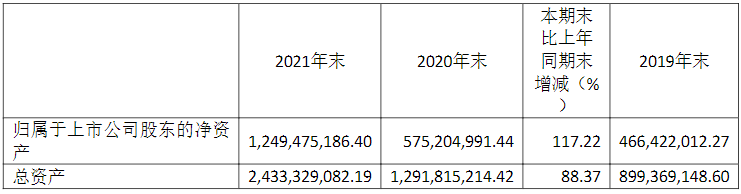

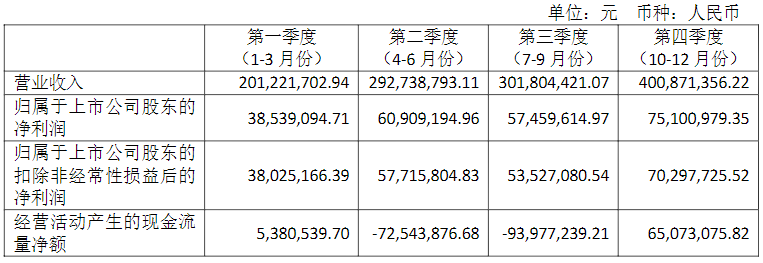

(二)主要财务指标

报告期末公司前三年主要会计数据和财务指标的说明

1. 2021年公司实现营业收入119,663.63万元,同比增长69.90%,主要系公司聚焦智能制造装备行业发展主线,在行业中继续保持优势,Mini LED固晶机、半导体固晶机、电容器老化测试设备及锂电池设备收入较去年同期均有较大幅度增加所致。

2.2021年公司实现归属于上市公司股东的净利润23,200.89万元,同比增长115.78%;归属于上市公司股东的扣除非经常性损益的净利润21,956.58万元,同比增长114.25%;利润的增长速度超过营业收入增长速度,主要系公司产品收入结构优化,其中毛利率较高的Mini LED固晶机及半导体固晶机实现收入金额较去年同期增长较多所致。

3.2021年公司经营活动产生的现金流量净额为-9,606.75万元,同比下降179.07%,主要是因为受设备类产品行业特性影响,资金的回收进度慢于收入的确认进度,而购买原材料、支付人工薪酬、支付税费等经营现金支出则相对刚性或者账期短于收入端;2021年公司营业收入增长较快,导致经营活动现金支出高于经营活动收到的现金。

4.2021年公司归属于上市公司股东的净资产为124,947.52万元,较去年年末增加117.22%,主要系公司完成首次公开发行股票收到募集资金以及公司产生的经营盈利。

5.2021年末公司总资产为243,332.91万元,较去年年末增加88.37%,主要系公司完成首次公开发行股票收到募集资金以及公司产生的经营盈利。

6.2021年公司基本每股收益2.48元,较去年同期增长77.14%;稀释每股收益2.48元,较去年同期增长77.14%;扣除非经常性损益后的基本每股收益2.35元,较去年同期增长75.37%;主要得益于公司归属于上市公司股东的净利润较去年同期增加115.78%,归属于上市公司股东的扣除非经常性损益的净利润较去年同期增加114.25%。

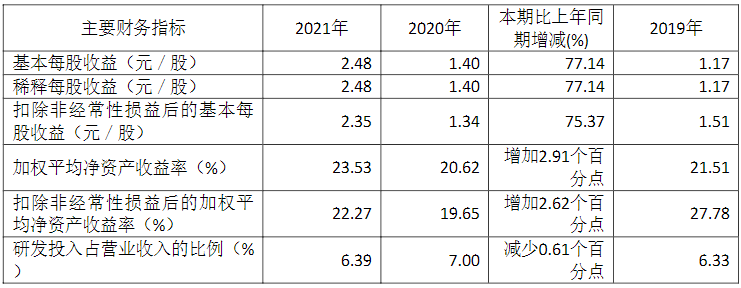

年分季度主要财务数据

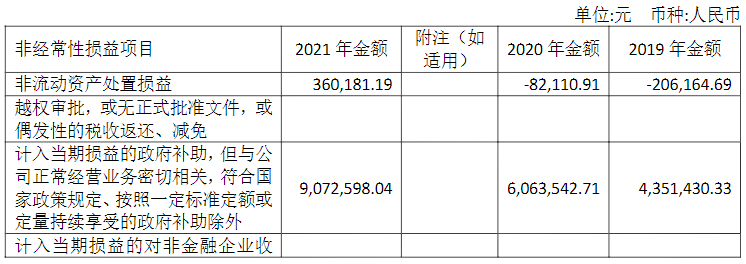

非经常性损益项目和金额

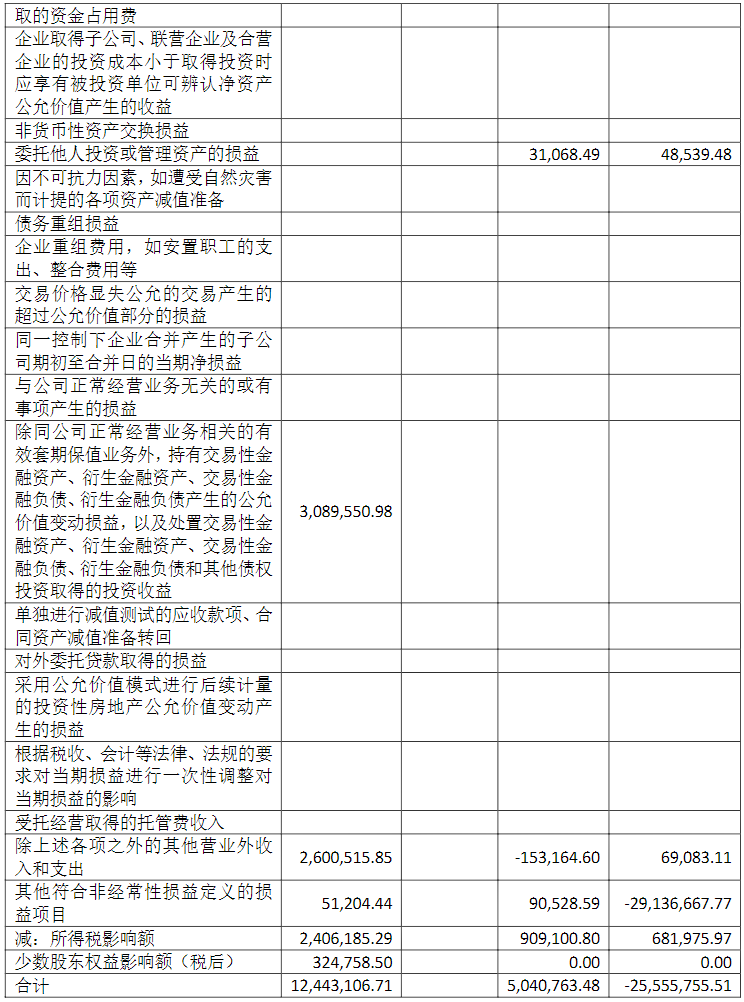

采用公允价值计量的项目

管理层讨论与分析

一、经营情况讨论与分析

报告期内,公司营业收入实现较快增长,实现营业收入119,663.63万元,较上年同期增长69.90%,归属于上市公司所有者的净利润23,200.89万元,较上年同期增长115.78%。归属于上市公司所有者的扣除非经常性损益的净利润21,956.58万元,较上年同期增长114.25%。

(一)市场需求驱动公司营收快速增长

报告期内,疫情对产业的影响开始降低,公司主营业务受益于国内外市场需求的增长而同步增长。具体来看,随着Mini LED技术的不断成熟以及商业应用达到了关键点,下游需求持续放量,为公司相应设备带来了快速增长;公司半导体设备成功导入多个下游重点客户,得到了更为广泛的认可。Mini LED设备和半导体设备的快速增长带动公司营收快速增长。

(二)持续高强度的研发投入,稳固和提高核心竞争力

公司持续加强研发投入,进一步增强公司的综合实力和核心竞争力,巩固与提高公司的行业领先地位。报告期内,公司研发投入7,649.99万元,较上年同期上升55.19%,拥有研发人员265名,新增专利83项,软件著作权36项。此外,公司针对智能制造装备产品部分核心零部件进行了自主研发、生产,从工艺制造到核心零部件自产多角度提升智能制造装备产品性能。公司较强的研发实力与部分核心零部件自产能力,使得公司能够快速响应客户个性化需求、加快交货周期,在提高设备质量的同时,降低产品成本,提高公司核心竞争力。

(三)持续优化内部管理,加强人才梯度建设

随着公司成功上市,公司结合自身发展阶段和内部管理需要,持续完善各项制度,优化各项流程,明确发展战略,以制度化和系统化的方法提升公司管理水平,严格按照上市公司的要求规范运作,强化各项决策的科学性和透明度,确保公司利益不被非法侵占,保护公司股东特别是中小股东的利益。

公司持续加强和完善人才培训及引进机制,重点培养和引进一批技术、管理、营销、生产等专业人才并补充一定素质和专业特长的技术工人,形成一支技术领先、业务精干、忠诚度高的骨干队伍和一支训练有素、执行力强的员工队伍,为公司持续、快速发展输送新鲜血液、提供创新动力。此外,公司也将不断完善人才激励计划和人力资源管理制度,持续提升员工的薪酬水平和福利待遇,营造良好的工作与生活环境,完善绩效考核体系,倡导价值创造,通过待遇留人、文化留人,确保人才队伍的稳定发展,增强团队的凝聚力,实现人才梯队建设的良性循环。

二、报告期内公司所从事的主要业务、经营模式、行业情况及研发情况说明

(一)主要业务

公司主要从事LED、半导体、电容器、锂电池等行业智能制造装备的研发、生产和销售,为客户实现智能制造提供先进、稳定的装备及解决方案。经过多年的发展和积累,公司已经成为国内LED固晶机、电容器老化测试智能制造装备领域的领先企业,同时凭借深厚的研发实力和持续的技术创新能力,成功进入了半导体固晶机和锂电池设备领域。此外,公司部分智能制造装备产品核心零部件如驱动器、高精度读数头、直线电机及音圈电机等已经实现自研自产,是国内少有的具备核心零部件自主研发与生产能力的智能制造装备企业。

(二)主要经营模式

公司的盈利模式、研发模式、采购模式、生产模式、销售模式如下:

1.盈利模式

公司主要从事LED、半导体、电容器、锂电池等行业智能制造装备的研发、生产和销售,从上游供应商采购原材料,针对客户相对个性化的需求,通过公司专业化设计和生产,向下游LED、半导体、电容器、锂电池等领域企业销售智能制造装备产品获得收入和利润。

2.研发模式

公司自成立以来,为打破国外垄断、填补国内空白,始终坚持自主研发、自主创新的研发模式。公司始终致力于探索、改进智能制造装备的工艺制造流程,提高生产制造效率、提升产品良率。一方面,公司通过深刻理解下游行业技术变革、积极响应客户的需求,进行新项目研发,保证公司持续创新能力和行业先进性;另一方面,公司在长期客户服务中多角度收集客户关于产品的反馈信息,不断进行技术更新迭代。此外,公司针对部分智能制造装备产品核心零部件进行了自主研发、生产,从工艺制造到核心零部件自产多角度提升智能制造装备产品性能。

3. 采购模式

公司主要采取“以产定购”的采购模式,根据生产计划安排采购,具体采购流程及供应商管理如下:

(1)采购流程

公司生产需要的零部件分为标准件和非标件。标准件由采购部向供应商直接采购,如电子元件、传动部件和气动元件等;非标件为生产所需的专用定制件,供应商依据公司提供的技术图纸和其他要求进行生产,如钣金件、机加件、齿轮等。

公司PMC部根据BOM清单制定物料采购计划,向采购部发出物料申请单;采购部根据产品性价比、产能及交货周期等要素对供应商进行择优选择,并生成采购订单经审批后发送至供应商。供应商根据采购订单约定的交货时间、数量及质量标准交货,物料经仓管人员进行数量清点无误、品质部进行质量检验合格后入库;若检验不合格则进行退货处理,供应商需按订单重新供货。

(2)供应商管理

公司建立了完善的供应商管理体系,管理供应商及采购过程,确保采购材料质优价廉,并足量、及时地供应生产所需。

供应商的开发与选择:采购部通过收集公开资料、资质审核、样品检验确认、现场考察和小批量试产等流程,对供应商的产品质量、供货能力、交货及时性、服务能力和价格等因素进行多角度综合考察,建立公司的合格供应商名录。

供应商的动态管理:每年采购部和品质部通过定期与不定期相结合的方式对供应商进行考核,供应商需根据考核结果进行限期整改,考核为不合格的供应商则取消供货资格。

4.生产模式

公司采用“以销定产”的生产模式,根据客户需求情况进行生产调度、管理和控制,在客户购货数量的基础上增加适度比例的通用机型库存进行生产,既可将存货保持在较低水平,提高资产的周转率,又可灵活应对临时性订单需求。在生产过程中,公司采用ERP系统对流程进行统一管理。

公司的产品生产由营销中心、研发中心、PMC部、采购部、制造中心、品质部等部门协同完成。营销中心部门负责与客户沟通并确定需求;研发中心进行产品设计并提供设计图纸及物料清单等;PMC部负责编制生产计划;采购部根据物料清单采购物料;制造中心负责生产加工、装配和调试;品质部负责生产过程中和产品制成后的质量检查。

5.销售模式

公司以直销模式为主,即公司直接与客户签署合同,直接将货物交付至客户指定的地点,客户直接与公司进行结算。公司境外销售中存在代理销售模式,即公司与代理商达成协议,代理商自行购进产品,由代理商通过自有渠道向下游客户销售产品。

公司经过多年的发展与沉淀,逐步建立了较高的市场地位和良好的品牌形象,并通过存量客户推荐、公司通过渠道信息主动发掘以及基于口碑传播下客户主动联系等多种方式开发客户。同时,公司也通过积极参加国内外行业会议、展会等方式,加强客户开发力度,在深入了解客户内在需求的基础上,营销中心和研发中心为客户协同制定个性化的整套解决方案,进而与客户建立合作关系。

(三)核心技术与研发进展

1.核心技术及其先进性以及报告期内的变化情况

公司是国内LED固晶机、电容器老化测试智能制造装备领域的领先企业,并持续开拓半导体固晶机市场,公司主要服务于行业内企业生产线的智能化提升,将行业内前沿、创新、个性化的制造工艺、生产管理模式等落实到具体的智能制造装备中,与行业内一流企业协同发展的机制使得公司技术处于行业领先地位。

经过多年持续的技术研发攻关,公司已掌握直驱矢量控制技术、嵌入式浮点实时多路径运动控制技术、自动追踪纠偏控制技术、机器视觉高速定位技术等核心技术;在LED和半导体固晶机领域,公司已掌握高速精准运动控制技术、新式双臂同步运行技术、微型(Mini)芯片转移技术等核心技术,研发与生产的LED和半导体固晶机具备与云平台管理和MES系统对接互通、大数据分析处理、智能控制等功能,可有效提高生产效率、降低人力成本;在电容器设备领域,公司已掌握新一代恒流恒功充电技术、静态测试系统、高速整型进料系统等核心技术,公司研发和生产的电容器设备已对产品实现数据监控,并具有大数据分析及传送功能,可有效对接MES系统,达到电容器的快速老化与检测;公司较强的研发实力与部分核心零部件自产能力,使得公司能够快速响应客户个性化需求、缩短交货周期,在提高设备质量的同时,降低了产品成本。公司紧跟下游客户技术发展的步伐,对Mini LED、Micro LED及超级电容器设备的研发投入了大量研发人员和资金,已研发出可用于Mini LED生产的智能制造装备,并实现批量销售。

智能制造正在重塑全球制造业,中国制造的智能化是未来中长期发展趋势。未来公司坚持“市场需求为导向、技术创新为支柱、客户满意为标准”的管理理念,立足中国、面向国际,持续加强研发投入,进一步增强公司的综合实力和核心竞争力,巩固与提高公司的行业领先地位。

2.报告期内获得的研发成果

截至2021年12月31日,公司已获得234项专利和103项软件著作权。

报告期内获得的知识产权列表

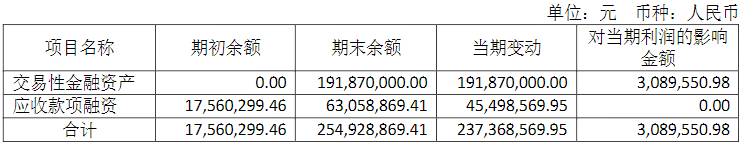

3.研发投入情况表

2021年公司研发投入7,649.99万元,同比增长55.19%,主要系公司一直很关注产品研发和设计等方面持续创新,不断加强研发投入,以持续保持行业领先水平。

三、报告期内主要经营情况

报告期内,公司整体营业收入实现较快增长,实现营业收入119,663.63万元,较上年同期增长69.90%,归属于上市公司所有者的净利润23,200.89万元,较上年同期增长115.78%。归属于上市公司所有者的扣除非经常性损益的净利润21,956.58万元,较上年同期增长114.25%。

(一)主营业务分析

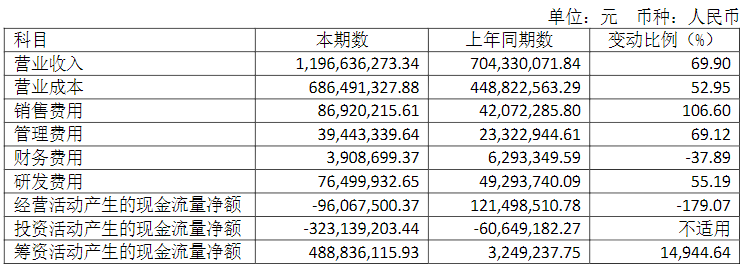

1.利润表及现金流量表相关科目变动分析表

(1)营业收入变动原因说明:营业收入较去年同期增长69.90%,主要系公司聚焦智能制造装备行业发展主线,在行业中继续保持优势,MiniLED固晶机、半导体固晶机收入较去年有较大幅度增加所致。

(2)营业成本变动原因说明:营业成本较去年同期增长52.95%,主要系公司营业成本随着营业收入规模的扩大而扩大所致。

(3)销售费用变动原因说明:销售费用较去年同期增长106.60%,主要系随着公司营业收入的扩大,相应销售人员的薪酬、差旅及业务招待费有所增加以及2021年疫情恢复,报告期内公司出口业务量有所增加,与出口业务相关的居间服务佣金、差旅费和业务招待费相应增加所致。

(4)管理费用变动原因说明:管理费用较去年同期增长69.12%,主要系公司本期筹划科创板上市活动相关费用增加以及业务量增加导致管理人员薪酬、差旅费用增加所致。

(5)财务费用变动原因说明:财务费用较去年同期减少37.89%,主要系公司本期给予客户的现金折扣减少所致。

(6)研发费用变动原因说明:研发费用较去年同期增长55.19%,主要系公司进一步加大研发投入,研发人员薪酬以及相关差旅费用有所增加所致。

(7)经营活动产生的现金流量净额变动原因说明:公司经营活动产生的现金流量净额较去年同期下降179.07%,主要原因为,与去年同期相比,银行承兑汇票贴现金额减少导致销售商品、提供劳务收到的现金相对有所减少;业务量增加导致购买商品、接受劳务支付的现金增加较多;员工薪酬增加导致支付给职工及为职工支付的现金有所增加;收入规模扩大导致公司缴纳的各项税费有所增加,以及差旅费用、租赁费用等其他与经营活动有关的现金增加所致。

(8)投资活动产生的现金流量净额变动原因说明:投资活动产生的现金流量金额减少主要系公司完成首次公开发行股票,利用暂时闲置的募集资金购买理财产品所致。

(9)筹资活动产生的现金流量净额变动原因说明:筹资活动产生的现金流量净额增加主要系公司完成首次公开发行股票收到募集资金所致。

2.收入和成本分析

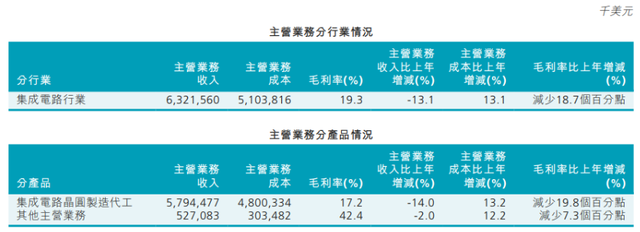

报告期内公司实现营业收入119,663.63万元,同比增长69.90%,营业成本68,649.13万元,同比增长52.95%。其中主营业务收入119,284.16万元,同比增长69.82%,主营业务成本68,324.49万元,同比增长52.77%

(1)。主营业务分行业、分产品、分地区、分销售模式情况

主营业务分行业、分产品、分地区、分销售模式情况的说明

①2021年公司实现营业收入119,663.63万元,同比增长69.90%,营业成本68,649.13万元,同比增长52.95%。其中主营业务收入119,284.16万元,同比增长69.82%,主营业务成本68,324.49万元,同比增长52.77%;

②按照行业分类,公司属于智能装备制造行业,2021年公司智能制造装备实现营业收入114,787.66万元,同比增长67.12%,主要系公司聚焦智能制造装备行业发展主线,在行业中继续保持优势。其中配件及维修费变动主要原因为:开玖机台销售收入2,278.52万元和销售成本2,090.52万元都分别计入了配件收入和成本;出口配件和维修费较上年同期大幅增加所致;

③按照产品分类,2021年公司Mini固晶机实现营业收入20,046.72万元,同比增长421.87%,半导体固晶机实现营业收入21,491.19万元,同比增长890.23%,电容器老化测试设备实现营业收入20,803.78万元,同比增长51.69%,锂电池设备实现营业收入3,096.90万元,同比增长67.04%,较去年同期均有较大幅度增加。其中配件及维修费变动主要原因为:开玖机台销售收入2,278.52万元和销售成本2,090.52万元都分别计入了配件收入和成本;出口配件和维修费较上年同期大幅增加所致;

④按照地区分类,2021年公司产品境内实现营业收入112,089.03万元,同比增长62.91%,境外实现营业收入7,195.13万元,同比增长401.42%,公司产品在境内具有较高的市场占有率,同时稳步向境外发展;

⑤按照销售模式分类,公司以直销模式为主,分销产生的收入占主营业务收入的比例较低,2021年公司直销实现营业收入119,129.86万元,同比增长70.53%。

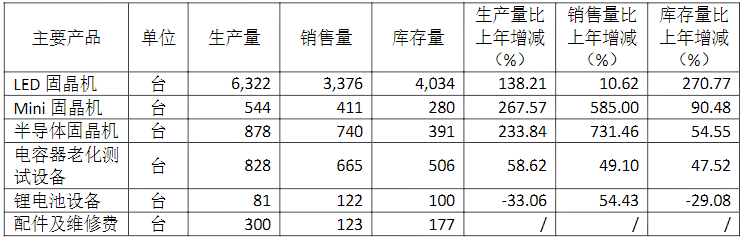

(2)。产销量情况分析表

产销量情况说明

报告期内,公司传统LED设备、Mini设备、半导体设备、电容设备库存量增长幅度较大是因为该项含发出设备数量。

(3)。成本分析表

成本分析其他情况说明

1、2021年公司实现营业收入119,663.63万元,同比增长69.90%,营业成本68,649.13万元,同比增长52.95%。其中主营业务收入119,284.16万元,同比增长69.82%,主营业务成本68,324.49万元,同比增长52.77%。

2、按照行业分类,公司属于智能装备制造行业,2021年公司智能制造装备实现营业成本65,366.29万元,同比增长47.78%,主要系公司聚焦智能制造装备行业发展主线,在行业中继续保持优势。

3、按照产品分类,2021年公司Mini固晶机实现营业成本6,752.71万元,同比增长351.71%,半导体固晶机实现营业成本11,588.78万元,同比增长965.87%,电容器老化测试设备实现营业成本14,330.17万元,同比增长46.13%,锂电池设备实现营业成本2,059.88万元,同比增长43.34%,较去年同期均有较大幅度增加。主要系报告期内公司业务规模扩大,各类型收入及成本相应增加所致。

来源:新益昌官网

-

电子设备

+关注

关注

2文章

2823浏览量

54040

发布评论请先 登录

相关推荐

Q1半导体设备厂商财报,GAA和HBM成为最大增长点

国产半导体设备厂商,刷新成绩单

电源技术对电子设备的影响

手持激光焊接设备厂商哪家值得选择?

台积电2023年报:先进制程与先进封装业务成绩

中芯国际发布2023年年报,营收63.2亿美元

电子设备厂商新益昌发布2021年报

电子设备厂商新益昌发布2021年报

评论