电子发烧友网报道(文/莫婷婷、章鹰)根据外媒最新消息,智能手机制造商荣耀将在2022年进行IPO,寻求上市,估值 450 亿美元。同时报道中提到,荣耀极有可能会选择中国境内上市,但也有双重上市的可能。对于该消息,荣耀官方表示消息不属实。

目前国内上市的手机厂商有小米、传音等,OV、荣耀还未上市。那么,荣耀在未来上市是否有可能,会选择在A股还是港股上市,手机市场战略又会如何?

450亿美元估值,高低如何?

根据外媒的报道,荣耀估值定在450亿美元,那么荣耀是否能够达到这样的估值呢?先从荣耀的股权架构、股权资产以及现有资产来看。

荣耀终端有限公司成立于2000年4月,注册资本约322.39亿元。在荣耀品牌资产被剥离后,深圳市智信新信息技术有限公司成为“新荣耀”。“新荣耀”成立于2020年9月注册资本为30.73亿人民币。股东分别深圳市国资委、深圳国资协同发展私募基金合伙企业、 荣耀的代理商与经销商等线下渠道合作伙伴等。从天眼查的架构可以看到,荣耀终端有限公司为产业运营平台,其资本运营平台为深圳市智信新信息技术有限公司。这样的组合大幅度提升了注册资本。

目前,荣耀终端有限公司对外投资了5家公司,分别是南京荣耀软件技术有限公司、深圳星耀终端有限公司、西安荣耀终端有点公司、深圳荣耀智能终端有有限公司、北京荣耀终端有限公司,注册资本分别为95788.73万元、400万元、3000万元、10000万元、3000万元。基于荣耀的业务在不断拓展,控股公司的数量在未来或许还会进一步增加。

在固定资产方面,脱离华为之后,荣耀投资10亿元在深圳坪山区建立了荣耀智能制造产业园,建筑面积达到13.5万平方米。产业园配有高精度自动化制造设备,具备研发、新产品验证,制造交付等能力,主要生产的是荣耀Magic系列等高端系列手机,预计年产值可达百亿级。

与此同时,荣耀在智能手机市场上的表现就像是一匹黑马。CINNO Research数据显示,在2022年Q1,中国大陆市场智能手机销量约为7,439万部,较去年同期下滑14.4%,较去年第四季度环比微增0.7%。而荣耀在中国市场手机出货量达到1260万部,环比增长20.9%,同比增长176.0%。距离第一位的OPPO只有200万台差距。作为对比,OPPO、vivo、小米的销量同比下滑幅度在二至四成不等。荣耀重返国内手机第一梯队,可见荣耀的产品策略、渠道和消费者接受度都表现不俗。

回到荣耀能否撑得起450亿美元的估值这个话题上。作为对比,小米集团在上市时,市值为3000亿元。450亿美元折合人民币约为2944.98亿元,估值与小米相近。随着手机业务向中高端市场拓展,荣耀未来的市值也会随着盈利能力增长。保守预计荣耀是可以达到450亿美元的估值。但从现实情况来看,目前不管是A股还是港股都是跌声一片,在A股估值较低的情况下,近3000亿元的估值或许会过高。

手机销量进入全国第二,冲击高端市场!荣耀寻求更大成长空间

值得注意的是,荣耀上市的传闻并不是第一次传出。为何会有多方猜测荣耀上市呢?其中一个重要原因与其战略布局有关,一是进军智能手机高端市场,二是国际化。

在进军高端市场方面,在短短一年时间,荣耀从others晋级到第二,荣耀以亮眼的成绩实现了品牌重生与自我超越,牢牢占据季度排名第二。除了在中低端扩大销量外,荣耀在中高端的尝试一直在进行。今年2月28日和3月17日,荣耀分别在海外和国内发布了旗舰手机Magic4系列,在设计、影像、系统等方面带来极致的冲击,一跃挺进高端手机市场的大门,并把价格首次拉高到了8000元以上的价位,这是荣耀一次前所未有的尝试。

折叠机已经成为高端市场的必备产品,折叠机进入万元以内,加速了折叠屏智能手机市场的发展。在MWC2022上,荣耀CEO赵明预期2022年折叠屏手机市场将增长10倍。这将是一个新的增长领域,由此可见,荣耀必须为其投资,海外市场会是荣耀今年的布局重点。

在国际化市场方面,荣耀手机已经站稳国内中低端市场,进入前五。相比小米、OV在海外市场的进展,荣耀手机在海外市场仍处于起量阶段,并没有进入全球前五。在竞争压力下,荣耀下一步正是要向东南亚等更多国际市场突围。赵明曾表示,荣耀未来将进入欧洲、中东、非洲等国际市场。

但是不管是冲击高端市场还是国际化战略,荣耀最需要的是有更多的投资支持未来的发展。就像高端市场的挑战,其中对标的厂商中当然少不了苹果,但面对苹果这位超高端市场“一哥”,荣耀在创新、产品使用体验等各个方面的技术还需要进一步提高。而折叠机更是需要打造技术上的差异,打造竞争优势,展现产品实力才能获得消费市场的认可,实现盈利。

在国际化战略方面,国内经销商的入股能解决部分资金压力,但是海外市场需要的是更多资金。引入海外投资者可以让荣耀在拓展海外市场时加满buff,加强对国内零售渠道和电子商务业务。这些或许也是荣耀寻求上市的可能性之一。

上市的可能性有多大?

目前,在手机厂商中,小米是在港股上市,传音是在科创板上市。只不过作为A股手机厂,传音的主要市场是在非洲,并不在国内。而排名国内手机厂商前五的oppo、vivo至今还没有上市。另外,拥有手机业务的家电厂商海信于1997年在上交所上市、TCL于2001年在深交所上市。总体而言,国内手机厂商最终选择上市的并不多。

那么,如果荣耀上市,会是在A股还是港股上市呢?可以先来看港股上市和A股上市的区别。首先是上市周期不同,相对来说,A股的上市周期要达到2-3年,而港股的上市周期仅为半年左右。

其次是财务要求不同,在A股上市的企业需要满足“近三年的净利润累计超过3000万人民币,且近三年现金流净额累计超过5000万元人民币或近三年营收累计超过3亿元人民币”。另外,A股还要求企业的主营业务、董事和高管近三年内无重大变化、实际控制人无重大变更。而港股则有三种不同的标准,一是近一年盈利不低于2000万港币,且前两年盈利不低于3000万港币;二是市值在20亿港元以上的企业,对盈利不作要求,但近一年收入要在5亿港元以上,且其前三年现金流在1亿港元以上;三是对于市值在40亿港元以上的企业,对盈利、现金流不作要求,但要求其最近一年收入在5亿港元以上。

另外还有上市制度、发行方式的区别。总体而言,A股上市对财务要求更加严格。不仅仅是对荣耀而言,对国内大多数手机厂商来说,营收与净利润都是一大挑战。

从财务条件来看,荣耀主要的营收来源是智能手机业务。2021年,荣耀在全年出售了3980万台手机,2022年的目标是达到8000万台。回看荣耀在剥离华为之前的业绩情况,外媒指出,依靠低端手机业务,荣耀在2019年营收为900亿元,净利润60亿。在荣耀独立之后,其手机业务从低迷到反弹,并且后期呈现快速发展的趋势。由此可以预测,荣耀的营收以及净利润也将由此快速增长。

更多的详细的业绩情况还得等待荣耀的披露。值得关注的是,赵明在今年4月曾表示,“从华为独立后,荣耀收入和利润持续健康成长,今年Q1的利润兑现率(指针对出售时的业绩承诺情况)、现金流兑现率都超过百分之百,银行给企业的授信也非常充裕,企业经营性现金流非常好。”这也从侧面说明了荣耀现在的财务情况良好,针对未来的业务进展,现在会是融资的最佳时间段,但是否要融资还得看荣耀的决策。

但近期,A股跌声一片,就连在港股上市的企业也不能逃脱跌幅扩大的迹象。然而A股估值较低,且外围资金投资机会较少,若是在A股上市,对荣耀未来的发展是否会产生影响,还需要进一步探讨。

小结

目前,对于寻求在国内上市的消息,荣耀官方已经表示消息不属实。只不过,股东和资本多元化是企业发展的方向之一。在手机市场如此低迷的情况下,荣耀能在中低端市场站稳脚跟,并且不断开拓市场,这也预示了荣耀的自身实力。未来荣耀会如何,值得期待。

原文标题:传荣耀拟年内A股IPO!寻求450亿美元估值,笃定冲击高端与全球化

文章出处:【微信公众号:电子发烧友网】欢迎添加关注!文章转载请注明出处。

审核编辑:汤梓红

-

智能手机

+关注

关注

66文章

18491浏览量

180198 -

ipo

+关注

关注

1文章

1205浏览量

32587 -

荣耀

+关注

关注

6文章

1971浏览量

39291

原文标题:传荣耀拟年内A股IPO!寻求450亿美元估值,笃定冲击高端与全球化

文章出处:【微信号:elecfans,微信公众号:电子发烧友网】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

中国智能手机厂商瞄准欧洲高端市场

苹果预计2025年超越三星,登顶全球最大智能手机制造商宝座

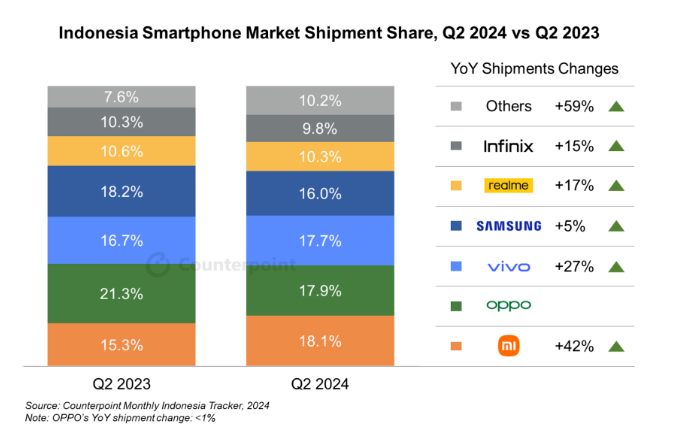

印尼智能手机市场第二季度出货量同比增长20%

CYC8PROTO-063-BLE是否可以通过智能手机上的标准设置应用程序建立连接?

美光引领LPDDR5X创新,助力智能手机提升AI体验

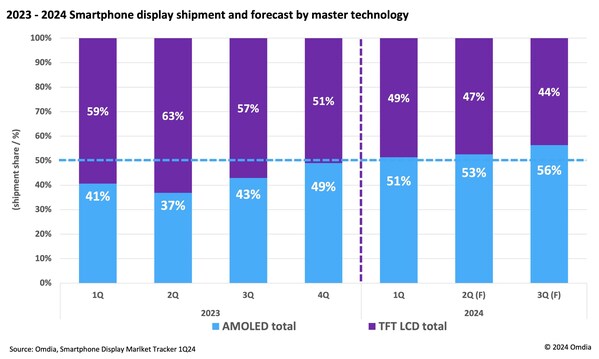

Omdia:2024年,AMOLED在智能手机显示面板市场的出货量将超过TFT LCD

OPPO引领AI手机新时代,全面普及智能生活

三星中国智能手机产量拟提高至2.7亿部

FPC制造商SI Flex决定无限期暂停原定于今年进行的IPO上市计划!

2023年:智能手机市场上独立设计公司和原始设计制造商的走向

魅族宣布进军AI领域,不再生产传统智能手机

印度降低关税以促进智能手机生产

AI技术的“革命”进入智能手机市场,“魔法大模型”加持荣耀MagicOS 8.0

消息称智能手机制造商荣耀将在2022年进行IPO

消息称智能手机制造商荣耀将在2022年进行IPO

评论