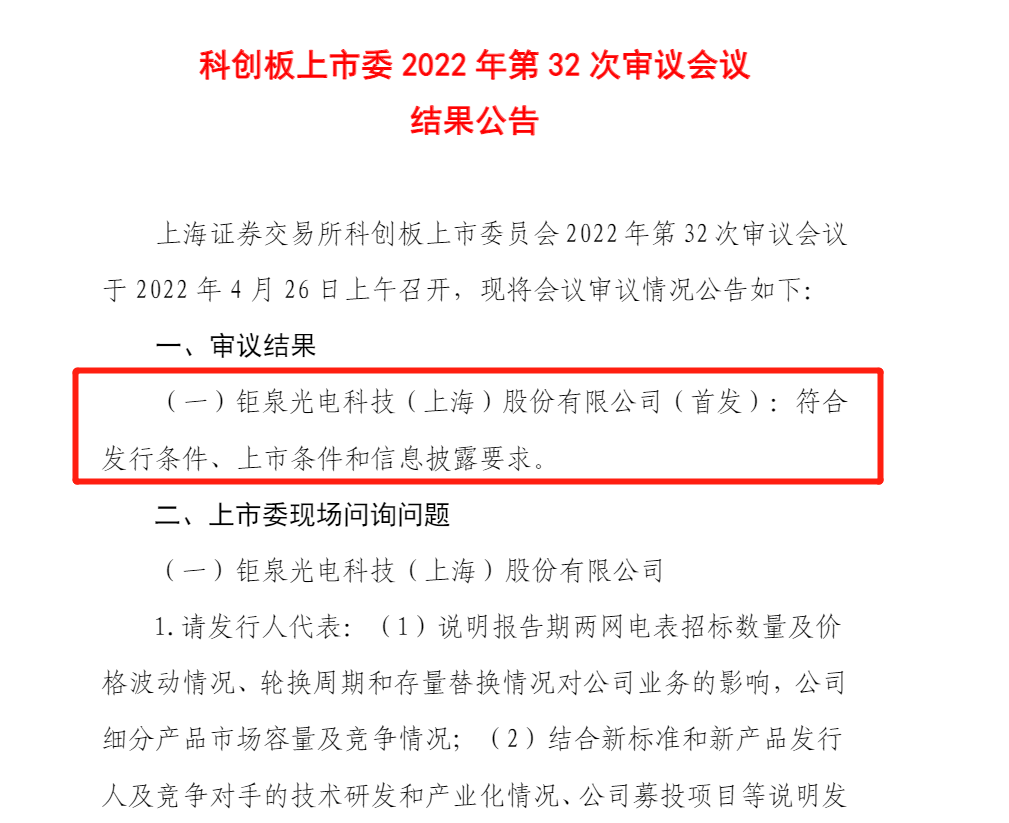

4月26日下午,科创板上市委发布2022第32次审议会议结果公告,公告显示钜泉光电科技(上海)股份有限公司(首发)符合发行条件、上市条件和信息披露要求。这意味钜泉光电科创板IPO成功过会,闯关成功。

此前钜泉光电预在上交所主板上市,但在2017年上市委审核未通过,主板上市被终止。时隔四年后,钜泉光电卷土重来,转战科创板,终在昨日报喜,成功过会。

成立于2005年的钜泉光电,聚焦智能电网终端芯片的研发、设计和销售,主要产品包括智能电表相关的计量芯片、MCU和电力载波芯片等,为客户提供相关技术咨询与服务。

钜泉光电最有优势的产品是电能计量芯片,它是国内最早进入电能计量芯片领域的厂商之一,经过十余年的持续投入和经验积累,目前技术水平、产品设计方面均处于行业内领先地位。2021年钜泉光电三相计量芯片、单相计量芯片、单相SoC芯片出货量分别是2755.47万颗、2885.88万颗、1804.23万颗。

根据 Markets and Markets 的预测,2017 年至2022年期间,全球智能电表市场将从 2017年的127.90 亿美元增长至 2022 年的199.80亿美元,期间年复合增长率达到9.34%。 钜泉光电在这一领域有着较高的市场份额,三相计量芯片在国内统招市场出货量稳居第一,单相 SoC芯片在出口市场的出货量也逐步提升至第一位,而单相计量芯片在国内统招市场的出货量也排名第二。

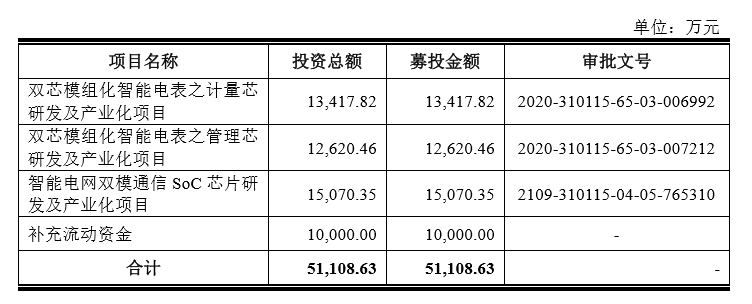

此次冲击科创板上市,钜泉光电计划募资5.11亿元,将分别用于“双芯模组化智能电表之计量芯研发及产业化项目”、“双芯模组化智能电表之管理芯片研发及产业化项目”、“智能电网双模通信SoC芯片研发及产业化项目”和“补充流动资金”四个项目。

投资重点倾向智能电网双模通信SoC芯片研发及产业化项目,在该项目上的投资金额最高,占总募投金额的比例将近30%。

前五大客户是昊辉电子、宇晔科技、亿莱科技、利尔达、前景无忧,昊辉电子是钜泉光电最大的客户,2021年向其销售产品的收入达18063.76,占总营业收入的比重为36..18%。

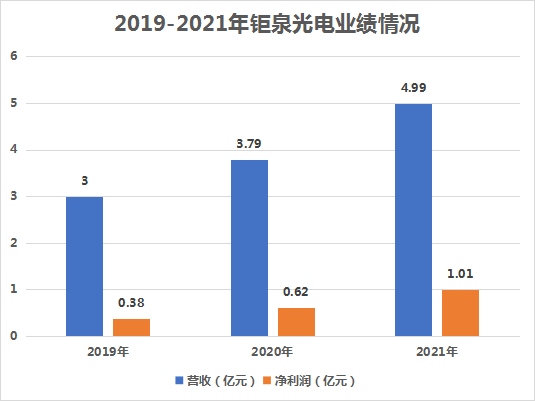

年净利首突破亿元 季度净利倍数增长

2019-2021年,钜泉光电的营收收入分别是3.00亿元、3.79亿元、4.99亿元;归母净利润为0.38亿元、0.62亿元、1.01亿元。2021年营收比上年同期增长31.75%,净利润增长63.26%。净利增长幅度高于营收,首次突破1亿大关。

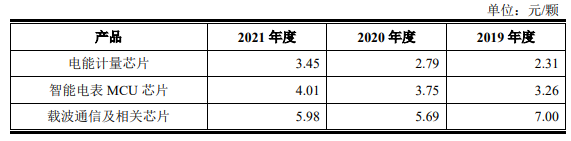

2022年Q1实现的营业收入、净利润分别为1.31亿元、0.31亿元,相比上年同期增长幅度分别为55.72%、148.76%。2022年一季度净利倍数增长,主要原因其一是钜泉光电一季度各类芯片销量同比增长17.99%,其二为应对晶圆采购单价、单体封装涨价上调了芯片售价。芯片销量增加和产品提价综合导致了Q1业绩较大幅度增长。

2021年钜泉光电就有开始上调电能计量芯片、智能电表MCU芯片、载波通信及相关芯片的售价。相比于2020年,这三大芯片产品涨价的幅度分别为23.66%、6.93%、5.10%,总体来看电能计量芯片涨价幅度最大。涨价的原因,可能来自成本端,2021年晶圆采购单价和芯片单体封装成本均上涨了,钜泉光电这时上调芯片售价,顺利把上游生产成本上涨向下游传导。

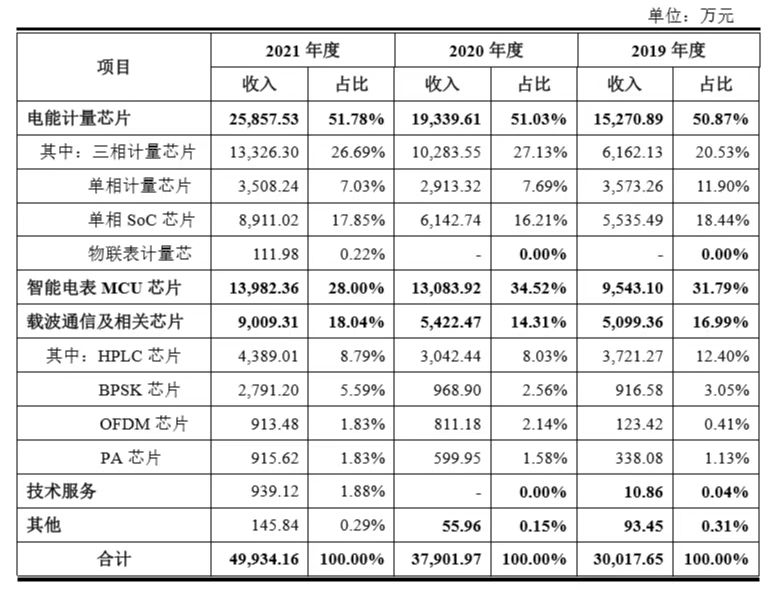

钜泉光电的总营收近一半来自电能计量芯片这项业务,2019-2021年该项业务实现的收入分别是1.53亿元、1.93亿元、2.59亿元,占公司总营业收入的比例分别是50.87%、51.03%、51.78%。三年以来电能计量芯片业务始终保持着近一半的营收贡献率。

其次贡献率排名第二的是智能电表芯片业务,2019-2021年该项业务实现的销售收入占总营收的比例分别是31.79%、34.52%、28.00%,占比变化幅度不大,保持在30%左右。三相计量、单相计量、单相SoC和电表MCU的市场容量相对较小,2021年按销售均价和主要市场需求量测算的市场容量分别为11988万元、9175万元、16460万元和39245万元。

但在芯片业务中,钜泉光电反而在市场容高达135905万元的HPLC芯片市场的销售收入更低。2019-2021年HPLC芯片的销售收入分别是3721.27万元、3042.44万元、4389.01万元,占总营收比例分别为12.40%、8.03%、8.79%。三年累计的销售收入仅占电能计量芯片业务的18%。在市场容量大的领域份额小,在市场容量小的地方份额大,这可能会制约到钜泉光电未来的发展。

一年投入近亿元研发 新产品在研项目有十大

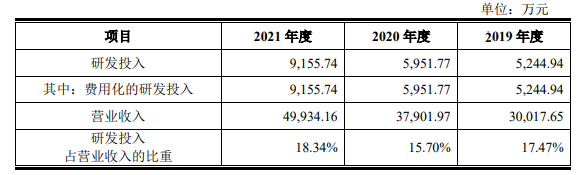

据上会稿,钜泉光电研发投入逐年增长,同比增幅逐渐扩大。2019-2021年,研发投入分别是5244.94万元、5951.77万元、9155.74万元,2020年同比增长13.48%,2021年同比增长53.83%,增幅扩大了40.35个百分点。

而且公司保持高比例的研发人才。截至2021年12月31日,公司共有研发人员136人,占公司员工总数的比例为71.96%。

目前钜泉光电新产品的研发项目共有10个,分别是双芯模组化智能电表(智能物联表)三相计量SoC芯片项目、双芯模组化智能电表(智能物联表)单相计量SoC芯片项目、双芯模组化智能电表(智能物联表)管理芯项目、用于出口市场的下一代单相智能电表SoC芯片项目、第二代智能电网无线通信芯片项目、四合一电源管理芯片项目、G3-PLC标准窄带通信芯片项目、适用国网698协议及出口市场的高端表计MCU项目、第三代智能电网无线通信芯片项目、国网第二代55nmHPLC芯片项目。

大量研发投入有效保障了钜泉光电这十大在研项目的有序进行,公司的技术研发能力及产品开发水平得以持续提升。

重度依赖和舰科技、通富微电供应商

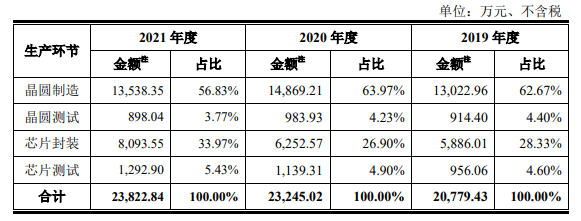

钜泉光电采用的是Fabless(委托加工)经营模式,它自身仅从事智能电网终端芯片的研发、设计和销售,而晶圆制造、晶圆测试、芯片封装、芯片测试等生产环节则委托外包加工。其中晶圆制造和芯片封装是采购额最大的两大生产环节,2021年它们的采购额分别达到1.35亿元、0.81亿元,占钜泉光电总采购额的比例分别为56.83%、33.97%。

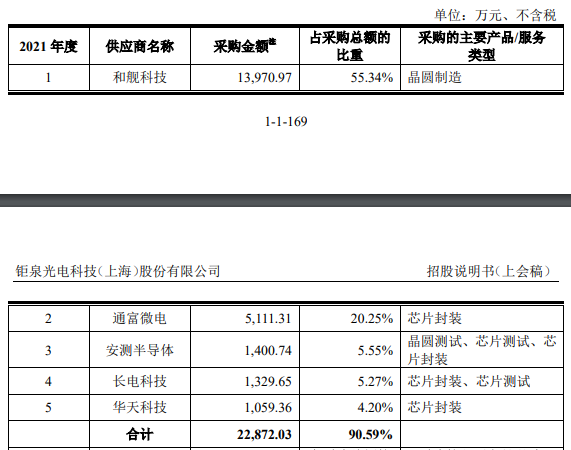

在晶圆制造生产环节上,钜泉光电的主要供应商是和舰科技和安测半导体。2021年度,向这两大供应商采购晶圆的金额分别为1.40亿元、0.14亿元,占采购总额比重分别为55.34%、5.55%。从采购比重来看,钜泉光电晶圆采购存在严重依赖和舰科技供应商的问题。

在芯片封装上钜泉光电也存在严重依赖主要供应商的问题。钜泉光电在芯片封装生产环节上的供应商有通富微电、安测半导体、长电科技、华天科技,2021年这四大供应商采购金额分别为5111.31万元、1400.74万元、1329.65万元、1059.36万元,占采购总额的比重分别是20.25%、5.55%、5.27%、4.20%,通富微电是这一生产环节最大的供应商。

在芯片某一生产环节上严重依赖部分供应商,对钜泉光电的影响是很大的。比如最大的供应商产能不足、物料涨价、企业停工等问题,会直接影响到企业芯片的生产,将可能导致芯片生产成本不可控性上升、产线停滞、芯片无法按期交付。

钜泉光电晶圆制造的最大供应商和舰科技2020年下半年开始多次上调晶圆制造价格,涨价影响至今还存在,芯片生产成本压力增加,如若上涨成本无法成功传导下游,经销商和终端客户不接受芯片涨价,钜泉光电只能独自承受生产成本的压力。另外芯片封装的最大供应商通富微电,2021年也出现产能紧张,原材料涨价多次提价的问题。

未来发展

钜泉光电是智能电网终端芯片领域的巨头,出货量在国内市场稳居第一,为巩固行业龙头地位,在不断优化现有智能电网终端设备芯片计量、管理和通信功能外,也在开始加大投入研发新产品。

近几年,我国陆续发布了一系列政策,鼓励智能电网终端设备行业发展。《“十四五”新型储能发展实施方案》《2022年能源工作指导意见》《物联网新型基础设施建设三年行动计划(2021-2023年)》等政策不断鼓励智能电网终端设备和基础设施建设及应用。在国家政策的助力下,钜泉光电在智能电网终端设备这一领域发展速度将会更快。

保持智能电网终端设备行业领先的芯片水平外,未来钜泉光电也将逐步拓展通讯基站、路灯控制、光伏监测等其他领域。

若今年成功登陆上交所科创板,挂牌上市,资本市场将带动钜泉光电进入高质量发展。

-

智能电网

+关注

关注

35文章

2919浏览量

116066 -

终端芯片

+关注

关注

0文章

13浏览量

6844 -

科创板

+关注

关注

4文章

893浏览量

27524

发布评论请先 登录

相关推荐

联芸科技科创板IPO申请成功过会

晶亦精微科创板成功过会,拟募资16亿元

硅数股份拟冲刺科创板IPO上市

晶亦精微科创板IPO成功过会,募资近13亿投入半导体装备研发

智能电网终端芯片厂商上市之路一波三折,科创板IPO终成功过会

智能电网终端芯片厂商上市之路一波三折,科创板IPO终成功过会

评论