数据分析提供商北京慧辰资道资讯股份有限公司发布了2021年报,具体内容如下。

近三年主要会计数据和财务指标

(一) 主要会计数据

单位:元 币种:人民币

|

主要会计数据 |

2021年 |

2020年 |

本期比上年 同期增减(%) |

2019年 |

| 营业收入 | 475,981,997.26 | 389,342,428.64 | 22.25 | 383,939,430.56 |

|

归属于上市公司股东 的净利润 |

-38,202,852.46 | 73,701,204.45 | 不适用 | 60,789,397.45 |

|

归属于上市公司股东 的扣除非经常性损益的净利润 |

-68,653,324.70 | 33,667,279.41 |

不适用 |

60,909,750.68 |

|

经营活动产生的现金 流量净额 |

-18,558,194.88 | 34,771,395.66 | 不适用 | 7,270,925.36 |

|

2021年末 |

2020年末 |

本期末比上 年同期末增减(%) |

2019年末 |

|

|

归属于上市公司股东 的净资产 |

1,180,791,573.02 | 1,231,214,111.34 | -4.10 | 597,654,481.26 |

| 总资产 | 1,450,501,609.50 | 1,429,050,602.03 | 1.50 | 731,354,232.80 |

(二) 主要财务指标

| 主要财务指标 | 2021年 | 2020年 |

本期比上年同 期增减(%) |

2019年 |

| 基本每股收益(元/股) | -0.514 | 1.134 | -145.33 | 1.091 |

| 稀释每股收益(元/股) | -0.514 | 1.134 | -145.33 | 1.091 |

|

扣除非经常性损益后的基本每股 收益(元/股) |

-0.924 | 0.518 | -278.38 | 1.093 |

| 加权平均净资产收益率(%) | -3.170 | 8.490 |

减少13.52个 百分点 |

10.720 |

|

扣除非经常性损益后的加权平均 净资产收益率(%) |

-5.693 | 3.880 |

减少12.92个 百分点 |

10.740 |

|

研发投入占营业收入的比例(% ) |

10.86 | 8.50 |

增加2.16个百 分点 |

6.90 |

报告期末公司前三年主要会计数据和财务指标的说明

√适用 □不适用 归属于上市公司股东股东的净利润及归属于上市公司股东的扣除非经常性损益的净利润下降主要 由于 1、公司规模扩大、加大了人才队伍建设,导致费用较上年有较大幅度的增加;2、控股子公 司由于业绩未达预期导致商誉大额减值;3、因为 21 年逾期收款金额加大,信用风险损失因迁徙 率的不同导致未逾期及逾期一年以内的坏账损失计提率加大,导致公司大额计提坏账准备。

2021 年分季度主要财务数据

单位:元 币种:人民币

|

第一季度 (1-3月份) |

第二季度 (4-6月份) |

第三季度 (7-9月份) |

第四季度 (10-12月份) |

|

| 营业收入 | 76,655,804.6 |

129,856,886. 74 |

123,890,434. 03 |

145,578,871.8 9 |

|

归属于上市公司股东的 净利润 |

-1,130,083.64 |

15,175,540.8 3 |

7,974,434.99 |

-60,222,744.6 4 |

|

归属于上市公司股东的 扣除非经常性损益后的净利润 |

-1,127,371.47 |

10,105,013.5 6 |

5,871,861.81 |

-83,502,828.6 |

|

经营活动产生的现金流 量净额 |

-61,524,377.73 | 3,158,375.91 |

-21,454,243. 07 |

61,262,050.01 |

非经常性损益项目和金额

单位:元 币种:人民币

| 非经常性损益项目 | 2021年金额 |

附注(如适 用) |

2020年金额 | 2019年金额 |

| 非流动资产处置损益 | -2,545.56 | |||

| 越权审批,或无正式批准文件,或 |

| 偶发性的税收返还、减免 | ||||

|

计入当期损益的政府补助,但与公 司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外 |

3,000,000.00 | |||

|

计入当期损益的对非金融企业收 取的资金占用费 |

||||

|

企业取得子公司、联营企业及合营 企业的投资成本小于取得投资时应享有被投资单位可辨认净资产公允价值产生的收益 |

||||

| 非货币性资产交换损益 | ||||

| 委托他人投资或管理资产的损益 | ||||

|

因不可抗力因素,如遭受自然灾害 而计提的各项资产减值准备 |

||||

| 债务重组损益 | ||||

|

企业重组费用,如安置职工的支 出、整合费用等 |

||||

|

交易价格显失公允的交易产生的 超过公允价值部分的损益 |

||||

|

同一控制下企业合并产生的子公 司期初至合并日的当期净损益 |

||||

|

与公司正常经营业务无关的或有 事项产生的损益 |

||||

|

除同公司正常经营业务相关的有 效套期保值业务外,持有交易性金融资产、衍生金融资产、交易性金融负债、衍生金融负债产生的公允价值变动损益,以及处置交易性金融资产、衍生金融资产、交易性金融负债、衍生金融负债和其他债权投资取得的投资收益 |

32,966,785.93 | 5,114,996.96 | -95,200.00 | |

|

单独进行减值测试的应收款项、合 同资产减值准备转回 |

||||

| 对外委托贷款取得的损益 | ||||

|

采用公允价值模式进行后续计量 的投资性房地产公允价值变动产生的损益 |

||||

|

根据税收、会计等法律、法规的要 求对当期损益进行一次性调整对当期损益的影响 |

||||

| 受托经营取得的托管费收入 | ||||

|

除上述各项之外的其他营业外收 入和支出 |

-147,975.68 | 1,314,418.75 | -61,733.06 | |

|

其他符合非经常性损益定义的损 益项目 |

11,135.82 | |||

|

非同一控制下原股权按照公允价 值重新计量产生的利得 |

40,633,176.31 | |||

| 减:所得税影响额 | 5,368,338.01 | 7,028,666.98 | -27,988.32 | |

| 少数股东权益影响额(税后) | -1.25 |

| 合计 | 30,450,472.24 | 40,033,925.04 | -120,353.23 |

采用公允价值计量的项目

单位:元 币种:人民币

| 项目名称 | 期初余额 | 期末余额 | 当期变动 |

对当期利润的影响 金额 |

| 结构性存款 | 453,907,777.78 | 461,869,902.78 | 7,962,125.00 | 15,675,219.18 |

| 衍生金融工具 | 67,000.00 | 21,240,729.42 | 21,173,729.42 | 21,173,729.42 |

| 合计 | 453,974,777.78 | 483,110,632.20 | 29,135,854.42 | 36,848,948.60 |

报告期内主要经营情况

公司实现营业收入 47,598.20 万元,同比增长 22.25%,归属于母公司所有者的净利润为-3,820.29 万元,同比下降 151.83%,扣除非经常性损益后归属于母公司所有者的净利润为-6,865.31 万元,同比下降 303.92%。公司经营活动产生的现金流量净额为 1,855.82 万元人民币。

(一) 主营业务分析

1. 利润表及现金流量表相关科目变动分析表

| 科目 | 本期数 | 上年同期数 | 变动比例(%) |

| 营业收入 | 475,981,997.26 | 389,342,428.64 | 22.25 |

| 营业成本 | 309,980,068.25 | 229,994,893.33 | 34.78 |

| 销售费用 | 83,488,204.55 | 52,277,756.62 | 59.70 |

| 管理费用 | 51,920,611.16 | 31,146,368.52 | 66.70 |

| 财务费用 | -14,416,441.51 | -11,677,372.60 | 23.46 |

| 研发费用 | 37,845,305.98 | 33,105,293.42 | 14.32 |

| 经营活动产生的现金流量净额 | -18,558,194.88 | 34,771,395.66 | 不适用 |

| 投资活动产生的现金流量净额 | -37,780,847.32 | -488,793,659.02 | 不适用 |

| 筹资活动产生的现金流量净额 | -16,943,822.85 | 566,005,515.60 | 不适用 |

营业收入变动原因说明:主要系公司业务规模扩大所致

营业成本变动原因说明:主要系本期营业收入增加,营业成本相应增加 销售费用变动原因说明:主要系公司扩大规模,人员投入加大 管理费用变动原因说明:主要系公司扩大规模,人员投入加大 财务费用变动原因说明:主要系理财收益增加所致 研发费用变动原因说明:主要系本期加大研发项目投入所致 本期公司业务类型、利润构成或利润来源发生重大变动的详细说明

□适用 √不适用

2. 收入和成本分析

√适用 □不适用

报告期内公司主营业务收入 4,759.81 万元,同比增长 22.25%,主营业务成本 3099.80,同比增 长 34.78%。

(1)。 主营业务分行业、分产品、分地区、分销售模式情况

单位:元 币种:人民币

主营业务分行业情况

|

分行业 |

营业收入 |

营业成本 |

毛利率 (%) |

营业收入 比上年增减(%) |

营业成本 比上年增减(%) |

毛利率比 上年增减 (%) |

| TMT | 178,186,647.68 | 124,905,357.88 | 29.9 | 21.71 | 35.67 |

减少7.21 个百分点 |

|

耐用消费 品 |

82,211,643.79 | 63,617,856.81 | 22.62 | 5.31 | 23.16 |

减少 11.21个百分点 |

|

快速消费 品 |

105,838,537.57 |

67,767,405.49 |

35.97 |

48 | 79.79 |

减少 11.32个百分点 |

|

政府及公 共服务 |

23,623,362.34 | 9,671,345.14 |

59.06 |

143.11 | 49.61 |

增加 25.59个百分点 |

| 其他 | 86,121,805.88 | 44,018,102.93 | 48.89 | 2.97 | 4.52 |

减少0.76 个百分点 |

| 主营业务分产品情况 | ||||||

|

分产品 |

营业收入 |

营业成本 |

毛利率 (%) |

营业收入 比上年增减(%) |

营业成本 比上年增减(%) |

毛利率比 上年增减 (%) |

| 数据产品 | 403,926,969.12 | 278,801,784.25 | 30.98 | 33.45 | 38.11 |

减少2.33 个百分点 |

| 解决方案 | 72,055,028.14 |

31,178,284.00 |

56.73 |

-16.86 |

10.84 |

减少 10.81个百分点 |

| 主营业务分地区情况 | ||||||

|

分地区 |

营业收入 |

营业成本 |

毛利率 (%) |

营业收入 比上年增减(%) |

营业成本 比上年增减(%) |

毛利率比 上年增减 (%) |

| 华北 | 106,553,786.41 | 65,304,674.92 | 38.71 | -16.85 | -10.23 |

减少4.52 个百分点 |

| 华东 | 203,127,453.37 | 125,034,543.9 | 38.45 | 63.43 | 76.34 |

减少4.5 个百分点 |

| 华南 | 76,781,247.07 | 54,130,807.86 | 29.50 | 34.76 | 42.09 |

减少3.64 个百分点 |

| 华西 | 40,294,636.33 | 29,072,728.35 | 27.85 | -0.67 | 9.05 |

减少6.43 个百分点 |

| 境外 | 7,282,848.14 | 3,370,692.28 | 53.72 | 30.80 | 4.80 |

增加 11.49个百分点 |

| 华中 | 41,942,025.94 | 33,066,620.94 | 21.16 | 24.12 | 79.97 |

减少 24.47个百分点 |

| 主营业务分销售模式情况 | ||||||

|

销售模式 |

营业收入 |

营业成本 |

毛利率 (%) |

营业收入 比上年增减(%) |

营业成本 比上年增减(%) |

毛利率比 上年增减 (%) |

| 直销 | 475,981,997.26 | 309,980,068.25 | 34.88 | 22.25 | 34.78 |

减少6.05 个百分点 |

主营业务分行业、分产品、分地区、分销售模式情况的说明 经济形势发生变化,各行业各类产品毛利产生不同变化。

(2)。 产销量情况分析表

□适用 √不适用

(3)。 重大采购合同、重大销售合同的履行情况

□适用 √不适用

(4)。 成本分析表

单位:元

| 分行业情况 | |||||||

|

分行业 |

成本构成项目 |

本期金额 |

本期占总成本比例(%) |

上年同期金额 |

上年同期占总成本比例(%) |

本期金 额较上年同期变动比例(%) |

情况说明 |

| TMT |

数 据采 集 |

5,070,721.58 | 1.64 | 5,776,368 | 2.51 | -12.22 | |

| TMT |

数 据采 购 |

106,299,077.59 | 34.29 | 76,666,296.05 | 33.33 | 38.65 | |

| TMT |

数 据分 析 |

12,403,483.27 | 4.00 | 9,626,293.09 | 4.19 | 28.85 | |

|

耐用消费 品 |

数 据采 集 |

4,106,750.87 | 1.32 | 3,218,439.6 | 1.40 | 27.60 | |

|

耐用消费 品 |

数 据采 购 |

51,328,121.08 | 16.56 | 42,075,621.08 | 18.29 | 21.99 | |

|

耐用消费 品 |

数 据分 析 |

8,182,984.78 | 2.64 | 6,360,353.88 | 2.77 | 28.66 | |

|

快速消费 品 |

数 据采 集 |

1,688,326.62 | 0.54 | 1,691,564.14 | 0.74 | -0.19 | |

|

快速消费 品 |

数 据采 购 |

51,074,303.77 | 16.48 | 27,366,729.34 | 11.9 | 86.63 | |

|

快速消费 品 |

数 据分 析 |

15,004,775.07 | 4.84 | 8,634,111.2 | 3.75 | 73.78 | |

|

政府及公 共服务 |

数 据采 集 |

797,624.58 | 0.26 | 417,178.65 | 0.18 | 91.19 | |

|

政府及公 共服务 |

数 据采 购 |

6,106,702.02 | 1.97 | 5,153,190.5 | 2.24 | 18.50 | |

|

政府及公 共服务 |

数 据分 析 |

2,767,018.56 | 0.89 | 894,178.78 | 0.39 | 209.45 | |

| 其他 |

数 据采 集 |

1,461,016.34 | 0.48 | 1,586,319.56 | 0.69 | -7.90 | |

| 其他 |

数 据采 购 |

33,382,792.56 | 10.77 | 31,546,060.89 | 13.71 | 5.82 | |

| 其他 |

数 据分 析 |

10,306,369.56 | 3.32 | 8,982,188.57 | 3.91 | 14.74 | |

| 分产品情况 | |||||||

|

分产品 |

成本构成项目 |

本期金额 |

本期占总成本比例(%) |

上年同期金额 |

上年同期占总成本比例(%) |

本期金 额较上年同期变动比例(%) |

情况说明 |

| 数据产品 |

数 据采 集 |

11,786,149.49 | 3.80 | 5,621,659.41 | 2.44 | 109.66 | |

| 数据产品 |

数 据采 购 |

228,382,745.95 | 73.68 | 162,838,208.12 | 70.82 | 40.25 | |

| 数据产品 |

数 据分 析 |

38,632,888.85 | 12.46 | 33,405,474.38 | 14.52 | 15.65 | |

| 解决方案 |

数 据采 集 |

1,338,290.50 | 0.43 | 124,028.86 | 0.05 | 979.02 | |

| 解决方案 |

数 据采 购 |

19,808,251.07 | 6.39 | 19,969,689.73 | 8.68 | -0.81 | |

| 解决方案 |

数 据分 析 |

10,031,742.39 | 3.24 | 8,035,832.83 | 3.49 | 24.84 | |

成本分析其他情况说明

无

(5)。 报告期主要子公司股权变动导致合并范围变化

√适用 □不适用

2021 年 6 月 30 日,公司全资子公司上海瑞斡与永新明萨、永新县舒添科贸中心(普通合 伙)、礼芮行及政斌正式签署了《关于上海礼芮行信息技术有限公司之股权购买协议》,以现金 1530 万元收购永新明萨持有的礼芮行 51%股权,本次交易完成后,上海瑞斡持有礼芮行 51%的股权。

2021 年 8 月 26 日,公司与经纬智通、纪贝娣及慧辰视界正式签署了《股权收购协议》,以现金 550 万元收购经纬智通持有的慧辰视界 20%的股权。本次交易完成后,公司持有慧辰视界 100% 股权,慧辰视界成为公司全资子公司。

(6)。 公司报告期内业务、产品或服务发生重大变化或调整有关情况

□适用 √不适用

(7)。 主要销售客户及主要供应商情况

A.公司主要销售客户情况

前五名客户销售额 12,715.34 万元,占年度销售总额 26.71%;其中前五名客户销售额中关联方销 售额 0 万元,占年度销售总额 0 %。

公司前五名客户

√适用 □不适用

单位:万元 币种:人民币

| 序号 | 客户名称 | 销售额 |

占年度销售总额比例 (%) |

是否与上市公司存在 关联关系 |

| 1 | 第一名 | 6,164.78 | 12.95 | 否 |

| 2 | 第二名 | 2,076.50 | 4.36 | 否 |

| 3 | 第三名 | 2,009.35 | 4.22 | 否 |

| 4 | 第四名 | 1,337.91 | 2.81 | 否 |

| 5 | 第五名 | 1,126.80 | 2.37 | 否 |

| 合计 | / | 12,715.34 | 26.71 | / |

报告期内向单个客户的销售比例超过总额的 50%、前 5 名客户中存在新增客户的或严重依赖于少 数客户的情形

□适用 √不适用

B.公司主要供应商情况

前五名供应商采购额 5,033.10 万元,占年度采购总额 15.67%;其中前五名供应商采购额中关联 方采购额 0 万元,占年度采购总额 0%。

公司前五名供应商

√适用 □不适用

单位:万元 币种:人民币

| 序号 | 供应商名称 | 采购额 |

占年度采购总额比例 (%) |

是否与上市公司存在 关联关系 |

| 1 | 第一名 | 1,801.19 | 5.61 | 否 |

| 2 | 第二名 | 977.87 | 3.04 | 否 |

| 3 | 第三名 | 797.90 | 2.48 | 否 |

| 4 | 第四名 | 734.33 | 2.29 | 否 |

| 5 | 第五名 | 721.80 | 2.25 | 否 |

| 合计 | / | 5,033.10 | 15.67 | / |

报告期内向单个供应商的采购比例超过总额的 50%、前 5 名供应商中存在新增供应商的或严重依 赖于少数供应商的情形

□适用 √不适用

3. 费用

√适用 □不适用

单位:元币种:人民币

| 科目 | 2021 年度 | 2020年度 | 变动比例(%) | 重大变动说明 |

| 销售费用 | 83,488,204.55 | 52,277,756.62 | 59.70 |

主要系人员增加 导致人员费用增加 |

| 管理费用 | 51,920,611.16 | 31,146,368.52 | 66.70 |

主要系人员增加 导致费用增加 |

| 研发费用 | 37,845,305.98 | 33,105,293.42 | 14.32 |

公司加大研发投 入所致 |

| 财务费用 | -14,416,441.51 | -11,677,372.60 | 23.46 | 理财收益增加 |

4. 现金流

√适用 □不适用

单位:元币种:人民币

| 项目 | 2021 年度 | 2020 年度 | 变动比例(%) | 重大变动说明 |

| 经营活动产生的 | -18,558,194.88 | 34,771,395.66 | 不适用 |

| 现金流量净额 | ||||

|

投资活动产生的 现金流量净额 |

-37,780,847.32 | -488,793,659.02 | 不适用 | |

|

筹资活动产生的 现金流量净额 |

-16,943,822.85 | 566,005,515.60 | 不适用 |

(二) 非主营业务导致利润重大变化的说明

□适用 √不适用

(三) 资产、负债情况分析

√适用 □不适用

|

项目名称 |

本期期末数 |

本期期末数占总资产的比例 (%) |

上期期末数 |

上期期 末数占总资产的比例 (%) |

本期期末 金额较上期期末变动比例 (%) |

情况说明 |

|

衍生金融资产 |

0 |

0.00 |

67000 |

0 |

-100 |

主要系 本年收购信唐普华产生的或有对价所致 |

|

应收票 据 |

300000 | 2.00 | 0 | 0 |

|

|

| 预付款项 |

1596676.5 |

11.00 |

1224864.8 |

0.09 |

30.36 |

预付供 应商款增加 |

|

存货 |

39166548 |

270.00 |

23175339 |

1.62 |

69 |

已执行 未确认收入项目增多 |

|

合同资 产 |

3023841.8 | 21.00 | 1644682.7 | 0.12 | 83.86 | |

| 其他流动资产 |

2761724.3 |

19.00 |

4479199.5 |

0.31 |

-38.34 |

主要是 预交的税费 |

| 长期股权投资 |

19457183 |

134.00 |

3057789.3 |

0.21 |

536.32 |

新增联 营及合营公司 |

|

长期待 摊费用 |

1699053.6 | 12.00 | 795612.11 | 0.06 | 113.55 |

公司房 租分摊 |

|

递延所得税资产 |

16127278 |

111.00 |

2292395.5 |

0.16 |

603.51 |

主要系 信用减值损失计提增加所致。 |

|

合同负债 |

15521844 |

107.00 |

6746625.6 |

0.47 |

130.07 |

公司使 用新租赁准则所致 |

|

应付职工薪酬 |

20824946 |

144.00 |

8572294 |

0.6 |

142.93 |

主要系 本期计提奖金下年发放所致 |

|

其他应付款 |

9421399.8 |

65.00 |

6199121.5 |

0.43 |

51.98 |

主要系 本期支付专业机构费增加 |

|

递延所得税负债 |

|

0.00 |

1062574 |

0.07 |

-100 |

主要系 本年应纳税暂时性差异金额增加所致。 |

| 其他综合收益 |

-427433.8 |

-3.00 |

-181170.1 |

-0.01 |

135.93 |

主要系 汇率变动所致 |

来源:慧辰股份官网

-

数据分析

+关注

关注

2文章

1449浏览量

34057

发布评论请先 登录

相关推荐

使用AI大模型进行数据分析的技巧

数据分析的工具有哪些

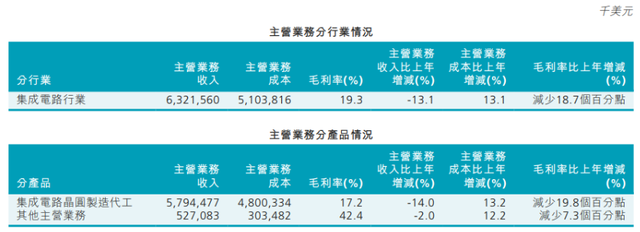

中芯国际发布2023年年报,营收63.2亿美元

数据分析提供商慧辰股份发布2021年报

数据分析提供商慧辰股份发布2021年报

评论