电力电子产品研发和生产企业江苏宏微科技股份有限公司发布2021年报,具体内容如下。

近三年主要会计数据和财务指标

(一) 主要会计数据

单位:元 币种:人民币

|

主要会计数据 |

2021年 |

2020年 |

本期比上 年同期增减(%) |

2019年 |

| 营业收入 | 550,636,072.24 | 331,629,293.88 | 66.04 | 259,720,895.59 |

|

归属于上市公司股东的净 利润 |

68,829,391.15 | 26,637,905.48 | 158.39 | 11,210,491.30 |

|

归属于上市公司股东的扣 除非经常性损益的净利润 |

42,975,123.52 | 22,953,100.37 | 87.23 | 7,610,989.40 |

|

经营活动产生的现金流量 净额 |

-74,074,929.28 | 4,370,517.75 | -1,794.88 | 6,268,716.82 |

|

2021年末 |

2020年末 |

本期末比 上年同期末增减(% ) |

2019年末 |

|

|

归属于上市公司股东的净 资产 |

876,502,937.20 | 230,863,403.52 | 279.66 | 154,228,698.04 |

| 总资产 | 1,280,714,866.30 | 424,798,946.05 | 201.49 | 339,521,660.22 |

(二) 主要财务指标

| 主要财务指标 | 2021年 | 2020年 |

本期比上年同期 增减(%) |

2019年 |

| 基本每股收益(元/股) | 0.84 | 0.38 | 121.05 | 0.17 |

| 稀释每股收益(元/股) | ||||

|

扣除非经常性损益后的基本每股 收益(元/股) |

0.52 | 0.33 | 57.58 | 0.12 |

| 加权平均净资产收益率(%) | 14.83 | 13.83 |

增加1.00个百分 点 |

6.71 |

|

扣除非经常性损益后的加权平均 净资产收益率(%) |

9.26 | 11.92 |

减少2.66个百分 点 |

4.56 |

|

研发投入占营业收入的比例(% ) |

6.88 | 6.94 |

减少0.06个百分 点 |

9.46 |

报告期末公司前三年主要会计数据和财务指标的说明

√适用 □不适用

报告期内,公司实现营业收入 550,636,072.24 元,同比增加 66.04%;实现归属于母公司所有者的净利润 68,829,391.15 元,同比增加 158.39%;实现归属于母公司所有者的扣除非经常性损益的净利润 42,975,123.52 元,同比增加 87.23%,主要系报告期内公司接受的订单饱满,整体产能提升,营业总收入和利润同比均有所增长。

报告期末,公司财务状况良好,总资产 1,280,714,866.30 元,较报告期初增加 201.49%;归属于母公司的所有者权益 876,502,937.20 元,较报告期初增加 279.66%。主要系因公司首次公开募集资金及实现经营利润增长。

经营活动产生的现金流量净额-74,074,929.28 元,同比减少 1794.88%,主要系公司下游需求旺盛,为了生产和经营的需要,公司购买原材料支付的现金增加以及公司日常经营活动开支增加所导致。

基本每股收益同比增长 121.05%,扣除非经常性损益后的基本每股收益同比增长 57.58%,主要归属于公司所有者的净利润增长。

2021 年分季度主要财务数据

单位:元 币种:人民币

|

第一季度 (1-3 月份) |

第二季度 (4-6 月份) |

第三季度 (7-9 月份) |

第四季度 (10-12 月份) |

|

| 营业收入 | 104,337,184.40 | 130,051,457.72 | 135,553,769.46 | 180,693,660.66 |

|

归属于上市公司股 东的净利润 |

16,539,963.02 | 15,247,626.97 | 14,780,633.07 | 22,261,168.09 |

|

归属于上市公司股 东的扣除非经常性损益后的净利润 |

10,357,991.68 |

12,294,765.44 |

11,593,325.55 |

8,729,040.85 |

|

经营活动产生的现 金流量净额 |

-19,788,638.51 | 7,049,181.69 | 21,193,404.69 | -82,528,877.15 |

非经常性损益项目和金额

√适用 □不适用

单位:元 币种:人民币

| 非经常性损益项目 | 2021 年金额 |

附注(如 适用) |

2020 年金额 | 2019 年金额 |

| 非流动资产处置损益 | 528,333.11 | -53,479.74 | -1,989,233.75 | |

|

越权审批,或无正式批准文件, 或偶发性的税收返还、减免 |

||||

|

计入当期损益的政府补助,但与 公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外 |

28,221,715.62 | 4,403,730.70 | 6,067,100.60 | |

|

计入当期损益的对非金融企业收 取的资金占用费 |

|

企业取得子公司、联营企业及合 营企业的投资成本小于取得投资时应享有被投资单位可辨认净资产公允价值产生的收益 |

||||

| 非货币性资产交换损益 | ||||

| 委托他人投资或管理资产的损益 | ||||

|

因不可抗力因素,如遭受自然灾 害而计提的各项资产减值准备 |

||||

| 债务重组损益 | 404,139.53 | |||

|

企业重组费用,如安置职工的支 出、整合费用等 |

||||

|

交易价格显失公允的交易产生的 超过公允价值部分的损益 |

||||

|

同一控制下企业合并产生的子公 司期初至合并日的当期净损益 |

||||

|

与公司正常经营业务无关的或有 事项产生的损益 |

||||

|

除同公司正常经营业务相关的有 效套期保值业务外,持有交易性 金融资产、衍生金融资产、交易 性金融负债、衍生金融负债产生 的公允价值变动损益,以及处置 交易性金融资产、衍生金融资产、交易性金融负债、衍生金融负债 和其他债权投资取得的投资收益 |

1,211,709.69 | |||

|

单独进行减值测试的应收款项、 合同资产减值准备转回 |

561,195.27 | |||

| 对外委托贷款取得的损益 | ||||

|

采用公允价值模式进行后续计量 的投资性房地产公允价值变动产生的损益 |

||||

|

根据税收、会计等法律、法规的 要求对当期损益进行一次性调整对当期损益的影响 |

||||

| 受托经营取得的托管费收入 | ||||

|

除上述各项之外的其他营业外收 入和支出 |

38,059.42 | 25,467.44 | -26,667.07 | |

|

其他符合非经常性损益定义的损 益项目 |

||||

| 减:所得税影响额 | 4,566,341.41 | 692,918.80 | 707,316.13 | |

| 少数股东权益影响额(税后) | 140,404.07 | -2,005.51 | 148,521.28 | |

| 合计 | 25,854,267.63 | 3,684,805.11 | 3,599,501.90 |

采用公允价值计量的项目

√适用 □不适用

单位:元 币种:人民币

| 项目名称 | 期初余额 | 期末余额 | 当期变动 |

对当期利润的影响 金额 |

| 交易性金融资产 | - | 174,011,978.08 | 174,011,978.08 | 1,211,709.69 |

| 应收款项融资 | 20,329,780.00 | 38,433,768.52 | 18,103,988.52 | - |

| 合计 | 20,329,780.00 | 212,445,746.60 | 192,115,966.60 | 1,211,709.69 |

报告期内主要经营情况

2021 年公司实现营业收入 55,063.61 万元,同比增加 66.04%;实现归属于母公司所有者的净利润 6,882.94 万元 ,同比增长 158.39%;实现归属于母公司所有者的扣除非经常性损益的净利润 4,297.51 万元 ,同比增长 87.23%。

(一) 主营业务分析

1. 利润表及现金流量表相关科目变动分析表

单位:元 币种:人民币

| 科目 | 本期数 | 上年同期数 | 变动比例(%) |

| 营业收入 | 550,636,072.24 | 331,629,293.88 | 66.04 |

| 营业成本 | 431,852,047.78 | 253,408,340.82 | 70.42 |

| 销售费用 | 14,745,809.43 | 14,003,300.47 | 5.30 |

| 管理费用 | 18,179,926.96 | 11,430,014.40 | 59.05 |

| 财务费用 | -1,020,581.43 | 3,390,353.84 | -130.10 |

| 研发费用 | 37,901,236.09 | 23,006,291.36 | 64.74 |

| 经营活动产生的现金流量净额 | -74,074,929.28 | 4,370,517.75 | -1,794.88 |

| 投资活动产生的现金流量净额 | -219,422,542.37 | -35,579,667.31 | 不适用 |

| 筹资活动产生的现金流量净额 | 559,624,260.85 | 24,705,611.75 | 2,165.17 |

营业收入变动原因说明:主要系报告期内公司接受的订单饱满,整体产能提升。营业成本变动原因说明:系报告期内销售收入增加,成本亦相应增加所致。

管理费用变动原因说明:主要系公司规模扩大,管理人员数量增加,薪酬上升所致。财务费用变动原因说明:主要系银行贷款减少,公司理财取得的利息收入增加所致 研发费用变动原因说明:主要系研发人员薪酬增加,研发项目直接投入增加所致。

经营活动产生的现金流量净额变动原因说明:主要系公司下游需求旺盛,为生产和经营的需要, 公司购买原材料支付的现金增加以及公司日常经营活动开支增加所导致。

投资活动产生的现金流量净额变动原因说明:主要系本期购买理财产品,及募投项目投资支付现金增加所致。

筹资活动产生的现金流量净额变动原因说明:主要系首次公开发行股票,收到募集资金所致。

本期公司业务类型、利润构成或利润来源发生重大变动的详细说明

□适用 √不适用

2.收入和成本分析

√适用 □不适用

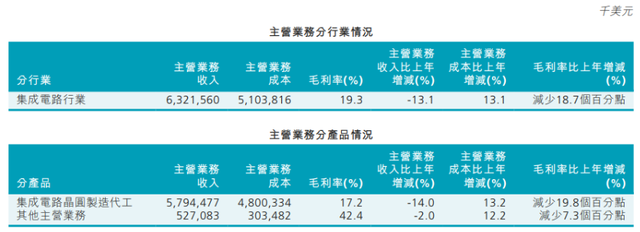

2021 年度全年公司实现营业收入 55,063.61 万元,同比增长 66.04 %,其中主营业务收入54,451.23 万元,同比增长 65.55%;营业成本 43,185.20 万元,同比增长 70.42%,其中主营业务成本 42,576.38 万元,同比增长 68.59%。

(1)。主营业务分行业、分产品、分地区、分销售模式情况

单位:元 币种:人民币

| 主营业务分行业情况 | ||||||

| 分行业 | 营业收入 | 营业成本 |

毛利率 (%) |

营业收入比上 年增减(%) |

营业成本比上 年增减(%) |

毛利率比上年 增减(%) |

|

功率半 导体器件 |

544,512,255.43 |

425,763,781.53 |

21.81 |

65.55 |

68.59 |

减少 1.41个百分点 |

| 主营业务分产品情况 | ||||||

| 分产品 | 营业收入 | 营业成本 |

毛利率 (%) |

营业收入比上 年增减(%) |

营业成本比上 年增减(%) |

毛利率比上年 增减(%) |

| 芯片 | 17,074,862.39 | 12,264,589.93 | 28.17 | 21.97 | 27.95 |

减少 3.36 个 百分点 |

| 单管 | 148,501,155.20 | 112,554,660.93 | 24.21 | 243.99 | 257.26 |

减少 2.81 个百分点 |

| 模块 | 351,895,132.05 | 284,298,564.20 | 19.21 | 41.44 | 45.95 |

减少 2.5 个 百分点 |

|

电源模 组 |

9,059,046.72 | 8,437,790.57 | 6.86 | -22.73 | -20.88 |

减少 2.17 个 百分点 |

|

受托加 工劳务 |

17,982,059.07 | 8,208,175.90 | 54.35 | 60.25 | 36.83 |

增加 7.81 个 百分点 |

| 主营业务分地区情况 | ||||||

| 分地区 | 营业收入 | 营业成本 |

毛利率 (%) |

营业收入比上 年增减(%) |

营业成本比上 年增减(%) |

毛利率比上年 增减(%) |

| 内销 | 527,370,965.54 | 413,507,158.45 | 21.59 | 66.27 | 69.76 |

减少 1.62 个百 分点 |

| 外销 | 17,141,289.89 | 12,256,623.08 | 28.50 | 46.15 | 36.75 |

增加 4.92 个百 分点 |

| 主营业务分销售模式情况 | ||||||

| 销售模 | 营业收入 | 营业成本 | 毛利率 | 营业收入比上 | 营业成本比上 | 毛利率比上年 |

| 式 | (%) | 年增减(%) | 年增减(%) | 增减(%) | ||

| 直销 | 465,342,750.85 | 362,582,168.26 | 22.08 | 62.83 | 112.68 |

减少 1.36 个百 分点 |

| 经销 | 79,169,504.58 | 63,181,613.27 | 20.19 | 83.60 | 87.23 |

减少 1.55 个百 分点 |

主营业务分行业、分产品、分地区、分销售模式情况的说明

1、公司致力于功率半导体芯片、单管、模块及电源模组研发、生产和销售,公司产品集中应用于工业控制(变频器、电焊机、UPS 电源等),部分产品应用于新能源发电(光伏逆变器)、电动汽车等多元化领域。

2、公司的下游应用领域订单需求旺盛,公司进一步扩大对国内外客户的销售,内销主营营业收入同比增长 66.27%,外销主营营业收入同比增长 46.15%。

3、公司销售以直销为主,其中直销收入占比 85.46%, 2021 年进一步深化与重点客户的全方位合作,加强直销销售,直销客户的营业收入与同期相比,增加 62.83%。

(2)。产销量情况分析表

√适用 □不适用

|

主要产品 |

单位 |

生产量 |

销售量 |

库存量 |

生产量比 上年增减 (%) |

销售量比 上年增减 (%) |

库存量比 上年增减 (%) |

|

功率半导 体单管 |

只 | 45,761,599 | 40,350,245 | 4,637,149 | 137.62 | 115.5 | 174.98 |

|

功率半导 体模块 |

只 | 4,279,030 | 4,152,252 | 98,761 | 39.03 | 37.94 | 45.80 |

产销量情况说明

功率半导体单管、模块生产量、销售量和库存量同比增加,主要是因为报告期内下游订单旺盛, 生产规模扩大所致。

(3)。重大采购合同、重大销售合同的履行情况

□适用 √不适用

(4)。成本分析表

单位:元

| 分行业情况 | |||||||

|

分行业 |

成本构成项目 |

本期金额 |

本期占总成本 比例(%) |

上年同期金额 |

上年同期占总成本比例(%) |

本期金 额较上年同期变动比例(%) |

情况说明 |

| 功率半导体器件 |

材料、人 工、制造费用等 |

425,763,781.53 |

100 |

252,539,989.79 |

100 |

68.59 |

|

| 分产品情况 | |||||||

|

分产品 |

成本构成项目 |

本期金额 |

本期占总成本 比例(%) |

上年同期金额 |

上年同期占总成本比例(%) |

本期金 额较上年同期变动比例(%) |

情况说明 |

| 芯片 |

材料、人 工、制造费用等 |

12,264,589.93 |

2.88 |

9,585,640.28 |

3.80 |

27.95 |

|

| 单管 |

材料、人 工、制造费用等 |

112,554,660.93 |

26.44 |

31,504,982.98 |

12.48 |

257.26 |

|

| 模块 |

材料、人 工、制造费用等 |

284,298,564.20 |

66.77 |

194,785,556.88 |

77.13 |

45.95 |

|

| 电源模组 |

材料、人 工、制造费用等 |

8,437,790.57 |

1.98 |

10,664,864.68 |

4.22 |

-20.88 |

|

|

受托加工 劳务 |

材料、人 工、制造费用等 |

8,208,175.90 |

1.93 |

5,998,944.97 |

2.38 |

36.83 |

成本分析其他情况说明

生产成本的增加系销售收入的增加以及芯片等原材料价格上涨的影响,各类产品材料成本与同期相比,都不同程度的有所提高。

(5)。报告期主要子公司股权变动导致合并范围变化

√适用 □不适用

详见本报告第十节、八“合并范围的变更”

(6)。公司报告期内业务、产品或服务发生重大变化或调整有关情况

□适用 √不适用

(7)。主要销售客户及主要供应商情况

A.公司主要销售客户情况

前五名客户销售额 21,902.72 万元,占年度销售总额 39.78%;其中前五名客户销售额中关联方销售额 0 万元,占年度销售总额 0 %。

公司前五名客户

√适用 □不适用

单位:万元 币种:人民币

| 序号 | 客户名称 | 销售额 |

占年度销售总额比例 (%) |

是否与上市公司存在 关联关系 |

| 1 | 单位 1 | 8,020.71 | 14.57 | 否 |

| 2 | 单位 2 | 5,067.60 | 9.20 | 否 |

| 3 | 单位 3 | 4,687.31 | 8.51 | 否 |

| 4 | 单位 4 | 2,816.87 | 5.12 | 否 |

| 5 | 单位 5 | 1,310.23 | 2.38 | 否 |

| 合计 | / | 21,902.72 | 39.78 | / |

报告期内向单个客户的销售比例超过总额的 50%、前 5 名客户中存在新增客户的或严重依赖于少数客户的情形

√适用 □不适用

单位 2 和单位 5 为本期新进入前五大客户,主要系因销售额增加所致。

B.公司主要供应商情况

前五名供应商采购额 22,699.91 万元,占年度采购总额 43.32%;其中前五名供应商采购额中关联方采购额 0 万元,占年度采购总额 0%。

公司前五名供应商

√适用 □不适用

单位:万元 币种:人民币

| 序号 | 供应商名称 | 采购额 |

占年度采购总额比例 (%) |

是否与上市公司存在 关联关系 |

| 1 | 供应商 1 | 5,511.69 | 10.52 | 否 |

| 2 | 供应商 2 | 5,342.09 | 10.19 | 否 |

| 3 | 供应商 3 | 4,960.06 | 9.47 | 否 |

| 4 | 供应商 4 | 4,240.90 | 8.09 | 否 |

| 5 | 供应商 5 | 2,645.17 | 5.05 | 否 |

| 合计 | / | 22,699.91 | 43.32 | / |

报告期内向单个供应商的采购比例超过总额的 50%、前 5 名供应商中存在新增供应商的或严重依赖于少数供应商的情形

√适用 □不适用

供应商 1、供应商 2、供应商 3 和供应商 5 为本期新进入前五大供应商,主要系因采购额增加所致。

3.费用

√适用 □不适用

单位:元

| 项目名称 | 2021 年度 | 2020 年度 | 变动比例(%) |

| 销售费用 | 14,745,809.43 | 14,003,300.47 | 5.30 |

| 管理费用 | 18,179,926.96 | 11,430,014.40 | 59.05 |

| 研发费用 | 37,901,236.09 | 23,006,291.36 | 64.74 |

| 财务费用 | -1,020,581.43 | 3,390,353.84 | -130.10 |

管理费用变动原因说明:主要系公司规模扩大,管理人员数量增加,薪酬上升所致。研发费用变动原因说明:主要系研发人员薪酬增加,研发项目直接投入增加所致。 财务费用变动原因说明:主要系银行贷款减少,公司理财取得的利息收入增加所致

4.现金流

√适用 □不适用

单位:元

| 项目名称 | 2021 年度 | 2020 年度 | 变动比例(%) |

| 经营活动产生的现金流量净额 | -74,074,929.28 | 4,370,517.75 | -1794.88 |

| 投资活动产生的现金流量净额 | -219,422,542.37 | -35,579,667.31 | 不适用 |

| 筹资活动产生的现金流量净额 | 559,624,260.85 | 24,705,611.75 | 2165.17 |

经营活动产生的现金流量净额变动原因说明:主要系公司下游需求旺盛,为生产和经营的需要, 公司购买原材料支付的现金增加以及公司日常经营活动开支增加所导致。

投资活动产生的现金流量净额变动原因说明:主要系本期购买理财产品,及募投项目投资支付现金增加所致。

筹资活动产生的现金流量净额变动原因说明:主要系首次公开发行股票,收到募集资金所致。

来源:宏微科技

-

电力电子

+关注

关注

29文章

564浏览量

48876 -

江苏宏微

+关注

关注

0文章

4浏览量

6416

发布评论请先 登录

相关推荐

电子产品结构与导热材料解决方案

如何运用TRIZ解决电子产品的过热问题?

测电子产品辐射的仪器叫什么

电子产品环境模拟试验详解

中芯国际发布2023年年报,营收63.2亿美元

电力电子产品研发和生产企业宏微科技发布2021年报

电力电子产品研发和生产企业宏微科技发布2021年报

评论