作者:张迎辉

全球知名半导体市场调研机构Gartner副总裁盛陵海(Roger Sheng)日前作了一场面向产业和财经媒体的线上主题直播,对当前的半导体供应链形势作了分析,也针对俄乌战争、中国疫情控制新形势的影响作了解读,同时还对中国半导体和芯片产业的高速发展与全球半导体的格局对比分析。

过去两三年是半导体产业变化最大的时段,全世界的经济大国和发达地区,都将半导体作为重要的投资和产业调整方向加以重视,再加上疫情、中美脱钩、新能源汽车和今年突发的俄乌战争,无不对半导体的产业供应链和终端需求产生了巨大的影响。国内很多的分析师和媒体都有自己的立场和观点,不过作为历史悠久的全球头部半导体调研机构Gartner分析师,对于半导体产业的解读,我认为更加理性、深刻和全面。

电子发烧友网编辑也受邀参加,特别做报道分享。

Gartner研究副总裁盛陵海(Roger Sheng)首先在宏观上从供给和需求端看了分析。

一、供应端

首先,看一下现在的局势、整个大背景,有非常多的不确定因素。包括:供应端和需求端。供应端这边我们可以看到美国和中国的关系,美国对中国禁运。最近美国又有一些新闻,说:“要对中国国内的一些半导体企业进行封锁”或者是说通过一些设备、技术的“卡死”来阻止中国半导体公司的成长。然后,俄罗斯和乌克兰(战争)危机,也是造成了一部分的原材料价格会上升(中国大陆和台湾)。当然,在我们这边看来可能还不是最大的问题,但是在欧美的整个政治环境当中,他们认为台湾问题也是非常大的一个不确定因素。中国大陆现在也是在不断的加强整个半导体产业投资,新的产能、设备、原材料的切换我们也在看;比如:前一段时间炒作比较厉害的,就是俄罗斯和乌克兰遭到惰性气体(氩气、氖气)供应不上。其实我们也可以看到,实际上是中国的企业已经在这些方面是作为一个备选。而且前几年中国惰性气体的供应商就已经走在世界舞台上面,但是随之而来的就是成本的上升。同样的,我们看到德国、日本也是为了保证供应的多元化,也是加强了新的投资。在Gartner有一个新的定义,叫:“技术民族主义”。技术民族主义的代表,就是中国和美国现在正在进行的半导体生产本土化的竞争。日本、欧洲也有参与到现在的竞争,就是都在投资、花几百亿的钱去投资本土半导体产能建设。我们用这个词来表示现在的这样一个状态!

二、需求端

实际上供应端的不确定性因素相对来说还比较好,但是在需求端不确定性的因素更大。主要的几点:一是通货膨胀。因为俄罗斯和乌克兰的危机、战争,导致能源价格大幅上升。欧洲能源价格上升了很多、美国也上升了很多,导致整个社会的消费水平会降低。因为特别是欧洲,欧洲那边的平均工资也不是很高,突然一下子增长的能源价格导致很多家庭不得不减少“无用的支出”。企业也是,为了降低能源方面的支出,它也会降低一部分在IT或者是更换设备上面的投资。美国已经加息了,现在美元汇率高涨;对人民币、日元、欧元,都是有倒涨的情况。整个产品其实都是以美元为定价基础的,所以美元的上升对于整个世界的经济也是一个比较大的冲击,整个金融/股市也是受到了冲击。

还有就是增税。这个其实蛮有意思,一方面美国讲:要增税。对于中国产品增加税这个方面,因为美国通胀比较厉害嘛。所以现在也是在讨论:是不是免除一部分的产品税率。还有就是疫情的问题,现在疫情已经在全球范围内来看的话,现在应该说:大多数国家都认为是在后期了。但是其实你可以看台湾,台湾现在刚刚进入新的高涨期,中国这边上海还在“封城”。这个“封城”也是造成供应链很大的影响,包括:生产、需求端,我们看到一些数字非常惨淡。像汽车、手机,这些消费类的产品。因为供应和需求的两部分都是受到了极大的冲击,所以看今年整个半导体市场的不稳定因素太多、非常多。

接下来是Gartner对全球半导体市场整体增长的预测。

图1:Gartner全球半导体营收预测2022年1季度更新 (2020-2026年)

其实这个我们是每个季度会更新的,这个预测是在差不多2月底、3月初做的。实际上3月初有一个比较大的事情,就是当时上海还没有“封城”。如果考虑到上海“封城”因素的话,可能会对今年整个半导体市场还会有一定的下调。去年整个半导体市场的增长是26.3%,深蓝色的部分是最新的更新、灰色的是上个季度的。比较来看,去年增长还是很强劲的。主要增长来自于两部分:一部分,需求的反弹。包括汽车、智能手机、数据中心等等。去年实际上是有一定的反弹,在前年比较低的基础上面。但是更大的影响因素,其实是芯片单价ASP的上升。包括内存、以及缺货造成的很多器件价格大幅上升。功率器件、芯片/网络芯片/手机4G芯片等等,都有比较大的上升。所以整体来看,去年26.3%的增长并不是说整个消费电子或者说整个半导体的消费量有那么大的增长。在这里面半导体消费量的增长可能只有10%左右,另外的百分之十几其实是来自于ASP价格的上升。价格的上升在今年其实还会延续,所以今年我们预测是13.6%的增长。但是实际上整个对于半导体需求来看的话,应该不会有很大的增长。除了新能源车,数据中心可能会有一些增长,中国最近在搞“西数东算”这些工程,然后再加上一些数据中心建设会有点好的需求、需求增长。但是像智能手机,今年是非常不太看好。然后,疫情造成的整个通货膨胀会导致需求下降。

整体来看,今年半导体市场的增长应该会比13.6%低,增长主要的驱动力还是来自于单价的增长。最近我们也看到新闻,台积电和一些欧美的半导体公司都是在提价、继续涨价。整体来看,2023年预期整个半导体的增长会下滑,2024年有可能会进入衰退期。如果整个欧洲战争,我们讲俄罗斯对乌克兰战争不停的话,能源价格继续高涨、不稳定因素继续增大。然后,再加上新冠继续“捣乱”的话,实际上半导体市场的衰退有可能会提前到来。

中长期来看,我们还是保持一个乐观的态度看待将来的市场增长。当然,这个前提就是世界需要和平。如果我们把“内存”芯片都拿掉,因为“内存”是一个非常大的影响因素,就是它的价格波动性比较大。我们如果把Memory部分拿走,剩下的非Memory部分的整个增长基本上还是比较稳定的一个增长,这个其实也是过去很多年以来整个半导体产业显示出的特征——Memory波动造成整体半导体市场的波动。但是除去Memory之外,整个半导体市场的增长还是比较稳定的。主要的来源,像手机芯片、数据中心芯片、CPU、汽车芯片、工业芯片等等。

全球Top 25 芯片企业的透视

图2:2021年全球半导体营收榜单前25增长率数据

这张图是代表了全球前25位半导体公司的市场表现在去年2021年的市场表现。有些公司把三星放在第一位、英特尔放在第二位,我们是把三星放在第一位。最重要的原因,是英特尔有一部分是非半导体的营收,我们要把这一部分给拿掉。拿掉之后,它就比三星稍微低一点。大部分的厂商都是增加的,而且是增加比较多的。比较少增加的,其实是两个公司:一个是英特尔,一个是索尼。这两个公司主要就是因为英特尔去年的市场份额被MD和苹果占掉蛮大的,对于它整个业绩有一定的影响。索尼是因为华为,华为这一块的份额没有之后,对于它的业绩也是有比较大的影响。整体的来看,前20位的公司是成长27.4%。前25位的公司,其实是占了77.5%的市场总体营收份额。前面的前10位,大的Memory公司都在这里面。包括三星、SK hynix、Micoron、KIOXIA。表现比较突出的,像联发科、AMD、英伟达,这几个公司都是表现非常突出。联发科手机芯片,去年它的手机芯片5G增长非常快,其实也占了高通供应不上、上游不给力的机会,找准机会占有市场比较大的份额。Realtek也是台湾公司,它的机会其实也是大陆的这些电视机厂商、液晶屏的厂商,它也是抓住了这个增长的机会。特别是去年上半年缺货比较厉害,导致它的价格也是有一定的上升。AMD表现非常好,它在服务器芯片上面突破了英特尔的垄断。现在整个形势来看、英特尔应该是非常着急,对于AMD的进攻是非常着急。英伟达主要的增长,我们看两方面:一方面,GPU挖矿。GPU挖矿去年很好,然后它又出来了一个专门的挖矿芯片,之后它的GPU“挖矿”的需求下来了,但是专用于“挖矿”芯片的业绩也是增长蛮快的。更大的一块,是来自于多数据中心。去年它有推出新的一些数据中心专用的AI加速,包括一些网络芯片,这方面支撑了业务的快速增加。

全球Top 10晶圆代工厂的营收分析

我们看看整个Foundries的排名来看,TSMC是一骑绝尘。

一样的,TSMC一骑绝尘。从增长来看的话,包括三星、上海的华虹宏力、台湾的PSMC(力积晶),它们的增长是非常快的。三星的Foundry主要的增长点,其实是来自于高通的5G芯片和英伟达的GPU以及谷歌的一些DPU的芯片。还有挖矿芯片,去年挖矿芯片增长也是很好。然后,PSMC力积晶。力积晶这个公司,相信去年各位可能也听说、国内的一些公司在力积晶那边也是很郁闷,涨价涨的飞快。因为它主要是做一些像DDI或者是特色工艺,所以它的需求量来看的话,因为去年抓住了缺货这个机会,大涨价。上海的华虹宏力是因为去年有无锡工厂产能开出来之后,12寸的工厂开出来之后,产能的供应能力大大增加。另外的一些公司比较突出的,可能是中芯国际。中芯国际虽然没有新产能开出来,但是去年半导体的短缺和它在先进工艺上面,比如14nm上面的产能增加、业务的增加,也是支撑了增长比较快的一个因素。

我们可以看在7nm先进工艺,7nm、5nm,特别是5nm去年应该说增长了198%,增长非常快。7nm是17%,16nm增长不快,但是主要是因为产能没有很大的增加。总的来看,Foundry公司去年产能增加的主要部分,都是在先进工艺,先进工艺和28nm上面。然后价格上升比较厉害的,都是在特色工艺、传统工艺上面,就是说我们讲的65nm以下的这些工艺,它的单价上升是很快的。所以在这方面,我们可以看到这个体现,28nm增长18%。40nm增长不多,因为40nm往28nm去迁移了。65nm的MCU这些、这种老的或者我们讲传统产品的增加是非常快的,单价也是上升非常快。90nm同样。“0.18um”的那个为什么增长不是很大呢?因为“0.18um”往再下实际上是没有新增产能了。因为原来都是8寸嘛。然后,一部分工厂都是在把8寸的产能往12寸去迁移。这个迁移的过程需要一定的时间,所以在这方面、就是我们看到未来的一个供应的趋势也是会表现出这个特征。

在哪些工艺上面它的投资会比较大?就会将来它的营收或者供应能力就会有比较大的增加。同样的如果哪些工艺上面投资比较小,这样的话、会导致未来的缺货可能会更严重。比如:16nm/14nm。16nm/14nm工艺节点,目前看起来包括三星、台积电等其它的一些公司,在这些方面投资应该是比较小。中国大陆想投资这个工艺节点,但是美国“卡”住你,所以也是比较头疼的一件事情。

在28nm上面,我们看到整个投资计划还是比较大的。所以在28nm方面,我们认为未来几年28nm的供应能力会有大大的增加,特别是中国的像中芯国际在北京、上海和深圳都有新的28nm工厂的建设计划。如果都完成的话,对于整个28nm的供应会有比较大的提升。

对于Foundry公司来说,它最希望的是能够花最少的钱获得最大的利润。特别是在台积电这边,它就是要投资5nm。但是对于其它的公司来说,它不做先进工艺的话、可能就是会考虑投资一些可能需求量比较大的,像“0.18um”、从8寸转到12寸或者一些特色工艺,碳化硅、第三代半导体,或者就是说我们讲55nm以下的一些特色的工艺的一些产能的开发。

最后看中国半导体厂商市场情况,中国大陆Top 25 fabless企业营收。

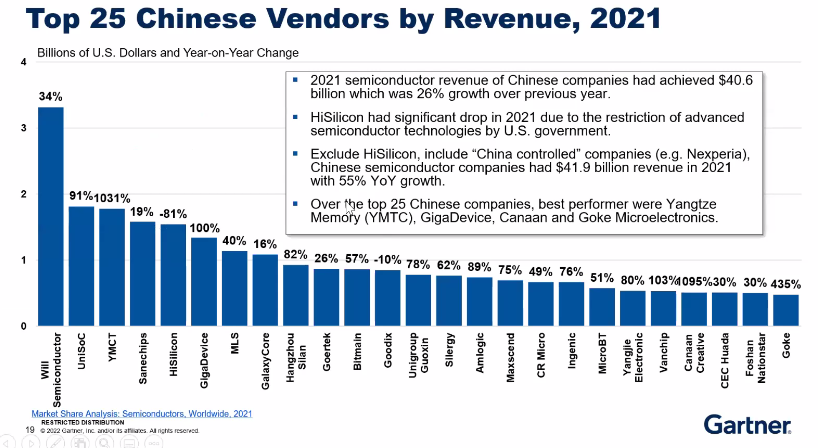

图3:2021年中国芯片公司营收榜单前25的成长率

我们可以看一下,中国半导体市场的份额前25位来看,韦尔半导体去年业绩排榜首,差不多有三个多Billions的营收,过去这是海思的位置,它取代了海思成为了国内最大的半导体厂商。然后我们看其它的公司,前25位的其它公司最后一位差不多也要有差不多5亿美金的水平,这个比之前、我们讲前几年的“截止线”应该是高了很多。我记得十年前前十位的中国半导体公司差不多营收就是两亿美金左右就可以上榜。然后不断的提升,三亿、四亿,然后现在没有个五亿、六亿,你是上不了前十的。整体的市场去年你非常好,绝大部分公司都是增长非常快,海思除外。海思为什么下降81%?这个原因大家都知道。讲的哲学一点,其实就是整个市场有一个这种现象“一鲸落,万物生”。

最后总结一下中国半导体市场的位置。有的人很乐观,说:“蒸蒸日上,每年都增长那么多。”但是问题是,全世界也是在增长。去年的确是比全球的平均水平增长高一点、快一点,但是如果把海思算上的话、其实就没有太大的变动。

以下内容为行业媒体与盛总的问答,同样很精彩,摘一些列出。

电子发烧友网:“中国的手机芯片市场份额因为海思的原因,从13%下滑了很多。现在国产手机芯片的市场份额大概是多少?”

盛陵海:应该是差不多六点几吧。我们讲这个是从营收的角度。如果从出货量的角度,应该是更高一点。因为国内主要的芯片厂是展锐,展锐芯片单价比较低。如果从出货数量,可能有10%左右。但是从金额来看,还是比较低的。除了展锐之外,我们也观察到ASR也在努力在这方面发展,包括一些初创公司、但是应该说是为时尚早。除了手机芯片之外,展锐也是做了一些物联网芯片。物联网芯片的机会还是很大的,它做的Cat-1这几年也是成长很快。因为本身中国市场有非常大存量的2G用在IOT、M2M的工业上面,这个市场迟早是要被替代的。那么,国内的运营商选择MBIoT和Cat-1这也是给国内厂商的一个机会。做手机芯片,门槛还是还是太高了。

21世纪财经:“今年半导体供需是否会出现局部领域的供过于求?”

盛陵海:已经供过于求了呀。其实去年下半年开始,一部分已经供过于求了。包括:DRAM也是,去年下半年已经供过于求了。因为去年上半年有一些公司就开始囤货,因为大家都说DRAM价格要涨、当时所有人都说要涨,美国的一些公司就开始囤货、一些数据公司、互联网公司就要囤货,反正它是要用的嘛。囤完了以后,需求量上去、导致价格上升。下半年上涨了价格,他们就不买了或者买的少了,那么价格就下降了。这是一个季节性的市场供需不平衡波动。

近年来看,其实手机芯片应该说有一部分芯片已经是库存过多了。包括5G的一些芯片,老的5G芯片、包括一些前端的芯片、CIS,包括手机的一些内存,甚至包括一些手机相关的DDI等等,其实都是有过剩的情况。除此之外,消费类相关的、入门门槛比较低的产品,消费电子用的一些芯片也开始有一些库存增加的情况。相对来说,这个需求还是比较坚挺的,跟行业应用、工业、汽车相关的目前还是比较坚挺。还有就是从产品类别来看,模拟芯片、MCU,一部分工业MCU,包括Power,就是这种“0.18um”以下工艺做的这些Power器件、工业器件、模拟器件还是比较好的、受欢迎。现在的整个市场,从结构性的缺货已经转化为局部性的或者是说特定领域缺货,这个情况还是蛮明显的。

21世纪财经:“您怎么看待Chiplet的国产化机遇,国内目前在该领域有差距的地方在哪里?”

盛陵海:国内这个差距很大。国内谁能做Chiplet?从先进封装来看,有非常多的国内厂商说我们已经在做先进封装。因为“先进封装”这个概念是很大的,比如CIS产品。现在很多CIS产品都是BIS。它其实就是已经要利用到先进封装。但是实际上现在重新定义的Chiplet,其实是要把不同的先进工艺芯片高速连接、要把原先芯片与芯片之间的PCIe接口转化为硅片和硅片连接的这种模式,而这种生产技术在国内目前还是没有人能够做到的。

先进封装不代表被Intel等国际半导体领先公司定义的Chiplet!Chiplet应该说是比先进封装的定义范围更小。现在应该这样说,而且它对于先进制造工艺是有要求的。现在像苹果、英伟达、AMD、英特尔做Chiplet做的比较多的产品,其实都是先进工艺的。首先,先进工艺在国内现在就是没有办法做、现在,因为美国“卡”死你了。再去谈Chiplet,再去谈什么,其实意义就不大了。

如果是利用台积电去做Chiplet,这个成本也是很高的、也没有几家能够承受住。我说的这几家基本上都是很有钱的,手机芯片里面都不会去用Chiplet。现在为止,苹果已经是用到先进封装2.5D的先进封装,都不好叫做Chiplet,更不要说高通和联发科。基本上现在Chiplet比较狭窄的定义,目前大多数应用还是在数据中心里面,能够承受高价的、高成本的这些产品应用里面。因为它的成本真的是非常高。

中国电子报:“对于半导体企业而言,面对市场增速降低、是应当另辟新的赛道还是继续深耕原本的技术。为什么?”

盛陵海:我最近又发了一个报告,就是关于中国的芯片厂商如何建立创新的产品。如果范围是局限于“中国厂商”的话,中国厂商在过去都是比较低维度的竞争,降低成本打入市场。现在的这种做法应该说是随着国内的这些公司成长到一定的程度,比如:、你成长到3亿美金、5亿美金了,这样的做法就有一个问题、就是说是不是再往后还能通过这种“跟随模式”能够赢得更多的市场。首先要看我这个细分市场到底在什么位置,你自己衡量你在这个细分市场占到百分之多少的市场份额。一般来说,你到20%以上差不多。你再往上走,就会越来越难。少数的公司能够到50%以上,基本上就饱和了。比如汇顶。汇顶在指纹识别芯片上面做到全球第一,去年的增长基本上是停滞的。那么,它就要考虑我要另辟新的赛道。

当你在这个行业里面做到老大、老二位置的时候,你必定是要考虑新的赛道。可能到你成为老大的时候,这个已经晚了、应该提早提前准备。这是一种模式。还有一种模式,我在这个赛道里面虽然已经成长了很多,但是这个赛道非常宽、还可以继续挖,我看市场份额只有百分之几,那么我就先要想办法把它做到10%以上,这样我才有话语权、我才有机会在这个市场上获得更多的利益。那么,就继续深耕这个市场,把这个竞争力做上去。没有到10%以上,谈什么“另辟赛道”我觉得没有意义,辟一个死一个。因为你没有决心把一个市场做到10%以上,你其它的也很难做好,都是浅尝辄止、就是吃一点市场份额就满意了,这种模式应该也很难维持。这是我的基本观点。

电子技术应用:“尽管人工智能多年受到热捧,当下AI芯片企业却普遍存在盈利困难。您如何看待人工智能芯片的发展前景?”

盛陵海:人工智能芯片发展很快,跟人工智能相关的芯片发展很快、它的成长是非常快的。只是那些所谓专门做人工智能芯片的初创公司发展不快而已,英伟达我就不说了。苹果的手机芯片里面都带MPU,高通也带、联发科也带。这些传统的芯片公司,现在都在把它原来的芯片里面加人工智能功能,去做人工智能做的事情。我们的定义是认为,它就是带人工智能的芯片。所以这个问题,应该是带人工智能功能芯片的成长其实是很好的、很快的,只是说单纯的不去做人工智能芯片的这些初创公司不是很成功而已。

因为不但面临两个问题。第一,人工智能不是光硬件的问题,是要整个生态系统。这个生态系统要去跟谁竞争?跟英伟达竞争。即使是谷歌做了一个TPU,它也做人工智能芯片,但是它在它的服务器里面还要应用到大量的英伟达,因为这是一个标准、就等于是行业的一个通用的东西,就好像有点像现在英伟达在通用人工智能计算里面它的位置就有点像英特尔x86在通用计算里面的位置。

那么,你再讲到终端上面的。你单纯的一个人工智能芯片,怎么去和人家一个单芯片去比呢?人家一个单芯片要做的就是把人工智能的能力植入进去、植入到这个芯片里面变成带人工智能的芯片。而你一个单纯的人工智能芯片,怎么去和人家比呢?你要自己再做一个完整的系统芯片吗?这个入门门槛就高了。所以这个是很客观存在的问题,大概三年前的时候我们就讲,所谓的真正的纯粹人工智能芯片公司跟已经成熟的芯片公司去开发人工智能这个功能、这个能力相比的话。未来谁会赢?!

电子产品世界:“双碳政策对于对于半导体厂商有没有影响?”

盛陵海:“双碳”就是碳排放、碳中和、碳达峰,这个有影响。主要就是像一些功率器件会有需求增加,因为“双碳”政策具体实施肯定是要搞很多新能源。太阳能、逆变器,很多工厂要搞太阳能发电的设备等等,会促进在新能源生产方面的半导体相关的需求。包括:新能源车。这方面的需求是必定会增加的,然后其它的芯片上面、可能会推行一些“降低功耗”、用更先进的工艺等等。

但是目前来看,并没有很大的直接的冲击。因为“双碳”说老实话,现在俄罗斯搞成这样、欧洲人都不说“双碳”了。未来这个“双碳”怎么走,我们现在也不是很清楚了。当然,直接的影响肯定是我刚才讲的,就是相关的功率半导体。

-

半导体

+关注

关注

334文章

27305浏览量

218194 -

供应链

+关注

关注

3文章

1671浏览量

38876 -

中国芯片

+关注

关注

8文章

55浏览量

19856

发布评论请先 登录

相关推荐

专注存内计算的知存科技荣获2024全球(中国)半导体市场年度最佳企业奖

比亚迪半导体荣获“中国芯”优秀市场表现产品奖

平头哥半导体荣获“中国芯”优秀技术创新产品奖

从全球半导体TOP15最新排名出炉,看中国:差距、机遇与崛起之路!

Gartner分析师观点:中国芯片企业在努力,但全球半导体格局基本盘没变

Gartner分析师观点:中国芯片企业在努力,但全球半导体格局基本盘没变

评论