电子发烧友网报道(文/刘静)5月23日,又一电源管理芯片厂商蕊源半导体IPO获受理。前有智融科技、灿瑞科技及快要上市的必易微,2022年电源管理芯片IPO愈演愈烈。

成立于2016年的蕊源半导体,由索尔思光电、海思半导体、MACOM等设计团队组成,聚焦电源管理芯片核心赛道,产品主要系列有DC-DC芯片、保护芯片、充电管理芯片、LDO芯片等,广泛应用于网络通信、安防监控、智能电力、消费电子、智慧照明、工业控制、医疗仪器、汽车电子等领域。

2021年蕊源半导体的DC-DC芯片在网络通信场景的机顶盒、无线路由器及ONT细分领域市场份额已达13%,在安防监控场景的摄像头及NVR/DVR细分领域市场份额达8%,在智能电力场景的HPLC模块细分领域市场份额达10%。由此可见在某些细分领域,后起的蕊源半导体还是具有较强竞争力的。

本次冲刺创业板上市,拟公开发行不超过1420万股,募资15亿元,远远超过此前智融科技的4.5亿元和必易微的6.5亿元。目前蕊源半导体已完成A轮和B轮融资,投资方为观新(杭州)投资管理、博源资本,董事长兼总经理是杨楷,最大股东是袁小云,持股26.53%。

2021年净利翻10倍!充电管理芯片增长最快

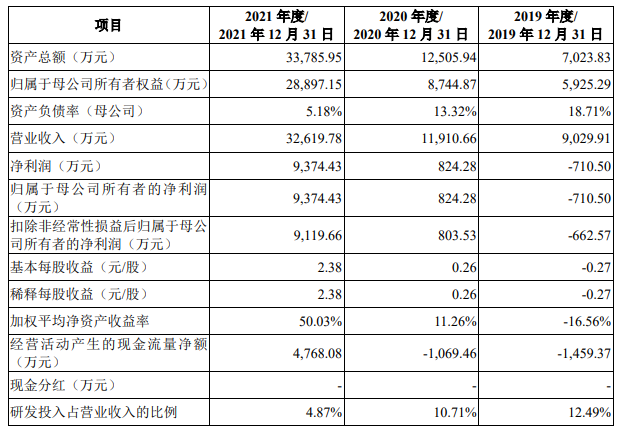

招股书显示,蕊源半导体2019年-2021年实现的营业收入分别是0.90亿元、1.19亿元、3.26亿元,三年累计5.35亿元。自2019年以来,营收在2021年首次出现翻倍增长,同比增幅达173.95%。

在净利润方面,2019年-2021年分别实现-0.07亿元、0.08亿元、0.94亿元。2019年首次出现亏损,2021年净利润高速增长,同比增幅高达1075%。

近三年净利增速高于营收,业绩总体呈现较快速增长。

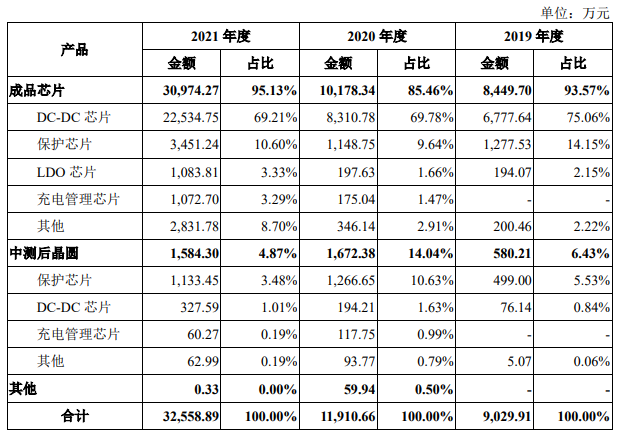

蕊源半导体的主营业务主要由成品芯片和中测后晶圆组成。企业营收最大来源成品芯片业务,2021年贡献率甚至高至9.5成。具体2019年-2021年成品芯片业务实现的收入分别是8449.70万元、10178.34万元、30974.27万元,2021年收入同比增长204.32%。

中测后晶圆业务收入占比较低,2019年-2021年该业务销售收入分别是580.21万元、1672.38万元、1584.30万元,占总销售收入的比例为6.43%、14.04%、4.87%。2021年中测后晶圆业务收入出现负增长,由2020年的1672.38万元降至1584.30万元。

在产品类型上,蕊源半导体营收最主要来源DC-DC芯片。2021年DC-DC芯片累计销售收入达22862.34万元,营收贡献率高达7成。其中成品芯片收入增长率最高的是充电管理芯片产品,增速高达512%。中测后晶圆中增长快的是DC-DC芯片,而保护芯片和充电管理芯片2021年同时出现负增长。

毛利率大幅提升

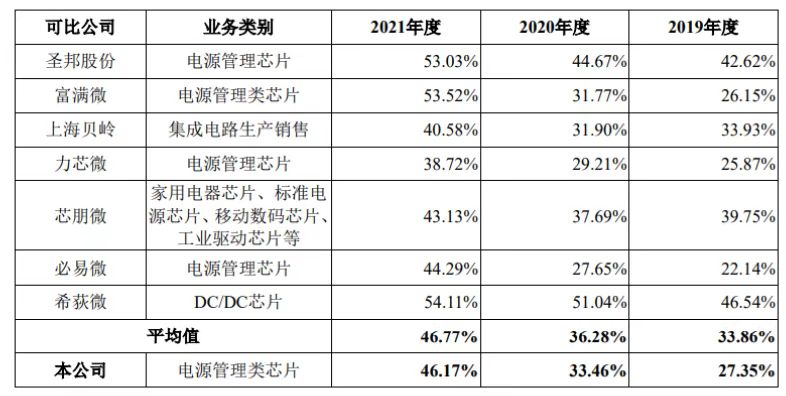

2019年-2021年蕊源半导体的主营业务毛利率分别是27.35%、33.46%、46.17%,毛利率逐年提升,且2021年幅度扩大,提升了12.71个百分点。2021年毛利率增长较快的原因主要系成品芯片中的保护芯片、DC-DC芯片大幅涨价,毛利额合计占比超过75%。

近三年主营业务毛利率与同行企业对比情况如下:

蕊源半导体主营业务毛利率与行业内的平均水平基本一致,但在同行间2019年-2020年低于希荻微、芯朋微、圣邦股份,2021年毛利率大幅提升后,反超芯朋微以及力芯微、必易微、上海贝岭。

产品线丰富,收入增速快于同行

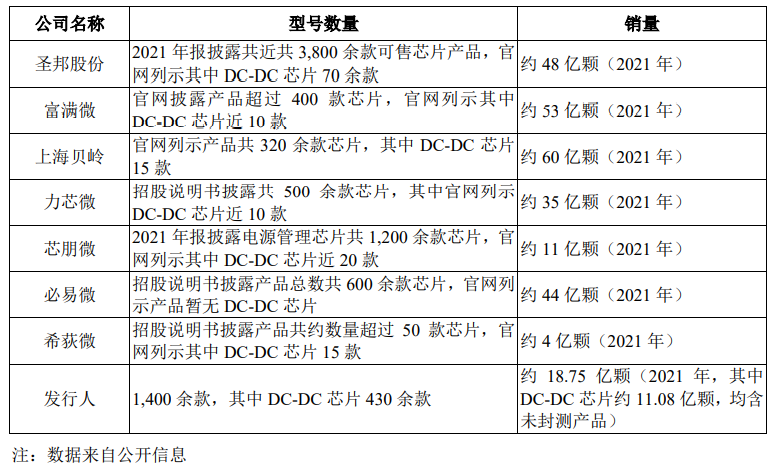

蕊源半导体电源管理芯片可售型号达1400余款,DC-DC芯片可售型号430余款,产品数量上超过富满微、上海贝岭、芯朋微等大部分同行企业。但由于品牌知名度与同行头部企业仍有差距,销售规模有所落后

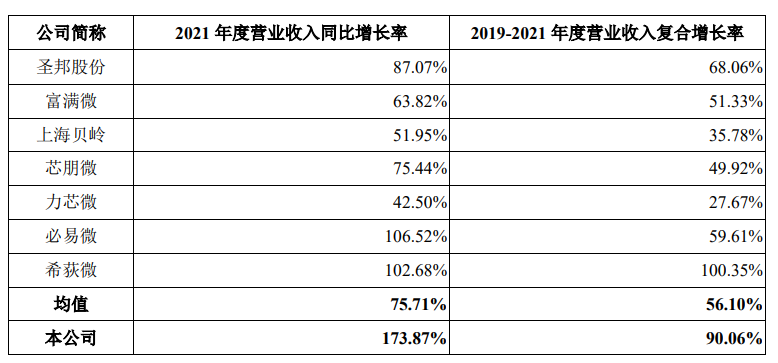

蕊源半导体与国内同行对比情况如下:

在营收方面,蕊源半导体的规模比较小,但是收入增长快。2021年同行营业收入平均同比增长 75.71%,而蕊源半导体增长率高达173.87%,高于同行平均水平。2019年-2021年度, 蕊源半导体营业收入复合增长率为90.06%,高于大部分同行企业的增长水平。

在技术方面,蕊源半导体开发了专用 5V 非对称 MOS 管结构,相比行业标准 CMOS工艺器件沟道长度缩减约25%。在同等光罩数量前提下经工艺参数调整,开发了专用电阻器件,方块阻值达标准器件库电阻元件的4-5 倍,大幅降低了电阻器件尺寸。在电路层数方面,蕊源半导体的产品所应用的 5V CMOS工艺和18V BCD工艺相比标准工艺光罩层数可降低约10%-30%,显著降低了晶圆制造成本。凭借多项核心技术,在封测巨头林立的行业内站稳脚跟,争取到细分领域超10%的市场份额。

经销为主,富士康、海康威视、大华科技是客户

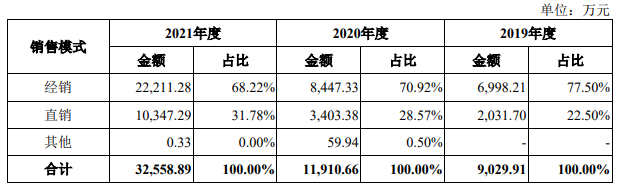

蕊源半导体的销售模式以“经销为主、直销为辅”,2021年经销模式取得的收入22211.28万元,而直销则为10347.29万元,分别占比68.22%、31.78%。

经销模式为主的属性不突出,收入占比在逐年降低。行业内圣邦股份、芯朋微、必易微、希荻微都是“经销为主,直销为辅”的企业,他们最低的经销收入占比为74.12%,最高为94.97%。

2021年直销模式收入占比有所提高,这主要是因为期间蕊源半导体新拓展了直销模式合作的新客户大华科技、智芯微、普联技术、深圳市中兴康讯电子有限公司等。

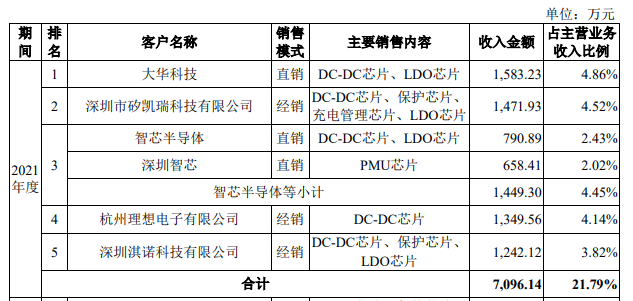

2019年-2021年,蕊源半导体前五大客户的销售收入分别为3442.38万元、3236.54万元、7096.14万元,占总销售额的比例为38.12%、27.17%、21.79%。客户集中度相对较低,且呈下降趋势。

近三年前五大客户存在一定的波动。2021年前五大客户是大华科技、矽凯瑞、智芯半导体、理想电子、淇诺科技。2020年则为矽凯瑞、淇诺科技、芯维尔、卓朗微、拓锋半导体。2019年是矽凯瑞、淇诺科技、沐矽昕、鑫飞宏、特发东智。仅是矽凯瑞、淇诺科技两大客户连续三年位于前五大客户行列中。

蕊源半导体的客户广泛分布于各大领域,其中在网络通信领域有中兴通讯、创维数字、普联技术、九联科技、星网锐捷、富士康;在安防监控领域有海康威视、大华科技、萤石科技;在智能电力领域有智芯微、中睿昊天、鼎信通信、威胜信息;消费电子领域有安克创新、云鲸、Shark Ninja;智慧照明领域有凯耀照明、中电海康;工业控制领域有迪文科技、大豪科技等。

晶圆供应商高度集中

蕊源半导体是“设计+封测”的经营模式,向外采购晶圆、封装测试服务、中测服务、封测原材料等。

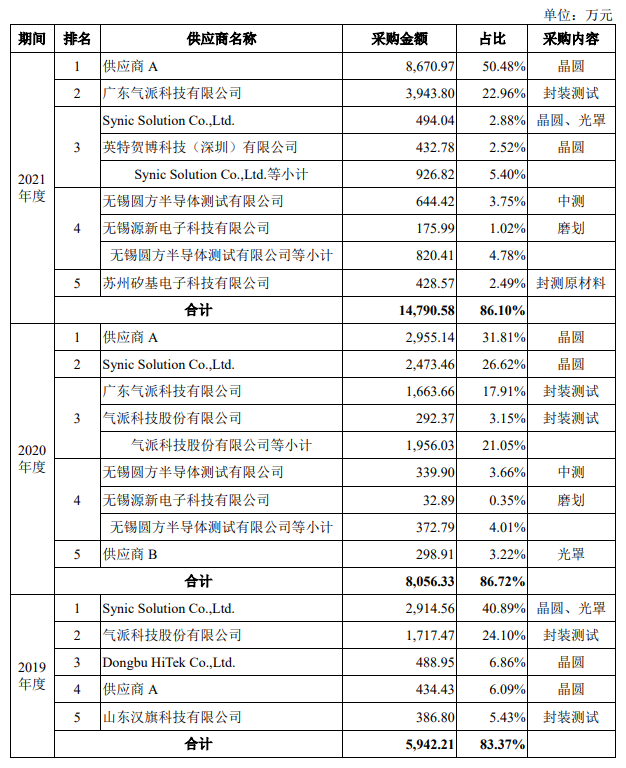

2019年-2021年蕊源半导体向前五名供应商采购金额分别为5942.21万元、8056.33万元、14790.58万元,占采购总额的比例分别为83.37%、86.72%、86.10%。可见供应商集中度很高,且晶圆存在单一供应商采购比例超过50%的问题。不过,2021年前五大供应商采购额占比有出现下降的好趋势。

2020年-2021年,供应商A连续两年为蕊源半导体最大的供应商,晶圆采购比例从2020年的31.81%提高至50.48%。采购额的大幅提升,也说明了近年蕊源半导体业务规模在快速扩大。但未来若供应商A出现晶圆产能不足的情形,将对蕊源半导体的芯片生产造成直接影响,可能面临无法投产、无法交货等风险。

另外值得注意的是,2021年初蕊源半导体因为产品迭代,终止了与晶圆供应商Dongbu之间的合作。

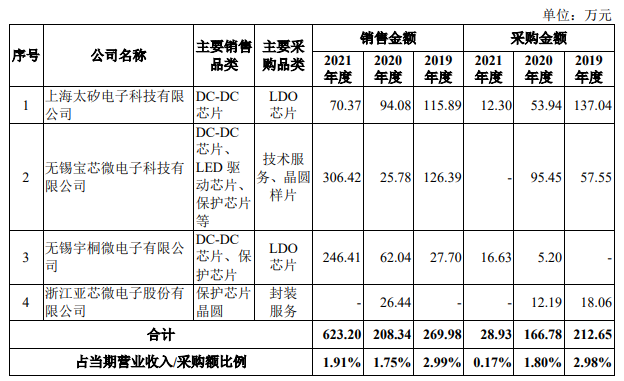

蕊源半导体中存在部分供应商与客户重叠的情况,其中包括太矽电子、宝芯微、宇桐微、亚芯微。以宝芯微为例,蕊源半导体向其销售DC-DC芯片、LED驱动芯片、保护芯片等产品,同时也反向采购宝芯微的晶圆样片及技术服务。

研发人均单年涨薪近12万,募投15亿元

招股书显示,蕊源半导体研发人员平均薪酬在逐年大幅提升。2019年-2021年分别是19.28万元/年、23.17万元/年、34.75万元/年,2021年单年研发人均涨薪近12万元。但是蕊源半导体的研发团队仅有27人,研发人才储备方面略显不足。

另外销售人员薪酬费用远远低于管理人员和研发人员。公司新客户拓展的关键在于销售团队,如果没有足够的销售精英,就无法快速拓展高端新客户,进入国内外大厂。

蕊源半导体2019年-2021年研发费用分别为1128.08万元、1275.27万元及1589.98万元,三年累计3993.33万元,仅是 2021年营收的12%。

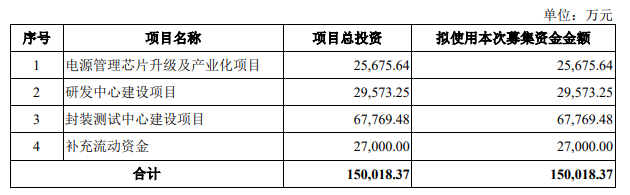

此次募投15亿元,加码研发投入,建设“电源管理芯片升级及产业化项目”、“研发中心建设项目”、“封装测试中心建设项目”。

募投项目可见蕊源半导体扩充电源管理芯片产能及自建封测厂协同产业链的决心。虽然蕊源半导体是芯片设计企业,但是2019年其就开始筹备建设自有封测厂,这对于提高公司芯片的交付能力是十分有益的。

电源管理芯片目前仍主要被国外大厂主导,但是从2022年电源芯片企业启动IPO的情况看,新兴企业正迅速崛起,在某些细分领域占据着不少的市场份额。未来,蕊源半导体能否成为国内电源管理芯片的“独角兽”,值得我们继续关注!

-

电源管理

+关注

关注

115文章

6183浏览量

144506 -

电源管理芯片

+关注

关注

21文章

731浏览量

52654 -

管理芯片

+关注

关注

1文章

105浏览量

11999

发布评论请先 登录

相关推荐

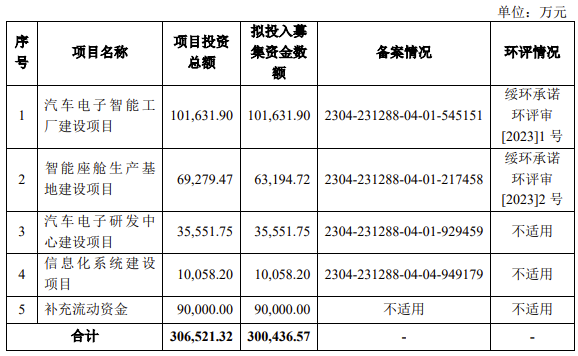

天有为电子IPO募资30亿元!年净赚超8亿,全液晶组合仪表业务量激增

武汉新芯集成电路科创板IPO申请获受理

乔锋智能IPO上市关注:IPO注册获同意,拟募资13.55亿

轩元资本新一轮近10亿元募资,投资聚焦新能源汽车全产业链

东山精密拟向公司控股股东发行股票募资不超过15亿元

中鼎恒盛IPO终止,原拟募资10亿元

2023年33家储能企业IPO获受理!疯狂吸金扩产,总募资339亿

晶亦精微科创板成功过会,拟募资16亿元

上龙旗科开启申购,计划募资约18亿元

灿芯股份科创板IPO注册获批

瀚天天成IPO获受理,拟于上交所科创板上市

瀚天天成科创板IPO申请获受理

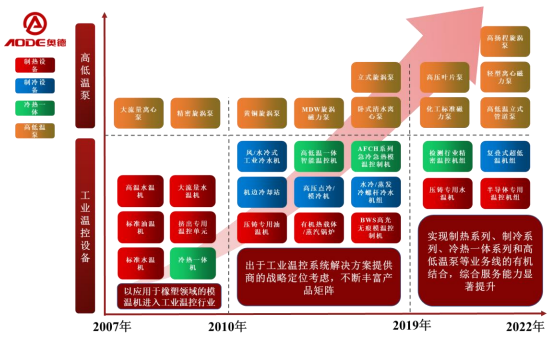

奥德装备创业板IPO获受理!主打工业温控设备,募资4.61亿扩产

电源管理芯片商蕊源半导体IPO获受理!2021年净利翻10倍,募资15亿元

电源管理芯片商蕊源半导体IPO获受理!2021年净利翻10倍,募资15亿元

评论