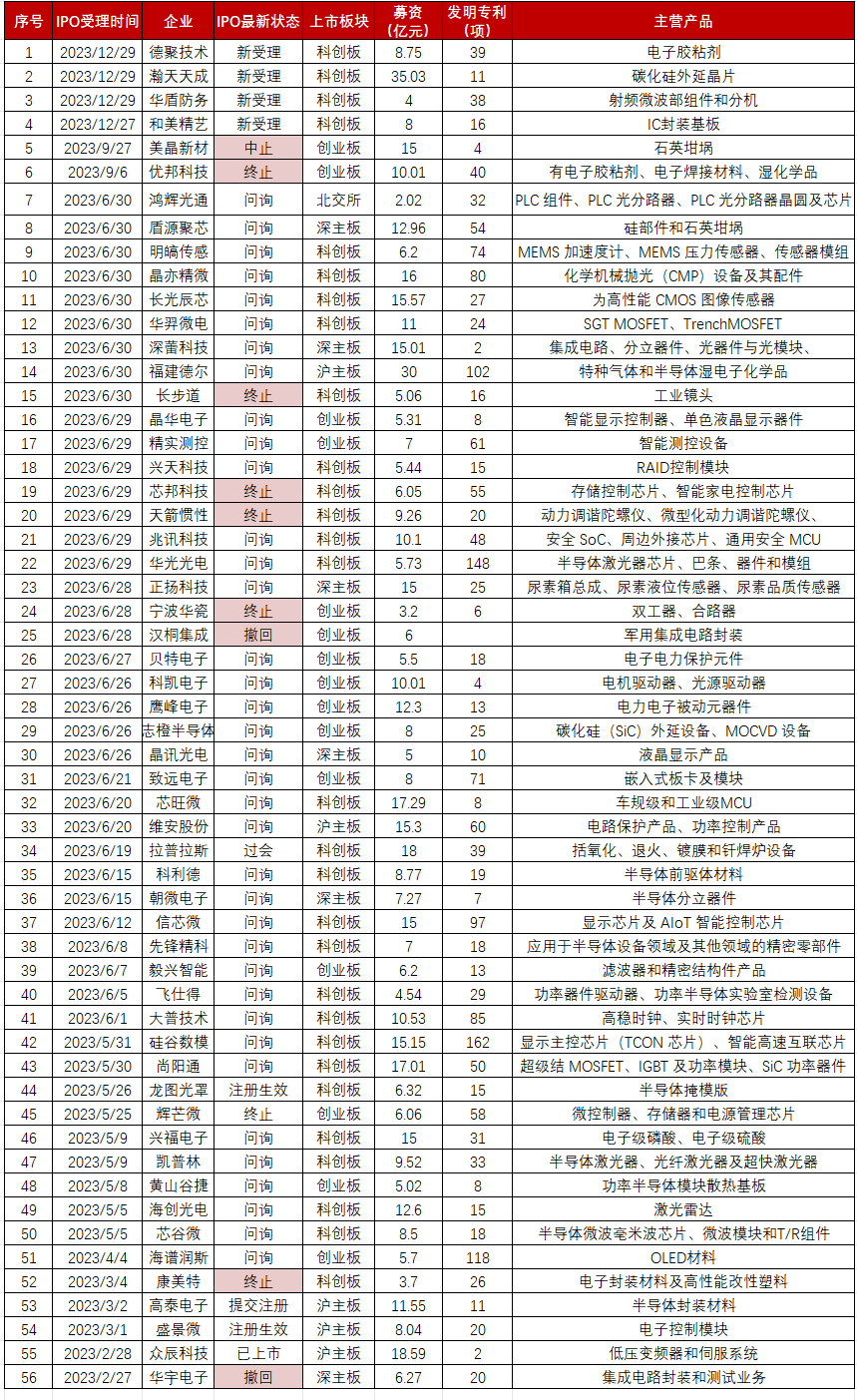

5月24日,龙迅半导体科创板IPO进入问询审核阶段。2021年由于保荐人华安证券撤销保荐,龙迅半导体IPO被上交所终止。今年4月份再次启动IPO,冲刺科创板,募资9.58亿元,此次保荐机构更换为中国国际金融股份有限公司。

成立于2006年的龙迅半导体,是一家以自主研发为独特优势的中外合资企业,主要产品是高清视频桥接及处理芯片和高速信号传输芯片,广泛应用于消费电子、高清显示、视频会议、视频监控、VR/AR、5G通讯等领域。

龙迅半导体所专注的高清视频领域,市场规模在快速增长。根据CINNO Research统计的数据,2021年全球高清视频芯片市场规模由2020年的1052.37亿元大幅增长至1504.17亿元。未来随着自动驾驶、5G、新能源汽车的快速发展以及AR/VR产业的爆发,高清视频芯片需求量会进一步以更大幅度去增长,到2025年市场规模预计扩大到1897.16亿元,期间年复合增长率达6.0%。

根据CINNO Research统计,龙迅半导体在2020年全球高清视频桥接芯片市场中销售额居于第六位,国内高居第一。同年高速信号传输芯片在全球市场中销售额居于第八位,中国大陆企业排名第二。可见在细分领域龙讯半导体表现突出,产品竞争强,具有较领先的地位。

不过市场份额方面,以德州仪器为首的海外企业占据全球高清视频桥接芯片近70%的市场份额,龙迅半导体仅抢夺到4.2%的份额,市场占有率相对较少。全球高速信号传输芯片市场也同样被海外巨头德州仪器、谱瑞、亚德诺主导。

“英特尔”老将陈峰为实际控制人,持股49.95%。2011年-2019年间完成3轮融资,投资方华安证券、赛富投资基金、海恒集团、深创投、云松投资。

业绩稳健增长产品线单一

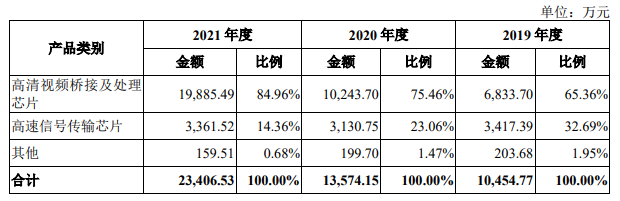

招股书显示,2019年-2021年实现的营业收入分别为1.05亿元、1.36亿元、2.34亿元,三年累计不超5亿元。对于一家成立近16年的公司,这样的营收规模是相对较小的,不过也跟高清视频桥接及处理芯片和高速信号传输芯片市场规模本身过小有关。

同期实现的净利润分别是0.33亿元、0.35亿元、0.84亿元,2020年与2019年几乎持平,2021年增幅才扩大,同比增长140%。

在毛利率方面,2019年-2021年龙迅半导体的综合毛利分别为6479.29万元、7677.99万元、15103.76万元,综合毛利率分别为61.97%、56.56%和64.53%,整体毛利率水平较高。2020年毛利率下降是因为当年高清视频桥接及处理芯片中部分功能相对简单的产品销售占比提高,该等产品的单价和毛利率相对较低,因而拉低了高清视频桥接及处理芯片产品整体毛利率。其次龙迅半导体对部分产品价格进行下调。总体营收、净利呈稳健增长趋势,盈利能力较好。

龙迅半导体的产品结构较单一,仅专注于高清视频桥接及处理芯片和高速信号传输芯片,前者2019年-2021年实现的销售收入分别是0.68亿元、1.02亿元、1.99亿元,后者同期销售收入为0.34亿元、0.31亿元、0.34亿元。

高清视频桥接及处理芯片为龙迅半导体营收最主要的来源,2021年贡献率超8成,收入同比增长94.12%。而高速信号传输芯片业务占比较小,营收增长不大,2020年该项业务收入甚至下滑。下滑原因龙讯半导体表示,受下游客户需求影响,单价较低的产品销量提升,同时部分型号产品下游市场竞争激烈,公司对其销售价格进行了下调,导致高速信号传输芯片整体销售收入有所下降。2021年高速信号传输芯片收入有所回升,但是依旧没回到2019年的水平。

2021年龙迅半导体销售了1737.43万颗高清视频桥接及处理芯片和384.36万颗高速信号传输芯片,近一半是销往境外客户,且晶圆和封测材料采购也主要来自境外。未来如果全球贸易摩擦加剧,境外客户可能减少订单,境外供应商可能会被限制向中国企业供货,存在不利业绩稳定增长的风险。

2019年-2020年龙迅半导体两款主营产品的产量均不大,2021年高速信号传输芯片产量甚至收缩至468.51万颗。不过高清视频桥接及处理芯片产量2021年有出现较大幅度的增长。

根据CINNO Research统计,2020年度全球高清视频桥接芯片市场规模约22.38亿元,龙迅半导体占据4.2%的市场份额,而海外巨头德州仪器占据全球41%的市场份额。即便排名靠前,但龙迅半导体依旧受市场规模、巨头垄断影响,导致业绩、产量及占有率较小。

大品牌客户突出,打入鸿海科技、脸书供应链

2019年-2021年龙迅半导体的前五大客户销售收入分别为5675.46万元、5918.49万元、9177.40万元,同期占总营收的比例分别为54.29%、43.60%、39.21%。客户集中度不算高,较为分散。

2021年前五大客户是CEAC INTERNATIONAL LIMITED、中电港、昌鸿卓电子、同渡益胜、翱昇科技、苏州汉镫进出口有限公司、热点科技、安睿信科技。

2019-2020年龙迅半导体前五大客户如下:

CEAC INTERNATIONAL LIMITED、中电港两大客户连续三年稳居龙迅半导体前五大客户坐席。

除上述的前五大客户外,龙迅半导体还成功进入鸿海科技、视源股份、亿联网络、脸书、宝利通、思科、佳明等国内外知名企业供应链。同时,高通、英特尔、三星、安霸等主芯片巨头也已将龙迅半导体的产品纳入其部分主芯片应用的参考设计平台中。

产品兼容性、毛利率优于同行大部分企业

龙迅半导体所在的高清视频桥接、高速信号传输芯片两大细分领域,面临的国内外竞争对手主要有德州仪器、东芝、联阳、瑞昱、亚德诺、谱瑞、安格,国内有硅谷数模、新港海岸、基石酷联等。

面向高清视频信号桥接、处理、传输的芯片需要按照视频信号协议规范来研发,龙迅半导体研发的产品,与同行业国际领先的企业同类产品相比,主流协议的兼容性和覆盖面基本达到国际领先企业的水平,优于东芝、亚德诺和安格公司。其中龙讯半导体的产品在HDMI、USB Type-C DP Alt Mode等协议上可达到该协议最高版本,在DP、USB Type-C PD、MIPI等协议可支持业内最高版本,在LVDS、VGA接口方面也可支持最高标准。

这是目前国内唯一能够提供符合HDMI、DP、eDP、USB Type-C、MIPI、LVDS、VGA接口标准全系列解决方案的芯片设计公司。

在营收方面,由于龙迅半导体为中小企业规模,与同行领先的企业相比,存在较大差距。2021年龙迅半导体营收收入为2.34亿元,总资产为3.31亿元,净资产为2.75亿元。

同行上市企业的营收等主要数据对比情况如下:

在毛利率方面,与部分同行上市企业对比情况如下:

龙迅半导体的综合毛利率远高于行业平均水平,2019年、2021年均高于晶晨股份、瑞芯微、思瑞浦、圣邦股份,2020年仅低于思瑞浦。

近七成是研发人员高额研发费用

招股书显示,2019年-2021年龙迅半导体的研发费用分别为3141.51万元、3705.69万元、4923.67万元,研发费用率分别为30.05%、27.30%、21.04%。对于三年累计营收不超5亿的企业,三年研发达1.18亿元,算是相当高的水平了。

而且近三年龙迅半导体的研发费用始终远远高于销售费用和管理费用。2021年研发费用是销售费用和管理费用合计的一倍多。

龙迅半导体的自主研发属性突出,截至2021年12月31日,共拥有107名研发人员,合计占员工总数比例为67.30%。研发人员数量整体呈上升趋势。

目前龙迅半导体已获得境内专利68项(其中发明专利为54项),境外专利35项(全部为发明专利),集成电路布图设计专有权100项,软件著作权73项。

供应商高度集中

龙迅半导体与大部分芯片设计企业一样,晶圆和封测生产环节选择委外加工。其中晶圆价格波动最为明显,2021年上涨11.44%,导致龙迅半导体生产成本压力进一步上升。

2019年-2021年,龙迅半导体前五名供应商采购金额合计为3877.82万元、6015.94万元、9462.46万元,占同期采购总额的97.15%、98.78%、96.19%。三年供应商都表现高度集中,虽然对于Fabless经营模式的企业供应商集中度较高是普遍现象,但前五大供应商采购比例连续三年超90%以上的,还是相当少见的。

龙迅半导体前五大供应商采购情况如下:

龙迅半导体最大供应商来自马来西亚的Silterra,2019年-2021年采购金额占当期采购总额比例分别为57.15%、55.92%及57.66%,比例相当高。据悉Silterra是马来西亚最大的晶圆代工厂,产量约每月20000片8英寸晶圆,具有批量供应的能力。龙迅半导体三年累计向Silterra采购晶圆金额高达11359.45万元,不过晶圆单价上涨幅度非常小,产品工艺稳定、价格优惠,或许这也是龙迅半导体始终选择向Silterra采购晶圆的原因。

封测方面,龙迅半导体选择的是台湾竹南的IC封测大厂超丰电子,2019年-2021年封测采购额占比分别为30.33%、34.80%、23.55%,三年累计采购额达5647.31万元。2021年引入中国大陆第一大封测厂长电科技共同供应,超丰电子的采购比例有所下降。

瞄准车载赛道募投近10亿元开发新一代产品

本次上市募集约9.58亿元,超4成资金用于高清视频桥接和高速信号传输芯片的产能扩充,剩余资金投入“研发中心升级项目”,部分作为发展与科技储备资金。

自成立以来龙迅半导体便一直专注在高清视频桥接和高速信号传输芯片细分领域,截止目前开发了140多款不同型号的产品。而与拥有十多万种芯片产品的国际大厂德州仪器相比,龙迅半导体的产品线是过于单一的。募投项目看,龙迅半导体在现有产品的基础上,有意进一步丰富产品线,开发更先进的高清视频桥接及处理芯片、高速信号传输芯片。

而在龙迅半导体披露的在研项目中,“车载摄像头延长芯片的开发及应用”项目投资金额是最高的。未来龙迅半导体极有可能把车载作为业绩新增长点,重点研发车载应用场景中的超高清视频传输和显示芯片。

在未来,龙迅半导体依旧面临不小的挑战,一方面来自海外巨头市场份额的挤压,另一方面自身产品线单一核心竞争力不足。

传统应用领域的“天花板”已触顶,未来高清视频桥接和高速信号传输芯片的增量空间在车载、5G、AIoT新兴领域。在新兴应用领域,企业的市场份额有机会重新分布,如何抓住机遇,成功竞跑出圈,这是一个值得思考的问题。

发布评论请先 登录

相关推荐

高清视频芯片商龙迅半导体重启IPO!进入鸿海、视源供应链,募资10亿发力车载赛道

高清视频芯片商龙迅半导体重启IPO!进入鸿海、视源供应链,募资10亿发力车载赛道

评论