一、吐故而纳新,锂电导电剂体系迎蝶变

(一)锂电导电剂:锂电关键辅材,用于提升正负极导电性能

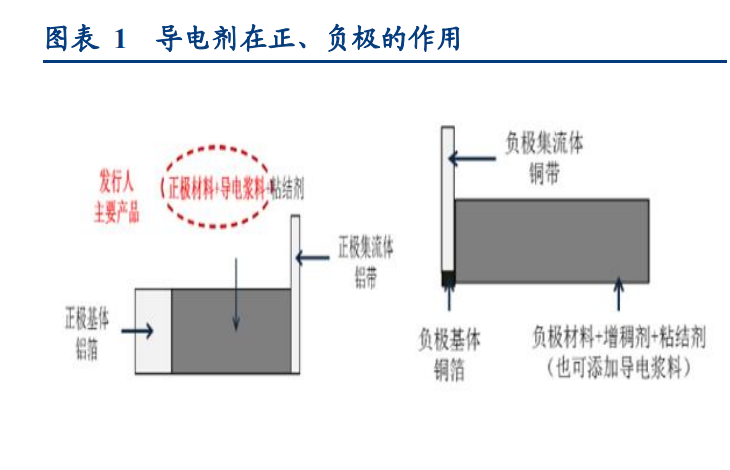

导电剂是锂离子电池关键辅材,对改善电池导电性能、容量发挥、倍率性能、循环性能 有着重要的作用。由于大部分正极材料活性物质导电性差,内阻较大,因此需要导电剂 构成导电网络以提高电极材料活性物质与集流体之间的导电性,目前导电剂主要应用在 正极极片上,未来随着硅基负极加速渗透,导电剂在负极极片应用将提速。此外,导电剂也可以提高极片加工性,促进电解液对极片的浸润,有效地提高锂离子在电极材料中 的迁移速率,降低极化,从而提高电极的充放电效率和使用寿命。

正极:主要提升正极材料的导电性能。锂电子正极材料导电性能较差,需要通过添加一定比例的导电剂保证导电物质填充满正极材料活性物质之间的空隙,以形成良 好的导电网络提升正极材料的导电性能。

负极:主要削弱负极材料的膨胀性,提高循环寿命。负极材料导电性能虽好,但在 多次充放电过程中,锂电子不断的嵌入与脱落会引起石墨颗粒体积的膨胀和收缩导 致石墨颗粒间隙越来越大,降低导电性能,部分甚至会脱离电极,降低锂电子电池 容量。而加入导电剂,可以改善负极表面性能,保持电池导电性。

导电剂占电池成本约 1%,成本敏感度低,下游接受度高。由于导电剂在锂电池成本占比不高,价格敏感性较弱,因此尽管新型导电剂成本相较于传统导电剂高,但新型导电剂对于锂电池能量密度、快充等性能的提升较为显著,因此锂电池厂商接受程度较高, 成本或并非第一考量因素。

(二)新型导电剂 vs 传统导电剂:多维度下综合对比

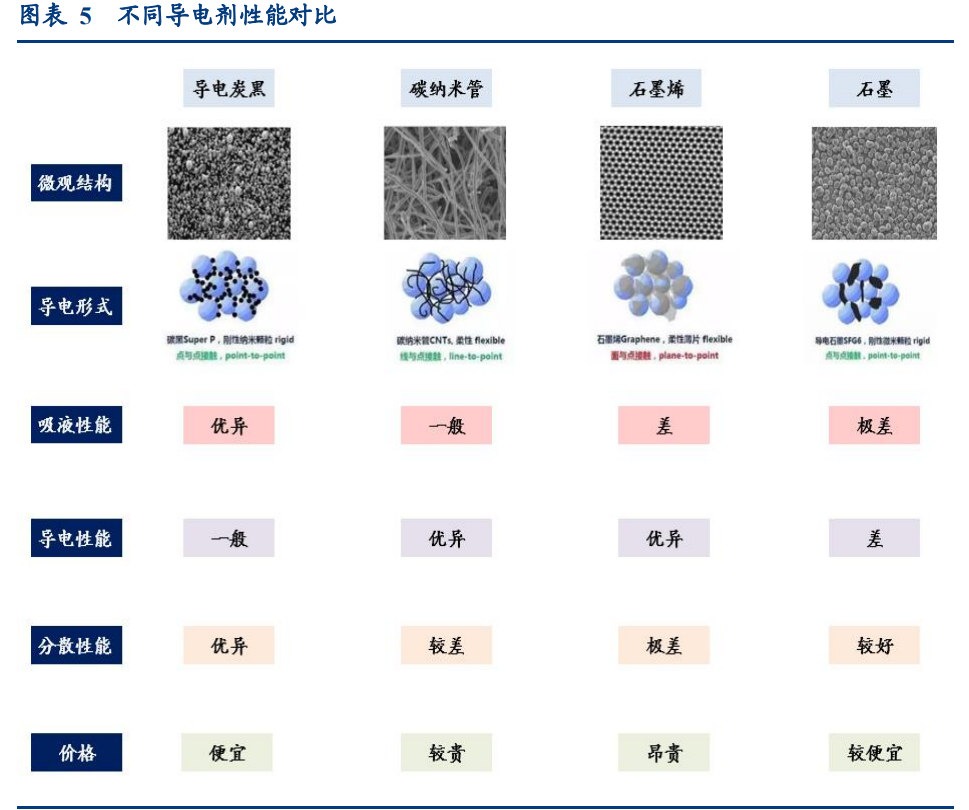

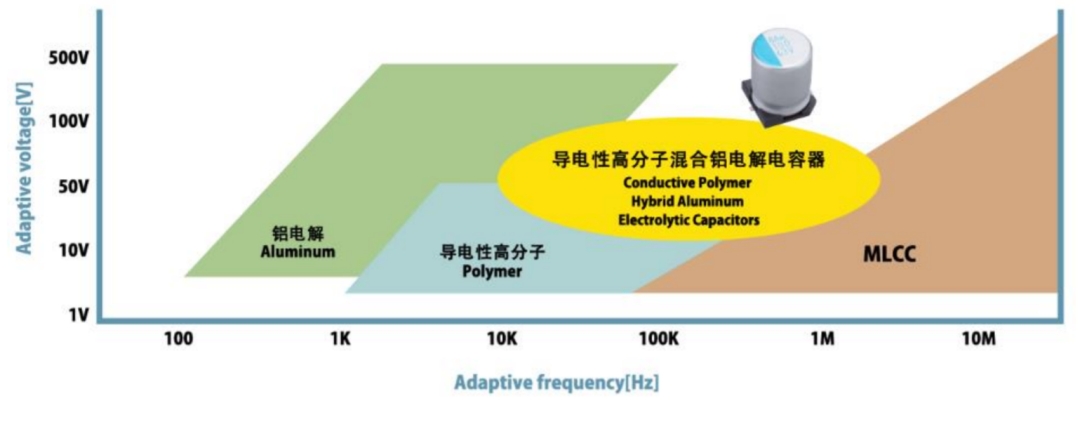

锂电池目前常用的导电剂主要包括炭黑类、导电石墨类、VGCF(气相生长碳纤维)、 碳纳米管以及石墨烯等。其中,炭黑类、导电石墨类和 VGCF 属于传统的导电剂;碳纳米管和石墨烯属于新型导电剂材料。

导电炭黑:呈链状或葡萄状,具有较高的比表面积。炭黑可与活性材料形成点对点 接触,有利于电解质的吸附提高离子电导率,添加量在 3%左右,是一款高性价比的导电材料,但导电性能相对一般且依赖进口,目前导电炭黑主要分为导电炭黑、超 导炭黑(乙炔黑、Super P 等)、特导炭黑(科琴黑等)。

碳纳米管:可分为单壁管和多壁管两类,一维结构的碳纳米管呈圆柱状,内部中空, 具有良好的电子导电性。纤维结构能够与活性材料点对线接触,在电极活性材料中 形成连续的导电网络,充当“导线”的作用,有利于提高电池容量、倍率性能、电 池循环寿命、降低电池界面阻抗等。

石墨烯:具有片状二维结构,与活性物质形成点对面接触,可以最大化的发挥导电 剂的作用,减少导电剂的用量,从而增大活性物质比例,提升锂电池容量。在加入 量较小的情况下,石墨烯能够更好地形成导电网络,效果远好于导电炭黑。

导电石墨:石墨导电剂为颗粒度更小的人造石墨,孔隙和比表面积更加发达,可与 活性材料形成点对点接触,有利于改善极片颗粒的压实密度以及提高离子和电子电 导率,同事用于负极可提高负极容量。

(三)行业趋势:从单一化走向多元化

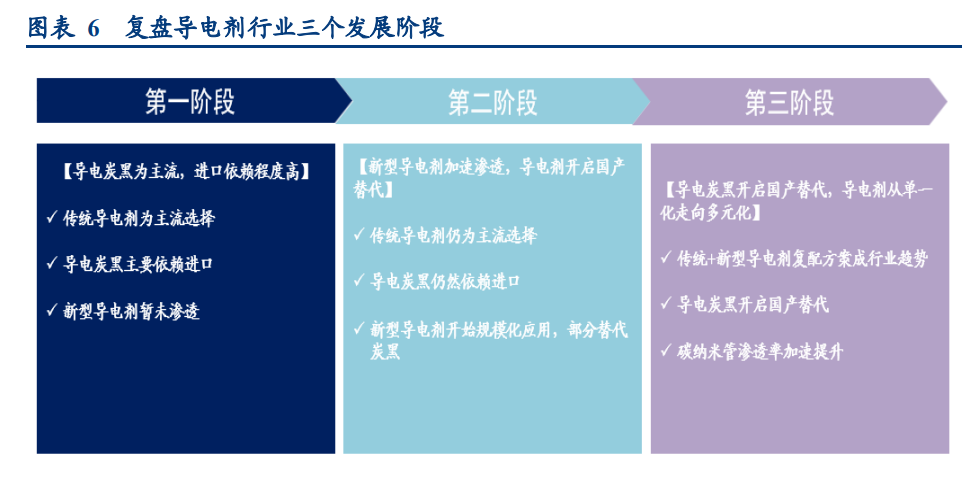

成本及性能的综合考量下,未来导电剂体系将逐步从单一化走向多元复合化。经过复盘, 我们认为国内锂电池导电剂体系将经历三个阶段:

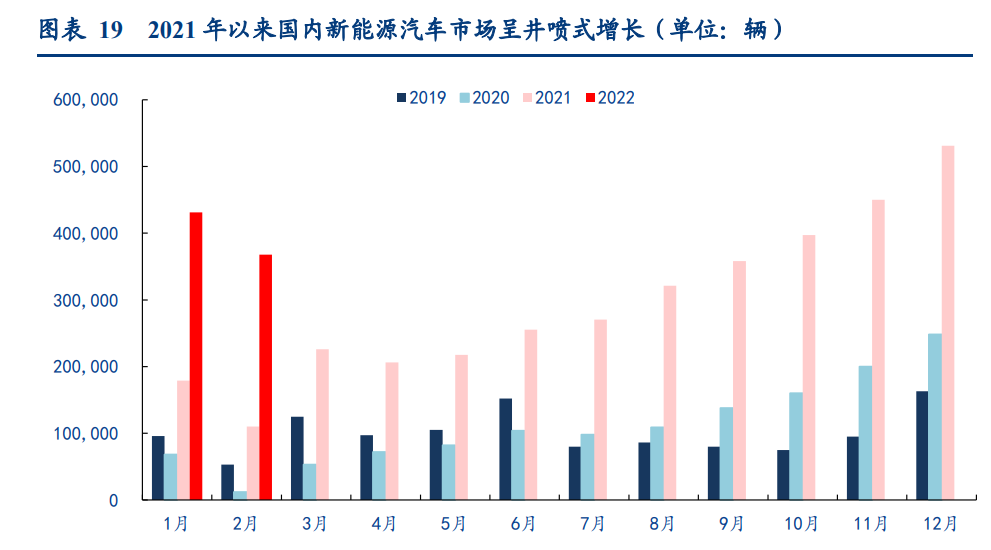

1)第一阶段:导电炭黑为主流,进口依赖程度高:早期锂离子电池对于性能的要求低, 技术迭代慢,传统石墨及炭黑导电剂由于相关技术已经较为完善,价格低廉,被广泛应用于锂电领域,能够适配原有电化学体系,但长期依赖海外企业,我们认为主要是以下 两方面原因:1)2020 年以前锂电市场增速不高,市场空间较小,全球导电炭黑供给过剩,新玩家较少;2)海外企业在锂电用导电炭黑上具备先发优势,产能规模大、产品性能优,国内企业布局较慢。

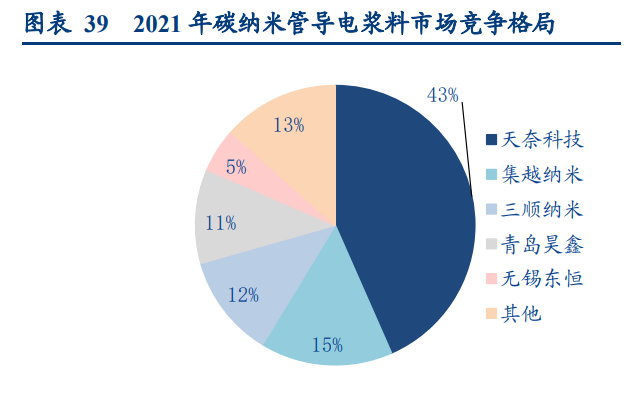

2)第二阶段:新型导电剂加速渗透,导电剂开启国产替代:随着我国部分企业(天奈科 技、三顺纳米、青岛昊鑫等)突破碳纳米管宏量生产技术,同时动力市场对锂离子电池 性能要求(能量密度、循环寿命、快充性能等)愈发严苛,新型导电剂凭借其更好的导 电性能开始逐步渗透市场,导电剂开启国产替代浪潮。

3)第三阶段:导电炭黑开启国产替代,导电剂从单一化走向多元化:2021 年下游市场 需求大爆发,全球导电炭黑供不应求给予国内企业国产化替代黄金窗口期,同时碳纳米 管持续降本、下游认可度提升,渗透率持续稳步攀升。我们认为新型导电剂与传统导电 剂并非绝对对立的关系,而是高度协同统一的关系,未来的导电剂体系将会是多元复合 的。由于不同的导电剂各自在成本、导电性能、吸液性能等方面具备优势,同时不同导电剂复合使用所构建的导电网络更密集、更完整、有效降低导电剂与活性物质接触不充 分的概率,起到相互补充、相互协同的作用,因此我们判断未来导电剂体系将朝着多元 复合化方向演绎。

传统导电剂仍为主流,新型导电剂渗透率稳步提升。目前以炭黑、导电石墨为代表的常规导电剂在中国已应用多年,电池企业应用已相当成熟,加之常规类导电剂分散相对简单,电池企业一般直接采购导电剂粉体自行分散,仍为电池厂首选,根据 GGII 数据显示, 2020 年炭黑占比约 72%,但主要依赖进口。新型导电剂渗透率近年来随着碳纳米管成本 下降、性价比凸显,逐渐受到电池厂的青睐,2020 年渗透率约 21%,我们预计 2025 年 传统导电剂与新型导电剂将呈现五五开的局面。

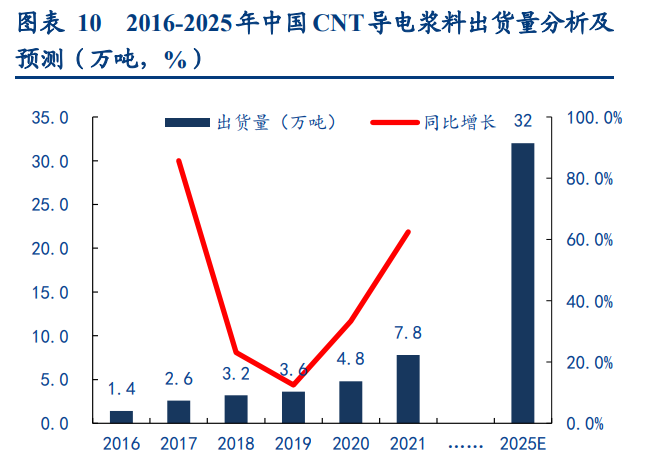

导电剂国产替代趋势加速。1)导电炭黑开启国产化趋势:2020 年前 SP、科琴黑、乙炔 黑等导电炭黑主要从国外进口,国产企业虽有布局但产品综合性价比不及海外,2021 年 以来全球新能源汽车加速渗透背景下带来导电炭黑国产化机遇,部分传统炭黑企业实现 产能技术突破,开始切入国内市场;2)碳纳米管渗透率逐步提升:随着碳纳米管的量产 导致成本不断下探、其优异的导电性能受到下游青睐,国内企业技术领先、具备先发优 势。因此近年来导电剂国产替代的趋势越发明显,碳纳米管导电浆料出货量也在逐年攀 升,根据高工锂电数据,2018 年国内导电剂国产化率达 31.2%,预计 2022 年达 50%以上。

二、导电炭黑:行业整体供不应求,国产替代进行时

(一)导电炭黑:应用于导电剂领域的中高端特种炭黑

炭黑的主要成分是碳,其基本粒子尺寸在 10--100nm 之间,因此具有优良的橡胶补强、 着色、导电或抗静电以及紫外线吸收功能,是人类最早开发和应用的纳米级材料。炭黑 是由烃类化合物(液态或气态)经不完全燃烧或热裂解生成的,主要由碳元素组成,以 近似于球体的胶体粒子及具有胶体大小的聚集体形式存在。炭黑的外观为黑色粉末。

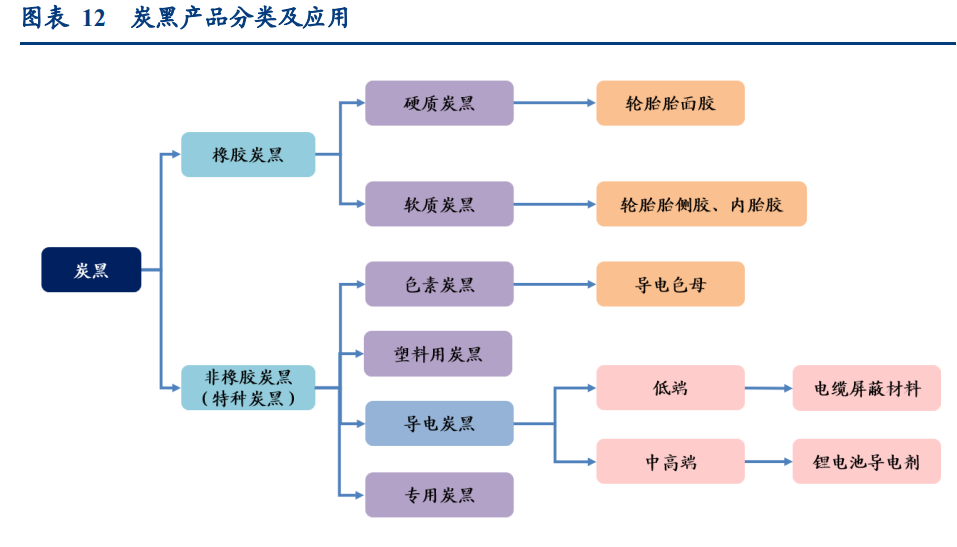

炭黑下游应用领域广泛,导电炭黑即炭黑在导电剂领域应用。炭黑是橡胶补强填充剂, 是仅次于生胶的第二位橡胶原材料。炭黑也作为着色剂、紫外线屏蔽剂、抗静电剂或导 电剂,广泛应用于塑料、化纤、油墨、涂料、电子元器件、皮革化工和干电池等很多行 业制品中。炭黑还可用于冶金及炭素行业内,作为高纯碳材料。炭黑按照用途可以分为 两大类,即橡胶炭黑和特种炭黑,而导电炭黑即炭黑在导电剂领域应用。

原材料煤焦油等成本占 8 成。从成本结构情况来看,2022 年中国导电炭黑煤焦油等原材 料成本占比达到 80.5%。原因是 2021 年国际局势紧张,中国进口煤炭减少叠加国内焦化 厂双控政策下开工率低迷,导致焦油供需紧张,煤焦油价格全年上涨 61.46%。

下游应用市场丰富,国内外上游原材料存在差异。从上游原材料看,国内炭黑上游以煤 焦油为主,海外炭黑上游以石脑油为主;从下游应用市场来看,炭黑是橡胶补强填充剂, 是仅次于生胶的第二位橡胶原材料,同时炭黑可作为着色剂、紫外光屏蔽剂、抗静电剂 或导电剂,广泛应用于塑料、化纤、油墨、涂料、电子元器件、皮革化工和干电池等很 多行业,炭黑作为高纯碳材料还可以用于冶金及碳素材料行业中。

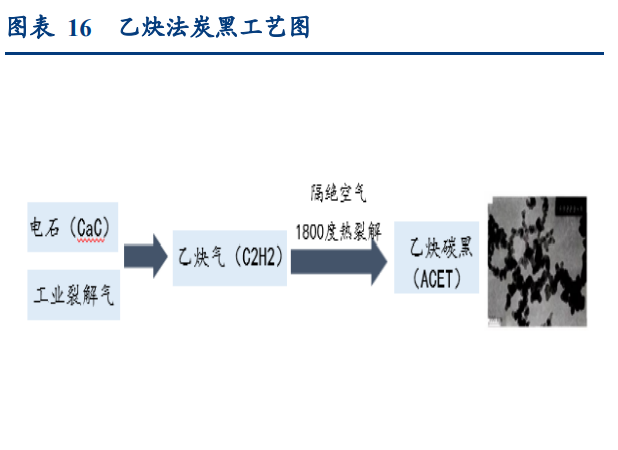

炭黑生产过程就是在高温作用下发生烃类的裂解,生成炭和氢气。目前常用的炭黑制备 方法包括炉法、槽法、热裂法和乙炔法四类,其中最常用的导电碳黑 SUPER P Li(简称 SP)主要通过炉法制备,导电炭黑主流生产工艺主要为炉法工艺及乙炔裂解法。

炉法炭黑:将燃料、添加剂和热空气一道输送至反应炉燃烧段进行燃烧,形成温度 极高的燃烧气焰。高温燃烧气焰经过反应炉喉管段时,在气流中通入雾化的热原料 油。雾化的原料油和高温燃烧气焰混合并通入反应炉的反应段,热裂解生成炭黑。炉法主要在于设备和工艺控制的 knowhow。(原油进口雾化喷嘴设计,反应炉构造, 工艺参数)。

乙炔炭黑:以乙炔为原料,在裂解炉中隔绝空气裂解生成乙炔炭黑和氢气,主要用 于制造导电聚合物和电池。(报告来源:未来智库)

(二)锂电用导电炭黑:产品差异化显著,性能差距较大

低比表面积、高吸油值、低金属离子含量是导电碳黑成功应用的核心技术指标。

粒径及比表面积:炭黑粒径表示碳黑原生粒径,比表面积是指单位质量或单位体积 内炭黑粒子表面积的总和。粒径小,比表面积大,具有更好的离子和电子导电能力, 有利于电解质的吸附而提高离子电导率。

支链结构:支链结构能够与活性材料形成链式导电结构,增加导电接触点,有助于 提高材料的电子导电率。

DBP 吸收值(结构值):炭黑的结构可以用 DBP(邻苯二甲酸二丁酯)吸收值来测 量。

表面官能团:表面官能团的多少决定了碳黑分散难易程度,官能团越多相对易分散, 但过多又会减弱导电性能。

金属离子含量:金属离子含量过高会导致电池自放电现象,影响安全性能,一般锂 电用导电炭黑金属离子含量要求较高,一般需小于 10ppm。

(三)国产替代:供需失衡下国产炭黑企业迎来国产替代黄金窗口期

21 年以来行业供需紧张,为国产替代打开窗口期。由于海外企业扩产意愿弱、进度慢, 21 年随着储能、动力市场的高速增长带动下,锂电用导电炭黑供不应求,预计随着新能 源汽车及储能需求的持续高增,导电炭黑紧缺程度将不断加剧,为国内企业转型创造了 最佳的窗口期,看好国内企业实现技术产能突破实现国产替代。

海外扩产难度大、速度慢&原油价格上涨背景下国内外炭黑成本剪刀差拉大。一方面, 由于全球大环境的不确定性以及严苛的环保政策限制下,海外导电炭黑企业扩产保守;同时短期原油价格高企背景下,海外炭黑价格迅速上涨,需求有向国内转移的趋势;另 一方面,部分计划在国内扩产的企业进展较慢,如卡博特于 2022 年初收购日本东海炭素 天津工厂,计划对原有产线改造升级,预计 2024 年初完成具备 1.5 万吨锂电用导电炭黑 产能,为国产化打开空间。

(四)市场需求:2025 年接近 6 万吨,CAGR 为 23.4%

测算关键假设:1)三元铁锂正极占比维持 4:6;2)三元/铁锂正极单耗分别为 1800/2500 吨/GWh;3)导电炭黑添加比例 3%;4)预计到 2025 年炭黑渗透率降低至 50%;根据测算结果,我们预计到2025 年全球导电炭黑需求量约 5.84 万吨,复合增长率 23.4%, 我们认为国内具备强产品力及产能快速扩张能力的企业有望在本轮导电炭黑国产替代中 享受先发优势。

(五)重点公司分析

1、黑猫股份

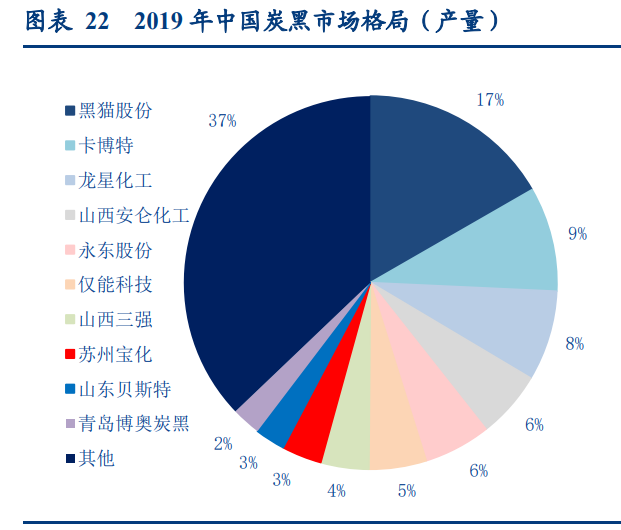

黑猫股份为国内炭黑龙头企业。根据中国橡胶工业协会炭黑分会统计,截至 2019 年年末, 我国炭黑产能约 769 万吨,其中特种炭黑仅为 30.25 万吨;在低端炭黑产品市场,同质 化严重、市场竞争激烈,行业利润空间有限,而在中高端产品市场,高性能炭黑(如绿 色轮胎需要的低滚动阻力炭黑)、特种炭黑等产品,仍有很大的需求缺口,保持着较高的 利润水平。2019 年黑猫股份以 17%市占率坐拥龙头,近 5 年产量均超 90 万吨,其余国 内企业产量均不超过 45 万吨。

国内传统炭黑厂商加速切入锂电用导电炭黑市场。根据黑猫股份 2021 年 12 月 17 日调研 信息公告,公司一直对标中高端导电炭黑进行研究,主要通过两个路径:一是青岛研究 院聚焦于通过后处理的方式生产出高端特种炭黑,二是通过股份公司专家委员会研发的 新型油炉法工艺产出导电炭黑。目前正在对工艺进行不断优化,完成论证后将尽快推进 项目实现产业化落地,目前公司具备特种炭黑产能 13 万吨,其中导电炭黑约 1 万吨。公 司目前在售导电炭黑产品主要应用于电缆屏蔽料和导电色母等领域。

三、碳纳米管:新型导电剂加速渗透时

(一)碳纳米管:导电剂新星,渗透率加速

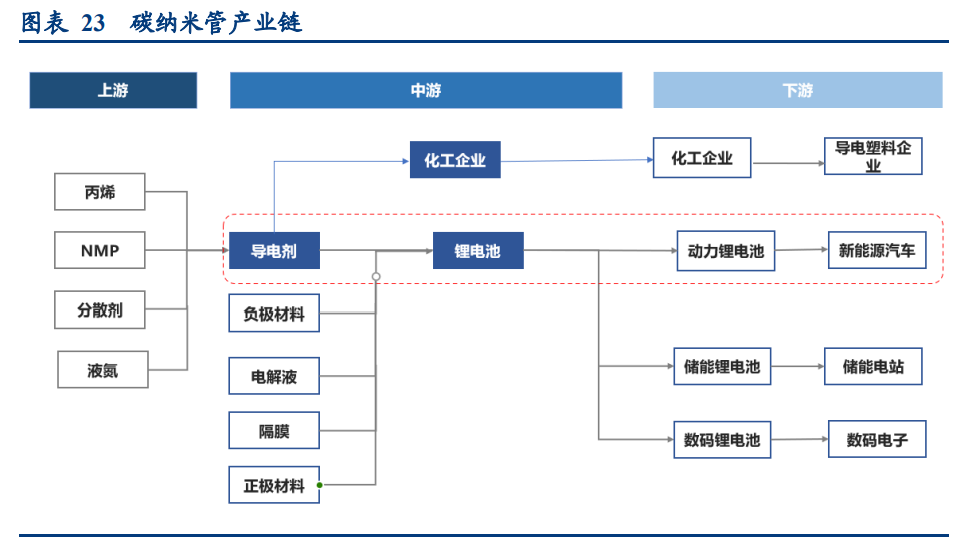

碳纳米管原材料主要为 NMP、分散剂、丙烯等,与正负极等材料制备锂电池。NMP、 丙烯、液氮及分散剂为碳纳米管浆料主要原料,其中 NMP 成本占材料成本比重超 80%。碳纳米管与正负极材料、电解液、隔膜等制备锂电池,锂电池按其用途可划分为动力锂 电池(主要由新能源汽车使用)、储能锂电池(储能电站使用)、数码锂电池(数码电子 产品采用),目前动力锂电池是主要应用方向。

碳纯度、长径比是决定碳纳米管导电性能的核心指标。目前行业内一般采用化学气相沉 积法制造碳纳米管,该方法温度较低且易于控制,产品产量及碳纯度高。碳纳米管管径 越细,长度越长,沿着长度方向的热交换性能越高,加之碳纯度高,因此导电性能越好。

(二)单壁碳纳米管:国产化在即,适配硅基负极

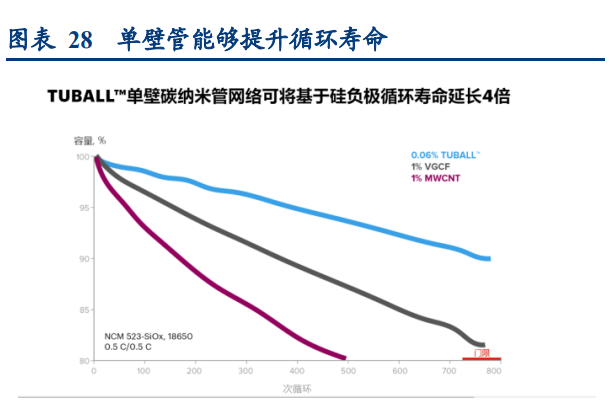

单壁碳纳米管性能优异,国内产业化在即。多壁碳纳米管则可视为多层石墨烯片无缝卷 起成管状,即单壁碳纳米管的同心排列,而单壁碳纳米管可被视为单层石墨烯片卷起来 形成的无缝空心圆柱筒,根据空间的螺旋特征表现除金属或半导体性能,金属特性的单 壁碳纳米管电流密度比铜等金属的电流密度大 1000 倍以上。故较之其他导电剂,单壁碳 纳米管只需添加 0.002%-0.1%即可实现均匀稳定的导电性。全球目前仅有 OCSiAl 可以量 产单壁碳纳米管,每年产能仅为 90 吨,单价较高,故暂尚未得到大规模应用,我们预计 全球单壁管需求将随硅基负极大规模应用后迎来放量期。目前国内天奈科技、道氏技术、 中科院成都有机所等企业已经能够实现实验室制品,产业化进度加速。

(三)发展趋势:短期看铁锂“回潮”,长期看高镍三元、硅基负极“提速”

短期看铁锂“回潮”:石墨烯复合导电浆料以 7:3 的比例配比碳纳米管粉体、石墨 烯与分散溶剂等其他原材料混合搅拌、研磨制成,适配磷酸铁锂锂电池性能更好。今年磷酸铁锂电池产量自 5 月就已超过三元电池产量,磷酸铁锂装车量自 7 月超过 三元电池装车量,短期铁锂回潮带动石墨烯复合导电浆料及碳纳米管渗透率。

中长期看高镍三元、硅基负极渗透率提升:高能量密度仍是动力电池主要发展方向, 其中主要载体三元动力电池的新型导电剂主要为碳纳米管导电浆料。高镍三元硅负 极理论能量密度高达 4200mAh/g,是已知用于做负极材料理论比容最高的材料,但 其导电性能较差,需要添加高性能导电剂提升,而 CNT 不仅可以弥补硅基负极导电 性不足,还可以在硅颗粒之间建立高度导电和持久连接,即使硅负极颗粒体积膨胀 并开始出现裂缝,这些颗粒仍可通过 CNT 保持良好连接,防止负极材料破裂。

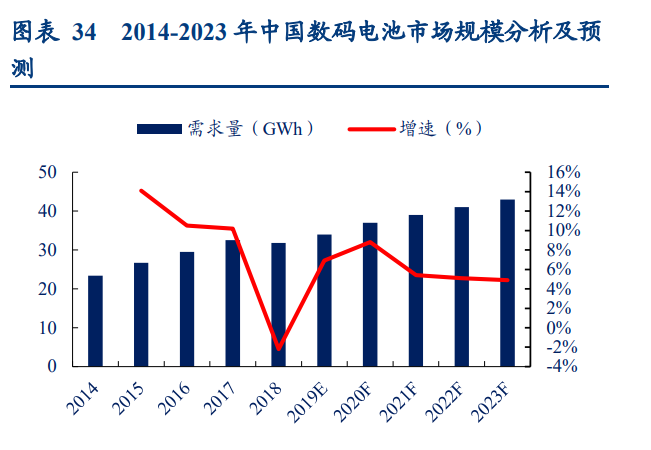

碳纳米管已在中高端数码锂电池中广泛使用,有望向低端市场渗透。目前除低端锂电市场仍在使用传统炭黑类导电剂,超过 90%的中高端数码锂电池企业已使用碳纳米管,如 比亚迪、比克、力神、卓能等数码巨头。随着碳纳米管成本的不断下探,低端市场碳纳 米管渗透率有望上升。

(四)生产工艺:催化剂、纯化、分散是关键

目前碳纳米管的制备方法主要包括化学气相沉积法(CVD)、激光蒸汽法、石墨电弧法、 水热法,目前碳纳米管生产企业主要采用基于化学气相沉积法制备碳纳米管的途径。目 前有许多不同类型的 CVD,如催化化学气相沉积(CCVD)或等离子体增强(PE)氧气 辅助 CVD、水辅助 CVD、微波等离子体(MPECVD)等,其中 CVD 是目前合成 CNT 的标准技术,CVD 是一种经济实用的大规模生产方式并且可以生成相当纯的碳纳米管的 制备方法。

催化剂、纯化、分散技术是主要技术壁垒。

催化剂:催化剂是决定碳纳米管管径、纯度的关键,不同公司使用的催化剂不同得 到产品具体差异明显,催化剂生产的质量、性能将直接影响后续产出的碳纳米管质 量。

分散:碳纳米管比表面积大、长径比高,容易团聚,实际导电效率低,不易分散, 一般通过分散剂、NMP/去离子水溶解、分散碳纳米管以制备碳纳米管导电浆料提升 导电性,以方便电池厂使用。

纯化:不同品质产品需要经过不同的纯化工序,其中高温氧化主要除去碳纳米管粗 粉中无定形碳杂质;酸洗提纯、石墨化主要除去碳纳米管粗粉中的催化剂金属杂质。碳纳米管粗粉经过纯化工序后得到碳纳米管纯粉,纯化工序越复杂,纯化后的碳管 性能越好。(报告来源:未来智库)

(五)市场格局:天奈科技龙头地位稳固

2021 年天奈科技稳坐行业出货量第一。根据高工锂电数据, 2020 年国内碳纳米管 CR3 为 76%,CR5 为 89%,随着更多玩家入场、龙头加速扩产,2021 年演变至 CR3 为 71%, CR5 为 87%,行业集中度略有下滑。其中天奈科技是最早实现碳纳米管通过浆料形式导入锂电池商业化的企业之一,目前是全国 CNT 导电浆料销售额、出货量最大的企业,稳 坐行业头把交椅,市占率达 43.4%,远超行业二三线企业。

海外企业开始布局碳纳米管产能建设。目前碳纳米管导电浆料生产企业主要集中在国内, 国外则主要掌握性价比更高的炭黑类导电剂,但因为碳纳米管导电性能的优异以及价格 的逐年下降,国外企业也开始布局 CNT 业务。

LG:在 2017 年就已具备 500 吨 CNT 的产能,2021 年 4 月宣布旗下位于韩国丽水的 第二座 CNT 工厂 1200 吨扩建工程已完成并开始运营;

卡博特:于 2020 年 4 月花费 1.15 亿美元(约 8 亿人民币)收购三顺纳米,以获得 三顺纳米单壁 CNT、多壁 CNT 和各种类型的混合物;

沙特基础工业公司(SABIC):于 2019 年 1 月宣布收购纳米技术公司 Black Diamond Structures(BDS)的多数股权,BDS MOLECULAR REBAR 技术可生产深宽比均匀、 清洁和离散分布的碳纳米管,主要应用于高性能储能。

OCSiAl:目前拥有年产单臂碳纳米管 90 吨的产能,全球市占率超过 90%。2024 年 卢森堡新工厂一期项目投产后,其产能可以提升至年产 240 吨。其代表性产品为 TUBALL 系列的单臂碳管产品。

Nanocyl SA:聚焦于多壁碳纳米管,其产品广泛应用于塑料、纺织、橡胶等领域, 年产能约在 1000 吨左右。

(七)重点公司分析

1、天奈科技:全球碳纳米管龙头,引领行业发展

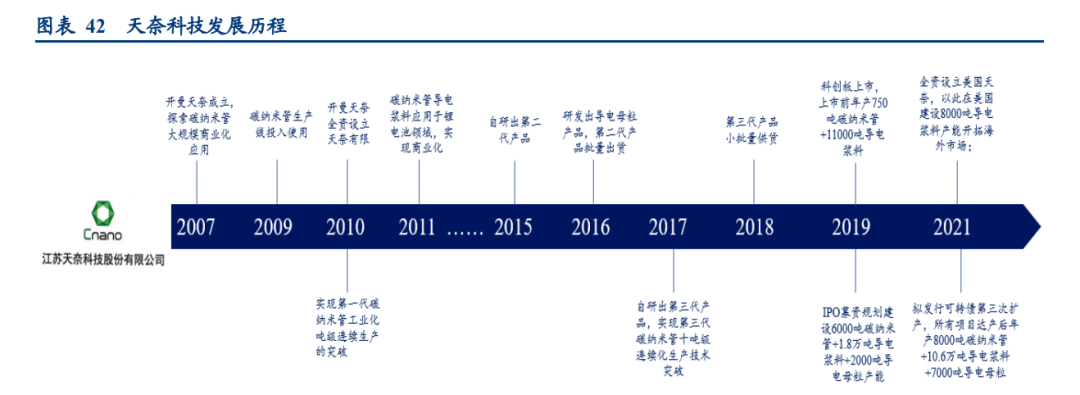

厚积薄发,十年一剑。公司于 2011 年成立,前身是开曼天奈,并于 2019 年在科创板上 市,目前是国内最大的碳纳米管生产企业,在碳纳米管及其相关复合材料领域处于全球 领先水平。公司目前客户主要包括宁德时代、ATL、比亚迪等,率先突破了 CNT 导电剂 的流化床宏量制备技术,实现产业化生产,引领 CNT 新型导电剂在锂电导电剂体系的不断加速渗透,市场占有率稳步提升。

营收净利稳步提升,毛利率行业领先。根据 2021 年业绩快报,受益于新能源汽车高景气 度下动力锂离子电池需求爆发,公司 2021 年实现营收 13.6 亿元,同比增加 189%;21 年全年归母净利润为 2.99 亿元,同比增长 179%。公司产品较之传统导电剂及同行业其 他公司产品有一定技术优势与规模优势,毛利率高于行业平均水平。

2、道氏技术:比亚迪增资入股,完成碳材料资产整合

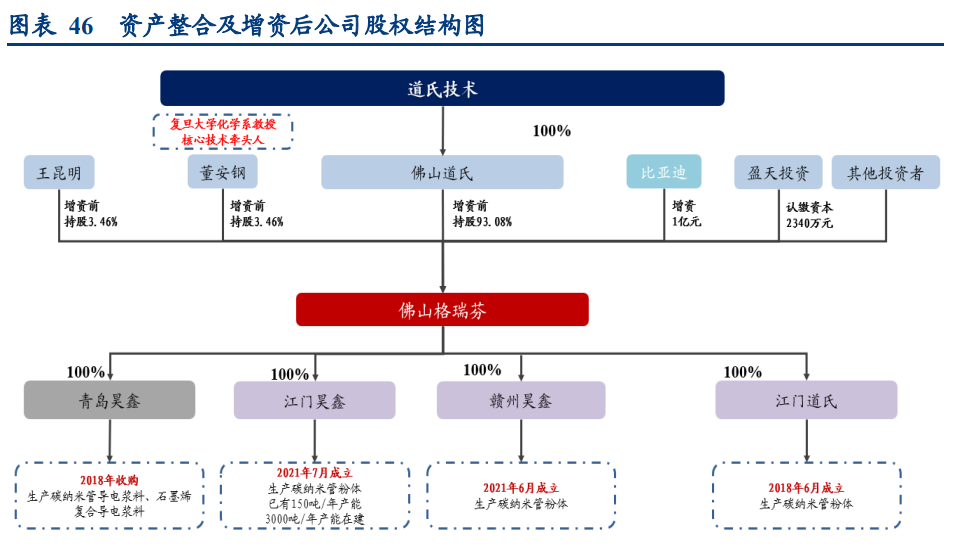

比亚迪增资入股,碳材料资产整合。公司在 2014 年收购青岛昊鑫 20%股份,2018 年完 成对青岛昊鑫 100%全资控股,主要生产石墨烯复合导电浆料及碳纳米管导电浆料,携下 游客户比亚迪共同成长,近期公司完成资产整合及增资,以格瑞芬为公司碳材料板块主 体,实现深度聚焦及整合,布局完善涵盖催化剂、碳纳米管粉体、高纯粉体、导电浆料、 NMP 回收等完整的导电剂供应链和研发体系。

2021 年 12 月公司公告,公司实施资产重组,以格瑞芬为碳材料主体,分别受让佛 山道氏、江门道氏、赣州昊鑫 100%股权,实现碳材料板块的统一。

2022 年 4 月公司公告,为了提升格瑞芬的竞争实力,促进公司碳材料业务快速稳健 发展,公司拟由母公司道氏技术、员工持股平台对格瑞芬增资,并引进比亚迪等战略股东,拟增资金额 6 亿元。

目前公司规划青岛、江门、龙南、兰州四大生产基地,预计 22 年底达 4 万吨浆料产能。(来源:未来智库)

审核编辑 :李倩

-

正极材料

+关注

关注

4文章

315浏览量

18483 -

导电剂

+关注

关注

3文章

24浏览量

8431 -

锂电

+关注

关注

4文章

435浏览量

15936

原文标题:锂电导电剂行业深度解读!

文章出处:【微信号:Recycle-Li-Battery,微信公众号:锂电联盟会长】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

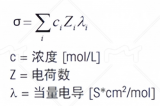

电导率的定义和测量原理

电导率测定仪的基础应用与探索

蝶变金港 · 无限可能 | 普源精电上海研发中心隆重开业!

电导率测定仪的应用优势

电导率控制器有哪些功能特点

达摩院院长张建锋:RISC-V迎来蝶变,进入应用爆发期

电导率和电阻率是互为倒数的关系吗?

全面破解锂电生产质量管控难题

锂电池防爆箱成为锂电池发展的助推剂

吐故而纳新,锂电导电剂体系迎蝶变

吐故而纳新,锂电导电剂体系迎蝶变

评论