电子发烧友网报道(文/刘静)6月1日,显示驱动IC行业上市再添“新军”,视芯科技创业板IPO获深交所受理。

此次冲刺创业板资本市场,视芯科技公开发行不超过1203万股,拟募资7.98亿元,保荐机构是海通证券。

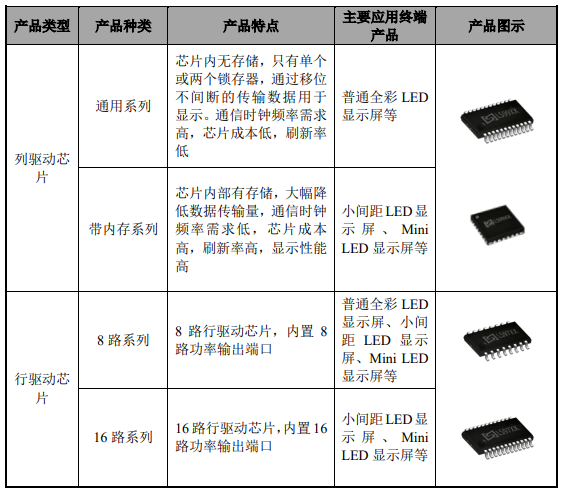

成立于2016年的视芯科技,专注于显示驱动IC赛道,主要产品有列驱动芯片、行驱动芯片和行列一体驱动芯片等,具有高性能、高可靠性、通信性能强、高集成度、低功耗等竞争优势,广泛应用于安防监控、数据中心、电影院、商场、体育赛事和舞台等。

LED显示驱动芯片是我国的主导产业,占据全球超94%的市场份额,视芯科技作为行业内的领先企业之一,2021年LED显示驱动芯片突破6亿颗,市占率达5.5%。

成立仅六年的视芯科技,深受资本青睐,截止目前已完成了4轮融资,投资方有深创投、TCL创投、杭州高新投、中芯聚源、银杏谷资本、冠亚投资、猎鹰投资等知名机构。2016年功率MOSFET分立器件的巨头士兰微也曾参与视芯科技的A轮融资,持股3.44%。

业绩快速增长,近八成营收来自列驱动芯片

招股书显示,2019年-2021年视芯科技实现营业收入分别为0.86亿元、1.58亿元、2.33亿元;同期实现净利润分别为0.20亿元、-0.68亿元、0.85亿元。

近三年营收增长快速,净利润增长2020年首次出现亏损,三年时间净利翻涨3.25倍。

在研发方面,2019年-2021年研发分别投入683.67万元、8839.22万元、1586.48万元,占营业收入的比例分别是7.98%、55.95%、6.81%。

可见,2020年视芯科技出现巨幅亏损的原因是,同期研发投入过高,超一半营收均投入研发项目,而在研项目当期没有实现盈利,导致公司整体净利润为负。

成立2016年的视芯科技目前仍处于初创阶段,研发投入会相对较高,近年其研发队伍也在迅速扩大,2021年研发人员占员工总数的比例高达71.21%,研发人员的薪酬也由2020年的579.46万元提升至1045.56万元。

视芯科技的营收来源于三大业务:列驱动芯片、行驱动芯片、行列一体驱动芯片。其中营收贡献率最大的是列驱动芯片业务,2019年-2021年分别实现收入是0.68亿元、1.24亿元、1.88亿元,占总营收的比例分别是79.05%、78.73%、80.96%,年度营收贡献率基本在8成左右。

最小业务是行列一体驱动芯片,2021年该项业务仅创造294万元的营收,占总营收的比例仅1.26%,但收入同比增长119.27%,增长强劲。

2021年行驱动芯片是唯一一项收入比例出现下滑的业务。总体来看,营收最大来源是列驱动芯片业务,2021年增长最强劲的是行列一体驱动芯片业务。

2021年视芯科技一共生产了61250.86万颗驱动芯片,销售了56119.73万颗,产销率91.62%。与2020年相比,驱动芯片产量上几乎无增长,销量甚至还少于2020年的。不过通过依靠主营的驱动芯片产品价格上涨,视芯科技2021年营收还是比2020年多增加了0.75亿元。

对标集创北方、明微电子、富满微,毛利率大幅提高

根据TrendForce 统计,2021年全球 LED显示驱动芯片的市场规模达到7.25亿美元,相比 2020 年增长了116.42%。市场表现出高速增长态势,预测2025年市场规模突破10亿。

与半导体其他细分行业落后不同的是,我国在LED显示驱动芯片领域占据主导地位,2021年市场占有率高达94.7%。在行业内,视芯科技面临的竞争对手主要是大陆和台湾地区的显示驱动芯片企业。

主要竞争对手有:集创北方、聚积科技、明微电子、富满微、德普微等。

视芯科技是上述同行企业中成立最晚的,在营收对比方面,接近德普微,与其他同行企业存在较大的差距。不过视芯科技表现出较强的后发之势,近年业绩在快速增长,在初创企业中已经是做得非常不错的了。

在市场份额方面,集创北方显示驱动芯片市占率第一,同时市占率超过10%的还有富满微、明微电子、聚积科技。成立仅六年的视芯科技,占据5.5%的市场份额。

在毛利率方面,2019年-2021年视芯科技主营业务毛利率分别是37.08%、32.02%、52.30%。视芯科技的竞争对手中集创北方和德普微尚未上市,聚积科技为OTC市场挂牌公司,所以未将这几家企业纳入毛利率对比中。

视芯科技与已经上市的富满微、明微电子、格科微主营业务毛利率对比中,2019年均超过这三家同行企业,2020年仅落后于明微电子,2021年主营毛利率虽然大幅提升20.28个百分点,但当期毛利率落后同行大部分企业。

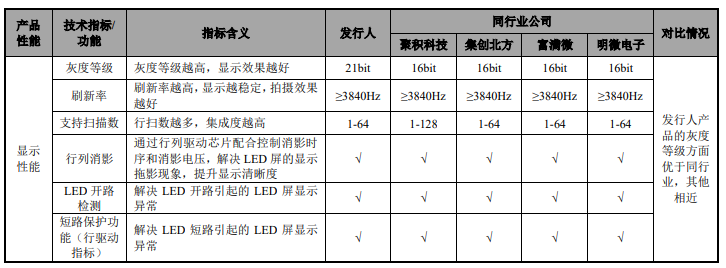

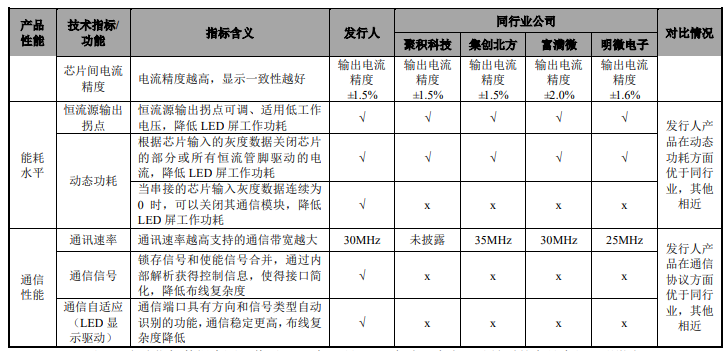

LED显示驱动芯片技术实力对比,视芯科技在显示性能的灰度指标上优于同行,刷新率仅低于聚积科技,同时在动态能耗、通信协议技术指标上也优于同行企业。

目前,视芯科技自主研发了LED共阴极驱动技术、显示数据动态存储技术、功耗管理技术、通信自适应技术等18项核心技术,取得境内专利23项,境外专利1项,集成电路布图设计21项。

第一大客户是强力巨彩,供应商高度集中

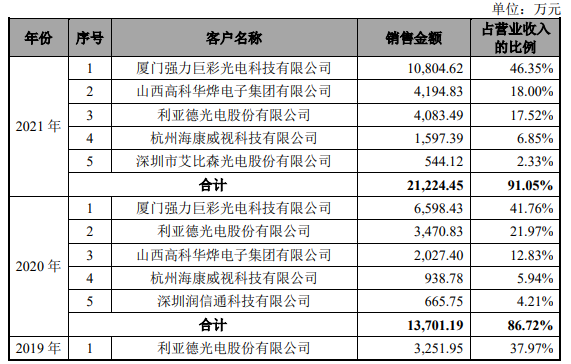

目前视芯科技显示驱动芯片单年度销量已突破6亿颗。2018年-2021年前五大客户销售收入分别是0.60亿元、1.37亿元、2.12亿元,占当期营业收入比例分别是70.57%、86.72%、91.05%。前五大客户的销售收入规模在逐年快速增长,同时占比也逐年提高,并且保持在较高水平,客户集中度较高。

视芯科技向前五大客户的销售情况如下:

2020年-2021年前五大客户较稳定,主要是强力巨彩、高科电子、利亚德、海康威视、艾比森。

除上述前五大客户外,视芯科技还成功进入洲明科技、大华股份、视源股份、海佳股份和千方科技等知名企业的供应链体系。

视芯科技采用Fabless经营模式,向外采购晶圆、晶圆测试、封装及芯片测试、制版及试流片原材料。

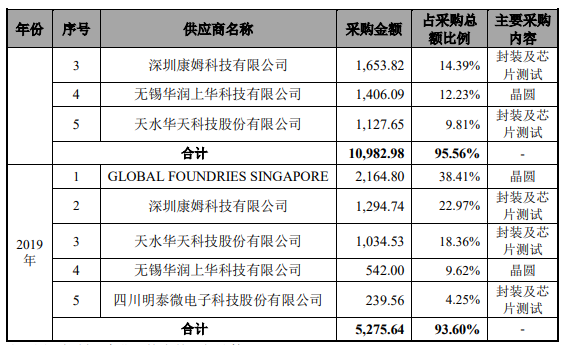

2019年-2021年,视芯科技前五大供应商的采购额分别为0.53亿元、1.10亿元、1.12亿元,占当期采购总额比例分别为93.60%、95.56%、85.80%。供应商集中度较高,不过比例有开始出现下降趋势。

视芯科技晶圆供应商主要是GLOBAL FOUNDRIES SINGAPORE、中芯国际、华润上华,封测供应商主要是明泰微、康姆科技。

募资7.98亿元 自建测试中心及推进产品迭代升级

视芯科技此次冲刺IPO,拟募集7.98亿元资金,用于“高端LED显示芯片研发及产业化项目”、“集成电路测试中心建设项目”、“研发中心建设项目”等。投资最高的是高端LED显示芯片的研发及产能扩充项目。

目前视芯科技有五大在研项目,分别是:全彩LED显示屏三芯片方案、适用于户外LED显示屏的恒流驱动电路的开发、全彩小间距LED显示屏双芯片方案及电路开发、LED智能背光技术研究项目、LED背光驱动方案及驱动方案。

在现有产品下,视芯科技还储备了灯驱合封静态驱动芯片、LED智能背光驱动芯片等多种新产品。并且从募投项目看视芯科技开始进行产品迭代升级,走向高端显示驱动芯片研发之路,推进产品线多元化建设,让产品覆盖更广的应用场景,为未来带来更多的业务收入。

另外,值得注意的是Fabless经营模式的视芯科技开始慢慢走向IDM模式,首次提出建设集成电路测试中心。2021年视芯科技封测采购额高达0.63亿元,单价有所上涨。封测委外加工,容易受制于人,建立自己的集成电路测试中心,可以为自己的产品服务,大幅提高芯片的交付率和质量,还能降低运营成本。

未来,产品种类丰富是视芯科技的侧重点,同时也将扩充现有的研发队伍,拓展下游其他市场,进一步扩大市场份额,增强核心竞争优势。

-

科技

+关注

关注

3文章

1601浏览量

33211 -

ipo

+关注

关注

1文章

1220浏览量

32754 -

驱动芯片

+关注

关注

13文章

1302浏览量

54998

发布评论请先 登录

相关推荐

武汉新芯集成电路科创板IPO申请获受理

乔锋智能登陆创业板,募资8亿助力数控机床发展

黄山谷捷拟创业板上市,募资5.02亿元

乔锋智能IPO上市关注:IPO注册获同意,拟募资13.55亿

明美新能创业板IPO!储能类锂离子电池模组爆发式增长,募资4.5亿扩产等

汽车铝合金车轮“小巨人”创业板上市,宏鑫科技开盘涨超275%

显示驱动芯片商视芯科技创业板IPO获受理!销量突破6亿颗,募资近8亿自建IC测试中心等

显示驱动芯片商视芯科技创业板IPO获受理!销量突破6亿颗,募资近8亿自建IC测试中心等

评论