以下文章来源于国际电子商情 ,作者李晋

国际电子商情.

《国际电子商情》自1985年创刊起就致力于成为中国电子领域的知名刊物,专注实时的电子产业资讯、深度商情报道、市场行情趋势报告、电子销售与采购、供应链管理分析,以及前沿电子方案。

ICZOOM拍明芯城是快速撮合的元器件交易平台,是一站式元器件供采和综合供应链服务平台,专注于为中小微客户提供电子产业互联网服务,包括撮合服务、配单服务、寄售代购、报关报检、软件定制、智能仓储、智慧物流、供应链金融等深度垂直服务。

进入到2022年,全球芯片市场供需悄然生变,可谓“冰火两重天”。如今,各细分领域有了不同的表现——一方面是,智能手机、PC的需求疲软,屡传芯片厂被砍单的消息;另一方面是,车规芯片产能依旧紧张,车企采购仍靠“抢”。

一、消费电子市场需求疲软:

“砍单”成上半年关键词

新冠疫情爆发初期,大家普遍对行业持有悲观预期。在2020年4月业内就出现了砍单传闻,原因是在新冠疫情背景下,终端厂不看好行情缩减了芯片订单。但不曾想到,居家办公、线上教育/会议需求激增,以PC、穿戴设备为代表的消费类产品,在2020年Q1开始逆势增长,且这样的行情延续了整整两年。

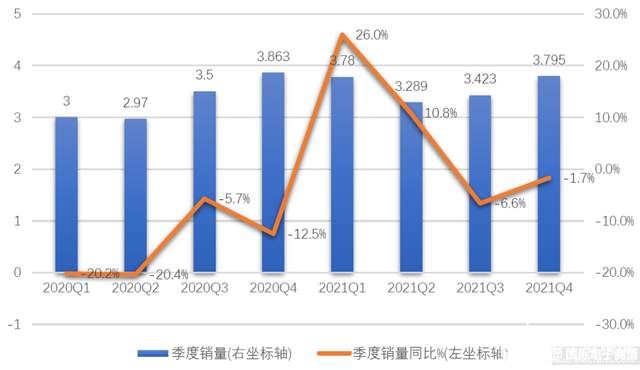

图1、2020-2021年IDC全球PC和穿戴产品各季度出货量(单位:万)

制图:国际电子商情,数据来源:IDC

据市调机构IDC数据统计:全球PC市场扭转了连续6年的下滑颓势,2020年出货量达到了3.026亿台,同比增长13.1%;2021年全球PC总出货量为3.49亿台,比2020年增长14.8%,达到2012年以来的最高出货量。全球PC市场在经过持续两年的高景气增长后,到2022年出货量开始降低,最新Q1出货量数据为8050万台,同比下降了5.1%。IDC分析师认为,PC市场增速放缓与显卡、高性能SSD等关键配件供应紧张有关。

而另一主流消费类产品——智能穿戴市场的表现持续强劲。IDC数据显示:2020年全球可穿戴设备出货量为4.447亿只,同比上升28.4%;2021年出货量达5.336亿只,较之2020年增长20.0%,其中中国可穿戴市场出货量近1.4 亿台。IDC评价说,2021年是可穿戴设备市场复苏和市场进行结构化调整的一年——2021年腕戴设备向手表过渡/蓝牙耳机向真无线耳机过渡,细分市场发展带来价格段两极化,线下渠道在地区市场下沉中作用显著。

用户对个人健康的关注度也显著提升。带有心率/血氧/心电监护的等功能的智能手表的渗透率越来越高。Counterpoint数据显示,2021年全球智能手表出货量达到1.28亿块,同比增长28.31%。进入到2022年Q1,全球智能手表出货量同比仍在增长,增幅达13%。

图2、2020-2021年各季度全球智能手机销量(销量单位:亿部)

制图:国际电子商情 数据来源:Gartner

不过,智能手机的行情却没有PC和穿戴设备这样景气。据Counterpoint数据显示,2017年全球智能手机出货量突破15.5亿部,到2021年出货量降到14亿部以下。另据Gartner公布的2020-2021年的数据,全球智能手机销量同比只在2021年上半年呈现正增长,其他一年半时间里均是负增长。很显然,手机厂商期待的“5G换机潮”并未蜂拥而至。

笔者认为可以分两个阶段来看:第一阶段是2018-2019年上半年期间,4G带宽运行日益臃肿的APP越来越吃力,此时5G通信技术尚未商用,用户抱着“旧手机还能凑合”的心态,等待5G机型的发布;第二阶段是2019年下半年至现在,手机大厂纷纷发布5G机型,但5G资费和5G手机价格高于4G手机,且在功能上的创新稍显不足,一定程度上影响了用户的积极性。

另外,还叠加了新冠疫情抑制需求、疫情后局部市场复苏、智能手机零部件短缺等复杂原因,致使近两年来全球智能手机市场产销动力不足。到2022年1月,全球5G智能手机的渗透率刚刚达到51%。Canalys 2022年Q1的调查数据显示,用户的平均换机周期已超过28个月,甚至部分用户的换机周期达到了4年或4年以上。

2022年上半年,市场主流的声音认为,“消费电子市场陷入了低迷”,而“砍单”成为屡被提及的关键词。“三星电子预计削减手机产量3000万部,从3.1亿部下修到2.8亿部”“国内安卓手机品牌今年已削减1.7亿部订单,占原出货计划的20%”“2022年苹果iPhone SE产量削减20%,Q2增加iPhone 13 Pro系列机型1000万支”……

与此同时,市调机构的报告也透露出一些迹象。2022年1月底,摩根士丹利证券指出,联发科为调控5G SoC库存,已向台积电删减了部分Q2的4nm、7nm制程晶圆订单;2022年3月,天风国际分析师郭明錤表示,2022年苹果手机和传音手机的订单减少了,智能手机行业正面临结构性挑战。郭明錤在5月下旬发布研报称,联发科和高通已削减2022年下半年的5G芯片订单,前者主要削减了中低端产品,将第四季度订单下调30%-35%,后者将高端骁龙8系列订单下调约10%-15%。

种种迹象表明,2022年消费电子市场的发展预期不容乐观。在此背景下,各地政府积极“救市”,广州、成都、南京、青岛、太原、深圳、长春等多座城市大规模发放消费券,期待能通过直降、打折、满减、立减等措施刺激消费、提振内需。以深圳市为例,2022年5月1日至8月31日期间,用户在线下门店购买指定品牌的电子产品可获15%的补贴,补贴最高累计达2000元。目前,各地政企合作的优惠政策还在进行中,具体能给市场带来怎样的作用,还需等后续各项数据的公布。

二、汽车芯片仍靠“抢”,

下半年供需较上半年稍微缓和

去年曾有机构和企业预测称,汽车行业缺芯现象在2022年将得到缓解。但到2022年上半年车规级芯片依旧紧缺,小鹏汽车董事长何小鹏甚至表示,上半年汽车缺芯状况非但未缓解,反而还进一步恶化了。笔者认为,主要原因是上半年半导体和汽车行业遭遇了冲击。

2022年2月24日俄乌战争爆发。3月因基础设施遭到战争的毁坏,乌克兰氖气供应商Ingas和Cryioin暂停运营。Cryoin每月约生产1-1.5万m³氖气,Ingas每月生产约1.5-2万m³氖气,两家供应商的产量约占全球的50%。当时多家晶圆厂表态称,氖气虽是芯片制造的关键材料,但用其量少,公司的氖气库存超过半年以上。

业内人士预估,短期内许多企业不会因缺少氖气而出现供应危机。值得注意的是,到现在俄乌冲突已经持续了100天以上,如果乌克兰氖气供应继续受影响,预计从今年8月底开始,一些晶圆厂的氖气库存将会告急。届时,全球芯片供应会面临更大的压力。

此外,今年3月28日至6月1日,历时75天的上海封城事件给汽车产业带来了较大的冲击。中国汽车技术研究中心数据显示,接近或超过50%的发动机、变速器、动力电池、驱动电机、电池控制系统、减速器等企业聚集在长三角。很多零部件巨头在上海设有总部或研发/生产基地,包括博世、采埃孚、麦格纳、大陆集团、法雷奥等国际巨头,以及均胜电子、宁德时代、福耀玻璃等国内巨头。尽管这些大厂在疫情期间可跨地域调配,但汽车所需零部件最高达上万个,产业链各环节环环相扣,任何一环节掉链子都会牵一发而动全身。

受上海封城事件的影响,汽车供需两端均面临着严峻的考验,中国汽车市场受影响颇为严重。中汽协数据最新数据显示:2022年1-5月,全国汽车销量预计完成945.73万辆,同比下降13.11%。同时,5月中国汽车经销商库存预警指数达到56.8%,同比上升3.9个百分点,环比下降9.6个百分点,库存预警指数位于荣枯线之上。

车企也于上半年发布了减产、停产通知,特斯拉、华晨宝马、东风日产、上汽通用、丰田汽车、上汽大众、一汽大众、蔚来汽车等均有不同程度的减产。

4月13日,东风日产广州花都工厂的部分生产线停产,一线、二线及三线的停产时间为4月14日至19日。东风日产方面表示,因为上海疫情,周边的物流都无法正常安排,对生产计划造成较大影响。据了解,该企业在上海有83家供应商,其中大部分是核心零部件厂商。

丰田汽车于5月24日宣布,6月原计划生产的95万辆汽车减少为85万辆。因上海封城导致零件供应短缺,日本国内14座工厂28条产线中、10座工厂16条产线将在5月25日至6月3日期间停工,大多数产线停工3天、最长则停工5天。

威马汽车CEO沈晖日前对媒体表示,近期汽车芯片又出现了一轮涨价的现象,按照涨价后的价格计算,智能电动汽车的芯片成本已经超过了电池包。何小鹏在其社交媒体上表态称,一辆智能汽车芯片的绝对数量在5000颗以上,涉及几百种,芯片缺货最多的为价格便宜的芯片,而不是被多人关注去创业的或很贵的芯片。

再看汽车芯片供应商的情况。5月中旬英飞凌发言人对外表示,包括尚未确认的订单,2022年1-3月英飞凌积压的订单金额环比增加了19.4%,达到了370亿欧元(英飞凌2021财年营收约为111亿欧元)。同时,意法半导体2022年的产能也已经售空,积压的订单达到了18个月左右。5月中旬有消息传出,安森美车用IGBT订单已满,且暂时不再接单。多家分析机构表态称,车用级IGBT的缺口已达50%,且短期无受控迹象。

所幸的是,上海已经在6月1日解封,相信随着工厂复工、物流恢复,下半年汽车供需会比上半年有所好转。不过,2022年下半年新增晶圆产能有限,汽车芯片大厂2022年的产能已经售空。笔者认为,2022年下半年的汽车供应链不会有太大的变化,但与上半年相比供需情况会更好。

审核编辑:符乾江

-

芯片

+关注

关注

455文章

50762浏览量

423370 -

IC

+关注

关注

36文章

5946浏览量

175544

发布评论请先 登录

相关推荐

A5947国产芯片替代,MS39747,三相无感电机驱动IC 车规级

LT9211D龙迅车规级显示桥接,MIPI转1/2PortLVDS

细分市场突破:国内首颗车规级LCD显示屏PMIC芯片

全球芯片市场现状分析:消费级IC遭砍单,车规级IC仍紧缺

全球芯片市场现状分析:消费级IC遭砍单,车规级IC仍紧缺

评论