电子发烧友网报道(文/刘静)近日,中电港IPO进展至预披露更新环节。作为国内最大的电子元器件分销商,中电港IPO受理以来,获业界广泛关注。

此次中电港冲刺的是深主板上市,拟发行不超过1.90亿股,募集15亿资金,投资“电子元器件新领域应用创新及产品线扩充项目”、“数字化转型升级项目”以及偿还银行贷款等。

深圳中电港技术股份有限公司(简称:中电港)成立于2014年,聚焦电子元器件的应用,主要为客户提供电子元器件分销、设计链服务、仓储配送、产业数据等服务,服务超过5000家客户,广泛覆盖消费电子、通讯系统、工业电子、计算机、汽车电子、安防监控、人工智能等领域。

多年来中电港一直保持行业领军地位,据国际电子商情网统计,中电港2018年、2019年稳居境内电子元器件分销商第二,2020年首度超过蝉联多年第一的泰科源,成为境内分销商之首。

成立以来,中电港备受资本关注,八年时间里完成5轮亿级融资,其中披露具体交易金额的A轮和B轮融资合计高达15.83亿元人民币,知名投资方有中国电子信息、国家集成电路产业投资基金、中国国新控股等。中国电子通过中电信息控制中电港41.79%的股份,并直接持有中电港5.74%的股份,合计控制中电港47.53%的股份,为中电港的实际控制人。目前周继国先生担任中电港的董事长,年薪241万元。

2021年营收首度突破300亿,授权产品线118条报告期内,中电港营业收入连续四年破百亿且年均复合增长率保持在30%以上,经营规模在本土分销企业中稳居前列,2020年实现营业收入260.26亿元,领跑本土分销商营收榜。2021年中电港首次突破300亿营收,达到383.0亿元,同比增长47.16%。

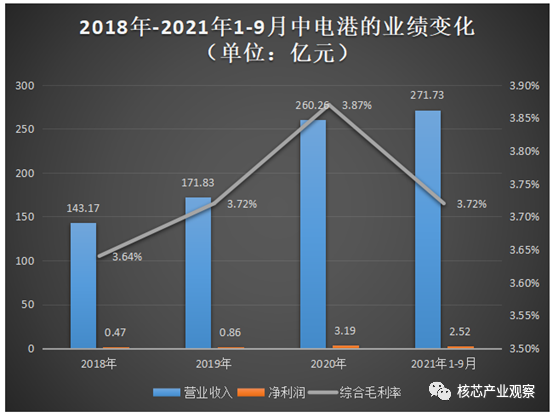

中电港招股书披露的2018年-2021年1-9月业绩具体数据如下所示:

虽然近四年中电港的营收规模持续快速地扩大,但是盈利能力表现欠佳,2018年、2019年净利润均未过亿元,2020年首次突破亿元大关,实现历史最大涨幅270.93%。2021年前三季度的净利润为2.52亿元,占2020年全年的79%。整体净利润水平较低,主要跟毛利率有关,据悉中电港在报告期内综合毛利率分别为3.64%、3.72%、3.87%、3.72%。

值得注意的是,近年中电港经营活动现金流持续流出,长期为负数。报告期内,经营活动现金流量净额分别为-16.72亿元、-10.39亿元、-17.38亿元、-62.62亿元。而且中电港存在资产负债率较高的风险,报告期各期末,资产负债率分别为72.07%、75.82%、83.00%和87.28%。未来如果中电港IPO不能成功融资,或者不能及时取得银行贷款,将给公司生产经营带来不利影响。

中电港的营收主要来源于三大板块业务,分别为授权分销、非授权分销、协同配套及设计链服务等。其中分销业务的授权产品线有118条,包括CPU、GPU、MCU等处理器及存储器、射频器件及无线连接产品、模拟器件、分立器件、传感器件、可编程逻辑器件等。

授权分销业务是中电港收入的最主要来源,报告期内分别占主营业务收入的比例为56.12%、60.08%、58.79%、63.74%,比例呈波动上升趋势,为企业营收贡献6成左右的营收。而且授权分销是2021年1-9月唯一超过2020年全年收入的业务。2020年中电港的非授权分销业务表现更为强劲,同比涨幅高达56.37%,而当期授权分销业务同比涨幅为48.21%,协同配套及设计链服务业务收入同比增长54.31%。

在产品分类的主营业务收入方面,2018年、2019年中电港销售最多的是处理器产品,分别实现35.55亿元、40.23亿元收入。据悉,中电港销售的处理器产品包括CPU、GPU、MCU、MPU、手机芯片,合作品牌为AMD、澜起、英伟达、恩智浦、微芯、瑞萨、华大半导体、兆易创新、展锐。

2020年、2021年1-9月中电港销售最多的是存储器产品,分别实现69.01亿元、76.76亿元收入。主要包括DRAM、Flash、SRAM、EEPROM等存储器产品,代理的品牌主要为美光、江波龙、紫光国芯、合肥长鑫、长江存储、兆易创新、武汉新芯、瑞萨、芯成、复旦微、贝岭、微芯、安森美。

中电港合作客户众多,除上述提及的客户外,还覆盖终端应用领域的小米、传音、创维、美的、海尔、海信、中兴、移远通信、浙江中控、雷赛智能、华硕、比亚迪、华阳集团、富士康等。

招股书显示,2018年、2019年小米连续两年为中电港的第一大客户,而2021年前三季度富士康的销售收入迅速提升,成为中电港新的第一大客户。报告期内,中电港向前五大客户合计销售收入分别为43.66亿元、52.91亿元、77.72亿元、59.82亿元,分别占主营业务收入的比例为30.49%、30.79%、29.86%、22.01%。

中电港稳居行业龙头地位,营收规模远超境内同行企业

全球电子元器件分销行业呈现头部集中效应。艾睿电子、安富利、大联大、文晔科技分销商主导海外电子元器件分销市场,据国际电子商情网公布的数据,2020年上述这四大分销商的营业收入合计为807.15亿美元,占当期海外TOP15电子元器件分销商营业收入总额的77.40%。

而国内电子元器件分销市场,主要分销商为中电港、泰科源、深圳华强、芯知己数码、海盈科技、唯时信、蓝源实业、英唐智控、力源信息、信和达,2020年这10大分销商营业收入合计1405.06亿元。2020年中电港以260.26亿营收,领跑国内电子元器件分销商营收榜。我国本土电子元器件分销商营收规模仍较为有限,尚未进入全球营收超1000亿的第一阵营。

在盈利能力方面,报告期内境内电子元器件分销行业平均毛利率分别为9.95%、7.63%、7.58%、9.14%,中电港整体的毛利率低于行业平均水平。2020年中电港的盈利能力略高于文晔科技和大联大,与高毛利率的商络电子、雅创电子存在一定差距。

在研发投入方面,中电港报告期内研发费用分别为3335.68万元、4428.60万元、4920.76万元、5011.50万元,研发投入逐年加大。同期研发费用率分别为0.23%、0.26%、0.19%、0.18%。经营规模较大的中电港研发费用率整体低于深圳华强、英唐智控、科通芯城、力源信息、好上好等中等规模公司。

募资15亿,扩充电子元器件新领域应用产品线

此次深主板IPO,中电港拟募集15亿资金,用于“电子元器件新领域应用创新及产品线扩充项目”、“数字化转型升级项目”、补充流动资金及偿还银行贷款。

中电港所从事的电子元器件分销行业,目前正朝四大趋势向前发展,一是行业整合不断加速;二是分销服务向专业化方向发展、向数字化方向探索;三是国内原厂在技术水平、生产能力进一步提升之后,推广需求持续增长;四是全球化分工对分销商的全球化运营能力要求进一步提升。这也是促使中电港将募集资金投向电子元器件新领域产品线扩充项目和数字化转型升级项目的根本原因。

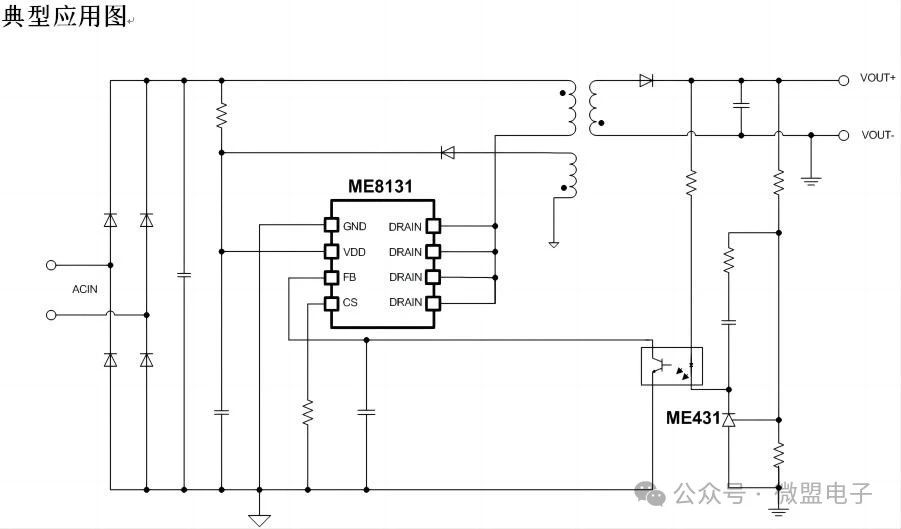

中电港计划往网信系统、智慧视觉、智慧音频、智慧网关等新领域进行创新应用,进一步丰富公司的产品线类型,同时对国际头部IC厂商(AMD、英伟达、迈凌、瑞萨)的核心产品线进一步加大资金投入,增强公司对客户需求的响应能力,满足下游新领域市场对电子元器件高速增长的需求,稳固公司的市场地位,增强企业的盈利能力。

而投资2.05亿元的“数字化转型升级项目”,主要是通过招募信息技术人员,以此改善现有运营管理系统。该募投项目完成后,中电港的客户服务的效率与质量将进一步提升,核心竞争力也将进一步增强。企业运营上数字化转型,是信息化时代发展的必然趋势,现国家也在大力鼓励企业做数字化转型。在国家政府政策的助力下,中电港的数字化转型升级有望进一步加速推进。

值得注意的是,此次募投项目,中电港花大额的募集资金用于偿还银行贷款。中电港连续四年经营活动产生的现金流量净额均为负数,且年度资产负债率均在70%以上,由此来看营收高速增长的中电港仍旧面临资金紧张的问题。未来如果深主板IPO成功,将进一步缓解中电港的资金压力。

-

电子元器件

+关注

关注

133文章

3337浏览量

105351 -

存储器

+关注

关注

38文章

7484浏览量

163769 -

中电港

+关注

关注

2文章

24浏览量

15193

原文标题:中电港冲刺深主板上市!国内最大电子元器件分销商,募资15亿扩充产品线等

文章出处:【微信号:elecfans,微信公众号:电子发烧友网】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

智驾科技企业地平线登陆港交所

募资54亿港元!地平线港交所成功挂牌上市,开启智驾新征程

RFTOP进一步扩充波导同轴转换器产品线

港迪技术IPO提交注册,拟募资6.56亿元

赛微微电携三大核心产品线亮相CIBF2024电池展!

中电港募资15亿扩充电子元器件新领域应用产品线

中电港募资15亿扩充电子元器件新领域应用产品线

评论