电子发烧友网报道(文/刘静)9月22日,进入安森美供应链的半导体封测设备商,联动科技在深交所创业板成功挂牌上市。值得一提的是,此前联动科技曾瞄准的是科创板资本市场,但因难以向监管层证明自己的核心技术满足科创板上市条件,遂改道冲刺创业板。

本次计划发行不超过1160万股,募资比先前在科创板披露的招股书提高了1.62亿元,达6.37亿元。发行价为96.58元/股,上市首日开盘大涨39.78%,截至当日收盘,股票已涨至135.80元/股,涨幅超40%。

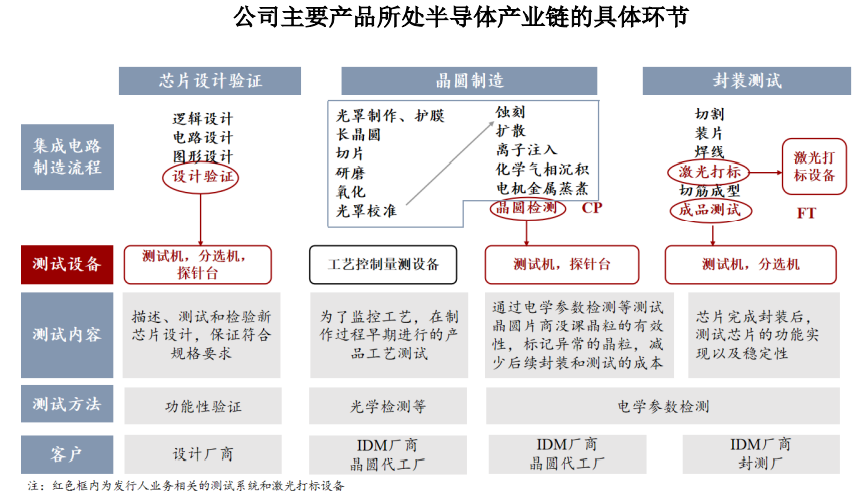

联动科技成立于1998年,长期聚焦半导体行业后道封装测试领域专用设备的研发、生产和销售,主要产品包括半导体自动化测试系统、激光打标设备及其他机电一体化设备,现产品已成功打进安森美、华天科技、通富微电、扬杰科技等半导体企业的供应链。

在分立器件测试系统细分领域,联动科技占据较高的市场份额。根据方正证券的研究报告,2020年国内(大陆地区)半导体分立器件测试系统的市场规模为4.9亿元,而联动科技2020年国内分立器件测试系统销售收入达1.01亿元,以此推算联动科技在国内分立器件测试系统市场占有率至少在20.62%左右。

此前联动科技曾获得金浦投资、海润并购基金、粤科母基金等五家机构的参投。公司控股股东和实际控制人为张赤梅、郑俊岭,分别直接持股43.97%、42.24%,两人合计控制公司86.21%的股份。值得一提的是,张赤梅与郑俊岭曾是夫妻关系,两人2015年离婚后,为上市再度“携手”签署《一致行动协议》。而且在启动IPO前夕,上海旷虹智能科技合伙企业、深圳海润恒盛投资合伙企业两家投资机构突击低价入股联动科技,网上质疑其存在利益输送的可能。

2021年净利翻倍涨,7成收入来自半导体自动化测试系统业务

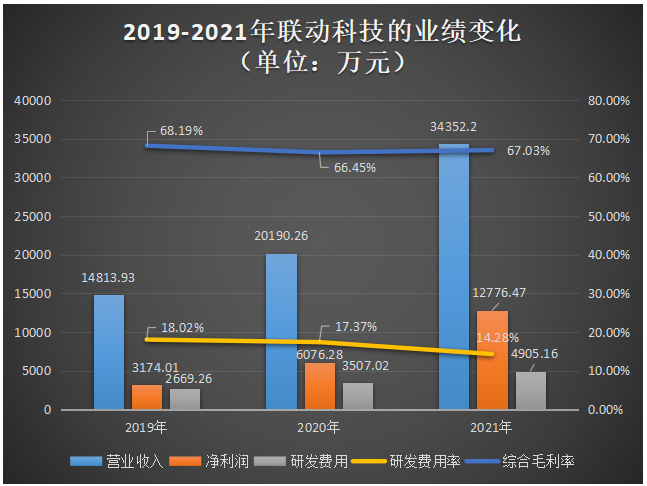

招股书显示,2019年-2021年联动科技的营业收入呈持续增长的趋势,年均复合增长率52.28%,2021年联动科技受益半导体行业的高景气度,营收增长速度由2020年的36.29%迅速扩大至2021年70.14%。

联动科技的归母净利润以高于营收的增长速度在持续提升,期间年均复合增长率为100.63%,2020年净利润同比增长91.44%,2021年净利润实现翻倍涨,增长速度高达110.27%。报告期内,综合毛利率呈先降后升的趋势变化,2021年提升了0.58个百分点,2020年下滑了1.74个百分点,总体较为稳定且处于较高的盈利水平。

在研发方面,近三年联动科技持续加大研发投入,分别为0.27亿元、0.35亿元、0.49亿元,2020年、2021年研发费用分别同比增长31.39% 、39.87%,三年合计研发投入1.11亿元。同期研发费用分别占当期营业收入的比例为18.02%、17.37%、14.28%,研发占比在营收规模扩大下逐年降低。

在半导体自动化测试系统领域,联动科技的主要竞争对手是泰瑞达、爱德万、科休、TESEC、长川科技、华峰测控、宏邦电子;在半导体激光打标设备领域,其主要竞争对手是莱普科技和罗芬激光。

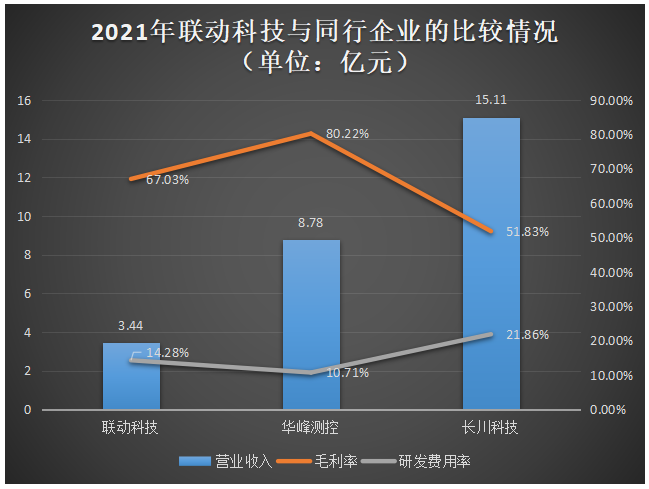

2021年联动科技在营收规模、毛利率、研发费用率方面与华峰测控和长川科技的比较情况如下所示:

长川科技的营收规模显著高于联动科技,且在研发投入方面保持较高的比例,联动科技整体的营收规模仍较小,研发费用率低于行业平均水平,并低于长川科技。在盈利能力上,联动科技高于长川科技,主要系长川科技低毛利率产品分选机收入占比较高所致。

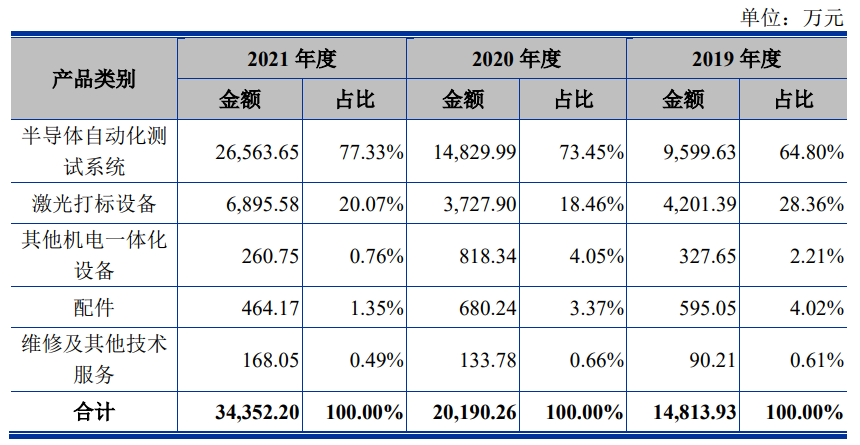

目前联动科技主要有五大业务板块,分别为半导体自动化测试系统、激光打标设备、其他机电一体化设备、配件、维修及其他技术服务。

其中收入最主要来源于半导体自动化测试系统业务,2019年-2021年该业务收入占比分别为64.80%、73.45%、77.33%,收入占比逐年提高,为企业贡献6至7成左右的营收。据悉,联动科技半导体自动化测试系统主要包括功率半导体分立器件测试系统、小信号分立器件高速测试系统、模拟及数模混合集成电路测试系统产品,产品主要性能和指标与同类进口设备相当。2021年联动科技的半导体自动化测试系统产品销量首次突破一千万套,达1118套,销量同比增长94.43%,单价下滑7.87%,为23.76万元/套。

激光打标设备是联动科技的第二大业务,为企业贡献两成左右的营收,2021年实现营业收入0.69亿元,销量达1009套,单价为6.8万元/套。

总体来看,2021年联动科技的半导体自动化测试系统和激光打标设备产销规模均比往年增长得更快,而且这两大业务2021年收入增速均超过50%,分别达79.12%、84.97%,成为联动科技2021年收入增速最高的两大业务。

通富微电为其第一大客户,安森美订单量逐年减少

联动科技采用“直销为主,经销为辅”的经营模式,2019年-2021年直销模式下实现的收入占比分别为98.03%、97.86%、99.22%。

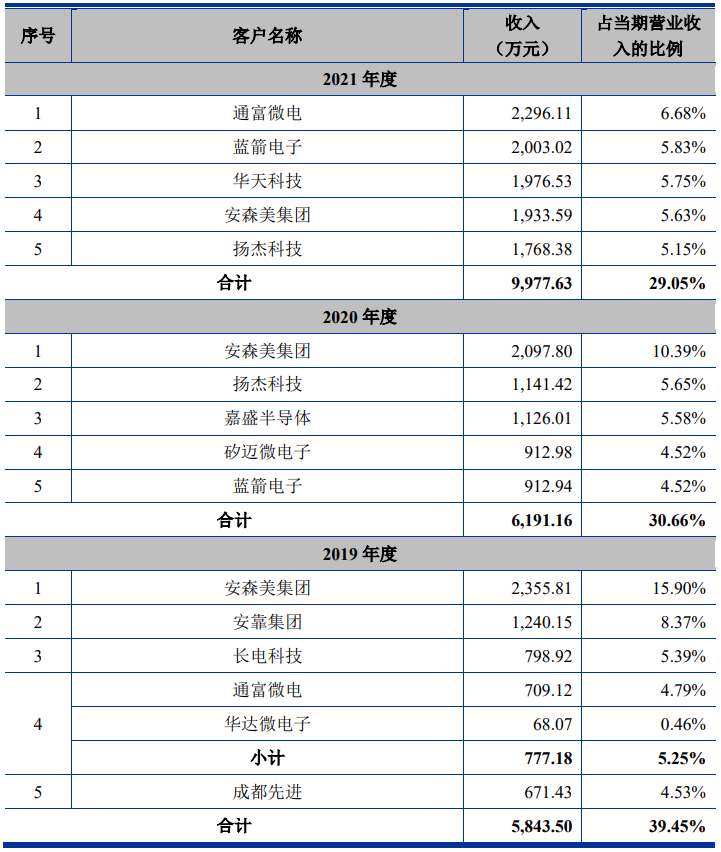

同期前五大客户销售金额合计分别为5843.50万元、6191.16万元、9977.63万元,分别占当期营业收入的比例为39.45%、30.66%、29.05%。联动科技的客户集中度并不是太高,但招股书中透露其较依赖安森美这一大客户。

安森美集团是全球汽车、图像传感器分立器件市场半导体产品的领军企业,其与联动科技合作多年,2018年、2019年、2020年联动科技的大额订单基本都是来源安森美这一客户,它对联动科技的业绩增长具有举足轻重的作用。

但是近年这第一客户却透露出不好的消息,其对联动科技的采购量正逐年减少,2019年联动科技来自安森美集团的销售收入同比下降近600万后,2020年进一步同比下降258多万,2021年再度同比下降164多万。联动科技正面临流失安森美这一重要客户的风险,能否及时寻求替补客户,成为联动科技未来业绩增长维稳的关键。

在安森美不断缩减订单量的同时,通富微电迅速增大对联动科技的采购量,销售金额从2019年的709.12万元增长至2021年的2296.11万元,占营业收入的比例也从4.79%提升至6.68%,替代了过去的第一大客户安森美,成为2021年联动科技的第一大客户。不过2020年,通富微电并未进入联动科技的前五大客户座席,其2022年通富微电有可能受AMD砍单的影响减少对联动科技产品的采购量。

除了上述提及的两大重要客户外,联动科技还与安靠集团、嘉盛半导体、长电科技、华天科技、成都先进、利扬芯片、蓝箭电子、安世半导体、力特半导体、扬杰科技、捷捷微电、三安光电、斯达半导体等国内外知名的封测厂商或IDM厂商建立长期稳定的合作关系,成为少数进入国际封装市场供应链体系的中国半导体设备企业之一。

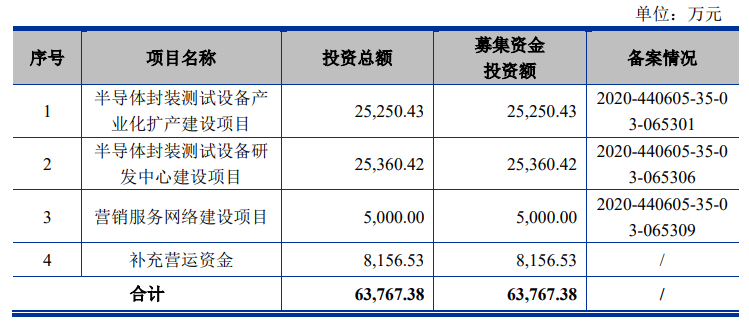

募资6.38亿元,扩增1520台/套半导体封装测试设备

联动科技本次实际募集资金扣除发行费用后的净额投入以下项目:

投资2.53亿元的“半导体封装测试设备产业化扩产建设项目”,主要是为了提升公司的生产工艺水平和扩大产品生产能力,满足未来人工智能、云计算和大数据、物联网、5G应用行业日益增长的半导体测试设备需求。据悉,2021年半导体自动化测试系统、激光打标设备、其他机电一体化设备的产能分别为1182台/套、954台/套、31台/套,合计为2167台/套。该募投项目建设完成后,将新增年产1180台/套半导体自动化测试系统和340台/套激光打标及其他机电一体化设备的产能,合计新增产能为现有产能的70%。

而投资2.54亿元的“半导体封装测试设备研发中心建设项目”,主要是针对复杂数模混合信号集成电路、大规模数字电路以及SoC类集成电路自动化测试技术、大功率器件/功率模块和第三代半导体测试技术以及相关的机械自动化技术开展深入研发。

投资0.5亿元的“营销服务网络建设项目”主要是为了消化未来三年联动科技大幅新增的产能。联动科技将加大资金投入,向外延伸铺设公司的营销网络,扩建营销团队,提高公司在上海、江苏、陕西、四川、浙江等产业集群地区的知名度和营销服务网络,并进一步拓展欧美、东南亚等地区的海外市场。

联动科技表示,未来将持续投入科研及研发,引进优秀人才,拓展核心技术及主要产品应用领域,并逐步完善内部管理结构,提高管理水平,力争成为国际知名的半导体自动化测试系统供应商。

-

安森美

+关注

关注

32文章

1674浏览量

91993 -

上市公司

+关注

关注

4文章

25浏览量

7829 -

半导体设备

+关注

关注

4文章

336浏览量

15082

发布评论请先 登录

相关推荐

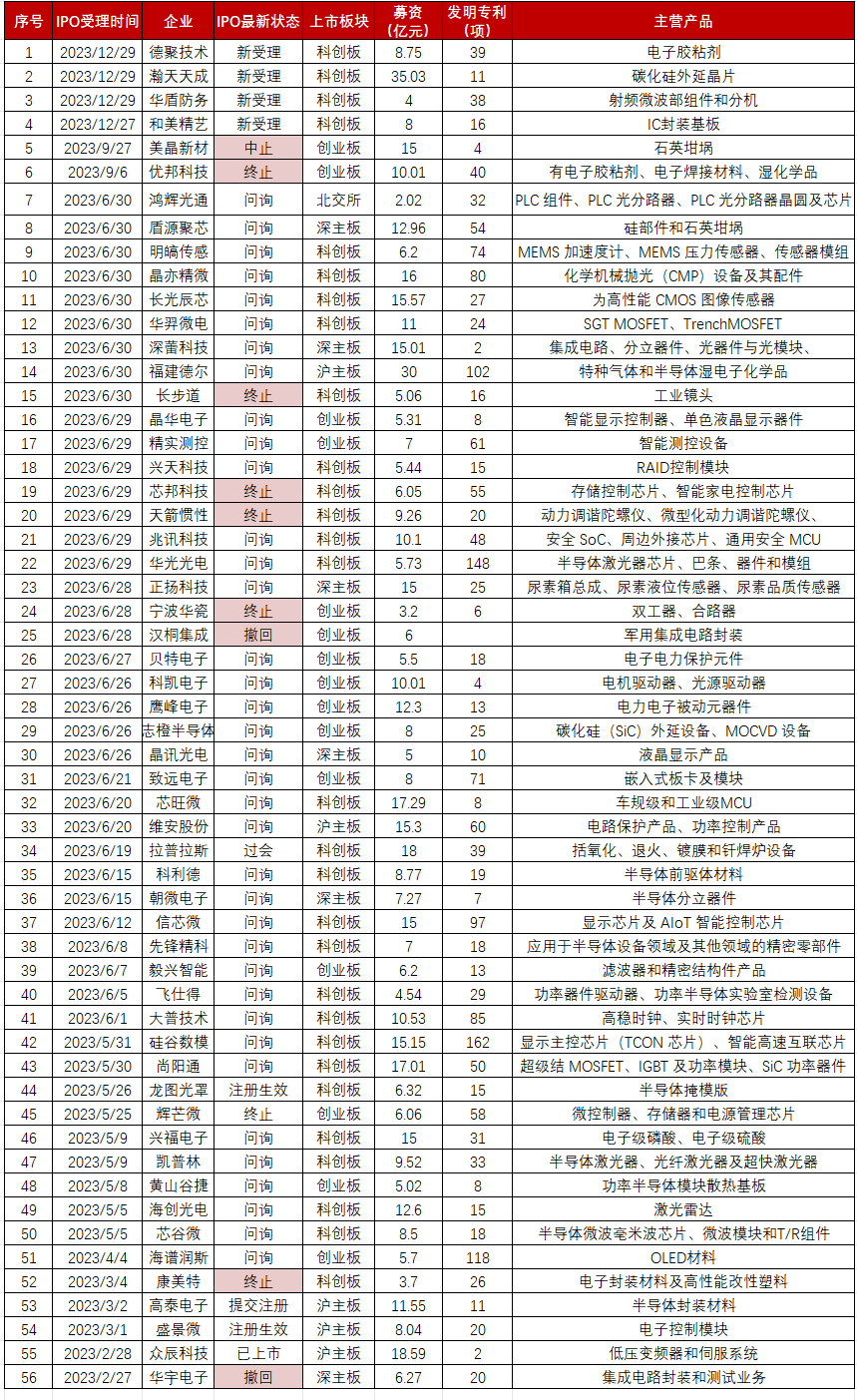

2023年56家半导体企业IPO获受理!现6成停在问询环节,总募资超574亿

募资54亿港元!地平线港交所成功挂牌上市,开启智驾新征程

黄山谷捷拟创业板上市,募资5.02亿元

瑞迪智驱创业板成功上市!开盘涨超171%,募资3.57亿扩能电磁制动器

汽车铝合金车轮“小巨人”创业板上市,宏鑫科技开盘涨超275%

灿芯半导体科创板上市!开盘涨超176%,成功募资5.96亿元

星宸科技创业板成功上市!开盘大涨197%,募资大幅缩水近24亿

开盘大涨39.78%!联动科技成功上市,募资6.38亿扩增千万台半导体封测设备

开盘大涨39.78%!联动科技成功上市,募资6.38亿扩增千万台半导体封测设备

评论