前言:【核芯观察】是电子发烧友编辑部出品的深度系列专栏,目的是用最直观的方式令读者尽快理解电子产业架构,理清上、中、下游的各个环节,同时迅速了解各大细分环节中的行业现状。本期【核芯观察】,继续针对车载传感器领域,从技术指标、市场需求、上下游供应等角度梳理车载CIS产业链。

车载摄像头的发展和市场空间

车载摄像头,最早在车载行车记录仪、倒车影像功能中被应用。而随着汽车产业步入智能化,360°环视、ADAS、智能座舱等应用为车载摄像头带来了巨大的市场需求。特别是在自动驾驶、360°环视等应用需求下,车载摄像头作为核心传感器迎来了“量价齐升”,单车摄像头从以往整车1-2个摄像头的数量,大幅增加至5-15个。同时ADAS对于车载摄像头提出更高的要求,单价也是以往行车记录仪等应用的2-3倍。

以国内的市场情况来看,2022上半年搭载ADAS的新车上险量达到416.4万辆,相比去年同期增长了9.1%。而ADAS在新车中的渗透率已经达到45%,一个很明显的趋势是,ADAS功能正在越来越多地被下放到中低端车型上,中高端车型则从L2向L3级自动驾驶过渡。

全球范围来看,ICV的报告显示,2021年全球搭载L2以上ADAS系统的车辆渗透率已经达到28.62%,数量达到1952.94万辆。所以在ADAS的渗透率持续提高的情况下,车载摄像头市场规模是迎来爆发式增长的。

以摄像头的核心CIS为例,受益于ADAS渗透率提高带来的单车平均摄像头数量增加,据估算2021年车载CIS搭载量达1.64亿颗,相比2020年增长64%,预计到2026年车载CIS搭载量将达到3.7亿颗。

电子发烧友统计了近年来主流智能汽车的摄像头数量,可以看到从数量以及摄像头规格上,都在逐渐提高。

从市场规模来看,2021年全球车载CIS市场总值为38.1亿美元,其中前装的市场总值为31.4亿美元,后装为6.7亿美元。前装和后装市场的差异,一方面是来自ADAS的需求基本是属于前装,其次是前装车载摄像头需要CIS等器件满足车规级要求,同时ADAS对于CIS的性能需求较高,导致车载前装CIS单价要高出不少。

预计到2026年,全球车载CIS市场总值将会达到90.7亿美元,其中前装市场总值将达82.8亿美元,2022到2026年复合年均增长率接近20%。

车载摄像头主要部件

车载摄像头的主要组成部件有CIS、镜头组、DSP/ISP芯片等。一般来说镜头组和CIS会封装到一个模块,成为镜头模组后,再与DSP等图像信号处理芯片封装成一个完整的摄像头系统。

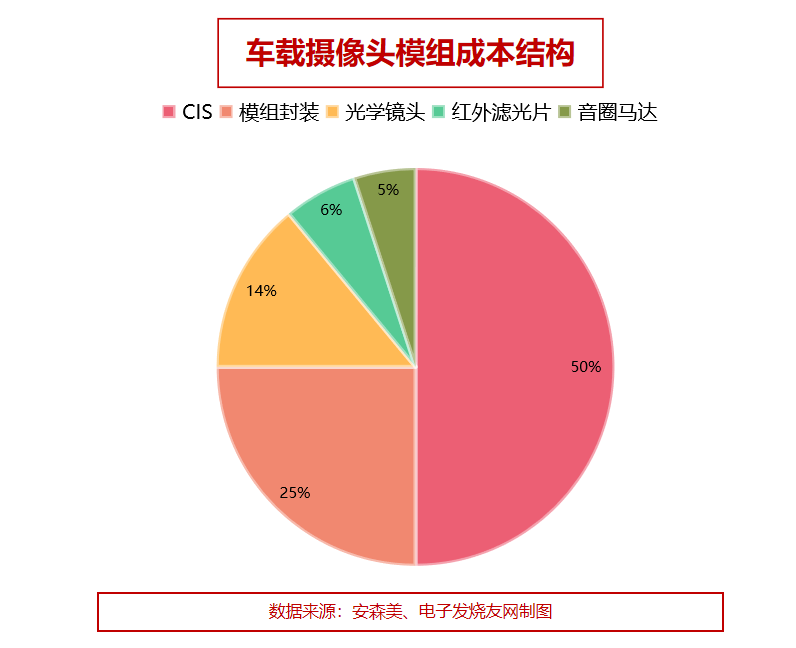

从成本上看,参考安森美的资料,车载摄像头模组的成本结构主要由CIS、光学镜头、模组封装、音圈马达、红外滤光片等几个部分组成。其中CIS是最贵的部分,在车载摄像头中占一半成本,另外模组封装占25%,光学镜头占14%。所以下面主要以CIS、模组封装、光学镜头三大部分来分析下行业现状。

CIS

车载CIS的应用场景主要分为三种,一是360环视、倒车影像、行车记录仪等;二是ADAS、自动驾驶等;三是DMS等座舱内应用。而未来的市场增长点主要是来自于ADAS、自动驾驶这些领域,这也是这次主要介绍到的应用。

由于车载应用场景的特殊性,相比于手机、安防等领域,CIS的性能要求更加多样。综合编者向多位业内人士了解到的信息,车载CIS主要对安全性、可靠性以及图像质量中的低照度、动态范围和功能安全方面有更高要求,用通俗的话来说就是手机、安防的应用侧重于人眼的视觉感受,而汽车应用更注重机器视觉。

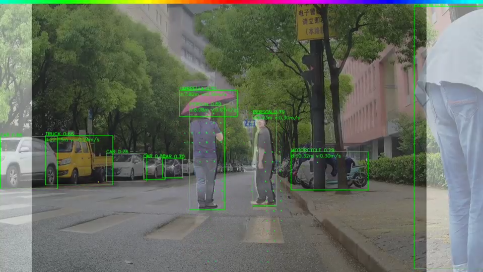

以ADAS应用为例,由于ADAS对于实时图像的判定很重要,所以既要有高动态范围(HDR,一般在 100dB 以上),同时也不能有运动的伪影,比如在夜间行车时需要有暗态环境下的拍摄能力。与此同时,在道路上会有很多LED灯,由于LED工作的原理,在拍摄的时候,形成的图像就可能会有缺失、有闪烁等等,会影响到CIS对信号灯的识别。而LED闪烁抑制(LFM)的问题解决,和宽动态的实现也是相互关联的。

根据快门曝光方式不同,CIS可以分为两大类:卷帘快门和全局快门。卷帘快门通过控制光敏元逐行或逐列进行曝光,扫描完成所有像素单元的曝光。卷帘快门在感光度以及低噪声成像上较全局快门有一定的优势,但需要一定的曝光时间,因此在近距离拍摄或被摄对象移动速度较快时易出现因晃动或被拍摄物体快速移动导致的图像模糊、斜坡图形(畸变)、尾影等有损拍摄质量的情况,适用于远距离拍摄静止或移动速度较慢的对象。

全局快门可使全部光敏元像素点在同一时间接收光照。在此过程中,快门的收集电路切断器会在曝光结束时启动以中止曝光过程,曝光在一帧图像读出后才会重启。全局快门是高速摄影等应用场景下的最佳快门方式,但其相比于卷帘快门读出噪声较高。

针对自动驾驶的应用,目前主流的需求是高动态、低照度好的卷帘快门CIS。

另一方面,车载场景中震动、极端温度等恶劣工况都需要CIS具备更高的可靠性,与其他汽车芯片一样,车载CIS也同样要经过一系列安全认证,一般进入车企的认证周期约为2-3年。

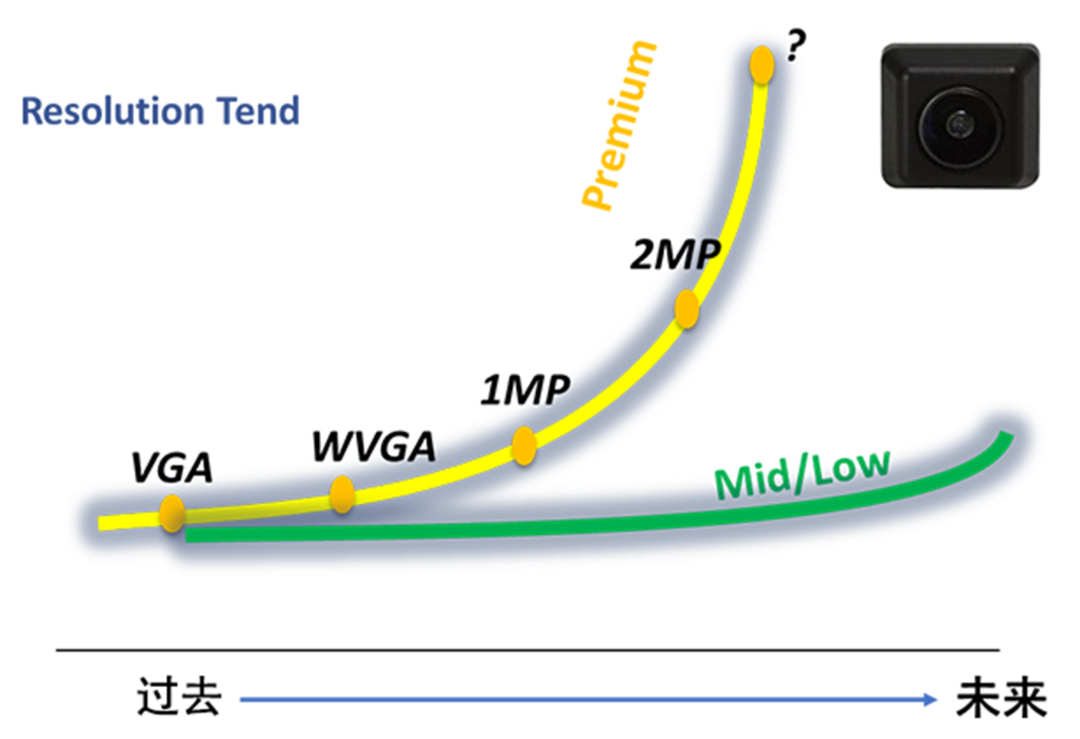

简单总结一下,车载CIS对于技术上的要求包括HDR、LFM、低照度等,同时随着ADAS、自动驾驶系统对于图像数据处理能力的飙升,智能驾驶用CIS的像素从以往的100万,开始往300万甚至800万像素发展。

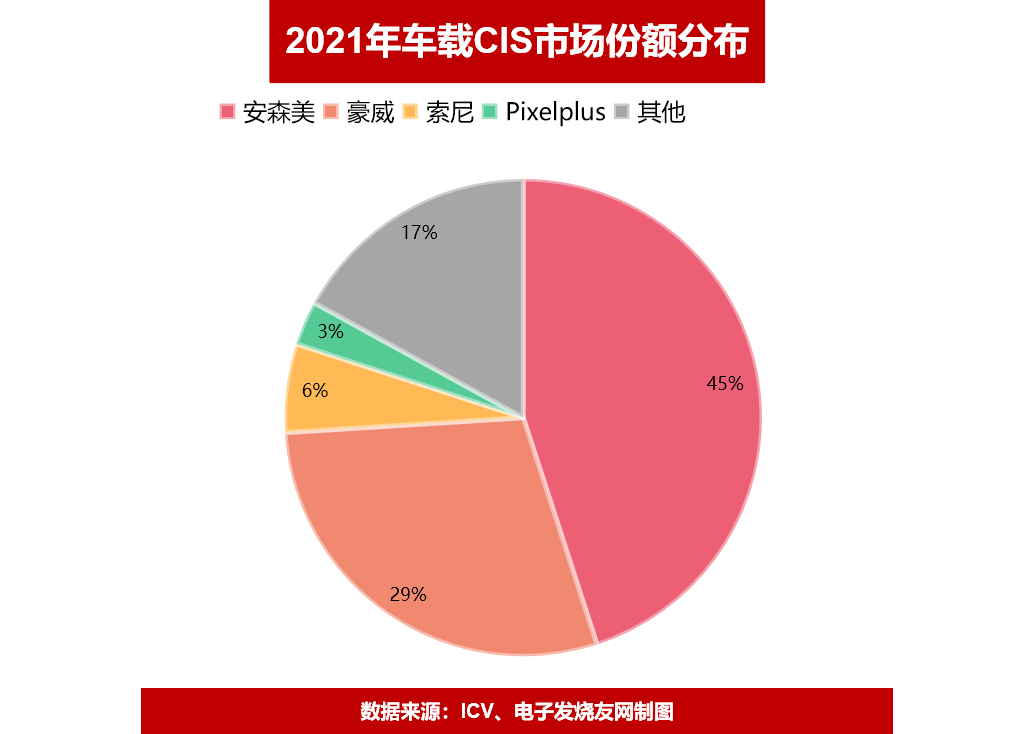

目前车载CIS的主要玩家有安森美、豪威、索尼、pixelplus等,其他比如三星、斯特威、格科微、比亚迪等后进玩家近年也在车载CIS领域开始发力。根据ICV的数据,2021年车载CIS市场前二玩家揽下超过70%市场份额,其中安森美市占率达到45%,豪威市占率29%位居第二,索尼和Pixelplus分别占有6%和3%的份额。

光学镜头

光学镜头中的光学器件对摄像头的成像质量起到了关键作用,这里的光学器件包括光学镜片、滤光片等。光学镜片一般来说有玻璃和塑胶两种材质,玻璃镜片成本较高,但透光率高、热膨胀系数低;塑胶镜片则成本较低,但透光率稍低、热膨胀系数高。

由于车载环境温度变化大,而温度会影响镜片光学性能,因此具备良好热稳定性的玻璃镜片更适合车载镜头。考虑到成本因素,同时采用两种材质镜片的玻塑混合镜头可以兼顾成本和性能。一些厂商通过采用特殊的塑胶材料和镀膜工艺,解决外露面塑料镜片的可靠性问题,实现可以满足车载用途的全塑料镜头。

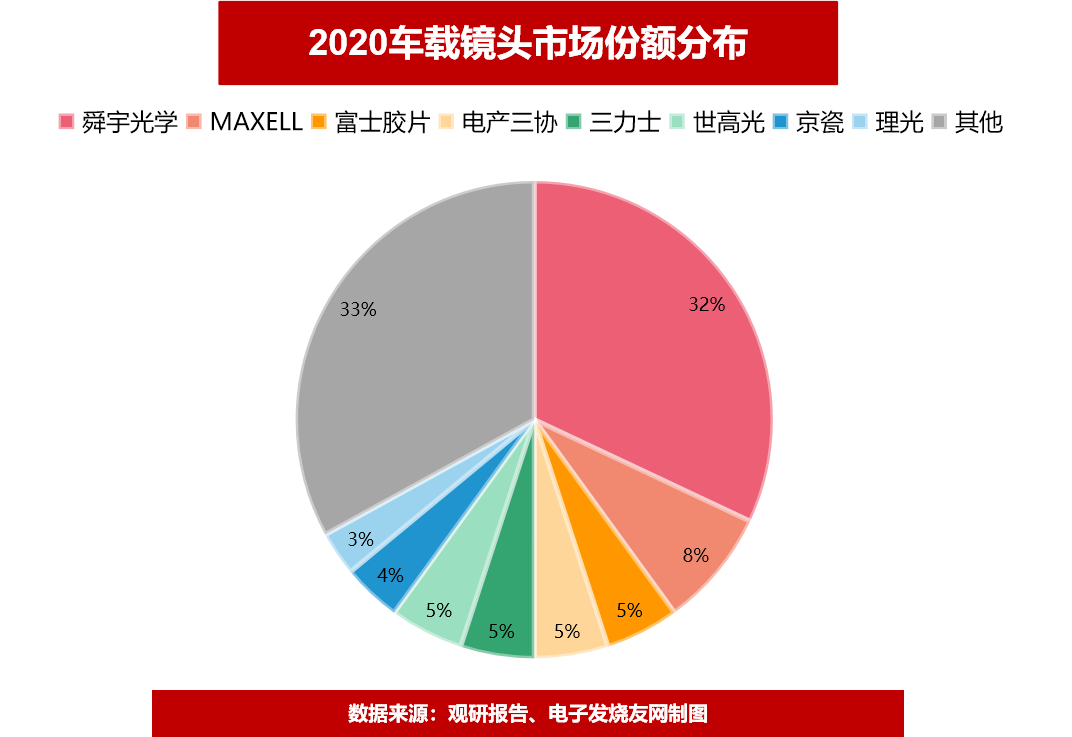

在全球车载摄像头光学镜头领域,呈现“一超多强”的局面,舜宇光学已经连续十年稳居全球第一,2020年市场份额超过30%,而其他玩家的市场份额均不超过10%。

模组封装

早期车载摄像头对像素和规格要求较低,Tier 1厂商主要采用较低端的BGA封装技 术。随着 ADAS 技术不断升级,车载摄像头小型化、高像素的趋势下,车载摄像头封装工艺更为复杂,逐步采用COB 封装技术。

但产线的升级需要新的投入成本,而Tier1厂商认为软件利润率要相比硬件更高,不再大规模投入到摄像头硬件业务。于是模组封装的工序逐渐往镜头厂转移,不少镜头厂商开始承接摄像头模组封装业务,直接向主机厂或供应摄像头模组。

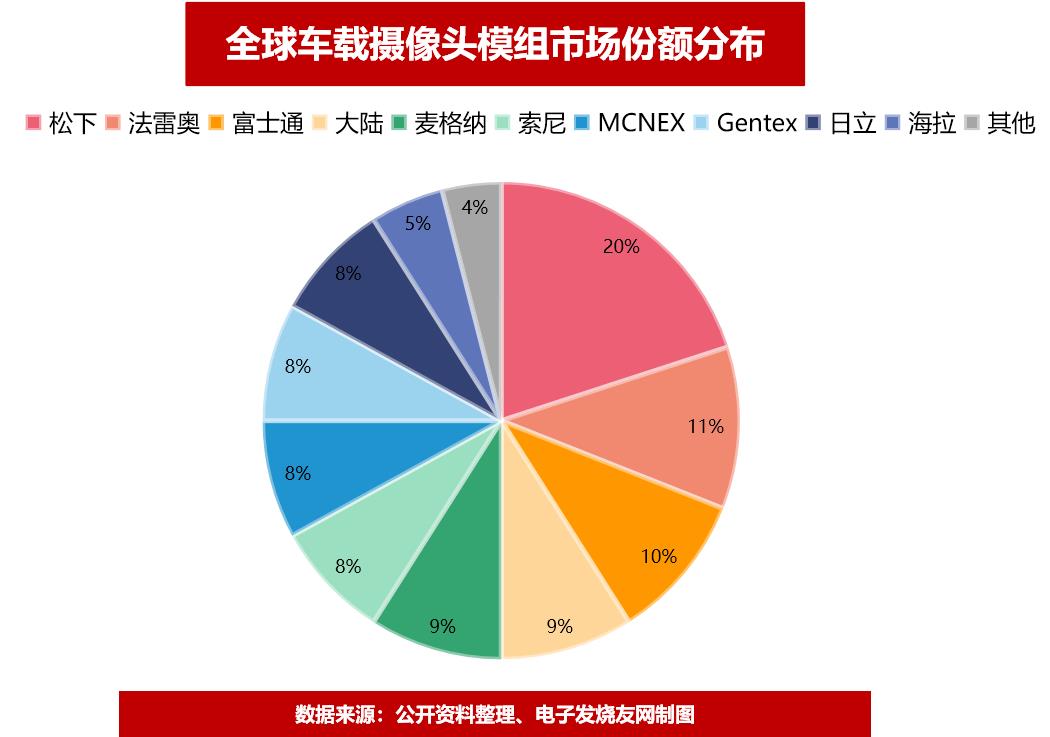

过去的车载摄像头模组市场格局,是以松下、法雷奥、大陆等Tier1厂商主导。但随着镜头厂比如国内的舜宇、联创等的崛起,以及摄像头模组封装产业的技术升级和转移,未来车载摄像头模组封装行业格局将会迎来变革,从传统Tier1主导转变为镜头厂主导。

车载摄像头产业链厂商梳理

3.1中上游

光学镜头:舜宇光学、瑞声科技、联创电子、欧菲光、玉晶光、大立光、MAXELL、日产三协、富士胶片、三力士、世高光、京瓷、理光、三星、亚洲光学

滤光片:水晶光、欧菲光、旭硝子、日本电波、奥托仑(哈威特)、田中技研、晶极光电

CIS:安森美、豪威、索尼、比亚迪电子、格科微、思特威、pixelplus、三星、SK海力士、松下、佳能

3.2下游

摄像头模组:松下、法雷奥、富士通、大陆、麦格纳、索尼、MCNEX、Gentex、日立、海拉、三星、舜宇光学、欧菲光、丘钛科技、合力泰、联创电子、立讯精密

3.3产业链重点厂商

舜宇光学:舜宇光学2004年开始进入车载镜头领域,市场第一地位目前无人撼动。公司年报显示,2021年舜宇车载镜头出货量相比2020年增长21%,达到6798万件,进一步稳固全球市场份额第一地位。2021年舜宇完成了含多片塑胶镜片的200万像素和300万像素的玻塑混合ADAS车载镜头的研发,同时实现了全塑料后视车载镜头的量产。多款基于英伟达、高通及地平线等平台的800万像素ADAS车载镜头已通过认证,并获得了多家车厂的平台化项目,且多个平台化项目已实现量产。目前客户主要以 Tier 1 厂商为主,包括博世、麦格纳、法雷奥、大陆等,与 Mobileye 等算法厂商合作密切。

联创电子:联创从2009年开始布局 手机玻璃镜头业务,2012年切入高清广角运动相机镜头领域,与GoPro、大疆等客户合作密切,2015年通过车规镜头认证,2016年进入特斯拉 供应链,之后又通过Mobileye等优质客户认证。在8M车载摄像头上联创是较早入局的一批,在2020年联创中标蔚来ET7车型,供应全车7颗8M ADAS摄像头模组,同时公司8M ADAS摄像头模组也通过Mobileye认证。

安森美:安森美的CIS业务源自2011-2014年的三次收购,包括普拉斯CMOS图像传感器业务部、图像传感器设备制造商Truesense Imaging和Aptina Imaging,获得大量相关专利和技术。目前公司旗下CIS产品专注工业和汽车市场,从市场数据上看,安森美的车载CIS主要优势在于2M及以下市场,这也是目前市场需求最大的品类,所以安森美在全球车载CIS市场稳坐第一的位置。而8M产品方面,安森美在2017年推出了全球首款800万像素级别的车载CIS——AR0820AT。

豪威:豪威科技早在2007年便推出首款车载CIS,2018年随着ADAS的需求,开始在市场份额上获得突破。2019年豪威推出了2款8M车载CIS产品,集成HDR和LFM两大功能,在技术上实现领先。与安森美相比,豪威在高像素CIS方面的布局更广,产品线更丰富,这与其Fabless的模式有一定关系。目前豪威的客户有宝马、奔驰、奥迪、 特斯拉、吉利、长城、比亚迪、理想、Mobileye等,未来ADAS摄像头往5M/8M高像素发展,豪威在产品布局上的倾向可能更具市场优势。

三星:三星从2013年开始发力CIS,2018年首次推出了智能手机图像传感器ISOCELL的汽车版本,进入车载CIS市场。三星在CIS领域的优势主要是CMOS工艺与DRAM工艺的相似性,同时随着CIS的像素不断提高,集成DRAM的CIS正在成为趋势,作为全球最大的DRAM制造商,成熟的DRAM产线就是三星入局CIS的最大优势。三星去年发布了1.2M像素的ISOCELL Auto 4AC车载CIS,但参考汽车行业供应验证周期要2-3年,市场表现还难以预测。

索尼:索尼2014年推出了IMX224MQV,开始进入车载CIS领域。不过相比豪威和安森美,索尼更加侧重智能手机CIS。在过去十多年里,智能手机的热潮,让索尼在智能手机CIS市场上风生水起,揽下全球近半份额。但智能手机逐渐看见瓶颈,索尼在2020年借助VISION-S系列原型车,开始宣布大规模布局智能汽车传感器,目前在800万像素车载CIS领域上有望取得突破,IMX424已经在部分汽车客户中应用。

格科微:汽车电子领域中,格科微产品目前主要用于汽车后装行车记录仪、倒车影像、360°环视、后视等方面。2022年中报显示,该公司已连续推出3颗基于自有知识产权65nm+ CIS工艺平台和FPPI专利技术的智慧城市/汽车电子系列新品。据公司创始人透露,格科微800万像素ADAS用CIS产品已经在研发中。

思特威:2020年思特威收购了Allchip,拓展了在车载电子领域的产品线。近几年思特威成立了车载芯片部分,积极布局车载CIS产品。目前思特威已针对舱外及舱内不同应用场景推出了多元化的产品,已成功量产了9款前装车载图像传感器,并将于明年推出8款车载新品。公司今年5月推出的SC800AT车规级CIS具备800万像素,现金的近红外感度NIR+技术为SC800AT带来更高的量子效率,使其能实现更好的低照度拍摄效果。

总结

车载摄像头单价高、市场增速前景大,在智能手机市场遭遇瓶颈后,尽管车载市场需求总量受限于汽车市场,无法与智能手机应用规模相比,但摄像头行业包括CIS、镜头、模组等厂商都在加速从智能手机等消费电子市场转向汽车市场。同时汽车市场已经成为了目前CIS行业的必争之地,也将会是未来一段时间中CIS市场的最大增长点。。

而在ADAS需求下,车载摄像头小型化、高像素等需求促进了摄像头模组制造从传统Tier1转向镜头厂商,这不仅是改变了汽车摄像头供应链以往由传统Tier1垄断的状况,同时也使得国产供应链地位有所提高。像舜宇、联创、豪威等已经在全球车载摄像头供应链中占据主要地位,舜宇、豪威分别在镜头、CIS市场排名第一和第二。

从车载摄像头的重要规格上看,CIS的高像素、LFM、HDR、低照度等性能成为必需品,像素的升级最为明显,市场正在快速从100万-300万像素升级至800万像素。但由于高像素为算力部分带来巨大压力,业内主流CIS厂商认为,车载摄像头不会像手机一样,无止境地追求分辨率,ADAS系统的摄像头像素未来可能会提升至12-15MP,且升级的周期会相对较长。

-

车载摄像头

+关注

关注

5文章

138浏览量

28132

发布评论请先 登录

相关推荐

车载摄像头的EMC问题案例

车载摄像头的EMC案例分享

爱普生 SG-8201CJA可编程晶振车载摄像头的精准视觉时钟守护

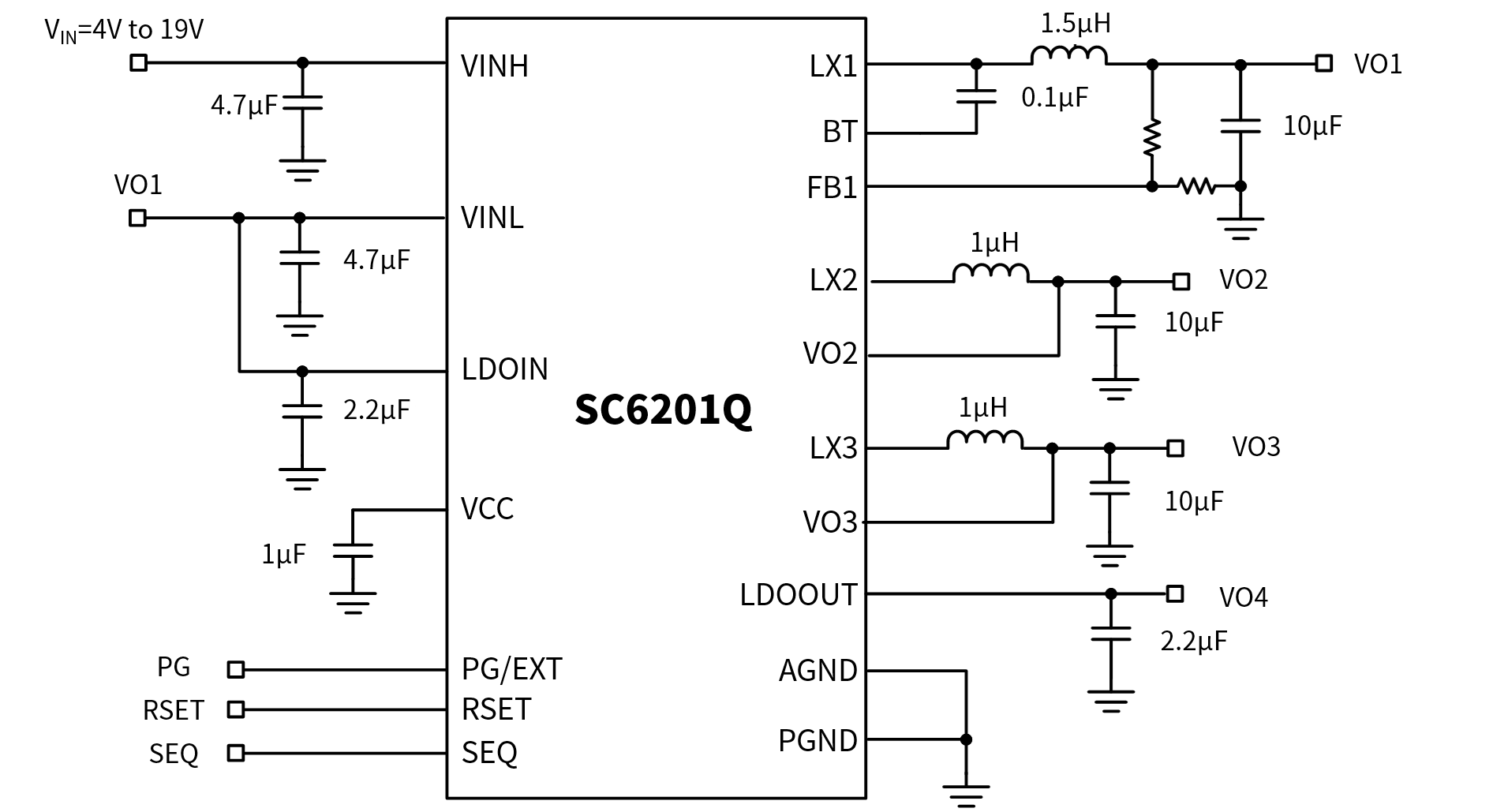

南芯科技发布单芯片车载摄像头PMIC系列,为更高级别的智能驾驶提供支持

车载摄像头PoC所需的电源IC类型和解决方案

【核芯观察】IMU惯性传感器上下游产业梳理(二)

【核芯观察】IMU惯性传感器上下游产业梳理(一)

【核芯观察】充电桩上下游产业梳理(二)

【核芯观察】充电桩上下游产业梳理(一)

【核芯观察】车载摄像头产业链梳理

【核芯观察】车载摄像头产业链梳理

评论