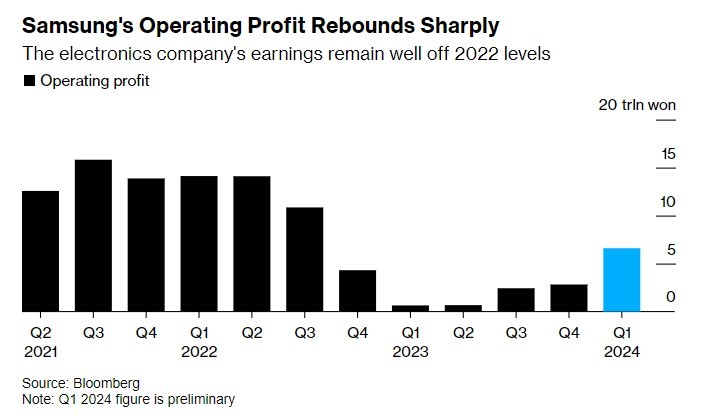

电子发烧友网报道(文/黄晶晶)10月27日,三星电子发布2022年第三季度财报,营收达76.78万亿韩元,环比下滑1%,同比上升4%。归属于三星电子股东的净利润为9.14万亿韩元。其中DS半导体部门总营收23.02万亿韩元,环比下滑19%,同比下滑14%。单看存储业务营收为15.23万亿韩元,环比下滑28%,同比下滑27%。

针对DS半导体部门的2022年第三季度业绩情况,三星电子表示存储业务在持续的宏观不确定性环境下,客户库存调整规模超过市场预期,消费品需求持续疲软。因此,比特增长没有达到预期,以至销售业绩下降。

面对整个行业不断恶化的需求放缓,DRAM存储业务策略重点放在盈利能力上。然而,我们的库存水平也有增加。

NAND方面,增加了移动/服务器OEM应用中的高密度部分,但由于主要客户的库存调整和消费品(主要是移动设备)需求疲软,总体比特增长低于指导。

此外,受移动和电视需求疲软,LSI业务收入下降。

代工方面,由于先进节点的产量不断提高,以及通过不断演变的衍生流程,成熟节点的贡献不断增加,晶圆代工季度业绩创下新高。

展望2022年第4季度,整个存储业务通过积极应对需求,高密度的产品季度出货量向好,同时预计客户库存调整的影响将持续,而三星电子的产品组合转变为更具成本竞争力的产品系列,确保DRAM的盈利能力。

DRAM积极满足64GB及更高密度产品的需求,以及用于移动设备的LPDDR5x。NAND积极应对高性能/高密度产品的需求,同时利用NAND的高价格弹性来释放新需求。

LSI在移动客户推出新产品后实现SoC收入增长;并努力扩大2亿像素传感器产品的销售。

代工业务方面,通过增加先进节点部分以及在所有应用程序需求强劲的情况下生产优化的产品组合,保持盈利势头。

展望2023年,三星电子表示,内存需求将在2H内以服务器/移动设备为中心得到改善,预计新CPU采用DDR5的情况将扩大,高密度趋势将扩大。同时,宏观经济对需求的影响还有待观察。

应对DDR5等新接口以及高密度产品不断增长的需求,三星电子将供应业务与中期计划联系起来,预计交付周期的增长将限制整个行业的生产。LSI部门将重组SoC业务,以增强竞争力,巩固旗舰产品的地位。还有代工业务,通过加强先进节点的技术领先地位和增加汽车/物联网的新订单,为缩小与同行的差距奠定基础。

-

半导体

+关注

关注

334文章

27442浏览量

219453 -

三星电子

+关注

关注

34文章

15865浏览量

181051 -

存储

+关注

关注

13文章

4320浏览量

85912

发布评论请先 登录

相关推荐

Q1半导体设备厂商财报,GAA和HBM成为最大增长点

三星电子发布2022Q3财报,存储业务同比下滑27%

三星电子发布2022Q3财报,存储业务同比下滑27%

评论