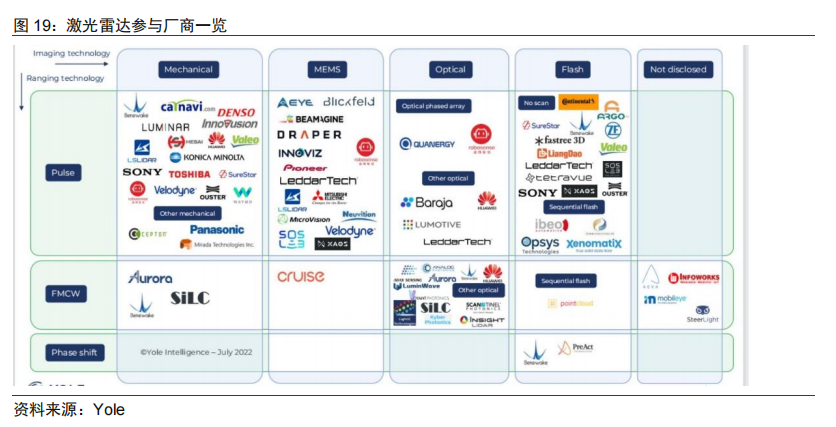

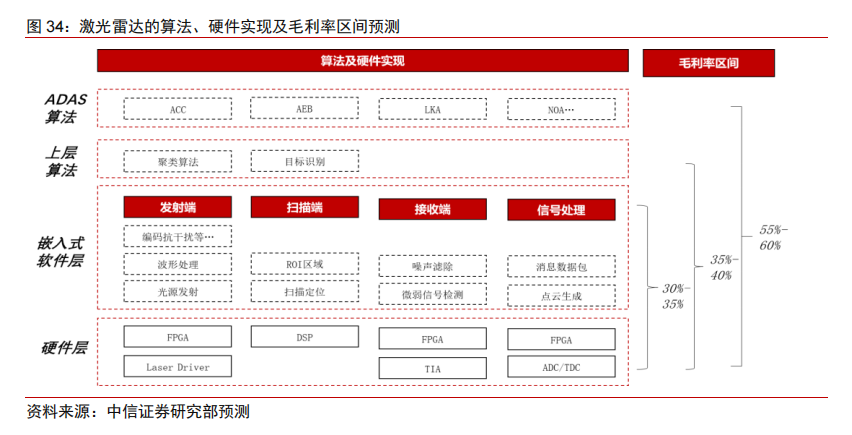

虽然目前激光雷达行业参与者众多,格局看起来非常分散,但是在整个产业链条里,整机依然是最有价值的方向。除了整机的单车价值量高以外,我们还认为长期来看整机的集中度会相对集中,国内CR5可能会高达85%,毛利率可能会达到35%-40%,虽然参与厂商众多,但预计会逐步走向集中化。

第一,激光雷达的上车难度远高于另外两类传感器和众多零部件。第二,由于光学路径设计的非标,激光雷达的算法和整机是一个耦合的关系。第三,头部公司在进行电芯片的SOC整合,长期来看会通过SOC构筑竞争壁垒。

高壁垒带来高集中度, 软硬件耦合预计毛利率区间35%-40%

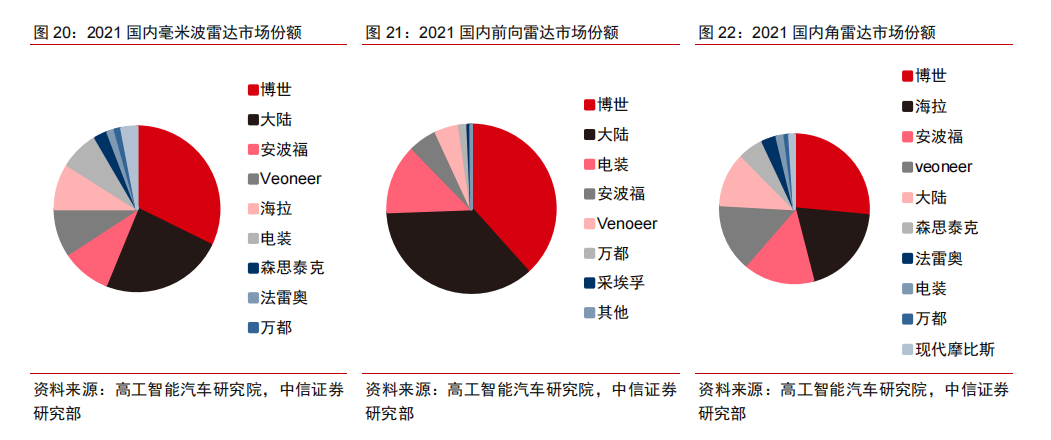

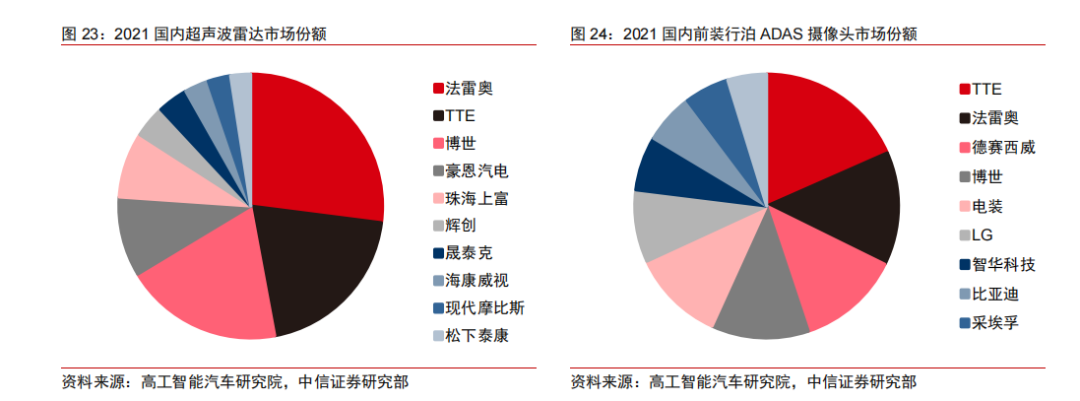

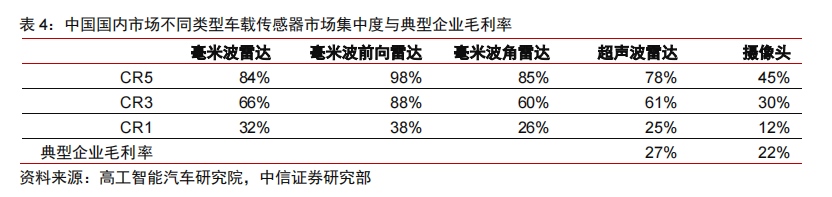

无论是车规难度,还是算法耦合、芯片自研,从投资的视角它们有一个共同的属性,即什么会形成激光雷达行业的壁垒。我们希望通过和其它汽车零部件尤其是摄像头、毫米波雷达、超声波雷达等几类传感器的对比来判断激光雷达未来可能的行业集中度和毛利率区间。

对比不同的传感器,我们发现,从摄像头到毫米波雷达,产品复杂度提升,壁垒越来越高,市场集中度也越来越高。在毫米波雷达市场内部也有类似现象,难度较高的前向毫米波雷达市场集中度明显高于角雷达。与之对应,壁垒越高毛利率也越高,例如4D毫米波雷达技术难度和壁垒比普通毫米波雷达更高,对应领域的Arbe公司毛利率也达到了70%附近。国内主要传感器市场格局如下图所示。

激光雷达与这些传感器对比有更高的技术壁垒和车规级难度,因此我们认为长期来看,激光雷达整机将具有比毫米波雷达和摄像头模组更高的市场集中度,也应当有更高的毛利率。关于激光雷达和毫米波雷达、摄像头的对比,我们会在接下来三节里详细地阐述。

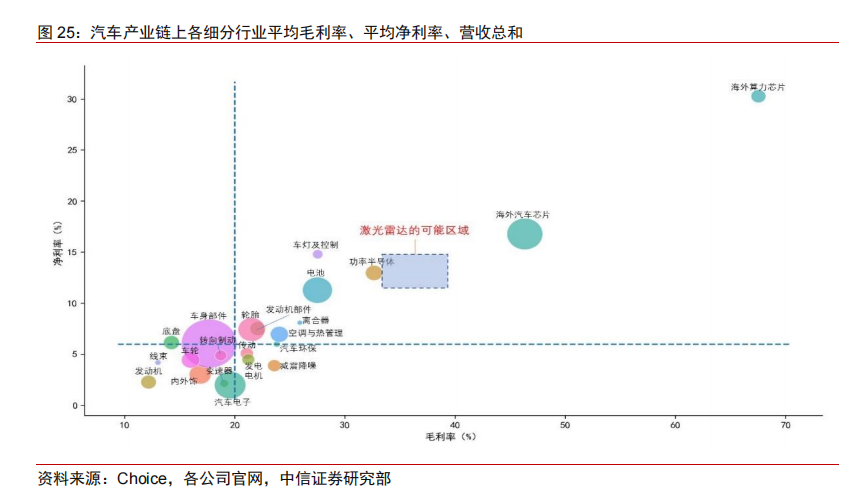

如果将视野扩大到整个汽车产业链,激光雷达又应当处于何处?我们对汽车产业链上的A股上市公司以及部分海外公司分行业进行了统计。将公司聚类为20余个行业,制作气泡图,横轴为三年加权平均毛利率,纵轴为三年加权平均净利率,气泡大小为三年行业营收总和(由于海外公司规模较大,业务范围较广,汽车业务通常仅为营收的一部分,我们仅统计了部分汽车业务占比较高的公司)。

对比结果呈现的规律仍旧是高壁垒带来高毛利,例如功率半导体、车灯控制等。此外,汽车芯片和算力芯片则有高毛利率。在整个汽车产业链中,我们认为激光雷达整机的壁垒比当前A股大多功率半导体产品(芯片产品较少,模组封装公司占比更高)更高,且也应当高于车灯控制等行业。我们认为,激光雷达的毛利率区间可能在35%-40%左右,净利率约为12%-15%。

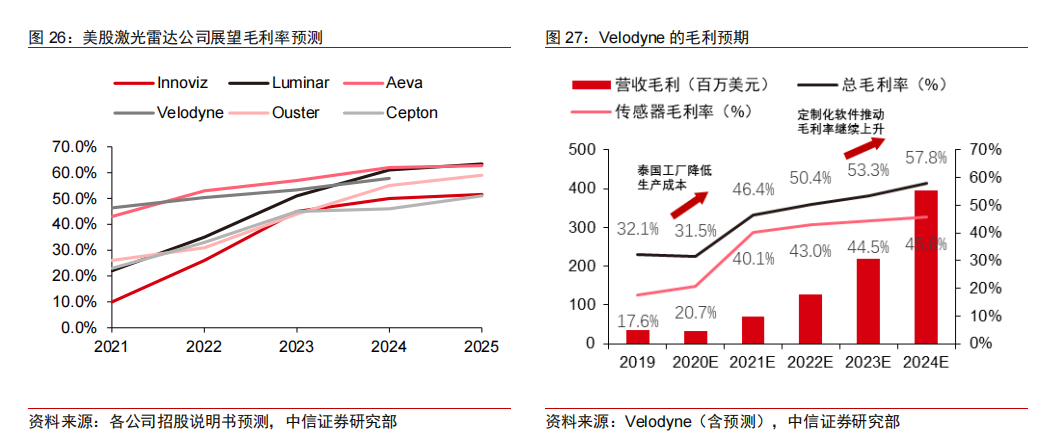

此外,如果激光雷达公司能够进一步提供上层算法或ADAS解决方案,其毛利率可能更高。根据各家公司投资者交流会,多数美股激光雷达公司展望未来毛利率处于50%-60%区间。我们理解其毛利率可以拆分为软件和硬件两部分。硬件可以参考Velodyne传感器业务的毛利率,预期在45%左右;软件则主要包含高级ADAS功能,毛利率可以参考经纬恒润的智能驾驶软件方案和Mobileye的芯片加算法方案,分别约为80%和75%。但这一预期的主要问题在于,主机厂未必乐于使用激光雷达厂商提供的ADAS解决方案或算法方案,如果车企更倾向于自己掌握智能驾驶核心算法,则来自于算法的高毛利或难以实现。

车规壁垒: 由于复杂的光学和机械结构, 激光雷达的DV、PV有着高门槛

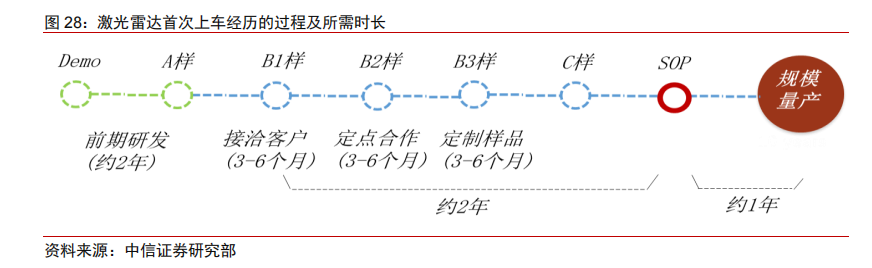

要做一款车规级的激光雷达是殊为不易的。厂商的第一款车规级激光雷达,总历时可能接近四年半到五年时间,具体而言可以分为“2+2+1”。第一个“2”,是指概念设计到原型机“A样”出来,大约需要2年时间。第二个“2”,是指从B1样接洽开始,一直到经过车企的DV、PV认证到SOP,大约需要2年时间。第三个“1”,是指SOP之后,继续解决产能、良率、返修率等各种问题。厂商的第二款车规级激光雷达,由于吸取了第一款的经验教训,这个过程有望缩短到3年左右。

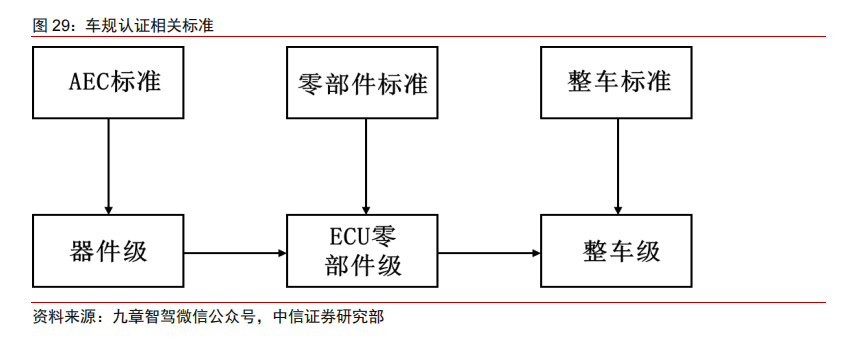

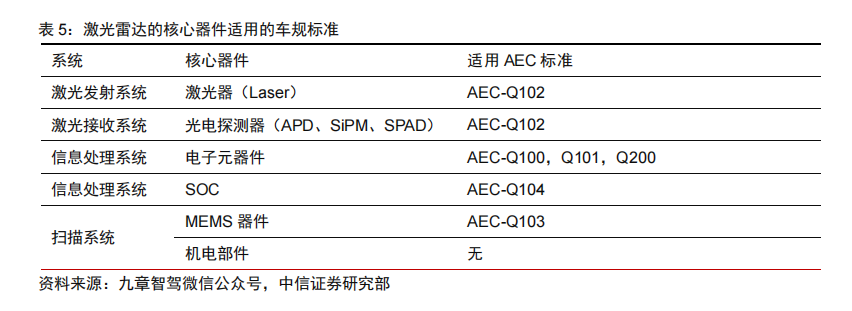

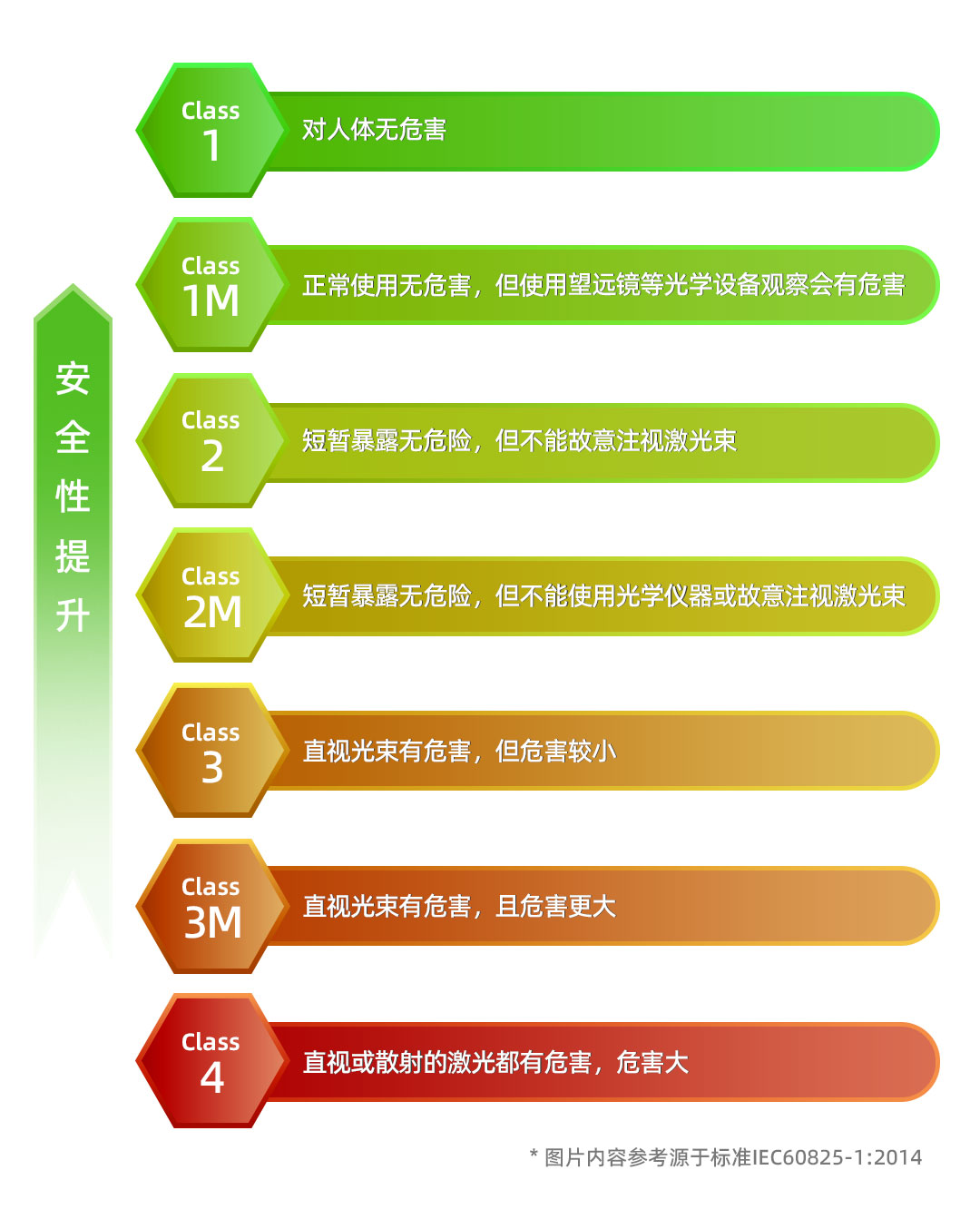

激光雷达产业发展尚处于早期阶段,除了开发周期长以外,激光雷达还是一个集光学、电子、机械为一体的设备,器件的认证和整机的认证有较高的门槛。如器件要满足AEC-Q102(汽车光电半导体相关测试)、AEC-Q103(汽车传感器相关测试)等标准要求,整车厂的EMC(电磁兼容)、NVH(噪声、振动与声振粗糙度)要求,以及功能安全ASIL-B(D)等要求。整机测试要满足IATF16949质量管理体系、IEC60825激光产品安全要求,能经受住-40℃至125℃工作温度,满足OEM厂的DV/PV试验(电子电气试验)等要求。

器件方面,主要的核心器件都需要过AEC标准认证,如电子元器件需过AEC-Q100认证,光电器件需过AEC-Q102认证,MEMS振镜需过AEC-Q103认证,FPGA和DSP形成的芯片组需过AEC-Q104认证。

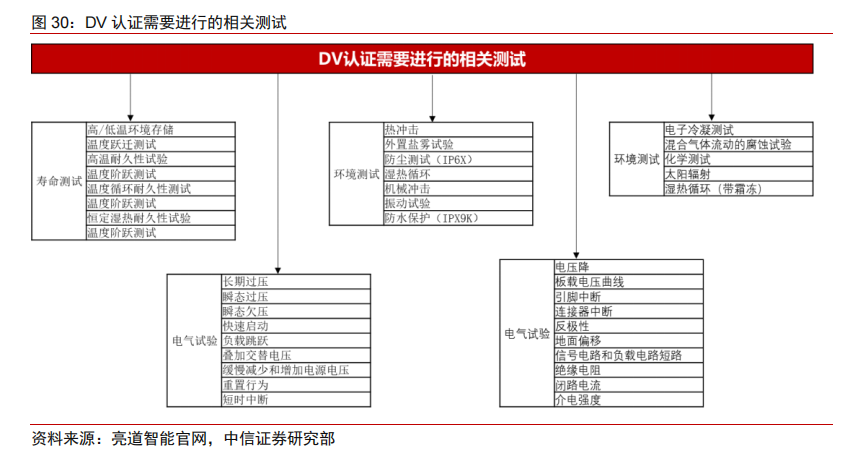

除了所采用的零部件应当满足AEC车规标准外,主机厂的DV/PV/PPAP认证也必不可少。DV指设计验证(Design Validation),是主要用于检验汽车电子零部件产品硬件设计质量的一种测试手段,DV的测试项目及等级依据OEM企业标准(没企标的按国标或ISO标准)进行,产品通过试验后才能进入量产阶段。根据我们的了解,车厂的DV测试 周期三个月到半年不等,一般需要至少两轮DV才能满足认证要求。

PV 指产品验证(Product Validation),是用于检验产品量产质量的一种测试手段,一般测试项目来自于DV,但较DV要少得多,侧重于检验产品大批量生产的质量稳定性及一致性。一般一条产线工艺稳定,下来一批产品,经过PV之后验证了产线工艺的性能,后续一般只有工艺或者产品做了修改,才会再针对性的进行相关的PV。

极高的上车门槛也使得各厂商在当前没有能力并行开发多款车规级激光雷达。从其它两类传感器来看,前向传感器的规格和性能会远高于侧向和后向传感器,如毫米波雷达,车的正前方一般会搭载LRR(Long Range Radar,覆盖距离约200-250米),而在侧向会搭载MRR(Middle Range Radar,覆盖距离约100米)或SRR(Short Range Radar,覆盖距离小于30米);又如摄像头,特斯拉的前摄达到130万像素,而侧向翼子板和B柱的摄像头仅为30万像素。

然而我们在激光雷达上看到了不一样的配置。比如长城的沙龙机甲龙上搭载了4颗华为的激光雷达,前向、侧向、后向为完全相同的规格;广汽埃安上搭载了3颗速腾聚创的激光雷达,前向和两个侧向激光雷达的规格也完全一样。这从侧面也验证了当前车规级激光雷达确实有着很高的门槛。

算法壁垒: 光学路径设计非标使得 激光雷达整机和算法必须是耦合的关系

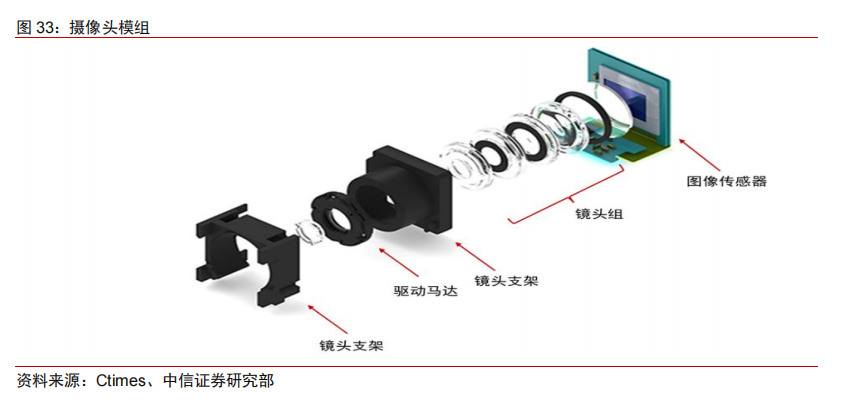

投资者比较关心的一个问题是摄像头模组没有高毛利率,激光雷达与摄像头模组有多大区别,会不会和摄像头模组一样没有高毛利?

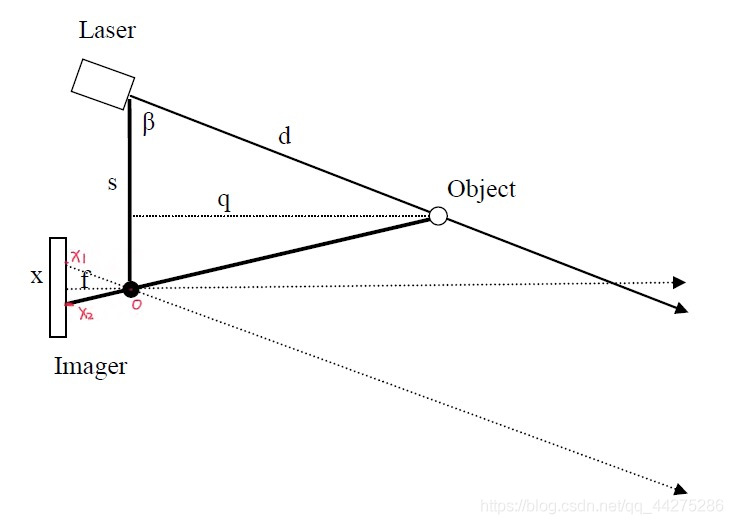

应该说两者的本质差异比较大。摄像头的封装比较简单,标准化程度很高。如图33所示,摄像头模组有镜头支架、驱动马达、镜头组、图像传感器组成,整个光学路径的设计完全标准化,使得软硬件可以解耦,与摄像头相关的算法(ISP、目标检测)等可以被剥离,纯粹的硬件封装自然没有高毛利率。而不同厂商对于激光雷达的光学设计差异非常大,从光源的选择(采用那个波段,多少个激光器)、扫描方式选择(转镜、MEMS、双楔形棱镜、Flash)、接收方式的选择(APD、SiPM、SPAD)都有多种方式。如果不是深刻理解某个激光雷达的光学设计,则很难对信号进行有效处理,这使得激光雷达的硬件和算法很难进行解耦,激光雷达整机的特点更接近一个嵌入式算法系统设备。

那么激光雷达包含了哪些算法呢。首先是点云生成的一系列算法,这个与硬件以及光学设计是强耦合的关系,也称为嵌入式算法,包含以下四个方面。

(1)光源生成:由FPGA、Laser Driver及相关算法生成,同时由FPGA形成抗干扰编码等;

(2)光源扫描:电机、MEMS等相关部件的扫描算法、ROI 区域形成由DSP等器件来完成;

(3)光源接收:信号检测、放大、噪声滤除、近距离增强由DSP算法完成;

(4)信号处理:点云生成、状态数据、消息数据等。

点云生成后,有的车企会需要激光雷达厂商提供目标识别算法,有的则不需要。目标识别需要的算力比较大,如果FPGA算力不够的话,通常需要到驾驶域控制进行计算,比如到Orin或者地平线J5平台上进行计算。

类似Luminar这样的企业会走得更为靠前,会基于点云和目标识别做ADAS算法,比如ACC、AEB、LKA乃至L4算法等。因此,Luminar在财报里对2025年的毛利率也有比较乐观的估计,预计平均能到60%。

芯片壁垒: 头部的激光雷达公司 将在电芯片层面进行垂直一体化

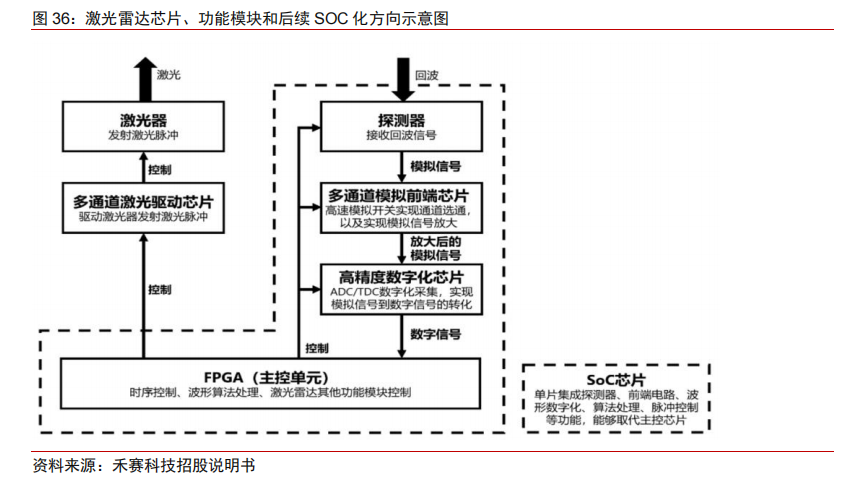

随着激光雷达自身的不断发展,算法不断成熟,其算法演进也比以前更加稳定。随着大量车型开始搭载,激光雷达也开始从实验性质的产品逐渐转变成工业产品,客观上软件的变动也变得更小。在这样的情况下,用SoC的形式将相对成熟的算法固化在电路中,提升集成度,降低成本成为当前激光雷达厂商的考量。而且,随着出货量增加,为其专门设计一款SoC也成为了可行的选择。在可见的未来,诸多固化在FPGA中的算法、用于电机控制的DSP等都可能集成到SoC中,从而减少FPGA的使用量,降低成本。

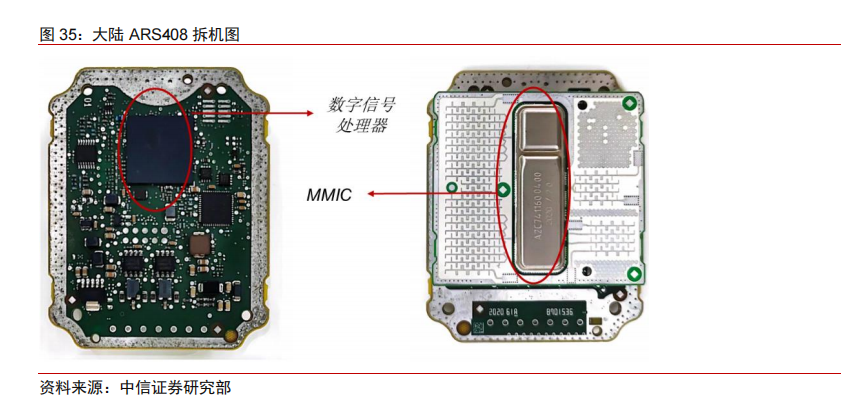

在毫米波雷达中,SOC化的过程早已完成。如下图35所示,毫米波雷达的主体由MMIC芯片和数字信号处理器(FPGA、DSP)组成,承担了毫米波雷达的基带、射频、现在新的产品有将两者合一的趋势,主要由英飞凌、TI、恩智浦三家厂商提供。

TIA、ADC等也可能集成到SoC中,进一步的集成有多方面好处,第一是继续降低成本;第二是缩短距离,避免电路板层面以及外界的其他干扰;第三是减少元器件数量,提高可制造性;第四是缩小体积。更高的可制造性和更低的干扰有利于通过车规,而更小的体积和更低的成本对于汽车应用十分重要。根据禾赛科技招股说明书,其有意向将光电探测器集成到SoC中(如图36虚线框所示),由于其采用的是905nm路线,探测器为Ge-Si材料,与硅基集成电路有较好的工艺相容性,因此也具备可集成性。

审核编辑 :李倩

-

传感器

+关注

关注

2550文章

51035浏览量

753080 -

产业链

+关注

关注

3文章

1351浏览量

25693 -

激光雷达

+关注

关注

968文章

3967浏览量

189825

原文标题:高毛利与高门槛,激光雷达的“富贵险中求”

文章出处:【微信号:芯世相新能源,微信公众号:芯世相新能源】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

激光雷达的维护与故障排查技巧

激光雷达技术的基于深度学习的进步

激光雷达在农业中的创新应用

激光雷达技术的发展趋势

物联网系统中的高精度测距方案_单点TOF激光雷达

光学雷达和激光雷达的区别是什么

晶振在激光雷达系统中的作用有哪些

硅基片上激光雷达的测距原理

激光雷达的“富贵险中求”

激光雷达的“富贵险中求”

评论