01、什么是MCU

微控制器(又称微控制单元,MCU)是一种针对特定应用的控制处理而设计的微处理器芯片,其工作频率(在1MHz到200 MHz)和功耗一般比PC和手机的CPU/MPU都要低。现今的MCU都是系统级芯片(SoC),在单个芯片上集成了多种功能模块和接口,包括存储器、I/O端口、时钟、A/D转换、PWM等,以及SPI、I2C、ISP等数据传输接口。

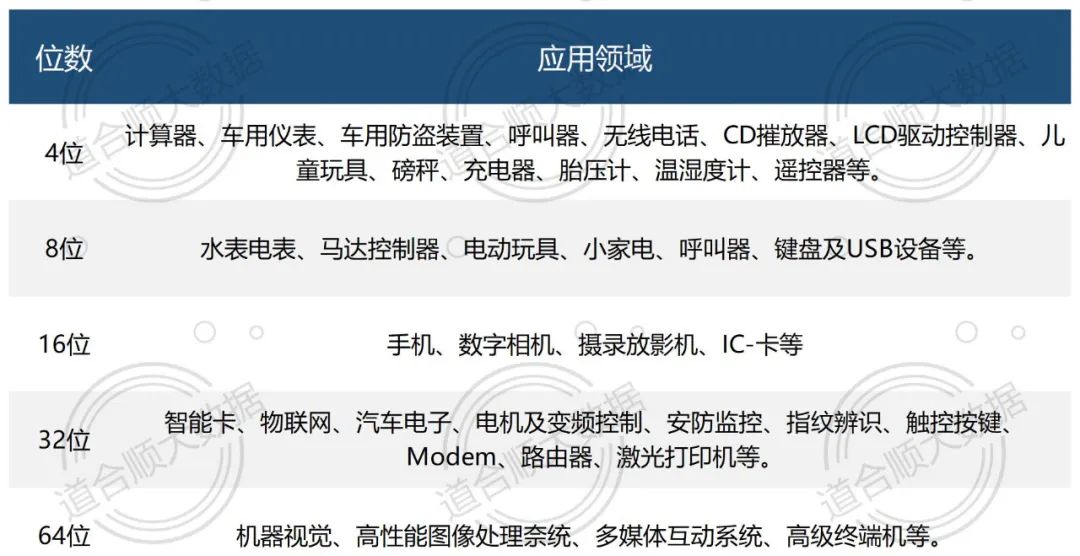

按照位数来划分,MCU可分为4位、8位、16位、32位和64位微处理器,现在32位MCU已经成为主流,正在逐渐替代过去由8/16位MCU主导的应用和市场。若按照指令集架构(ISA)来划分,MCU类型包括8051、Arm、MIPS、RISC-V、POWER等微处理器。基于Arm Cortex-M系列内核IP的MCU已经成为32位MCU的市场主流,最近几年开源的RISC-V微处理器也开始流行起来,特别是在新兴的物联网领域。

02、MCU分类

按场景分

●数据中心级别芯片:主要应用于云计算数据中心:包含CPU、GPU、内存、存储控制器、固态硬盘等,主要要求高性能、高稳定性、高可靠性。

●消费类产品级别芯片:目前应用最广泛,市场占有率最高的芯片,应用于日常使用的电脑、手机等产品。

●工业类产品级别芯片:工业产品长期处于极高/低温、高湿、强盐雾和电磁辐射的恶劣环境,使用环境较苛刻,因此工业芯片必须具备稳定性、高可靠性和高安全性,且具备长服役寿命(以电力为例,要求工业芯片应用失效率。

●汽车电子级别芯片:主要是对温度环境要求严格,要在更宽泛的温度范围内都能使用。

●军工和国防级别芯片:跟国防军事工业领域有关的芯片,如卫星通信、制导、精准导航等。

按工艺制程分

90nm以上(包含90nm、128nm及以上)、60nm、45nm、28nm、14nm、12nm、7nm、7nm及以下。现在所谓的先进制程芯片,主要指的是12nm以下,比如12nm、9nm、7nm、5nm,甚至3nm。目前台积电已经实现了5nm芯片的量产及3nm的试产。

按功能类别分

●处理器类:主要在系统中承担具体计算、控制任务的芯片,比如 MCU、CPU、GPU、NPU等。

●存储类:主要在系统中承担对数据的存储的芯片,以及一些存储控制器类芯片,比如DRAM,SRAM,Flash等。

●通讯类(有线、无线):主要在系统中承担通讯功能的芯片,比如一些以太网类芯片,交换类芯片,广域与局域网、点对点与自组网类芯片,以及辅助通讯的滤波、放大、功率等器件都可属于此类,大众通常所知道的WiFi、蓝牙、5G基带、GPS、NB-IoT、网卡、交换机等都可以被划分到这一类别中。

●交互类:在系统中主要承担信息的采集、呈现与交互的芯片,这一类包含非常广泛,比如一般意义下的传感器、输入输出设备、一部分的信号处理芯片等。大众通常所熟知的麦克风、显示芯片、动作传感器、一部分的AD/DA芯片,都可以划入这一类。

●电源管理与功率器件类:电子系统,需要提供源源不断的电能来维持,在系统中主要承担这部分功能的都可以划为这一类,比如PMIC、DC-DC、AC-DC、LDO和IGBT类都可以划入这一类别。

●阻容器件等:除了承担主要任务的芯片之外,在一个系统中,还有对整个电路起到实际调节作用的电阻、电容等。在一定情况下,也可以把无源器件(被动元器件)划入这一类。

除了上述分类方法之外,也有人按照芯片特征分为数字电路、模拟电路、射频、功率类器件等。

03、全球和中国MCU市场趋势

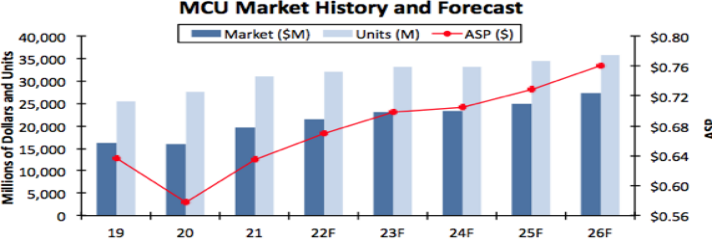

首先我们先来看一下全球MCU的市场趋势,根据IC Insights的最新数据,随着2021年经济强劲复苏,微控制器(MCU)销售额增长23%,达到创纪录的196亿美元。IC Insights预测,2022年全球MCU销售额将增长10%,达到215亿美元的历史新高,未来几年复合增长率可达 10%,2028 年将增至 360 亿美元。就MCU 的六大应用市场来看,国际 MCU 厂商主要以汽车和工业市场为主。

图1 来源于:IC Insights

我们再来看国内MCU市场。据 IHS数据统计,2008-2018 年间,中国 MCU 市场年平均复合增长率(CAGR)为 7.2%,是同期全球 MCU市场增长率的 4 倍。2019 年中国 MCU 市场规模达到256亿元,2020年达到269亿元,但主要被海外大厂霸占,国产MCU渗透率较低。

中国MCU应用市场主要集中在家电/消费电子、计算机网络和通信、汽车电子、智能卡,以及工控/医疗等领域。其中汽车电子和工业控制应用对MCU的需求增长是最快的,预期到2023年工业/医疗电子的市场份额将赶上消费电子,达到92亿元人民币。 国产MCU厂商主要集中在消费电子和家电等细分市场,而汽车和工业控制等中高端市场则被国际大厂垄断。然而,在新兴的物联网应用领域,国产MCU厂商跟国际大厂几乎站在同一起步线上。

04、MCU行业链分析

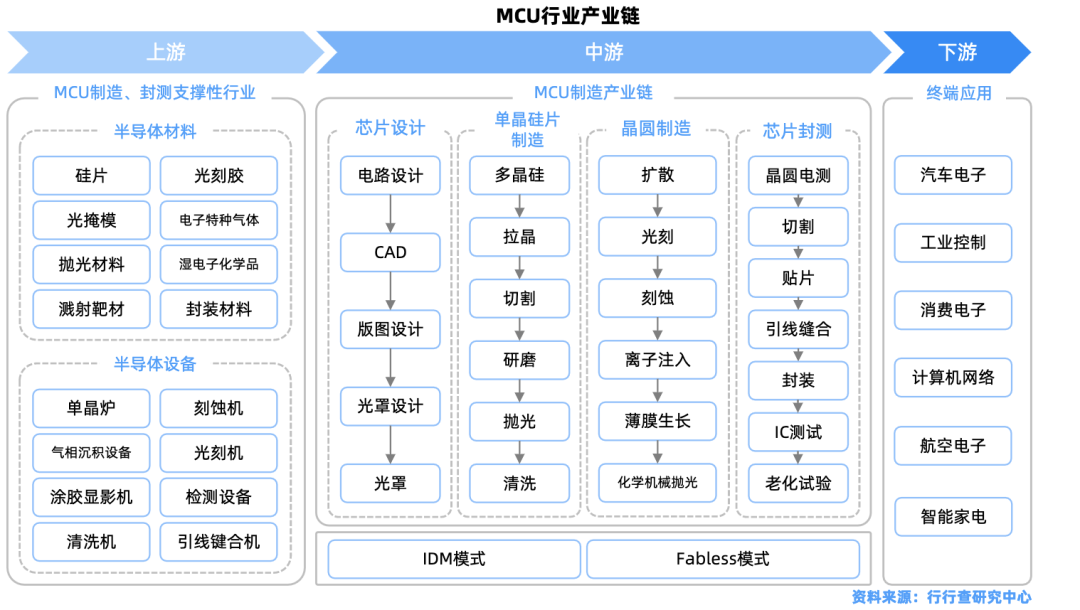

产业链上游:

MCU产业链上游可分为原材料供应商和代工厂商。 原材料主要为圆晶以及来自于ARM等的内核授权;代工厂商主要包括台积电、格罗方德、联电、中芯国际、华虹半导体等。代工厂商行业集中度较高,成寡头竞争格局。2020年头部的台积电、格罗方德、联电、中芯国际等厂商市占率超过90%,其中台积电市占率高达58.6%。 由于原材料的不可替代性与代工厂商的高度集中性,上游厂商议价能力较强。

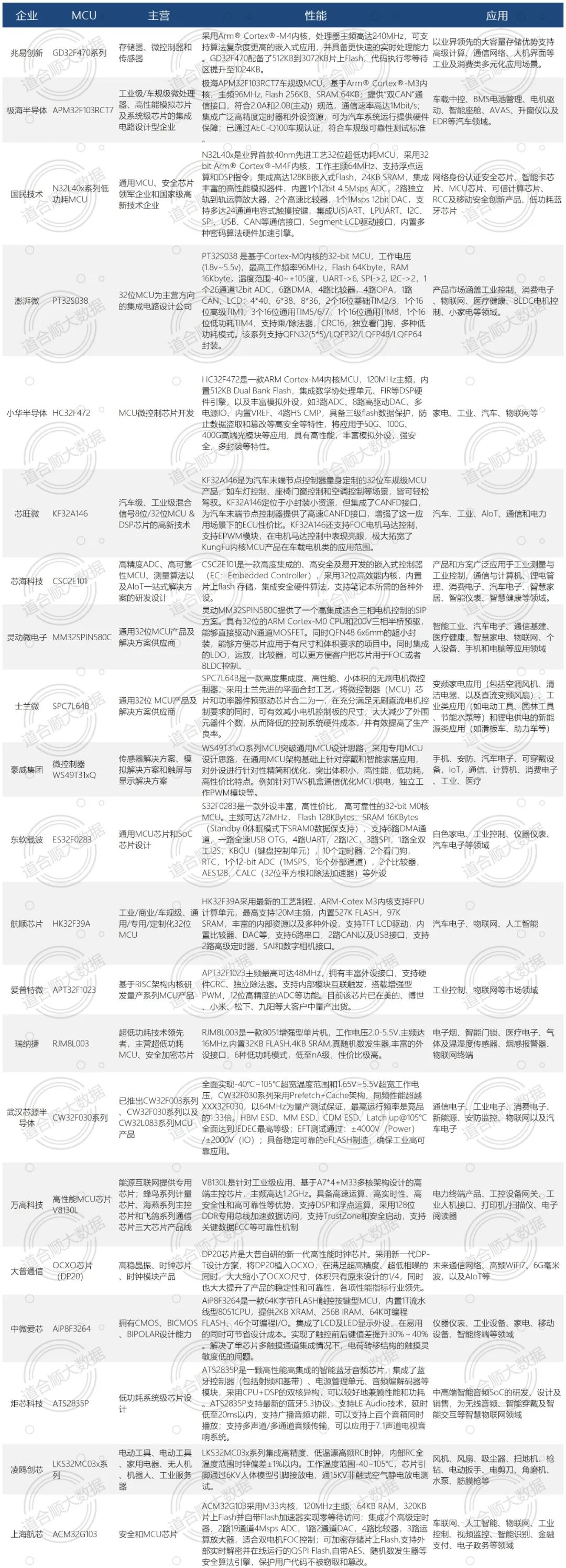

产业链中游全球MCU供应商以国外厂商为主,行业集中度相对较高。全球MCU厂商主要为瑞萨电子(日本)、恩智浦(荷兰)、英飞凌(德国)、微芯科技(美国)、意法半导体等,TOP7头部企业市占率超过80%。国内MCU芯片厂商在中低端市场具备较强竞争力,市占率稳步上升。国外厂商IDM模式为主,国内厂商Fabless模式为主。产业链下游MCU应用领域全球汽车电子占比最高,中国集中在消费领域:2020年汽车电子是全球MCU第一大应用领域,占比为33%,其次是工业控制、医疗、计算机网络、消费电子等领域。 2020年中国MCU市场销售额第一的应用领域为消费电子,其次是计算机网络,而汽车电子及工业控制领域的MCU占比则显著低于全球水平,中国MCU应用仍主要集中在消费、家电等品类。

05、国产MCU厂商

06、车规MCU厂商进展

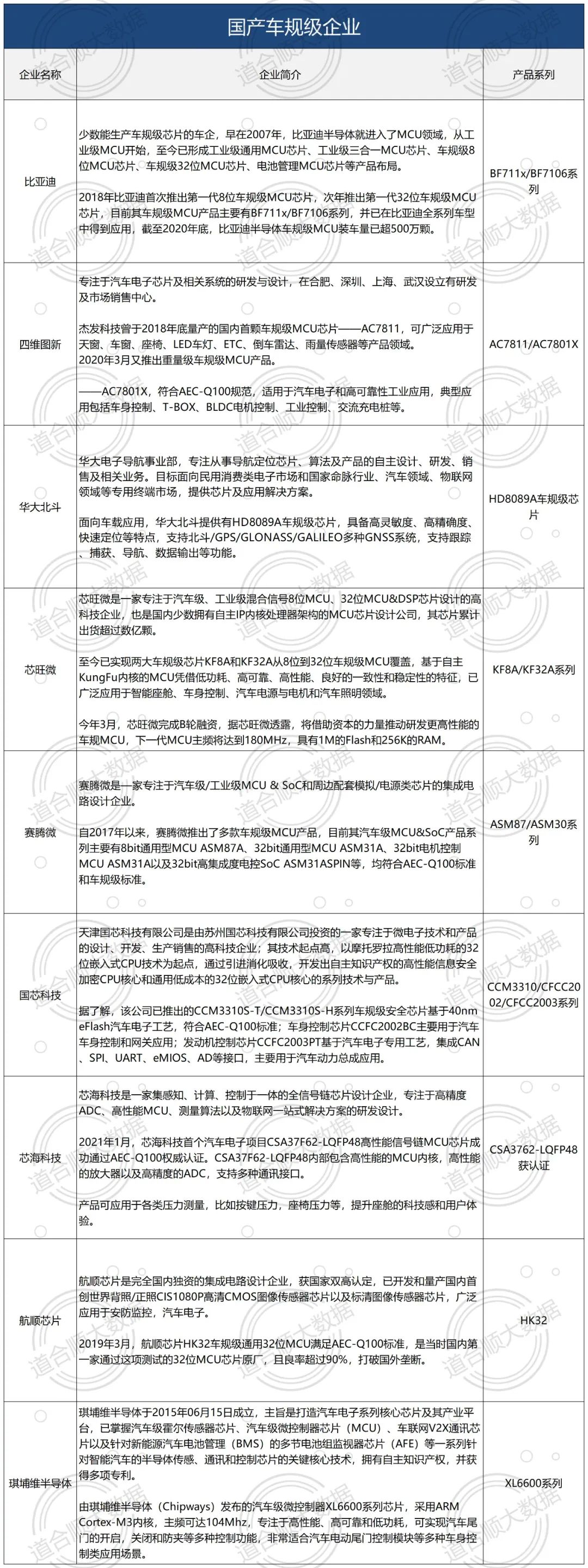

因为缺芯和本土化供应需求,国内众多汽车品牌开始对引入国产品牌MCU表现积极。整体而言,虽然国产芯片在汽车市场应用和技术仍远不及海外MCU巨头仍是事实,但国产MCU在汽车应用市场加快引进也是现实。 在市场端的积极情绪下,国产MCU企业也在加快市场进程。据不完全统计,国内芯片企业中比亚迪半导体、芯旺微、四维图新等等公布其车规MCU产品的商业化进程。

07、高性能MCU精选

2022年,在消费电子市场需求持续疲软的压力传导之下,MCU市场供货紧张的情况已经得到缓解。但中高端市场的替代空间依然巨大,国产MCU还有很长的一段路要走。以下是参评第四届“硬核中国芯”的知名企业中精选的20款国产高性能MCU,可为市场MCU替换做参考。(点击图片可放大)

08、MCU生态

在消费行业,对于MCU耳熟能详,感知、计算、控制,无处不在,数量巨大,但,对于成本控制也是要求极高,客户攻入快,也意味着退出也很快。 在工业行业,相对于消费行业,数量差几个数量级,但客户一旦选用,不太轻易更换,这个成本占比不太敏感,但对于稳定性要求,持续供货的要求,较高。 在汽车行业,随着智能网联汽车的发展,新型汽车相对于传统汽车而言,对于传感器和MCU的需求以数量级方式上升。 这三个赛道,对于MCU厂家和渠道商而言,都是面临着选择问题。对于技术要求,从消费、工业、汽车需求一个比一个要求高。汽车电子是MCU最大市场,工业次之,消费行业和计算机行业总量在后。在追求规模化还是利润率等方向上,每家公司各有不同的打算。国产替代,是不可逆的大趋势。在这大背景下,如果不做工业和汽车行业的MCU,将在中高端市场上失声。但对于传统消费行业如鱼得水的MCU厂家和渠道们,对于工业和汽车行业的市场开拓、品牌重新宣传、生态构建,可能才刚刚开始。

审核编辑:郭婷

-

mcu

+关注

关注

146文章

17551浏览量

355831 -

射频

+关注

关注

105文章

5669浏览量

168923 -

电源管理

+关注

关注

115文章

6236浏览量

145394

原文标题:3分钟快速了解MCU整体情况!

文章出处:【微信号:汽车半导体情报局,微信公众号:汽车半导体情报局】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

信号集成滑环的技术特点与市场趋势分析

专注存内计算的知存科技荣获2024全球(中国)半导体市场年度最佳企业奖

数据采集器的市场趋势与前景

dp接口的市场趋势分析

RFID手持终端市场趋势

数字人的市场趋势分析

MES软件的市场趋势分析

MCU前沿市场趋势:8位单片机和32位单片机

机器视觉系统用途与实现及市场趋势

全球MCU市场强劲增长,英飞凌巩固全球汽车MCU市场龙头地位

AI强势来袭∣IDC Directions 2024:中国ICT市场趋势论坛湾区启航

全球和中国MCU市场趋势

全球和中国MCU市场趋势

评论