进入2022年以来,全球芯片供需关系急转直下,以手机和PC为代表的终端市场需求疲软,使得大部分芯片和晶圆厂产能不再是香饽饽,近几个月,各种削减订单的消息纷至沓来,产业链标杆苹果和台积电也撑不住了,由于市场需求大幅减弱,iPhone 14砍单,台积电产能利用率下滑。

在这一大波芯片需求退潮中,汽车用芯片供给不足的局面似乎得到了大幅缓解,但实际情况并不乐观。有汽车业人士表示,虽然全球晶圆厂的订单降温,但车用芯片严重缺货的情况尚未缓解,其它车用原材料也有类似问题,这些依然严重影响着交车数量,也就是说,缺车问题仍处于无解状态。

因为芯片荒,车厂调整配备,减配生产已是今年的普遍趋势。许多品牌,尤其是欧系品牌都因芯片问题,有些车少了电动座椅,有些甚至缺少ADAS系统,无线充电座或数字仪表盘都被减配过。

日系车也有类似情况,从11月起,包括LEXUS和TOYOTA(丰田)在内的部份车型只能先给客人一副芯片钥匙,另一副钥匙要等到有芯片的时候再补,这种情况史上从未有过。丰田几天前还宣布,日本各地汽车工厂依然被芯片短缺所困扰,这在今年大部分时间里一直影响着该公司,导致5月和6月暂停了多条产线,丰田对其生产计划的一再调整表示歉意。未来一年,丰田汽车大幅度减产难以避免。

01、车用芯片短缺原因

近两年汽车芯片短缺,原因主要体现在以下几方面:

1、汽车制造商在2020年初疫情爆发时大幅削减了芯片订单,原因在于它们认为疫情会导致需求大幅下降,因此要减少汽车库存,自然就削减了车用芯片订单。然而,实际情况正相反,汽车需求没有明显减少,此时,当汽车制造商试图增加芯片订单时,已经拿不到晶圆厂产能了,因为当时PC和智能手机需求旺盛,相关芯片订单已经将晶圆厂产能填满。可见,汽车制造商对芯片供应链的运作方式了解程度不深,而且不愿意分担成本和风险,这在很大程度上导致了车用芯片危机。

2、车用芯片大多由供应链系统厂商(发动机控制、仪表盘电子设备等)购买,而不是汽车制造商购买的,导致供应链更加复杂。

3、车用芯片设计周期较长,且要满足多种严格的规范标准,因此,汽车制造商很难在短期内更换供应商。

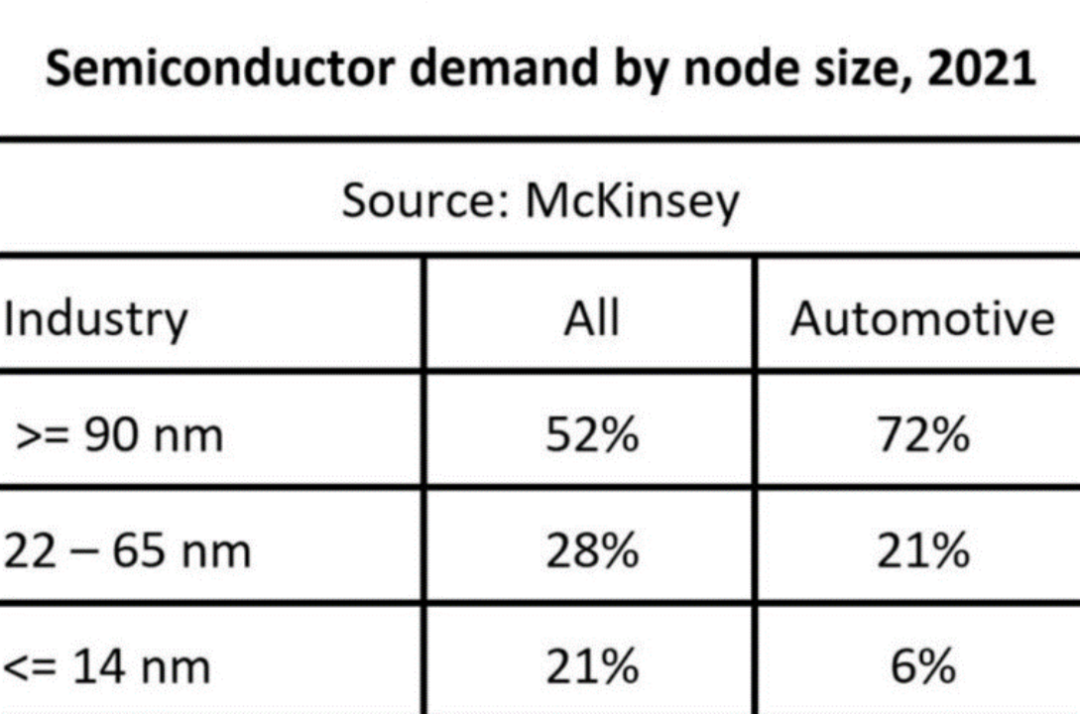

4、车用芯片大多采用成熟制程工艺。据麦肯锡(McKinsey)统计,2021年,72%的车用芯片采用的是90nm以上的传统制程工艺,而采用14nm以下先进制程的车用芯片比例仅为6%。近些年,很多晶圆厂的资本支出集中在先进制程工艺上,而传统的成熟制程产能增长有限,例如,台积电先进制程营收比重达到65%,而90nm以上传统工艺的销售额仅占总销售额的12%左右。

2021 年车用芯片制程工艺百分比

02、商机无限

全球车用芯片短缺,为相关企业带来了巨大商机,此外,近两年电动汽车和自动驾驶技术发展迅速,已经成为各大芯片厂商抢攻的焦点,特别是自动驾驶必需的处理器、整合车联网和影音技术的娱乐系统芯片,以及车用网络通信芯片,另外,还有强化车辆能源转换效率的电源管理IC和功率器件,市场需求大增。车用芯片市场有望从2021年的410亿美元,增长至2026年的850亿美元,年复合成长率达16%,台积电内部预估2030年将达到1350亿美元,市场规模可能比手机还要大。

Semiconductor Intelligence(SI)给出了2021年全球营收排名前十的车用芯片厂商榜单,如下图所示。排名第一的英飞凌销售额约为57.25亿美元,车用芯片占其总销售额的44%,排名第二的恩智浦,营收为54.93亿美元,车用芯片占该公司总销售额的50%,排名第三的瑞萨电子,营收达到42.1亿美元,车用芯片占总营收的46%。

2021年汽车芯片排名前十厂商销售额,来源:Semiconductor Intelligence(SI)

前十名的总销售额约为690亿美元,约占整个车用芯片市场的46%。

另一大车用芯片厂商德州仪器(TI)在刚刚过去的2022年第三季度,营收52亿美元,同比增长了13%,环比增长了1%。工业和汽车芯片占TI收入的62%,该公司表示,汽车市场仍然强劲,而工业市场的疲软开始扩大。

近几年,一直在智能手机基带芯片市场呼风唤雨的高通,在车用芯片方面发展迅速,特别是在车用通信娱乐系统、自动驾驶芯片方面,从Mobileye和英伟达手中夺取了不少市场份额。 目前,高通已经打入BMW、奔驰、法拉利,以及旗下拥有克莱斯勒、雪铁龙和玛莎拉蒂等品牌的Stellantis集团供应链。不久前,高通宣布,公司汽车业务订单总估值扩展至300亿美元,预计汽车业务营收将从2021财年的9.75亿美元增长至2022年度的13亿美元,并看好2026财年车用营收超过40亿美元,2031年将超过90亿美元。

03、保供应举措

为了提升车用芯片的供应能力,车厂、芯片设计厂商和晶圆厂各显神通,争取尽快改变供不应求的局面。

车企对芯片的需求是最急迫的,而车用芯片大多由供应链系统厂商购买,而不是汽车制造商,供应链较为复杂,这样会放大芯片短缺效应。因此,越来越多的车企开始自建芯片设计团队,芯片可以直接交由晶圆厂生产,省去了很多中间环节,这可以在很大程度上提升芯片供给把控能力和运营效率。例如,通用汽车、福特等车企正在成立芯片设计团队,并与晶圆代工厂直接对接、协商。除了车企,汽车零部件供应商也在重建芯片队伍,例如,博世和日本电装正在投资生产芯片。

电装正在考虑剥离其价值31亿美元的芯片业务。该公司首席技术官Yoshifumi Kato表示,目前,电装的芯片用于自家汽车零部件,然后出售给汽车制造商或其它供应商。电装将考虑将芯片部门剥离出去,独立运营。这是一项长期战略,对于满足不断增长的芯片需求有帮助。不过,拆分计划尚未定案,因为目前的重点是满足内部芯片需求。

电装还在寻求合作伙伴来加强其在半导体市场的影响力,例如,今年初,该公司购买了台积电与索尼在日本建造的芯片工厂的10%股权,该工厂将从2024年起,每月加工55000个12英寸晶圆,这笔交易将有助于其采购微控制器芯片。电装还将与联电(UMC)合作,在日本生产功率和模拟芯片。

缓解车用芯片供不应求局面,晶圆代工厂所发挥的作用至关重要。福特已宣布将与格芯合作,以确保芯片供应。格芯负责汽车业务的主管Mike Hogan表示,与其它汽车制造商的更多类似合作正在进行中。

台积电车用MCU业务开发处处长林振铭表示,由于汽车供应链相当复杂,至少比智能手机复杂10倍。2020年车厂停产,每层供应链都向供应商砍单,当PC与智能手机厂商接收空出的产能后,所有产能都已满载,车用芯片厂回头下单自然拿不到产能。车用芯片厂商应该做好规划,并建立缓冲库存,做好这些工作,相信就不会再发生芯片短缺问题。

林振铭指出,车用芯片生产周期至少要5个月,若要扩产或建新厂,则需要更长时间。台积电2021年开始全力提高车用芯片产能,增加了50%产能给车用芯片客户,如今已有完整技术和足够产能支持汽车产业。

台积电16nm及更先进制程车用存储器预计明年就会有产品设计定案,车用传感器方面,未来将推进到65nm和40nm制程工艺,台积电还在扩大分立式功率器件和氮化镓(GaN)技术开发及产能建设。

04、车用芯片短缺何时解决?

Semiconductor Intelligence认为,车用芯片短缺至少要到2023年底才能结束,2022和2023年将很难生产出足够的汽车来满足市场需求,预计大多数汽车价格将继续上涨。

Gartner半导体和电子副总裁Richard Gordon表示,芯片供应情况继续改善,但可能要到2023年才能完全解决。他认为,汽车领域特有的问题需要更长时间才能重新平衡,其中包括需求侧向电动汽车的转变,以及供给侧对传统产能的需求。他预计未来几个月汽车行业的需求将减弱。

全球汽车研究机构S&P Global Mobility Autonomy和E/E & Semiconductor 总监 Jeremie Bouchaud 表示,芯片危机尚未结束,复苏的路还很长。

Bouchaud认为,半导体行业面向未来的投资重点在先进制程上,这对于争夺成熟制程芯片的汽车行业来说不是个好消息,虽说以MCU为代表的一部分车用芯片将升级到先进制程节点,汽车行业会因此受惠于大规模的先进制程投资,但这部分芯片在全部车用半导体当中的比例较小,总体来看,相关成熟制程芯片更具发展前景。预计从2023年开始,将掀起一波成熟制程产能扩张投资热潮。但投资产出需要一定时间,2023年的投资增长,在之后18-32 个月内无法在产能上显现出效果。

最重要的是,芯片公司还需要 6-9个月的时间来提高产量,这意味着在2024年底或2025 年初之前,全球性的车用芯片短缺问题不会得到解决。

审核编辑:郭婷

-

芯片

+关注

关注

455文章

50725浏览量

423175 -

汽车电子

+关注

关注

3026文章

7942浏览量

166924 -

晶圆

+关注

关注

52文章

4892浏览量

127934

原文标题:汽车芯片危机何时终结?

文章出处:【微信号:芯世相新能源,微信公众号:芯世相新能源】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

全国产自主可控车规MCU发布!使用RISC-V内核,进入动力安全域应用

芯片产业面临严峻挑战:劳动力短缺成为紧迫问题

车用芯片市场预警!

工信部:我国芯片自给率仅为10%,面临结构性短缺挑战

达发车用卫星定位芯片通过AEC-Q100 车规认证

24年上半年:汽车芯片是否开始去库存?

晶圆代工厂密集降价抢单,原因究竟为何?

车用芯片短缺原因 危机何时解决

车用芯片短缺原因 危机何时解决

评论