11月15日,比亚迪股份有限公司 (002594.SZ,下称比亚迪) 董事会同意,终止推进比亚迪半导体股份有限公司 (下称比亚迪半导体) 分拆上市的计划,并从深交所撤回相关上市申请文件。

分拆上市计划已推进2年,比亚迪为啥此时突然放弃?

比亚迪分拆半导体业务上市的念头始于2019年,那时比亚迪正处于困境。

2018年,中国汽车市场结束了连续二十余年的高增长,首次销量下降;2019年又是中国新能源车补贴降幅最大的一年,比亚迪的燃油车和新能源车业务均出现较大幅度下滑,扣除非经常性损益的净利润从2017年的30亿元左右下降到2019年的2亿元。

不利局面下,王传福下决心彻底改革比亚迪,放弃此前坚持的供应链垂直一体化、封闭式经营的模式,把大锅饭变成小锅饭。

比亚迪在2018年的年报中说,要“专注自身核心业务,减轻管理负担,优化成本控制”。具体做法就是开放供应体系,增加外部采购,降低成本,同时加速动力电池、半导体产品的对外销售,推进开放融合。

此时恰逢中国证监会推出方便融资的新政策。2019年12月,证监会发布《上市公司分拆所属子公司境内上市试点若干规定》,允许A股公司分拆子公司至A股上市。此前,A股公司分拆子公司上市仅允许去海外。

于是,比亚迪开始筹划比亚迪半导体分拆上市,并于2020年4月披露:正在对比亚迪半导体展开重组,并计划引入战略投资者。2020年6月,确定引入包括湖北小米长江产业基金、深圳市创新投资集团、深圳市碧桂园创新投资在内的战略投资者。比亚迪半导体以7.8%的股权,换得8亿元的资金。2021年6月29日,深交所受理比亚迪半导体在创业板上市的申请。

但时至今日,情况已大有不同。

首先,比亚迪不缺钱了。

2021年以来新能源车市场井喷,比亚迪凭借多年的积累收获最大红利。其扣非净利润一路上扬,2022年三季度高达84亿元。其货币资金也大幅提升,从2019年的127亿元增长至2022年三季度末的449亿元。

比亚迪此前推动分拆上市,计划募集资金20亿元,当时这笔钱比亚迪很重要,因为其2019年的扣非净利润仅有2亿元,2020年也不过30亿元,同期其货币资金也只有百亿规模。

时至今日,20亿元比亚迪已不是非要不可,尤其在上市之路曲折坎坷的情况下。

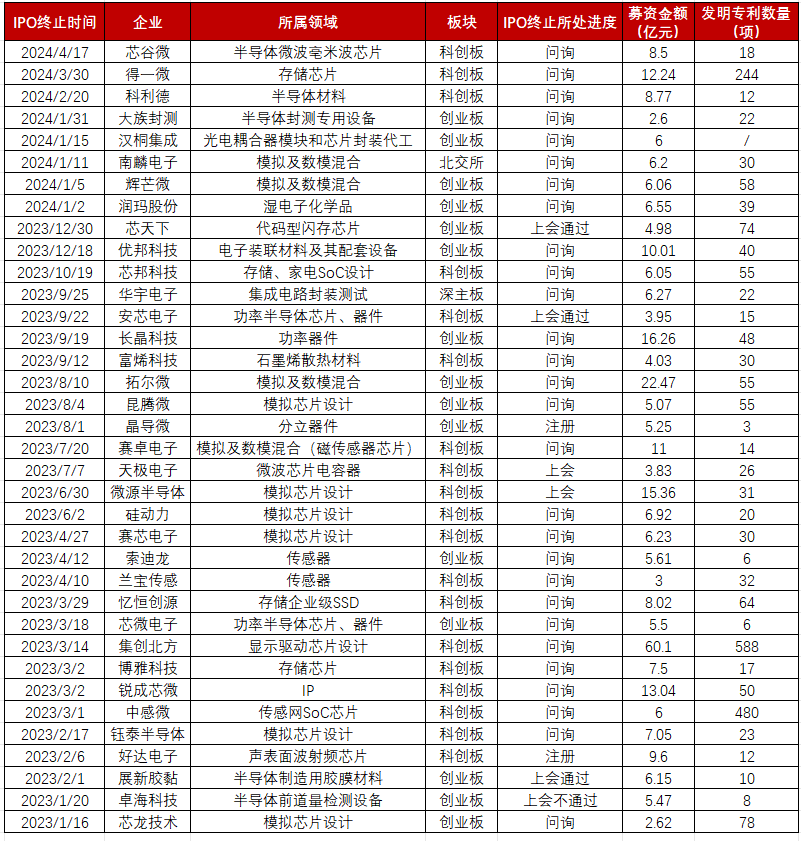

两年来,比亚迪半导体曾四次中止上市。

2021年8月18日,比亚迪半导体的上市审核中止,原因是为其服务的北京市天元律师事务所,因蓝山科技信批违法违规案被证监会立案调查,该律所参与的所有上市项目都需要中止审核。半个月后,天元所为比亚迪半导体出具了复核报告,这才恢复审核。

2021年9月30日、2022年3月31日、2022年9月30日,比亚迪半导体的上市审核三次中止,原因均是因为申请文件中记载的财务资料过期,需要补充提交。

与此同时,深交所对比亚迪半导体的上市申请材料给予了多轮问询。

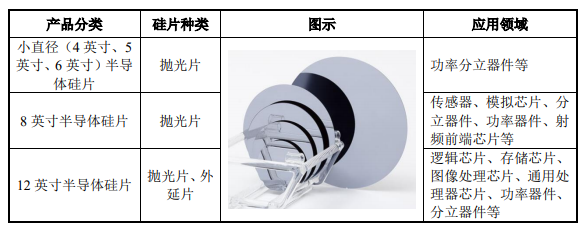

例如,2022年5月11日,深交所在《发行注册环节反馈意见落实函》中指出:目前国际主流厂商都在投资12英寸晶圆芯片生产,而比亚迪半导体在济南的生产线,投资的仍是落后的8英寸晶圆芯片设备,合理性存疑;

另外,比亚迪半导体六成的收入来自控股股东比亚迪,且同类产品卖给比亚迪的毛利率高于对外销售的毛利率,因此,比亚迪半导体的独立性及其与比亚迪之间的利益关系存疑。

比亚迪对此解释说,8英寸虽然落后,但其全球产能和需求仍然紧张,并且其主要应用在新能源车,有充足的下游市场需求做支撑;另外,比亚迪半导体的第三方客户拓展收入逐年增加,具备独立面向市场获取业务的能力,比亚迪从比亚迪半导体采购产品的价格,低于从外部供应商的采购价格,不存在利益输送。

波折之中,时光如梭,两年间市场已经腾飞,2021年和2022年1-10月,中国新能源汽车销量同比分别增长了158%和110%。

根据比亚迪公告,比亚迪半导体在上市审核期间,已经实施了在济南的产能建设项目,目前已经投产,但产能仍旧不足,比亚迪半导体决定进一步加大投资额,建设更大的产能。因此,比亚迪半导体决定终止分拆上市,待投资扩产完成后且条件成熟时,择机再次启动分拆上市工作。

-

比亚迪半导体

+关注

关注

0文章

43浏览量

4779

发布评论请先 登录

相关推荐

掌握半导体大硅片生产技术,中欣晶圆科创板IPO终止

比亚迪半导体LED光源产品顺利通过SGS AEC-Q102认证

比亚迪半导体车规级LED光源产品顺利通过SGS AEC-Q102认证

比亚迪半导体四大系列车规级LED光源顺利通过SGS的AEC-Q102认证

科利德终止科创板上市

半导体企业科利德IPO终止

上交所终止科利德科创板上市审核

2024开年6家半导体企业开启上市辅导,半导体显示面板巨头“卷土重来”

科利德终止IPO审核进程

科利德科创板IPO被终止

瑞萨电子宣布终止收购法国半导体企业Sequans

比亚迪半导体为何终止上市?

比亚迪半导体为何终止上市?

评论