11月25日,时代电气发布公告称,公司拟对控股子公司株洲中车时代半导体有限公司(以下简称“中车时代”半导体”)增资人民币24.6亿元,增资的资金用于中车时代半导体向公司购买汽车组件配套建设项目(包含IGBT项目)部分资产。

天眼查显示,近日,宜兴中车时代半导体有限公司成立,注册资本36亿元。该公司由时代电气、株洲芯连接零号企业管理合伙企业(有限合伙)共同持股,经营范围包含:半导体分立器件制造;半导体分立器件销售;工程和技术研究和试验发展;货物进出口等。

就在今年9月,时代电气就已投资111亿元加速扩产IGBT项目,投资方向均为中低压功率器件。如今又追加超60亿元投资,可见IGBT这条路可谓爆热!

目前,中国已经逐渐成为全球最大的IGBT市场,随着近年来IGBT的产量和需求量持续增长。时代电气预计,2025年中国IGBT市场规模达458亿元,五年CAGR达21%。

爆热之下,供需高度紧张

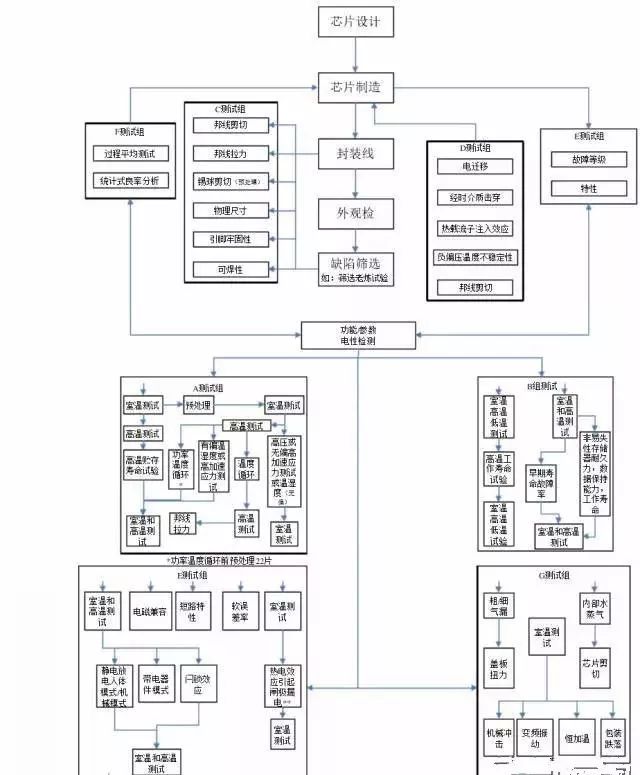

车规级IGBT是新能源汽车电机控制器、车载空调、充电桩等设备的核心元器件。根据英飞凌年报显示,新能源汽车中功率半导体器件的价值量约为传统燃油车的5倍以上。其中,IGBT约占新能源汽车电控系统成本的37%,因此是电控系统中最核心的电子器件之一。

2021 年中国新能源汽车销量为 352 万辆,同比增长 158%;2022 年上半年销量 260 万辆,同比增长近 1.2 倍;预计 2022 年新能源汽车的销量将继续达到 550 万辆左右,同比增速约 56%。受新能源汽车产销量高速增长的拉动,IGBT的需求量快速增长。

不过,车规级IGBT行业集中度极高。由于车规级IGBT模块验证周期长、技术及可靠性要求高,大部分市场被海外厂商,诸如英飞凌、安森美、赛米控、三菱电机等垄断,其中多家大厂也表示:产能售罄!订单已排满2023年!

今年5月车用芯片大厂安森美就曾表示:车用绝缘栅双极晶体管(IGBT)订单已满且不再接单,虽然不排除有部分客户重复下单的可能,但其2022年-2023年产能已全部售罄。

英飞凌在2022财年业绩说明会上也表示,其积压订单已经达到370亿欧元,仅第二季度就新增了60亿欧元订单。

中国的IGBT龙头时代电气也坦言,最近很多订单都是客户找上来的,最近这一两个月经常收到很多重要的客户,为了一个季度增加几千个IGBT在跟公司积极的沟通。目前国内IGBT是处于一个非常紧缺的状态,整个行业明年的交付压力都会很大。

车规级IGBT为什么那么缺?

爆热说明利益可观,为什么并没有看到太多的产能开出?

海外厂商在IGBT扩产上普遍谨慎。

首先,产能的建设周期较长(一般是2年左右),并且扩产面临设备采购困难的情况,要支付高昂的溢价去购买二手设备。倘若市场上对IGBT的供货能力远大于需求,则IGBT的价格会迅速下降。英飞凌、三菱和富士贡献了全球八成以上的产能,市场需求是他们不得不重点考虑的因素。

其次,车规级要求比较高,一旦定型就不可临时调整产品规格,虽然都是IGBT,但是由于处于不同细分行业,对IGBT要求完全不一样,不存在混用可能,导致增加产线成本很高无法分摊。

近年来主要增量贡献是英飞凌在奥地利菲拉赫投资16亿欧元建设的12寸产能,于2021年8月投产,但整体增量有限。其他厂商暂时还在建设中。

产能缺口逐渐扩大,何解?

中国厂商扛大旗

如今中国已经成为全球最大的IGBT市场,也有比亚迪半导体、斯达半导、中车时代、士兰微等国内供应商崛起,目前在一定程度上已经能够满足国产需求。

在这一轮IGBT扩产周期里,中国厂商已成为主力,单单今年就增产百万片。

斯达半导

去年7月,斯达半导与华虹半导体联手宣布12英寸车规级IGBT规模量产,产出已超1万片晶圆。

今年9月,斯达半导宣布定增获得发审委通过,将募资35亿元用于IGBT芯片、 SiC 芯片的研发及生产。预计将会达成6英寸IGBT产能30万片/年,6英寸SiC芯片产能6万片/年。

时代电气

时代电气目前月产能为3万片,其中汽车IGBT月产能约2万片,一期项目达产后可月增3万片8英寸中低压组件基材产能,用于新能源汽车,产能仍具翻倍空间;二期达产后可月增3万片8英寸中低压组件基材产能用于新能源发电、工控;三期产线建设已启动,预计2024年6-7月拉通。今年时代电气也是加注170多亿元支撑功率半导体产能建设。

士兰微

如今士兰微12英寸扩建的一期项目新增4万片/月产能在21年底已经落地,而12英寸的二期产能目前也在加速推进中(这是17年底开始投资的70亿用于扩建12寸产能),在去年上半年已经启动了二期产能的扩建,并且要加快切入车规级。

今年6月,士兰微发布公告称,拟通过控股子公司成都集佳投资建设“汽车级和工业级功率模块和功率集成器件封装生产线建设项目一期”,扩大对功率器件、功率模块封装产线投入。该项目总投资为7.58亿元,建设期2年,达产期2年。

比亚迪

目前比亚迪半导体拥有宁波比亚迪半导体、广东比亚迪节能科技、长沙比亚迪半导体、西安比亚迪半导体、济南比亚迪半导体5家子公司。宁波比亚迪的6英寸厂,可实现4万片/月;今年9月,长沙比亚迪也宣布开始进行生产调试,10月初正式投产,可年生产车规级芯片50万片。

不过比亚迪半导体产能也确实紧张。近年来,比亚迪的 IGBT 产品虽然逐步进入了小康汽车、宇通汽车、福田汽车、北京时代等供应体系,但比亚迪集团仍为其主要客户。今年比亚迪也寻找代工厂商士兰微,辅助生产车规级IGBT,订单金额达亿元级。还有前不久,比亚迪主动撤回IPO申请也是为了加快相关投资扩产。

此外,华润微、扬杰科技、芯派科技、西安中车永电、威海新佳、芯聚能半导体、赛晶电力电子等企业也在积极筹备其车规IGBT产品线中。2022年有望成为中国车规IGBT芯片的“量产元年”。

放量的另一面,IGBT企业正在迎来业绩的暴涨。

IGBT厂商进入红利期

在2021年,国产IGBT模块龙头斯达半导实现营收17.07亿元,同比增长77.22%,净利润同比增长120.49%。其中,新能源行业收入达5.71亿元,同比增长165.95%。斯达半导表示,应用于主电机控制器的车规级IGBT模块持续放量,合计配套超过60万辆新能源汽车,并已开始大批量配套海外市场。

之后在2022年第一季度,斯达半导业绩继续爆发。报告期内,斯达半导实现了5.42亿的营收,同比增长66.96%。而净利润达到1.51亿元,同比增长101.54%。

除斯达半导外,国内功率半导体龙头士兰微也实现了业绩的暴涨。具体来看,2021年士兰微的分立器件产品营收38.13亿元,同比增长73.08%,毛利率达到32.89%,同比增加了8.89个百分点。

除斯达半导和士兰微之外,比亚迪半导体、时代电气、宏微科技、华润微、新洁能等半导体企业IGBT业务均实现了极大提升,车规级IGBT产品在市场上也实现了极大突破。

结语

由于国际头部厂商IGBT供货周期过长,国内部分造车新势力开始转向本土供应商;比如:比亚迪在去年年底与士兰微、斯达半导、时代电气、华润微签订IGBT供货订单;理想汽车新增时代电气为主要供应商;东风公司与中国中车联手设立的智新半导体,快速扩产IGBT;而斯达半导则依托汇川技术和英威腾等本土工控企业,将产品导入中低端新能源车型,并逐渐向中高端渗透。国产IGBT厂商进入快速放量的好时机。

在国家的高度重视和大力扶持下,国产IGBT 研发方面确实已经取得了长足的进步,本土 IGBT 产业链已经初步形成。并且,IGBT作为功率半导体器件,其技术迭代速度较慢,使用周期较长,且客户主要追求的是IGBT产品的稳定性和可靠性,对新技术的追求意愿不高。因此,虽然国内IGBT厂家的起步较晚,但是行业留给了本土IGBT厂家充足的发展和追赶的时间。

只是至今车规级IGBT产品国产化率以及市占率都还比较低,短时间内难以与国际大厂形成真正的竞争关系,还需要不断成长。

-

IGBT

+关注

关注

1267文章

3808浏览量

249330

发布评论请先 登录

相关推荐

深入剖析车规级IGBT模组的成本要素

车规级IGBT模组:成本背后的复杂系统解析

贝茵凯车规级产品亮相,助力汽车行业新潮

芯弦半导体高性能车规MCU系列获AEC-Q100车规级认证证书

江苏润石最新发布7颗车规级型号

车规级IGBT有多重要?

车规级IGBT,爆火

车规级IGBT,爆火

评论