1. TFT-LCD为主流技术路线,OLED Mini LED以轻薄的特点逐渐被厂商接受。

2. 面板厂和模组厂布局显示系统业务,屏机分离开始重塑产业链关系。

3. 整车车载显示的布局方案和技术方向趋同,部分智能化配置面临过剩。

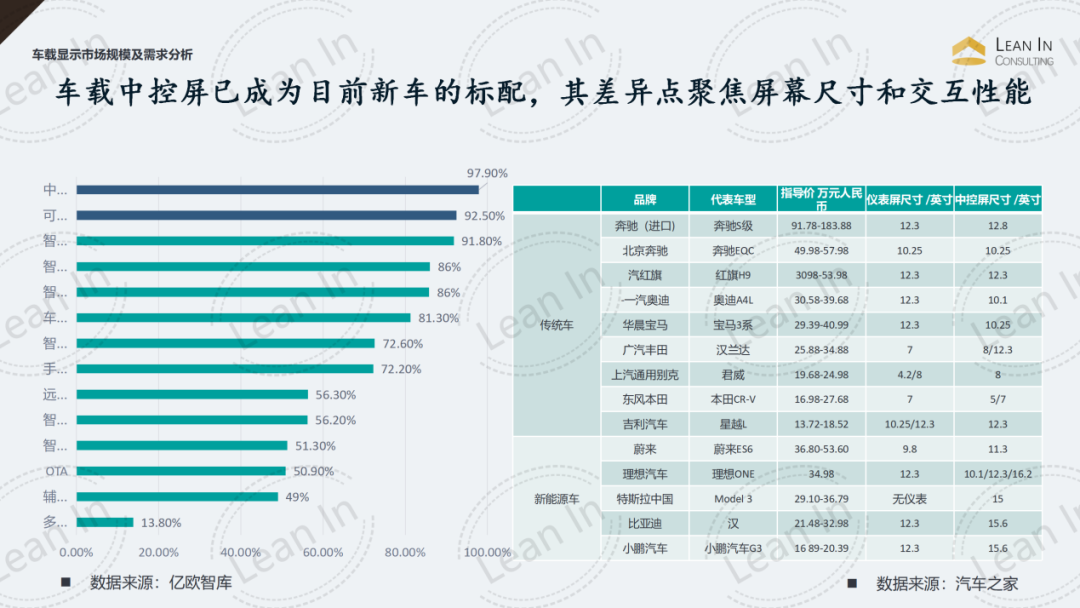

从2008-2009依赖库主流车厂B级车的入门级座舱配置来看,在定价较高的B级车中,中控显示已经成为主流。并逐渐从豪华品牌下沉。多功能方向盘开始逐渐普及,也使屏幕+物理按键的控制方式更加便捷。

液晶仪表盘的渗透率比中控屏慢。原因在于早期的液晶显示屏分辨率、刷新率较低,对于时速、转速等行驶信息传递性较低,而成本远高于机械仪表。

2010-2020年期间,首先是特斯拉在2012年推出了17英寸大屏的MODELS,引领了汽车座舱的发展方向。

2014年,奔驰推出了双联屏的S级轿车,成为了首款搭载一芯多屏的车型。

汽车座舱的交互形式逐渐从物理按键转向完全的触控甚至语音交互。中控大屏、流媒体后视镜、HUD等配置纷纷上装。

同时FOTA技术为车端软件线上升级提供了渠道,并为座舱硬件的性能提出了更高的要求、大屏化、多屏化、集成化成为座舱趋势,屏幕也开始成为座舱布局的核心。

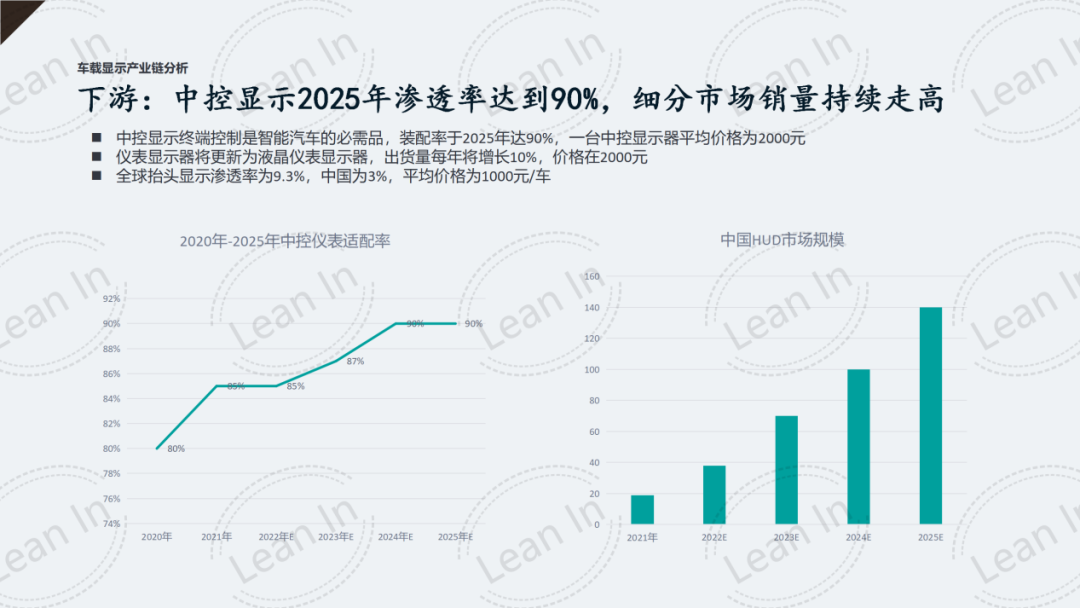

然后到了2020-2021年,主流厂商20万级的车型,中控大屏已经成为标准配置。语音识别系统也逐渐成熟。物理按键的作用逐渐弱化。液晶仪表成为主流,但HUD普及率仍然不高。还有另一个趋势就是电动、混动车型的屏幕比同价位的燃油车更大。

就目前而言,汽车E/E架构集中化趋势明显,屏机分离成为座舱新趋势。随着汽车电子电气架构升级,向第三代中央架构发展,引入了更高算力的域控制器。未来的座舱域,将逐步演变为域控制器为座舱计算中心,软件为主,硬件为辅,屏幕将保留显示和交互功能,一机多屏的新构型。

大屏化和智能化驱动下,车载显示面板的大尺寸占比持续提升,车载显示屏市场规模稳步扩张。

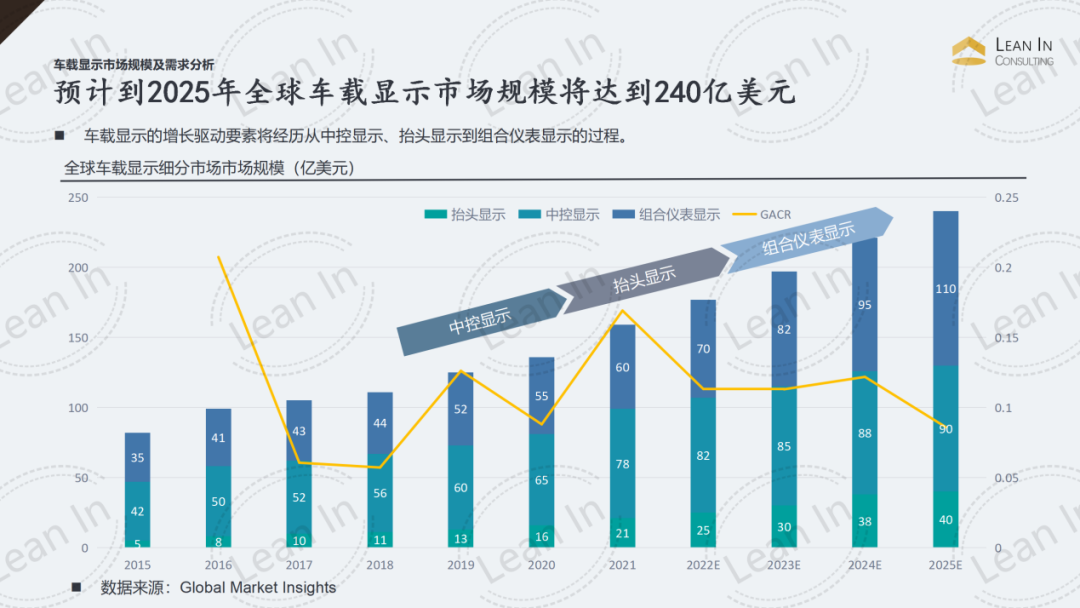

数据统计,2021年全球车载显示市场规模约159亿美金。在多屏化和大屏化趋势下,车载面板逐步由LCD向OLED和AMOLED发展,单面板价值量有望提升,预计2025年全球车载显示屏的全球市场规模有望超240亿美金。从发展趋势可以看出,由中控显示—抬头显示—组合仪表显示,也就是多屏组合逐步放量。

中控屏发展趋势:

屏幕显示技术有望从

TFT-LCD 向 Micro LED 发展

车载屏幕显示技术主要有 TFT-LCD,OLED,Mini LED 和 Micro LED,目前 TFT-LCD(薄膜晶体管液晶显示器)是最普遍的产业化方案,但在智能座舱上应用性能有局限,主要限制在:

Micro LED 价值量远高于 TFT-LCD,带动中控屏单车价值量攀升。

Micro LED 作为自发光的高分辨率、高能效显示技术,在 AR 领域应用优势显著,有望在座舱内 AR-HUD 领域率先规模化使用,随后扩展至中控屏及其他屏幕。

Micro LED 技术是将 LED小型化、矩阵化。Micro LED 显示原理可理解为将 OLED 中的有机自发光二极管替换成无机材料的 LED 灯珠,并将 LED 结构薄膜化、小型化(像素级)、 矩阵化,并在一个芯片上高度集成的固体自发光显示技术,Micro LED 微米级别的像素间距使其可以轻松适配从中小尺寸显示到中大尺寸显示等各个应用场景,集成了 LCD 和 OLED 的全部优势,具有画质高、能耗低、寿命长等显著优点,但制造工艺难度大,生产成本高。

就供应商而言,友达已携手完成系列 Micro LED 车载中控产品开发。友达在Micro LED 领域产品包括 12.1 英寸驾驶仪表盘、9.4 英寸柔性双曲面中控仪表板、卷轴式、弹性可拉伸 Micro LED 显示器、Micro LED 透明显示器。

而LCD 依靠 IC 信号电路上的信号电压,并输送到液晶分子中改变其方向,光线通过液晶后在前端面板上产生画像,技术难度较低,市场渗透率较高。

接下来是OLED 依靠正负极之间的有机化合物涂层实现发光, OLED 屏对比度高、视角宽、响应快、功耗低,可以做成柔性曲面屏。但由于其自身依靠有机物实现发光,故而寿命短,能承受的温度范围比较窄,存在烧屏现象,并不完全适合车规级要求。

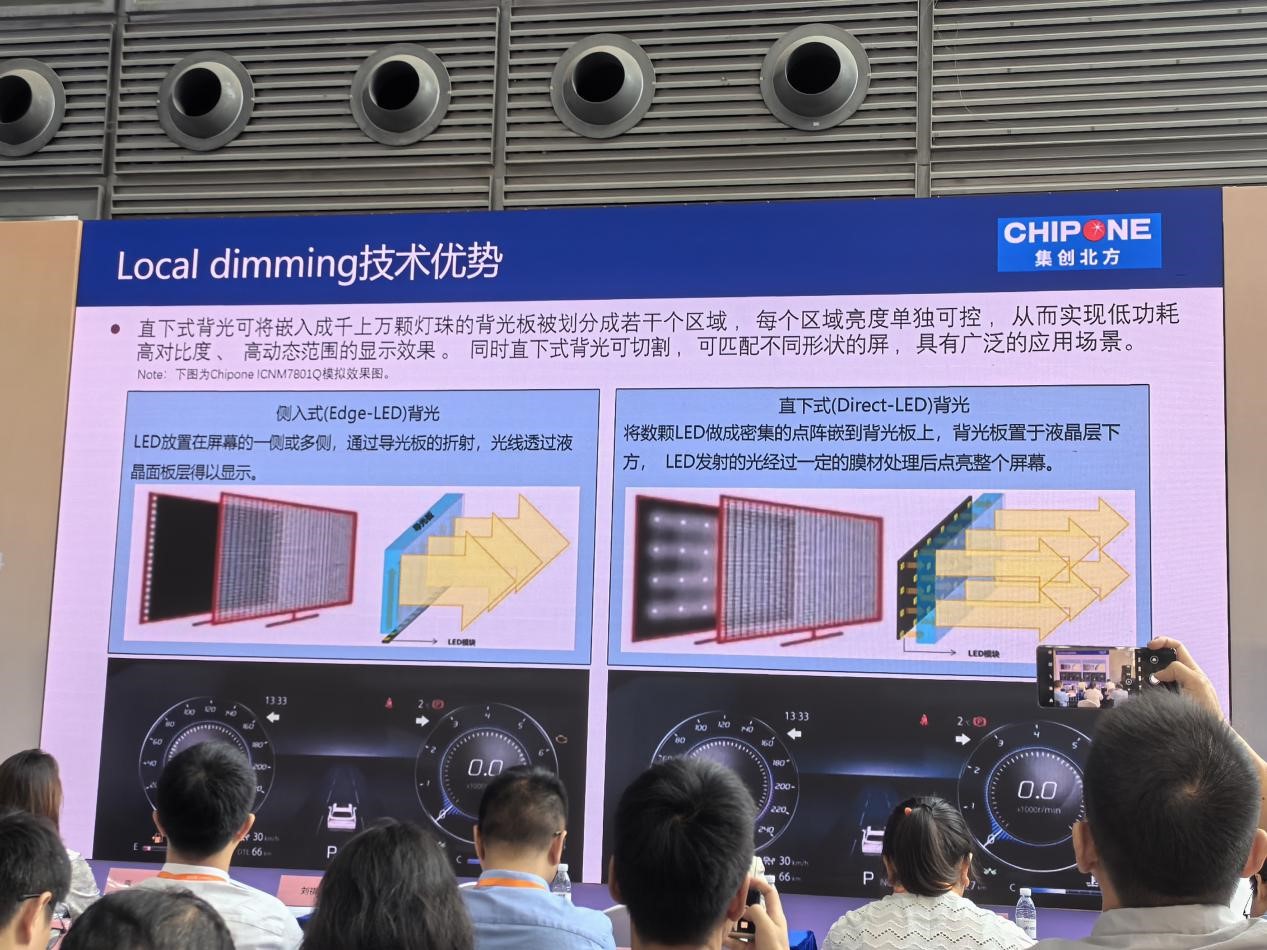

Mini LED 是自发光技术,依靠无机发光二极管,以 Mini LED 作背光的 LCD 技术弥补了传统 LCD 窄色域、对比度低的劣势,是未来车内屏幕技术的优先选择。

车载显示屏产业链由上游材料供应商、元器件组装商、生产设备制造商,中游显示屏制造商,下游整车制造商与显示屏零售商共同构成。

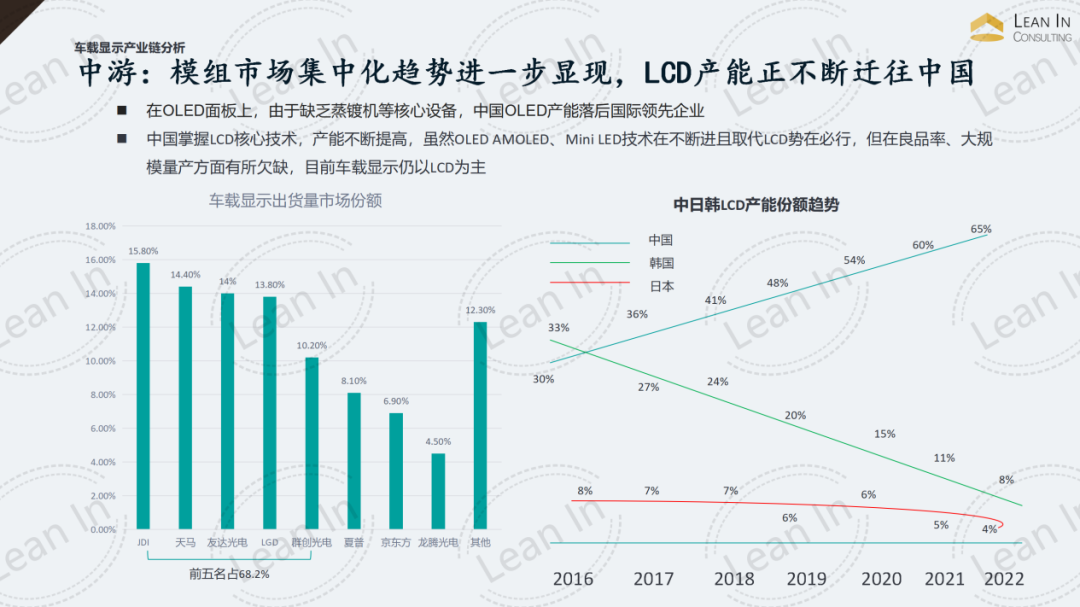

上游生产设备制造商目前仍被欧美、日本、韩国所垄断,但随着设备制造技术的提升,材料供应商与元器件组装商的国产化趋势逐步增强,有望打破由海外与中国台湾地区所控制的现状。中游显示屏制造商集中度高,随着国际企业开始减产 LCD,LCD 屏产能逐渐向中国转移。

截至2021 年,中国大陆 LCD 产能约占全世界产能的 70%以上,位居全球第一。下游主要包括整车制造商(OEM)和车载显示屏零售商(汽车配件销售商),由于下游公司往往为大型企业,相对于中游显示屏制造商具有更强的议价能力。

车载显示屏产业链上游为材料供应商、元器件组装商及生产设备制造商。

目前,上游核心材料供应与生产设备均由国际企业掌握,且具有整条产业链中最高的毛利率。

以 TFT-LCD 显示屏为例,产业链上游毛利率最高,其次是下游 OEM 与零售商,最低为背光模组、驱动 IC 与显示屏制造商,使显示屏产业链毛利率呈现为左偏的倒“U”形,毛利润主要集中于上游材料部分,平均毛利率达到 40%。

上游高毛利率主要来源于国际企业仍主导上游产业,掌握关键原材料资源,而中国显示屏制造厂商议价能力较弱。背光模组与驱动IC 元器件由于国产化程度较高,避免了关税负担,同时大出货量进一步降低了成本,使价格处于较低水平,毛利率水平也较低。

目前,传统的 LCD 显示屏技术成熟,上游国产化趋势加强,原材料中占比最高的背光模组目前已实现 90%国产化,但前端设备的国产率仍较低。而新兴技术 OLED 上游产业链中最重要的有机材料部分目前仍被部分韩国与日本企业所垄断,占据 80%以上的市场,且对技术进行了封锁控制。在 OLED 生产设备方向上,韩国与日本的企业同样进行垄断掌控,市场份额超 70%。

车载显示屏产业链中游市场集中度高,韩国、日本、中国台湾企业占据行业头部。

2019年全球车载显示屏出货前五名企业分别为 JDI、天马微电子、友达光电、LGD、群创光电,共占总出货量的 68.2%。其中除天马外 4 家均为日韩台企业,共占总出货量 53.8%,在车载显示屏产业链中游仍占据头部地位。

由于相比于国内显示屏制造厂商,国际企业技术更为成熟,且技术封锁力度较小,使国际企业在上游材料成本方面具有更强的优势。目前,中国企业已逐渐掌握 LCD 核心技术,产能迅速扩张,占据着车载显示屏出货量的主流;

而在 OLED 显示屏产能拓展进程中,由于蒸镀机等核心设备目前仍受制于国际领先企业,中国 OLED 产能呈大幅落后。从企业发展布局安排看,国内显示屏制造企业可能通过Mini LED 实现车载显示屏市场的弯道超车。

随着汽车销量回暖,驱动车载显示屏需求提升。

整车厂具有面对中游显示屏制造企业与消费者的双向强议价能力,平均毛利率可达 20%左右。汽车销量自 2020 年触底后回升,2021 年汽车销量达 2627.5 万辆,同比增长 3.81%,表现出汽车需求正在逐步释放;

预期 2025 年中国汽车销量可达约 3000 万辆,持续拉动车载显示屏需求增长。同时存量市场崛起,已经拥有一辆及以上汽车的车主替换原车或增持新车的需求增加,购车性质为再次购买换购占比由 2017 年的 10%提升至2019 年的 23%,再次购买增购占比由 2017 年不到 1%提升至 7%,带动车载显示屏新需求。

首先是布线方案从ECU布线方案向一芯多屏演进。

一芯多屏使多个屏幕的信息能自由流转,跨屏互动。

一芯多屏技术最早由奔驰在 2018 年量产,用域控制器 DCU 替代 ECU,底层芯片集成 GPU。优势是:

能使座舱内图像、视频处理算力大增,缩短因系统功能增加带来的系统延时,成本上降低复杂线束成本、布线成本以及通信成本。一芯多屏方案支持的屏幕数量持续提升。

主流一芯多屏技术 1 块芯片支持 3-4 块屏幕,高通 SA8155P 支持 5 块显示屏,三星 Exynos Auto V910 支持 6 块显示屏,瑞芯微 RK3588M 最多可支持安装 7 块屏幕。

除此之外,伟世通、佛吉亚、哈曼、德赛西威等公司都已有一芯多屏量产方案落地上车传统的汽车驾驶舱内,中控屏、仪表、倒车镜等都是独立存在的,随着汽车的智能化转型,出现了融合多屏、多屏互动屏等形态。

在商业化落地方面,新势力造车企业早在 2019 年就已推出 4 屏互联,甚至 5 屏互联的量产车,多屏互联模式对智能座舱的人车交互场景主要有三个提升:

1

显示面积增大:人机交互窗口的变大将提高用户的体验感,多屏展示的信息内容比单一的触摸屏幕提供更大的显示面积,展示更多数据信息。

2

互动性增强:驾驶员、副驾驶以及后排乘客可通过车载屏幕系统完成多样化的交互场景。

3

个性定制化能力提升:可以根据客户的需求个性化定制,比如驾舱显示和后座显示联动,提高乘客的娱乐性互动。

多屏互联需求下一芯多屏架方案将成为主流趋势。

在成本控制层面,与“多芯多屏”方案相比,“一芯多屏”方案的总成本降低;

在通信层面,“一芯多屏”方案中多屏交互信息在芯片内部完成传输,改变了多个操作系统之间通过 CAN/LIN 总线等通信传输信息的方式,通信时间大幅降低;

在安全性层面,采用“一芯多屏”方案,系统复杂度降低,片等器件数量减少,整体可靠性增加。

一芯多屏架构的实现主要有两种途径:

一种是硬件隔离(Hardware Partition),另一种是虚拟机监视器(Hypervisor)。

它们之间主要区别在于硬件资源是否共享。

硬件隔离是通过硬件分区将 SoC 芯片的内存区域、外围设备、引脚等硬件资源进行划分和管理,硬件分区对各自所属资源具有访问和管理功能,分区间硬件资源不能共享。以恩智浦 i.MX 8QM 芯片为代表的智能座舱方案是基于硬件隔离实现的。

在芯片内,分别建立了仪表和娱乐系统的硬件分区,将多核 CPU 及其他硬件资源按操作系统需求分配到各自分区内,最终实现在仪表分区内运行 Linux 系统,在娱乐系统分区内运行 Android 系统。硬件隔离简化了硬件资源分配与管理,为软件开发提供极大便利性。

而另一种是虚拟机监视器。虚拟机监视器(Hypervisor)是运行在硬件设备与操作系统之间的一种中间软件层,允许多个操作系统共享硬件资源。

在虚拟化环境下,Hypervisor 可以调度 CPU 内核、外部设备、内存区域等硬件资源,并为每个虚拟机分配不同资源。

在 Hypervisor 协调控制下,多个操作系统在硬件方面实现资源共享共用,在软件方面保持独立、互不干涉。即使一个操作系统出现软件故障或发生崩溃,其他操作系统仍可继续正常运行。

大尺寸车载显示屏出货量猛增,成为品牌汽车厂商的一致选择。2020 年第三季度 12.3 英寸的车载显示屏出货量占整体市场的 32.7%,10.2 英寸显示屏市占比达到 20.2%。10 英寸以上显示屏份额由原来 2018 年第三季度的 9.1%猛增至 52.9%。

特斯拉 Models S 屏幕尺寸达 17 英寸,奔驰旗舰车型 EQS 中控屏达 17.7 英寸,大屏幕成为品牌汽车厂商的一致选择。受到车内空间限制,大屏化对车载显示面板的可塑性(柔性)和曲面感设计要求更高,因此 AMOLED、Mini LED 等柔性可弯曲显示屏技术有望进一步提高市场份额。

审核编辑 :李倩

-

cpu

+关注

关注

68文章

10826浏览量

211158 -

操作系统

+关注

关注

37文章

6740浏览量

123190 -

智能化

+关注

关注

15文章

4822浏览量

55258

原文标题:【深度】车载显示行业分析

文章出处:【微信号:阿宝1990,微信公众号:阿宝1990】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

天马荣获“中国汽车新供应链百强”,领跑车载显示领域

车载显示屏技术架构升级!Local dimming技术应用加速,TDDI需求上涨

AutoDisplay Week 2024车载显示产业周开放注册!

LG Display视角控制技术引领车载显示创新

蓝牙模块在车载导航方面的应用知识分析

车载平板丨车载数据终端丨车载平板电脑应用

车载显示屏市场迎来爆发式增长,将成为新的“香饽饽”吗?

SD NAND:为车载显示器注入智能与安全的心脏

车载薄膜电容市场分析及行业发展趋势

车载LED正攀登成本拦路“大山” 车载显示成新“增长极”

康宁与天马微电子宣布共同推出下一代车载显示屏

隆利科技获发明专利,深化车载背光显示模组业务

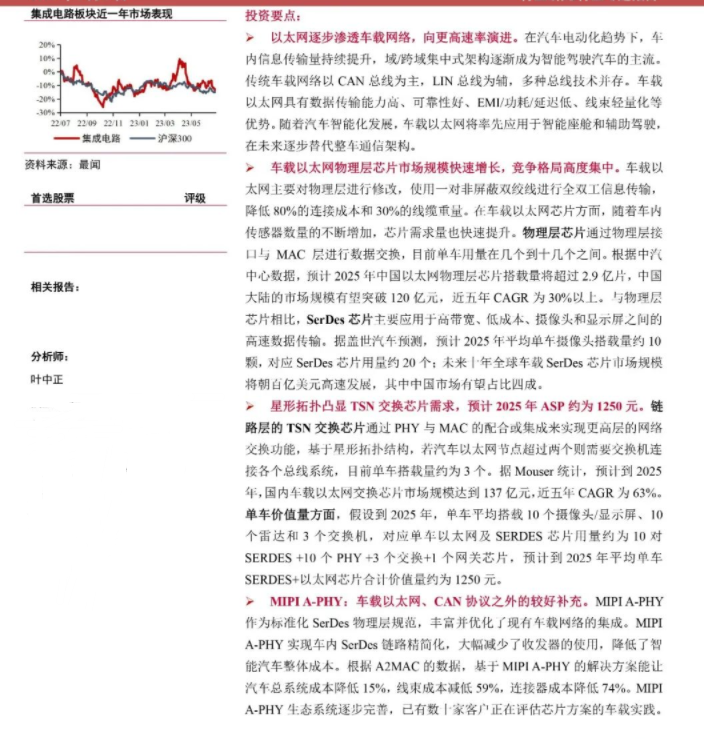

智能驾驶汽车车载网络行业发展报告分析

车载显示行业分析

车载显示行业分析

评论