电子发烧友网报道(文/刘静)近日,上海合晶硅材料股份有限公司(简称:上海合晶)科创板IPO获上交所受理!

此次科创板IPO,上海合晶拟公开发行不超过19861.81万股,募集15.64亿元,主要用于低阻单晶成长及优质外延研发项目、优质外延片研发及产业化项目等。

上海合晶成立于1994年,聚焦半导体材料领域,主要产品有半导体硅外延片、半导体硅材料,主要面向汽车、通信、电力、工业、消费电子、高端装备等领域。硅片一直是我国半导体产业链的短板,尤其是在12寸市场,几乎都是被国外厂商垄断的。在28年的时间里,上海合晶已成长为具备晶体成长、衬底成型到外延生长全流程生产能力的半导体硅外延片一体化制造商,为我国实现硅片的自主供应贡献了力量。

2021年营收13.29亿元,突破12英寸外延片“卡脖子”技术

招股书显示,2019年-2022年上半年上海合晶实现的营业收入分别为11.14亿元、9.41亿元、13.29亿元、7.47亿元,同期实现的归母净利润为1.35亿元、0.57亿元、2.12亿元、1.72亿元。

受2019年至2020年上半年下游半导体市场需求减弱的影响,2020营收和净利出现双重下滑,下滑幅度分别为-18.38%、-136.84%。2021年营收较2019年增长了19.30%,同期净利增长了57.04%。总体业绩增速较为缓慢,2022年上半年增速有所加快。

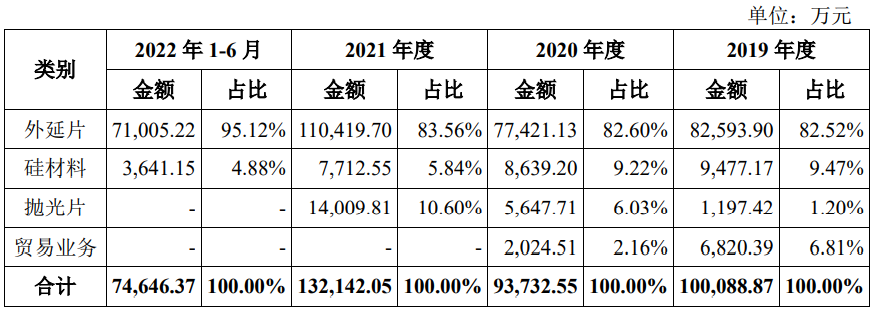

从主营业务来看,外延片产品贡献超过8成的营收,2019年-2022年上半年的销售收入占主营业务收入的比例分别为82.52%、82.60%、83.56%、95.12%。据了解,上海合晶的外延片主要用于制作MOSFET、IGBT等功率器件和PMIC、CIS等模拟芯片,被广泛应用于汽车、通信、电力、工业、消费电子、高端装备等领域。

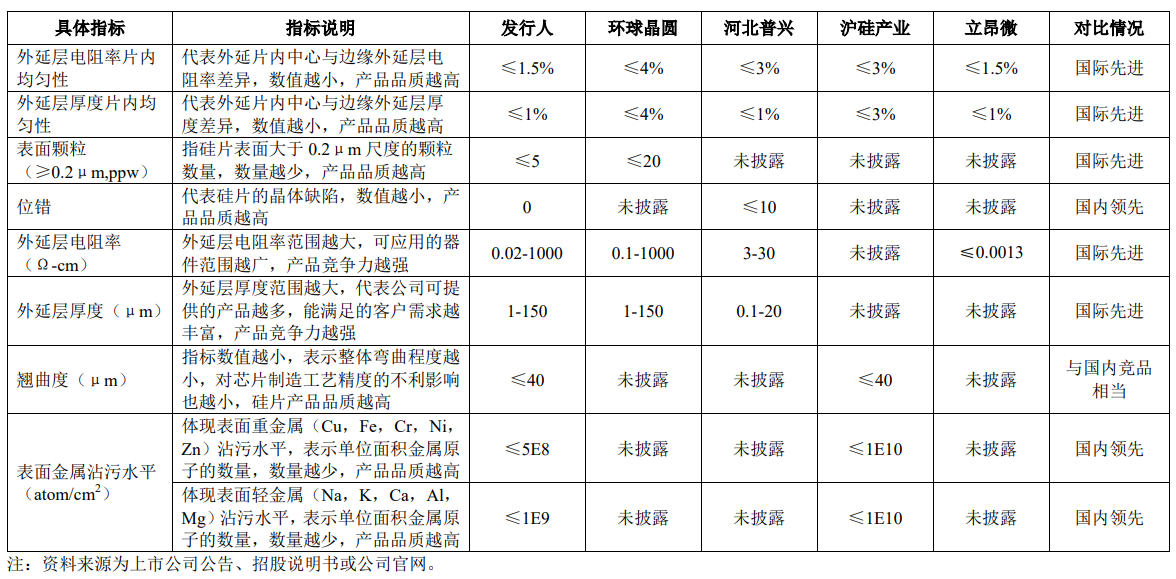

经过二十多年的钻研,上海合晶在外延片领域,产品的外延层厚度片内均匀性、电阻率片内均匀性、表面颗粒等核心技术指标已具有较强竞争优势,可以与国际知名外延片厂商信越化学、日本胜高、环球晶圆、德国世创的同类产品竞争。例如上海合晶应用“超厚外延技术”,能够一次生长出外延层厚度150μm的产品,而同行业公司的技术水平一般在100μm。

2019年上海合晶逐步量产8英寸抛光片,2020年、2021年该产品收入分别翻涨3.72倍、1.48倍,表现亮眼。目前增长强劲的抛光片产品收入已在2021年超过硅材料,成为上海合晶的第二大营收来源。

作为国内较早实现大尺寸半导体硅外延片技术突破及规模化生产的企业之一。以8英寸产品为主的上海合晶,在2021年又成功实现12英寸外延片生长工艺环节技术研发突破。目前,部分国际先进厂商在制造功率器件时已逐步开始使用12英寸外延片,部分国内厂商也逐步开始建造功率器件用12英寸外延片生产线,此时上海合晶率先突破这一“卡脖子”技术具有重大意义。

招股书显示,2021年、2022年上半年上海合晶12英寸外延片销售收入分别为1092.74万元、2688.65万元,分别占当期营业收入的比例为0.99%、3.79%。同期上海合晶的12英寸外延片加工收入分别为4583.65万元、5098.13万元,分别占当期营业收入的比例为4.15%、7.18%。2022年上半年上海合晶12英寸外延片销售或加工实现的收入均超过2021年全年的,表现强劲的增长势头。

2021年我国12英寸外延片的需求量约35万片/月,供给量约3万片/月。预计到2025年,12英寸外延片供给缺口将高达34万片/月,存在很大的进口替代空间。已突破12英寸外延片技术的上海合晶,有望受益我国外延片需求的高速增长及巨大的国产替代空间,实现业绩的进一步高速增长。

目前,上海合晶已经为全球前十大晶圆代工厂中的7家公司、全球前十大功率器件IDM厂中的6家公司供货,主要客户包括华虹宏力、中芯集成、华澜微、台积电、力积电、威世半导体、达尔、德州仪器、意法半导体等企业。

研发费用率较高,募资15.64亿元研发低阻单晶成长及优质外延片

半导体硅片行业具有技术难度高、研发周期长、资本投入大、客户认证周期长等特点,因此全球半导体硅片行业集中度较高。国际硅片厂商占据超90%的市场份额,排名前五的厂商分别为日本信越化学、日本胜高、环球晶圆、德国世创、韩国SK Siltron。而境内主要企业有沪硅产业、立昂微、有研硅、南京国盛、河北普兴等。

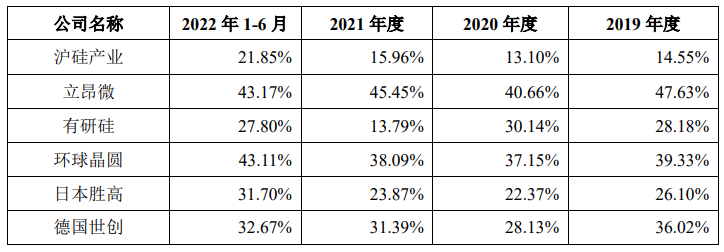

在盈利能力上,2019年-2022年上半年上海合晶与同行企业的综合毛利率比较情况如下所示:

报告期内,上海合晶综合毛利率分别为14.71%、22.30%、35.65%和43.37%,而同期行业综合毛利率平均值分别为31.97%、28.59%、28.09%、33.38%。2019年、2020年上海合晶的综合毛利率低于行业平均值,并低于立昂微、有研硅、环球晶圆、德国世创等同行企业。2021年、2022年上半年,上海合晶盈利能力表现较强,综合毛利率高于沪硅产业、有研硅、日本胜高。

据了解,在同行企业内沪硅产业之所以综合毛利率较低,是因为其12英寸硅片业务的产能尚未完全释放,毛利率持续为负。而2021年有研硅综合毛利率较低,则主要是由于生产基地搬迁,半导体硅片生产处于产能爬坡期,客户认证过程中产能利用率较低,单位成本较高所致。上海合晶2022年上半年综合毛利率提升明显,主要是因为外延片产品价格有所上涨。

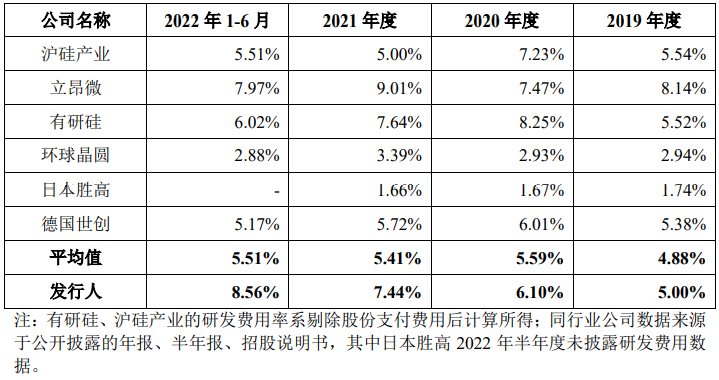

在研发方面,2019年-2022年上半年上海合晶研发费用分别为5564.76万元、5743.44万元、9880.50万元、6395.26万元,分别占当期营业收入的比例为5%、6.10%、7.44%、8.56%。2021年,上海合晶显著加大研发投入,较2019年增长了72.03%。上海合晶在报告期内的研发费用率始终保持着高于行业的平均水平,并且在2022年上半年其研发费用率是同行企业内最高的,2021年仅次于立昂微。

上海合晶表示,公司研发费用率高于同行业平均水平,主要系公司为增强产品竞争力,提升自身技术与工艺水平,加大了特色产品及工艺的研发力度,研发投入较多。

根据招股书披露的资料,近年上海合晶的研发重点主要是在减压(RP)外延技术的研发、图像传感器(CIS)用外延产品研发、SOI工程材料外延片的技术研发、200mm车用减压(RP)外延技术的研发。

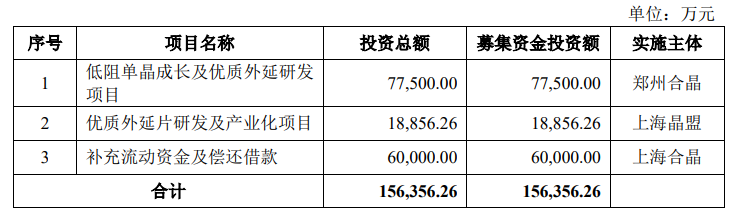

此次上海合晶冲刺科创板IPO,拟募资15.64亿元,加大核心产品外延片的研发,具体募资投资项目如下:

低阻单晶成长及优质外延研发项目,拟投入7.75亿元募集资金,上海合晶表示该项目主要针对现有8英寸及12英寸外延技术进行持续优化,并针对CIS相关产品所需外延技术,尤其是65nm-28nm外延相关技术进行研发开发。

优质外延片研发及产业化项目,拟投入1.89亿元募集资金,扩大外延片生产规模。该项目建成投产后,上海合晶将新增12英寸外延片年产能约18万片,新增8英寸外延片年产能约6万片,新增6英寸外延片年产能约24万片。

作为国内少数能规模化量产先进12英寸外延片的企业,上海合晶冲刺科创板备受关注。对于未来,上海合晶表示将坚持半导体外延片一体化发展战略,继续聚焦于发展半导体硅外延片业务,积极开展技术研发,不断推出适应客户需求的产品,扩充半导体硅外延片产能,提升公司市场地位和竞争优势。

-

12英寸

+关注

关注

0文章

8浏览量

7388 -

ipo

+关注

关注

1文章

1205浏览量

32590 -

外延片

+关注

关注

0文章

31浏览量

9708

发布评论请先 登录

相关推荐

上海合晶科创板IPO获受理!超8成营收来自外延片,已突破12英寸技术,募资15.64亿研发及扩产优质外延片

上海合晶科创板IPO获受理!超8成营收来自外延片,已突破12英寸技术,募资15.64亿研发及扩产优质外延片

评论