Omdia 最新调研数据显示,到 2025 年,汽车半导体行业将以 12.3% 的年复合增长率 (CAGR) 飙升。而根据中国汽车工业协会的预计,汽车单车所需芯片数量将由传统燃油车时代的 600 至 700 颗/辆增长至最高 3000 颗/辆。

近两年来,全球范围内缺芯,特别以车用MCU、IGBT、MOSFET等功率半导体最为严重。据美国汽车行业数据预测公司AutoForecastSolutions研究显示,2022年全球汽车行业因为芯片匮乏问题,减少生产了450万辆车。AutoForecastSolutions预测,芯片匮乏将在2023年继续影响全球汽车产业,2023年将因此减产300万辆。

近日,中国电动汽车百人会理事长陈清泰直言,芯片与软件是被海外“卡脖子”的难题,中国汽车芯片的自给率不足10%,当务之急是解决芯片依赖进口的问题。国内车企、IC设计公司在车载芯片的国产替代有哪些重大举措和进展,本文进行详细解析。

一、车企构建芯片供应链:吉利牵手积塔共建CIDM芯片联盟,多家车企布局芯片赛道

2023年1月12日,吉利科技宣布,与积塔半导体签订战略合作协议,双方将围绕车规级芯片研发、制造、市场应用、人才培养等领域开展全面合作,共同致力于车规级芯片产业的协同发展,推动国产半导体关键技术的突破,建立成熟稳定的汽车半导体产业生态。

图片来自吉利汽车

此次合作,双方将共建国内首家汽车电子共享垂直整合制造(CIDM)芯片联盟,设立联合实验室,聚焦汽车电子MCU、功率器件、SoC、PMIC等芯片的研究开发、工艺联调、生产制程,致力于车规可靠性测试及整车量产应用。同时,双方着力先进制成能力及人才队伍培养打造,保障车规级芯片供应链的安全性和长期可持续性。

上海积塔半导体成立于2017年,由中国电子信息产业集团CEC旗下子公司华大半导体投资成立,是国内最早从事汽车电子芯片、IGBT芯片制造的企业,公司生产的BCD、IGBT/FRD、SGT/MOSFET、TVS、SiC器件等芯片广泛服务于汽车电子、工业控制、电源管理、智能终端,乃至轨道交通、智能电网等高端应用市场,生产车规级的IGBT、碳化硅等功率器件产品主要性能指标达到国际先进水平,有力促进了汽车芯片的国产化进程。

吉利科技与积塔半导体的合作,一方面是深化自身新能源业务,另外一方面也是给吉利汽车半导体自主化铺路。吉利旗下功率半导体公司晶能微电子聚焦于新能源领域的模块研发与制造,采用虚拟IDM模式,发挥“芯片设计+模块制造+车规认证”能力,为新能源汽车、电动摩托车、光伏、储能等客户提供性能优越的功率产品和服务。

2022年12月,晶能微电子宣告完成Pre-A轮融资,由华登国际领投,嘉御资本、高榕资本、沃丰实业等机构跟投。据悉,此轮融资主要用于功率半导体模块的研发投入、产线建设以及技术团队搭建等方面。

除了吉利汽车之外,上汽、北汽、一汽、广汽等都与芯片厂商联手,布局芯片赛道。

“从目前看,今年芯片短缺相比去年虽有好转,但总体仍是供应偏紧的状态。在当前疫情散发反复、供应链仍不稳定的情况下,各家车企仍然在不遗余力地抢芯片,加强资源储备,加快多点布局,加大力度推进车规级芯片的国产化替代。”上汽集团董事长陈虹透露。据悉,在汽车芯片领域,上汽集团已推进75款芯片完成国产化开发并进入整车量产应用;同时,以产业投资赋能技术创新,投资地平线、晶晨半导体、芯钛科技、芯旺微电子等10余家芯片公司,不断加快汽车芯片产业链布局。

北汽形成了“北汽产投+安鹏”,重点投资智能驾驶、汽车半导体领域;广汽集团加强了在芯片领域的布局,广汽资本积极布局粤芯半导体、地平线等芯片领域重点企业,粤芯半导体是广东省主要的12吋芯片生产线之一,其产品主要面向汽车电子领域,这些举措助力供应链自主可控以及产业链上下游协同效应发挥。长安汽车投资了同光半导体,正式进军第三代半导体产业。

国产大算力芯片加速上车 和国际芯片公司正面竞争

在政策和市场的双重作用下,2022年中国新能源汽车依然保持爆发式增长,全年产销量分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%。中金公司研究数据显示,到2025年,高级别自动驾驶渗透率将达到65.5%,中国智能驾驶芯片市场需求将达到1383万片。未来3-5年,智能驾驶迎来高速发展期,汽车行业将迎来巨大机遇。

在汽车算力芯片领域,欧美日等国外芯片厂商把持关键技术,国内汽车大算力芯片国产化率不足5%。业界普遍认为,汽车所需算力可根据车内传感器采集到的数据量综合推算出来,其中L2级别的自动驾驶,计算能力大致需要10TOPS;L3需要100TOPS以上的算力;到L3+的算力级别已经上升到1000TOPS以上。在车规级大算力芯片领域,除了英伟达、高通等老牌独占市场局面被逐渐打破,以华为、地平线、黑芝麻为代表的品牌加入战局,2022年或2023年将成为中国国产大算力芯片的量产年。

华为拥有覆盖L2~L5 自动驾驶的全场景能力,并构建起高、中、低全系列的自动驾驶生态圈。华为自动驾驶产品线逐渐完善,2019年,华为推出 MDC 300F,开启 MDC生态建设,2020北京车展华为发布了 MDC 210与 610,2021年上海车展,华为发布了MDC 810,其综合算力达400+TOPS,2022年华为将发布MDC 100,实现 L2到L5级自动驾驶能力全覆盖。

图片来自地平线官方微信

地平线公司官方微信显示,征程5是地平线面向高级别自动驾驶应用场景推出的第三代车规级产品,兼具高性能和大算力特点。征程5单颗芯片AI算力高达128TOPS,搭载地平线新一代BPU贝叶斯深度学习加速引擎,充分发挥软硬协同优化的技术优势,实现业界领先且可持续成长的真实AI计算性能。征程5也是最具量产成熟性的百TOPS级国产大算力AI芯片。据悉,地平线基于全新BPU纳什架构打造的征程6芯片正在研发中,AI算力可实现数倍提升,将充分满足未来面向全车智能中心的更高等级计算需求,助力汽车产业智能化转型加速。

图片来自黑芝麻官方微信

黑芝麻发布的华山二号A1000 Pro是目前国产性能和算力领先的车规级自动驾驶计算芯片,采用异构多核架构,16 核Armv8CPU,16nm工艺制程,可支持L3/L4高级别自动驾驶功能,目前已流片成功。A1000 Pro基于黑芝麻智能两大自研核心IP——车规级图像处理器NeuralIQ ISP以及DynamAI NN车规级低功耗神经网络加速引擎打造,得益于DynamAI NN大算力架构,A1000 Pro支持INT8稀疏加速,INT8算力为106TOPS,INT4最高算力可达196TOPS,在国内自动驾驶芯片最高算力方面领先。

车载电源芯片国产替代进展

Research And Markets预测,受技术进步和高级驾驶辅助系统(ADAS)需求不断增长驱动,到2031年,全球汽车电源管理IC市场规模将从2021年的41.76亿美元增长至101.86亿美元,2022年~2031年间年复合增长率达9.5%,ADAS和安全功能、远程信息处理及车身电子、信息娱乐系统和动力总成等应用推动了汽车电源管理芯片市场的强劲增长。

当前汽车行业主要有两个大热的领域,一是智能座舱,以及未来基于智能座舱的元宇宙应用,二是自动驾驶域,以及当前阶段的ADAS。智能座舱中显示屏越来越多,电流消耗也越来越大,带来对大电流DC-DC等需求;另一方面,“双碳”目标下低能耗的需求,对电源芯片本身提出更低功耗的要求。

新能源汽车的电子系统离不开车规级电压基准芯片,国内模拟芯片龙头企业之一的圣邦微电子于2021 年正式启动了电压基准芯片的 AEC-Q100 车规标准升级,首款支持 AEC-Q100 车规标准的电压基准芯片 LM431BQ 已经正式规模交付用户,在激光雷达、车载娱乐系统、车载电源管理系统有广泛应用。

11月,钰泰半导体首次亮相了六款车规级电源管理芯片样品,包括四颗DCDC,1颗LDO和1颗LDSW。这些产品继承了钰泰在模拟电源上的长期优势,具有高效、低功耗、高电流密度、小封装的特点,在汽车市场很多应用模块上比较通用,有大量需求。据悉,钰泰首批车规级电源芯片样品正在公司内部做各种PET测试,并进行AEC-Q100车规认证,部分意向客户已基于样品进行功能性和可靠性测试,预计2023年一季度相继量产,二季度则将有更多新产品推出。

希荻微在汽车超级快充芯片领域,公司自主研发的车规级电源管理芯片产品达到了AEC-Q100标准,且其 DC/DC 芯片已进入 Qualcomm 的全球汽车级平台参考设计,并实现了向奥迪、现代、起亚等知名车企的出货。

车载功率器件国产替代进展

全球缺芯潮已逐渐演变为结构性缺芯。汽车芯片,尤其是车规功率半导体的缺货和涨价仍在持续。其中,功率半导体最重要的两大细分市场是MOSFET和IGBT。IGBT 市场长期被英飞凌、富士电机、三菱电机等海外公司垄断。但近两年,由于国外供应链无法满足中国市场需求,本土供应商发展机遇全面显现。车用MOSFET领域,国产厂商也有积极的进展。

受益于功率半导体应用领域快速延伸到新能源和汽车电子等新兴市场,2022年上半年,华润微电子IGBT收入同比增速高达70%,汽车电子领域实现突破,批量供应汽车空调市场头部客户。工控领域,光伏IGBT获得全球头部客户认证并进入规模供货。前三季度,IGBT销售额同比增长168.55%。

斯达半导体公司持续推进IGBT 产品在新能源客户端的渗透率,强化高端品类布局。在新能源汽车业务方面,2022H1,公司车规级IGBT 模块持续放量,合计配套超过50万辆新能源汽车,公司第七代车规级650V/750V IGBT芯片通过客户验证,下半年开始批量供货。

闻泰科技旗下的安世在汽车功率器件业务不断扩大,2022年上半年,安世MOSFET 营收占比30%,正在提升中高压MOS 等高毛利率产品占比。新品方面,IGBT 已流片成功。闻泰科技公司自有产能规模持续加大;Newport 晶圆厂正由代工向 IDM 逐步转换;上海临港 12 寸车规级晶圆项目也已全面开工建设,未来将支撑公司半导体产能持续扩充。

去年8月,时代电气公司国内新能源乘用车IGBT 功率模块搭载量约5.5 万套(占10.6%),位列第4。此外,公司成为法雷奥IGBT 模块供应商,预计总交货量超250 万只,实现了海外市场的开拓。

扬杰科技在IGBT、MOSFET和SiC业务持续增长,2022 年前三季度,这三大领域新产品收入同比增长均超100%,同时由于公司8 吋晶圆制造能力补齐,产能瓶颈逐步打开。应用领域方面,公司汽车电子业务加速显著,截至22H1 公司车规级封装产能已实现5 倍以上增长。汽车电子产品收入2022 前三季度同比增速超500%。公司采用IDM 模式,具有全产业链的成本优化优势及完善的技术、工艺优势。公司持续发力新能源赛道,第三代半导体SiC 产品进展顺利。在汽车电子领域,公司已获得多家海内外著名汽车零部件企业认可,并与超过300家汽车电子零部件企业开始批量交易。

中信证券最新指出,目前工业市场已经开始走弱,考虑到2023年全球汽车需求的可能挑战,对汽车与工业保持谨慎。富途证券认为,汽车芯片是未来几年成长最快的芯片细分赛道,电动化驱动IGBT、SiC功率半导体,智能化驱动MCU、自动驾驶和座舱芯片需求,国产厂商可以充分把握国内市场的商机,在汽车芯片的国产替代中找到更多的市场空间。

近两年来,全球范围内缺芯,特别以车用MCU、IGBT、MOSFET等功率半导体最为严重。据美国汽车行业数据预测公司AutoForecastSolutions研究显示,2022年全球汽车行业因为芯片匮乏问题,减少生产了450万辆车。AutoForecastSolutions预测,芯片匮乏将在2023年继续影响全球汽车产业,2023年将因此减产300万辆。

近日,中国电动汽车百人会理事长陈清泰直言,芯片与软件是被海外“卡脖子”的难题,中国汽车芯片的自给率不足10%,当务之急是解决芯片依赖进口的问题。国内车企、IC设计公司在车载芯片的国产替代有哪些重大举措和进展,本文进行详细解析。

一、车企构建芯片供应链:吉利牵手积塔共建CIDM芯片联盟,多家车企布局芯片赛道

2023年1月12日,吉利科技宣布,与积塔半导体签订战略合作协议,双方将围绕车规级芯片研发、制造、市场应用、人才培养等领域开展全面合作,共同致力于车规级芯片产业的协同发展,推动国产半导体关键技术的突破,建立成熟稳定的汽车半导体产业生态。

图片来自吉利汽车

上海积塔半导体成立于2017年,由中国电子信息产业集团CEC旗下子公司华大半导体投资成立,是国内最早从事汽车电子芯片、IGBT芯片制造的企业,公司生产的BCD、IGBT/FRD、SGT/MOSFET、TVS、SiC器件等芯片广泛服务于汽车电子、工业控制、电源管理、智能终端,乃至轨道交通、智能电网等高端应用市场,生产车规级的IGBT、碳化硅等功率器件产品主要性能指标达到国际先进水平,有力促进了汽车芯片的国产化进程。

吉利科技与积塔半导体的合作,一方面是深化自身新能源业务,另外一方面也是给吉利汽车半导体自主化铺路。吉利旗下功率半导体公司晶能微电子聚焦于新能源领域的模块研发与制造,采用虚拟IDM模式,发挥“芯片设计+模块制造+车规认证”能力,为新能源汽车、电动摩托车、光伏、储能等客户提供性能优越的功率产品和服务。

2022年12月,晶能微电子宣告完成Pre-A轮融资,由华登国际领投,嘉御资本、高榕资本、沃丰实业等机构跟投。据悉,此轮融资主要用于功率半导体模块的研发投入、产线建设以及技术团队搭建等方面。

除了吉利汽车之外,上汽、北汽、一汽、广汽等都与芯片厂商联手,布局芯片赛道。

“从目前看,今年芯片短缺相比去年虽有好转,但总体仍是供应偏紧的状态。在当前疫情散发反复、供应链仍不稳定的情况下,各家车企仍然在不遗余力地抢芯片,加强资源储备,加快多点布局,加大力度推进车规级芯片的国产化替代。”上汽集团董事长陈虹透露。据悉,在汽车芯片领域,上汽集团已推进75款芯片完成国产化开发并进入整车量产应用;同时,以产业投资赋能技术创新,投资地平线、晶晨半导体、芯钛科技、芯旺微电子等10余家芯片公司,不断加快汽车芯片产业链布局。

北汽形成了“北汽产投+安鹏”,重点投资智能驾驶、汽车半导体领域;广汽集团加强了在芯片领域的布局,广汽资本积极布局粤芯半导体、地平线等芯片领域重点企业,粤芯半导体是广东省主要的12吋芯片生产线之一,其产品主要面向汽车电子领域,这些举措助力供应链自主可控以及产业链上下游协同效应发挥。长安汽车投资了同光半导体,正式进军第三代半导体产业。

国产大算力芯片加速上车 和国际芯片公司正面竞争

在政策和市场的双重作用下,2022年中国新能源汽车依然保持爆发式增长,全年产销量分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%。中金公司研究数据显示,到2025年,高级别自动驾驶渗透率将达到65.5%,中国智能驾驶芯片市场需求将达到1383万片。未来3-5年,智能驾驶迎来高速发展期,汽车行业将迎来巨大机遇。

在汽车算力芯片领域,欧美日等国外芯片厂商把持关键技术,国内汽车大算力芯片国产化率不足5%。业界普遍认为,汽车所需算力可根据车内传感器采集到的数据量综合推算出来,其中L2级别的自动驾驶,计算能力大致需要10TOPS;L3需要100TOPS以上的算力;到L3+的算力级别已经上升到1000TOPS以上。在车规级大算力芯片领域,除了英伟达、高通等老牌独占市场局面被逐渐打破,以华为、地平线、黑芝麻为代表的品牌加入战局,2022年或2023年将成为中国国产大算力芯片的量产年。

华为拥有覆盖L2~L5 自动驾驶的全场景能力,并构建起高、中、低全系列的自动驾驶生态圈。华为自动驾驶产品线逐渐完善,2019年,华为推出 MDC 300F,开启 MDC生态建设,2020北京车展华为发布了 MDC 210与 610,2021年上海车展,华为发布了MDC 810,其综合算力达400+TOPS,2022年华为将发布MDC 100,实现 L2到L5级自动驾驶能力全覆盖。

图片来自地平线官方微信

地平线公司官方微信显示,征程5是地平线面向高级别自动驾驶应用场景推出的第三代车规级产品,兼具高性能和大算力特点。征程5单颗芯片AI算力高达128TOPS,搭载地平线新一代BPU贝叶斯深度学习加速引擎,充分发挥软硬协同优化的技术优势,实现业界领先且可持续成长的真实AI计算性能。征程5也是最具量产成熟性的百TOPS级国产大算力AI芯片。据悉,地平线基于全新BPU纳什架构打造的征程6芯片正在研发中,AI算力可实现数倍提升,将充分满足未来面向全车智能中心的更高等级计算需求,助力汽车产业智能化转型加速。

图片来自黑芝麻官方微信

车载电源芯片国产替代进展

Research And Markets预测,受技术进步和高级驾驶辅助系统(ADAS)需求不断增长驱动,到2031年,全球汽车电源管理IC市场规模将从2021年的41.76亿美元增长至101.86亿美元,2022年~2031年间年复合增长率达9.5%,ADAS和安全功能、远程信息处理及车身电子、信息娱乐系统和动力总成等应用推动了汽车电源管理芯片市场的强劲增长。

当前汽车行业主要有两个大热的领域,一是智能座舱,以及未来基于智能座舱的元宇宙应用,二是自动驾驶域,以及当前阶段的ADAS。智能座舱中显示屏越来越多,电流消耗也越来越大,带来对大电流DC-DC等需求;另一方面,“双碳”目标下低能耗的需求,对电源芯片本身提出更低功耗的要求。

新能源汽车的电子系统离不开车规级电压基准芯片,国内模拟芯片龙头企业之一的圣邦微电子于2021 年正式启动了电压基准芯片的 AEC-Q100 车规标准升级,首款支持 AEC-Q100 车规标准的电压基准芯片 LM431BQ 已经正式规模交付用户,在激光雷达、车载娱乐系统、车载电源管理系统有广泛应用。

11月,钰泰半导体首次亮相了六款车规级电源管理芯片样品,包括四颗DCDC,1颗LDO和1颗LDSW。这些产品继承了钰泰在模拟电源上的长期优势,具有高效、低功耗、高电流密度、小封装的特点,在汽车市场很多应用模块上比较通用,有大量需求。据悉,钰泰首批车规级电源芯片样品正在公司内部做各种PET测试,并进行AEC-Q100车规认证,部分意向客户已基于样品进行功能性和可靠性测试,预计2023年一季度相继量产,二季度则将有更多新产品推出。

希荻微在汽车超级快充芯片领域,公司自主研发的车规级电源管理芯片产品达到了AEC-Q100标准,且其 DC/DC 芯片已进入 Qualcomm 的全球汽车级平台参考设计,并实现了向奥迪、现代、起亚等知名车企的出货。

车载功率器件国产替代进展

全球缺芯潮已逐渐演变为结构性缺芯。汽车芯片,尤其是车规功率半导体的缺货和涨价仍在持续。其中,功率半导体最重要的两大细分市场是MOSFET和IGBT。IGBT 市场长期被英飞凌、富士电机、三菱电机等海外公司垄断。但近两年,由于国外供应链无法满足中国市场需求,本土供应商发展机遇全面显现。车用MOSFET领域,国产厂商也有积极的进展。

受益于功率半导体应用领域快速延伸到新能源和汽车电子等新兴市场,2022年上半年,华润微电子IGBT收入同比增速高达70%,汽车电子领域实现突破,批量供应汽车空调市场头部客户。工控领域,光伏IGBT获得全球头部客户认证并进入规模供货。前三季度,IGBT销售额同比增长168.55%。

斯达半导体公司持续推进IGBT 产品在新能源客户端的渗透率,强化高端品类布局。在新能源汽车业务方面,2022H1,公司车规级IGBT 模块持续放量,合计配套超过50万辆新能源汽车,公司第七代车规级650V/750V IGBT芯片通过客户验证,下半年开始批量供货。

闻泰科技旗下的安世在汽车功率器件业务不断扩大,2022年上半年,安世MOSFET 营收占比30%,正在提升中高压MOS 等高毛利率产品占比。新品方面,IGBT 已流片成功。闻泰科技公司自有产能规模持续加大;Newport 晶圆厂正由代工向 IDM 逐步转换;上海临港 12 寸车规级晶圆项目也已全面开工建设,未来将支撑公司半导体产能持续扩充。

去年8月,时代电气公司国内新能源乘用车IGBT 功率模块搭载量约5.5 万套(占10.6%),位列第4。此外,公司成为法雷奥IGBT 模块供应商,预计总交货量超250 万只,实现了海外市场的开拓。

扬杰科技在IGBT、MOSFET和SiC业务持续增长,2022 年前三季度,这三大领域新产品收入同比增长均超100%,同时由于公司8 吋晶圆制造能力补齐,产能瓶颈逐步打开。应用领域方面,公司汽车电子业务加速显著,截至22H1 公司车规级封装产能已实现5 倍以上增长。汽车电子产品收入2022 前三季度同比增速超500%。公司采用IDM 模式,具有全产业链的成本优化优势及完善的技术、工艺优势。公司持续发力新能源赛道,第三代半导体SiC 产品进展顺利。在汽车电子领域,公司已获得多家海内外著名汽车零部件企业认可,并与超过300家汽车电子零部件企业开始批量交易。

中信证券最新指出,目前工业市场已经开始走弱,考虑到2023年全球汽车需求的可能挑战,对汽车与工业保持谨慎。富途证券认为,汽车芯片是未来几年成长最快的芯片细分赛道,电动化驱动IGBT、SiC功率半导体,智能化驱动MCU、自动驾驶和座舱芯片需求,国产厂商可以充分把握国内市场的商机,在汽车芯片的国产替代中找到更多的市场空间。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

mcu

+关注

关注

146文章

17110浏览量

350897 -

汽车电子

+关注

关注

3026文章

7925浏览量

166854 -

汽车芯片

+关注

关注

10文章

852浏览量

43381

发布评论请先 登录

相关推荐

《中国汽车芯片联盟白名单》2.0版本发布,覆盖300多家厂商的超1800款产品

》(简称“联盟白名单”)的2.0版本。 联盟白名单1.0版本发布于2024年4月18日,此次的2.0版本在1.0版本的基础上整合了截至2024年10月底,12家车企应用芯片的最新情

欧美车企集体“抛弃”电动汽车,“不玩了”?

电子发烧友网报道(文/梁浩斌)最近不少博主声称“欧美车企集体抛弃电动汽车,只剩中国车企在坚持”,甚至还有博主表示“苹果、奔驰、宝马都不玩电动

东芯半导体在车规级芯片产品方面的布局

在汽车智能化、电动化的大趋势下,车规级芯片市场呈现出巨大的增长潜力,目前整个汽车芯片市场在安全、可靠性等方面要求较高,但在

工信部:我国芯片自给率仅为10%,面临结构性短缺挑战

我国芯片自给率仅10%,显著短缺影响新能源车产业。专家建议聚焦高端芯片,避免低端竞争,提升创新能

国产车企自研智驾芯片加速落地,蔚来小鹏等领跑赛道

在智能汽车产业加速变革的浪潮中,中国车企正以前所未有的决心和速度推进核心技术自研,特别是在智能驾驶芯片这一关键领域,蔚来、小鹏等头部企业已迈

智能化时代的车载SerDes芯片,本土厂商蜂拥进场

自汽车智能化趋势加速以来,SerDes在数据传输方面的关键地位,使其成为了汽车芯片中增长速度极快的细分产品。尤其是车载SerDes芯片市场过

【换道赛车:新能源汽车的中国道路 | 阅读体验】新能源汽车值得买吗?未来又会如何发展

和保值性持怀疑态度——而这些问题都可以在本书中找到答案。作者多年于一线车企深耕实践,并对政策有着自己独特的理解和明晰的判断,不仅对电池技术的创新和安全等问题提出了切实可行的微观方案,也回答了新能源汽车

发表于 03-08 17:33

车企扩大非车规芯片使用,IDM市场份额受影响?

半导体厂商强调,中国车企转向选用非车规级芯片将主要影响中国分销商报价。2021至2022年间,由于全球芯

超级电容能给汽车加速吗?

加速吗?让我们看看超级电容器能否在汽车领域发挥它的超级之处。我们先从燃料汽车和新能源汽车两方面看看超级电容能起到什么作用?一,超级电容器在燃料汽车

发表于 01-06 16:31

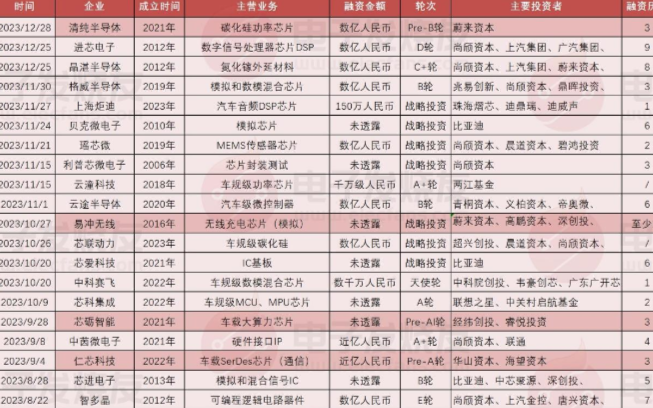

2023汽车芯片融资汇总:年内单笔最大融资38亿,模拟成车企投资的最热赛道

电子发烧友网报道(文/刘静)2023年汽车是景气度最高的赛道之一,中国汽车厂商销量不断刷新纪录,带动汽车芯片的需求持续快速增长。目前

汽车芯片自给率不足10%,车企、IC厂商加速押注汽车芯片赛道!

汽车芯片自给率不足10%,车企、IC厂商加速押注汽车芯片赛道!

评论