摘要

GGII不完全统计,2022年中国电解液项目投资总金额近600亿元。

据GGII不完全统计,2022年中国电解液产业新增签约落地33个投资扩产项目,按公布投资金额的32个项目统计,2022年中国电解液项目投资总金额近600亿元。

从扩产产品类型来看,一体化发展已成趋势,新型电解质规划产能加速提升。2022年电解液一体化项目新增规划产能约占规划总产能的三分之二,行业呈现明显的一体化发展趋势。

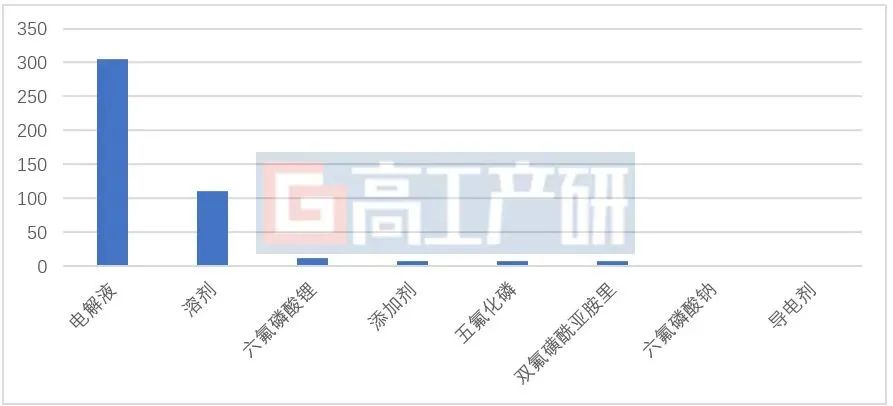

单吨电解液原材料消耗量(单位:吨)

注:原材料用量仅供参考,

各企业产品配方不同,

原材料用量有一定差别

数据来源:

高工产研锂电研究所(GGII),

2023年1月

从具体的原材料看,在电解液成本中占比超过60%的六氟磷酸锂(LiPF6)是企业扩产的重点。LiPF6是使用最广泛的电解液电解质,2022年多家企业公告扩产,规划总产能近13万吨。此外,新型电解质双氟磺酰亚胺锂盐(LiFSI)产能建设进度也加快。2022年规划产能约为7.5万吨,约为LiPF6的一半。相比LiPF6,LiFSI电解质在热稳定性、耐水解、导电性等性能方面具有优势,但生产难度较大导致生产成本居高不下。随着生产技术的突破以及成本降低,LiFSI或将成为主要的电解质。2022年在钠离子电池产业化的推进下,原有六氟磷酸锂生产商向六氟磷酸钠产品延伸,2022年规划产能为0.5万吨。

2022年中国电解液产业链规划产能(单位:万吨)

数据来源:企业公告,GGII整理,

2023年1月

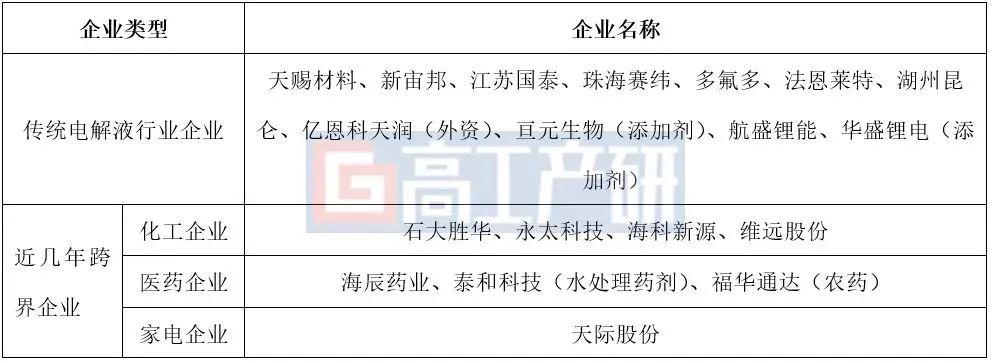

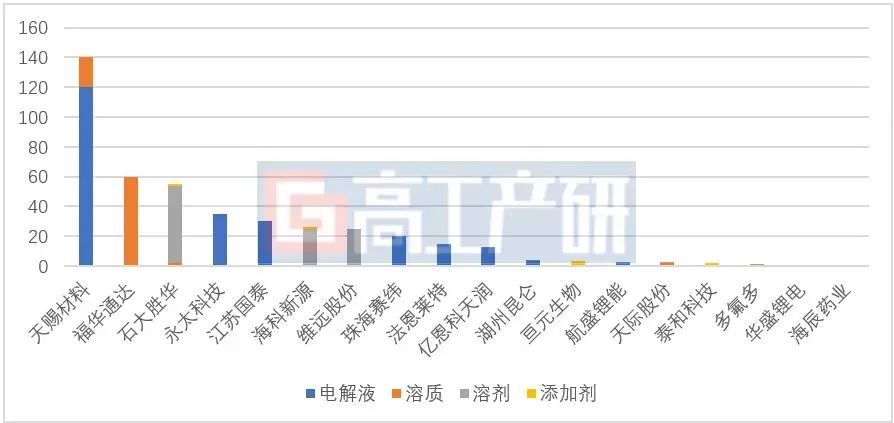

从投资扩产主体来看,头部企业继续加码电解液及原材料产能,同时其他领域的企业也纷纷跨界入局。电解液龙头企业天赐材料2022年电解液及溶质扩产规模超140万吨,以绝对优势位列行业投资扩产第一位,企业大幅扩增产能,一是来自头部电池企业长期订单的确定性支撑,二是随着TWh时代渐行渐近,为占据更多市场份额提前布局。

电解液及其原材料扩产企业类型

2022年中国电解液及其原材料

企业拟新建产能规模(单位:万吨)

注:按企业规划产能统计,下同

数据来源:企业公告,GGII整理,

2023年1月

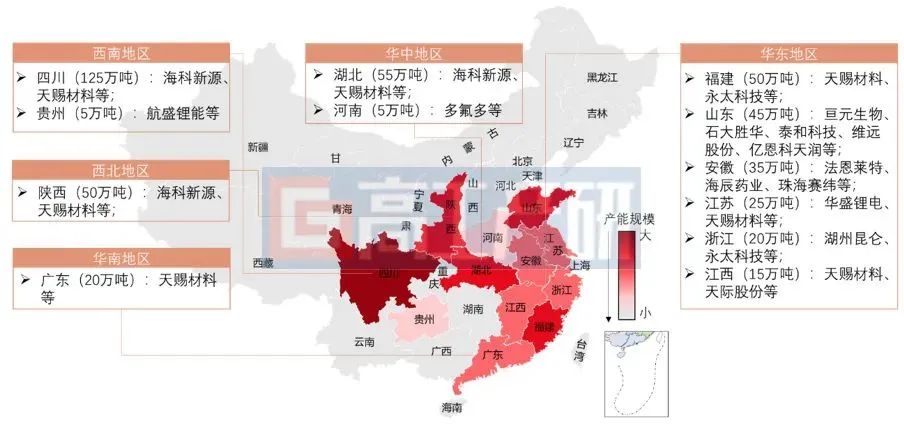

从扩产项目区域分布来看,2022年华东地区电解液规划总产能最大,西南地区次之。华东地区规划总产能占全国规划产能比超40%,主要因为:

1)华东地区是动力电池产能的集中区,带动上游电解液产业就近配套;

2)华东地区化工园区数量及化工产业发展在全国位列前茅,能为电解液产业发展提供用地保障及充足的化工原料。

西南地区电解液规划总产能虽然排名全国第二,但位于西南的四川省是电解液规划总产能第一的省份,主要因为:

1)一大批锂电池头部企业在四川设立生产基地,电解液属危化品不易运输,电解液企业靠近大客户在川布局;

2)四川省各市州对锂电产业的规划及重视,良好的营商环境吸引企业布局。

2022年中国电解液规划产能区域分布图

数据来源:企业公告,GGII整理,

2023年1月

综合来看,2021年以来,电解液厂家产能的持续加码,以及跨界企业的疯狂涌入,需警惕产能过剩“灰犀牛”。同时,未来若固态电池产业化取得关键进展,将对电解液产业的发展带来较大冲击,目前头部电池企业半固体电池已经通过测试并实现装车,若大批量生产将直接影响电解液市场发展。

在下游锂电池需求端的带动下,2022年电解液产业发展火热,但同时也存在一些发展隐患,2023年地方政府在招引电解液项需注意以下几点:

1)安全及环保问题。电解液属于危险化学品,生产及运输过程中存在安全问题及环境风险事故问题。除此之外,电解液溶质六氟磷酸锂生产过程中有磷排放,各地需提前考虑排放指标、环评、化工园用地等因素。

2)价格处于下行阶段。电解液价格从2021年至今价格最高点下滑超45%,六氟磷酸锂价格从2021年至今价格最高点下滑超50%,价格波动大可能导致项目投产结果不及预期。

3)单体项目大,存在产能消纳问题。主流电解液单体项目扩产规模在5万吨以上,每GWh电池需消耗700-1000吨电解液,消纳这些产能需要约50GWh以上的电池产能,要慎重考虑落地项目市场消纳问题。

审核编辑 :李倩

-

电解质

+关注

关注

6文章

803浏览量

20007 -

电解液

+关注

关注

10文章

837浏览量

23054 -

电池

+关注

关注

84文章

10432浏览量

128826

原文标题:GGII:2022年中国电解液产能投扩产分析

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

镍氢电池的电解液是什么

新宙邦拟在美国投建10万吨/年电解液项目

2023年中国锂电池出货量886GWh 中国锂电产业迈入TWh时代

2023年中国工业机器人市场销量31.6万台,同比增长4.29%

2023年中国市场弧焊机器人出货量TOP10榜单揭晓

GGII:2022年中国电解液产能投扩产分析

GGII:2022年中国电解液产能投扩产分析

评论